ASPECTOS FISCALES Y LABORALES DE LAS DIETAS 2010 *LOS

Anuncio

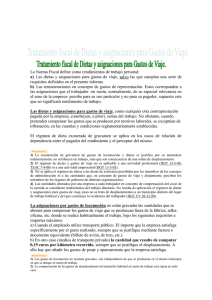

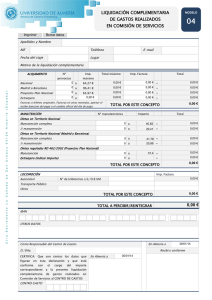

ASPECTOS FISCALES Y LABORALES DE LAS DIETAS 2010 *LOS CONTRATOS POR OBRA O SERVICIO DETERMINADO, LAS DIETAS QUE SE PAGUEN A LOS TRABAJADORES CON DICHOS CONTRATOS NO ESTARAN EXCEPTUADAS DE GRAVAMEN Y COTIZACION* ASPECTOS FISCALES Las dietas y asignaciones para gastos de viaje, como cualquier otra contraprestación pagada por la empresa, constituyen, a priori, rentas del trabajo, aunque, cuando pretendan compensar los gastos que se producen por motivos laborales, se exceptúan de tributación, en las cuantías y con las condiciones que se determinen reglamentariamente. Sólo el exceso sobre esas cuantías está sujeto al IRPF y a la oportuna retención, como cualquier otro rendimiento de trabajo personal . Así, no están sujetas al impuesto: 1- Asignaciones para gastos de locomoción. Se exceptúan de gravamen las cantidades destinadas por la empresa a compensar los gastos de locomoción del empleado o trabajador que se desplace fuera de la fábrica, taller, oficina, o centro de trabajo, para realizar su trabajo en lugar distinto, en las siguientes condiciones: a) Cuando el empleado o trabajador utilice medios de transporte público, el importe del gasto que se justifique mediante factura o documento equivalente. b) En otro caso, la cantidad que resulte de computar 0,19 euros por kilómetro recorrido, siempre que se justifique la realidad del desplazamiento, más los gastos de peaje y aparcamiento que se justifiquen. 2- Asignaciones para gastos de manutención y estancia. Se exceptúan de gravamen las cantidades destinadas por la empresa a compensar los gastos normales de manutención y estancia en restaurantes, hoteles y demás establecimientos de hostelería, devengadas por gastos en municipio distinto del lugar del trabajo habitual del perceptor y del que constituya su residencia. Si el desplazamiento y permanencia por un período continuado en un mismo lugar es superior a 9 meses, no se exceptuarán de gravamen dichas asignaciones. Se considerará como asignaciones para gastos normales de manutención y estancia en hoteles, restaurantes y demás establecimientos de hostelería, exclusivamente las siguientes: - Cuando se haya pernoctado en municipio distinto del lugar de trabajo habitual y del que constituya la residencia del perceptor, las siguientes: 1- Gastos de estancia, los importes que se justifiquen, sin límite. 2- Gastos de manutención, 53,34 euros diarios si corresponden a desplazamientos dentro del territorio español, o 91,35 euros diarios si corresponden a desplazamiento a territorio extranjero. - Cuando no se haya pernoctado en municipio distinto del lugar de trabajo habitual y del que constituya la residencia del perceptor, las asignaciones para gastos de manutención que no excedan de 26,67 u 48,08 euros diarios, según se trate de desplazamiento dentro del territorio español o el extranjero, respectivamente. Resumen de las cuantías exceptuadas de gravamen Gastos de alojamiento Cuantía que justifique Gastos de manutención España Extranjero Con pernocta 53,34 € 91,35 € Sin pernocta 26,67 € 48,08 € 36,06 € 66,11 € Personal pernocta de vuelo se sin El pagador debe acreditar el día y lugar del desplazamiento, así como su razón o motivo. Respecto a los empleados de empresas con destino en el extranjero (RD 214/1999 art.8.A.3.b.4º). Se consideran dietas exceptuadas de gravamen los excesos que perciban los empleados de empresas con destino en el extranjero sobre las cuantías totales que habrían obtenido de trabajar en España, por sueldos, jornales, antigüedad, pagas extraordinarias, ayudas familiares o cualquier otro concepto. Se exige que tributen como contribuyente en IRPF, y el citado régimen es incompatible con la exención por trabajo en el extranjero. Las cantidades que se abonen con motivo del traslado de puesto de trabajo a municipio distinto (no se exige que sea un traslado forzoso), siempre que: a) El traslado exija el cambio de residencia. b) Las cantidades correspondan, de forma exclusiva, a alguno de estos dos conceptos: - gastos de locomoción y manutención del contribuyente y sus familiares durante el traslado; - gastos de desplazamiento de mobiliario y enseres. ASPECTOS LABORALES Los puntos más representativos introducidos en el RD 1246/97 por el que se modifican determinados artículos del Reglamento General de Recaudación y Cotización: - La obligación de cotizar a la Seguridad Social de la parte no exenta de gravamen de las dietas y asignaciones para gastos de viaje y gastos de locomoción establecidos en el art. 4 del Reglamento del IRPF RD 1841/1991. - La cotización de los excesos del 20% del Salario Mínimo Interprofesional sin incluir la parte correspondiente de las pagas extraordinarias, en los conceptos de pluses de transporte y distancia, quebranto de moneda, indemnizaciones por desgaste de útiles y herramientas y adquisición de prendas de trabajo. - La cotización del exceso del 20% del Salario Mínimo Interprofesional sin incluir la parte correspondiente de las pagas extraordinarias, en los productos en especie concedidos voluntariamente por las empresas.