LAS CUENTAS DE ORDEN ¿Qué son? Las cuentas de orden son

Anuncio

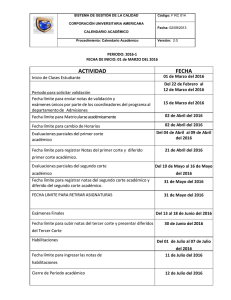

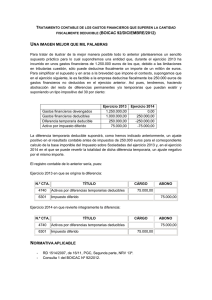

LAS CUENTAS DE ORDEN ¿Qué son? Las cuentas de orden son aquellas que se abren para registrar un movimiento de valores, cuando este no afecta o modifica los estados financieros de la entidad, pero es necesaria para consignar sus derechos o responsabilidades contingentes, establecer recordatorios en forma contable. Se presentan al pie del balance general, esto es, en su parte inferior, de manera inmediata siguiente a la presentación de todas las cuentas de activo, pasivo, y capital. Las cuentas de orden fiscal comunican las diferencias de los mensajes existentes entre los estados financieros y los denuncios rentísticos, convirtiéndose en un factor primordial en el momento de planear y proyectar los recursos de la empresa, así como también en la toma de decisiones, permitiendo gerenciar con eficacia y supervisar los impuestos. ¿Para qué sirven? El artículo 44 del DR. 2649/93 las define como aquellas que " deben reflejar las diferencias existentes entre las cifras incluidas en el balance y en el estado de resultados y las utilizadas para la elaboración de las declaraciones tributarias, en forma tal que unas y otras puedan conciliarse." El artículo 110 del DR. 2649/93 que define las normas para el registro de las cuentas de orden no menciona las fiscales; así mismo el decreto 2650/93 que es el plan único de cuentas sólo define las cuentas mayores, que son las siguientes: 82 - Deudores Fiscales 85 - Deudores Fiscales por contra (Cr) 92 - Acreedores Fiscales 95 - Acreedores Fiscales por contra (Db). La Contrapartida Como todas las demás cuentas de orden, las de orden fiscal tienen su contrapartida en las cuentas: 85 - Deudoras Fiscales por Contra (Cr) 95 - Acreedoras Fiscales por Contra (Db). Quiere esto decir, que siempre que vamos a registrar una diferencia entre lo contable y lo fiscal, lo primero es definir cual es la cuenta que da origen a la diferencia, para definir su naturaleza y de acuerdo a esto registrarlo en la cuenta 82 o en la cuenta 92. ¿Cuál es la norma que creó estas cuentas? El DR 2649/93 como marco general de la contabilidad en Colombia, hace obligatorio el manejo de las cuentas de orden cuando en su artículo 34 enumera los elementos de los estados financieros así: "Son elementos de los estados financieros, los activos, los pasivos, el patrimonio, los ingresos, los costos, los gastos, la corrección monetaria y las cuentas de orden". Tal enunciado trae como consecuencia que las cuentas de orden tienen la misma importancia que los activos, los pasivos y el patrimonio y que por lo tanto, el no registrarlas supone que la contabilidad no se lleve en debida forma. ¿Cuál es el artículo contable que habla del tema? El DR. 2649/93, clasifica las cuentas de orden en sus artículos 42, 43, 44 y 45 como cuentas de orden contingentes, cuentas de orden fiduciarias, cuentas de orden fiscales y cuentas de orden de control. Hablar de cada una de ellas es una tarea extensa, importante, pero sobre todo que gratifica, en la medida que la cuenta de orden permite narrar sucesos, explicar situaciones y " descongelar" las cifras de los estados financieros. ¿Cuál es el artículo tributario que habla del tema? Decreto 4980/07. Artículo 1. Modificase el artículo 2° del Decreto 567 de 2007, el cual queda así: "Artículo 2°. Tratamiento de la deducción por inversión en activos fijos reales productivos, en cabeza de los socios o accionistas. Para las utilidades comerciales obtenidas por el año gravable 2007 y siguientes, cuando la sociedad solicite la deducción por inversión en activos fijos reales productivos a que se refiere el artículo 158-3 del Estatuto Tributario tal como fue modificado por el artículo 8 de la Ley 1111 de 2006, se adicionará al valor obtenido de conformidad con lo previsto en el numeral 1° o en el Parágrafo 1° del artículo 49 del mismo Estatuto, el monto de dicha deducción. El tratamiento aquí previsto también aplica cuando la deducción a que se refiere este artículo genere pérdida fiscal o exceso de renta presuntiva. Cuando la deducción a que se refiere este artículo genere excesos de renta presuntiva o pérdida fiscal, el exceso no reflejado en la utilidad susceptible de distribuirse como no gravada a los socios o accionistas en la parte que corresponda a la deducción por inversión en activos fijos reales productivos, se tratará como ingreso no constitutivo de renta ni de ganancia ocasional en los períodos gravables siguientes, hasta agotarse. En todos los casos la utilidad máxima susceptible de ser distribuida a titulo de ingreso no constitutivo de renta ni ganancia ocasional, no puede exceder la utilidad comercial después de impuestos. Parágrafo. La sociedad deberá llevar en cuentas de orden fiscal una cuenta denominada "Deducción por inversiones en activos fijos reales productivos" la cual se debitará con el monto solicitado como deducción en cada año gravable y se acreditará, en cada año con el valor que se utilice como ingreso no constitutivo de renta ni de ganancia ocasional, hasta agotar el beneficio. Lo previsto en este parágrafo solamente será aplicable respecto de las inversiones efectuadas durante el año gravable 2007 y siguientes." ¿Todas las personas pueden utilizarlas? Todas las personas naturales y jurídicas que lleven contabilidad pueden utilizarlas. ¿Qué son diferencias permanentes? Son diferencias permanentes aquellas causadas por hecho o situaciones que no pueden ser subsanados o revertidos en periodos futuros. Son situaciones que implican un mayor impuesto en un periodo, pero ese mayor impuesto pagado no se puede recuperar en ningún periodo siguiente. O caso contrario, cuando esa diferencia implica el pago de un menor impuesto, el cual no se debe pagar en periodos futuros. ¿Qué son diferencias temporales? En primer lugar, es pertinente precisar que las diferencias en el tiempo, ya sean temporales o permanentes, suceden cuando los hechos económicos sucedidos en una empresa, tienen efectos en periodos diferentes, en varios periodos. De acuerdo a esto, las diferencias temporales son aquellas diferencias que permiten ser subsanadas, revertidas o corregidas en periodos futuros. Una diferencia causada por un hecho económico la cual puede ser revertida en el periodo o periodos siguientes se considera temporal. Con el paso del tiempo, las diferencias temporales se disminuyen a cero en la medida en que se van revirtiendo las situaciones que causaron esa diferencia. ¿Qué son diferencias temporarias? Las bases comprensivas de la contabilidad fiscal suelen ser diferentes de las bases comprensivas de la contabilidad comercial. Estas diferencias dan origen a las diferencias temporarias que finalmente cuando tienen efectos futuros se convierten en impuestos diferidos. La base fiscal de un activo es el importe que será deducible de los beneficios económicos que, para efectos fiscales, obtenga la entidad en el futuro, cuando recupere el importe en libros de dicho activo. Si tales beneficios económicos no tributan, la base fiscal será igual a su importe en libros. La base fiscal de un pasivo es igual a su importe en libros menos cualquier importe que, eventualmente, sea deducible fiscalmente respecto de tal partida en periodos futuros. En el caso de ingresos de actividades ordinarias que se reciben de forma anticipada, la base fiscal del pasivo correspondiente es su importe en libros, menos cualquier eventual importe que no resulte imponible en periodos futuros. El tratamiento contable que se le da al patrimonio, a los ingresos, costos y gastos del contribuyente, difiere considerablemente del tratamiento fiscal que la ley tributaria contempla. La situación anterior, hace que la utilidad determinada según los principios de contabilidad generalmente aceptados, sea diferente a la utilidad o renta líquida determinada según las normas tributarias. El impuesto de renta es uno solo, el cual se aplica sobre las utilidades o renta del contribuyente, y al ser diferente la utilidad contable de la utilidad fiscal, se presenta una diferencia también en el impuesto. La diferencia en el impuesto de renta, resultante de una diferencia en la utilidad contable y fiscal, es lo que se conoce como impuesto de renta diferido. Nota: Cuando se trabaje con las cuentas de orden fiscal ha de tenerse en cuenta lo siguiente: Es necesario hacer un plan de cuentas que permita distinguir los tipos de diferencias que pueden surgir entre lo contable y lo fiscal. Hay que poner en consideración y definir cómo se manejan las diferencias cuando sean contrarios a su naturaleza; por ejemplo cuando el gasto contable es inferior a la deducción como en el caso de las pérdidas fiscales. El itinerario lógico del reconocimiento de los impuestos diferidos (efecto) son las diferencias temporarias (causa). No pudiera existir un impuesto diferido que no tenga origen o mejor explicación en una diferencia temporaria, excepto en el caso de las pérdidas fiscales. Las diferencias temporarias son las divergencias que existen entre el importe en libros de un activo o un pasivo (contabilidad comercial), y el valor que constituye la base fiscal de los mismos (contabilidad fiscal). Las diferencias temporarias pueden ser: (a) diferencias temporarias imponibles, que son aquellas diferencias temporarias que dan lugar a cantidades imponibles al determinar la ganancia (pérdida) fiscal correspondiente a periodos futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado; o bien; (b) diferencias temporarias deducibles, que son aquellas diferencias temporarias que dan lugar a cantidades que son deducibles al determinar la ganancia (pérdida) fiscal correspondiente a periodos futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado. El resultado del análisis de las diferencias temporarias, se le aplica la tasa de impuesto correspondiente y da como resultado el impuesto diferido, que pudiera resultar siendo un activo (diferencia temporaria deducible) o un pasivo (diferencia temporaria imponible) según la naturaleza de la diferencia. De lo anterior se infieren las definiciones siguientes: a) Pasivos por impuestos diferidos son las cantidades de impuestos sobre las ganancias a pagar en periodos futuros, relacionadas con las diferencias temporarias imponibles. b) Activos por impuestos diferidos son las cantidades de impuestos sobre las ganancias a recuperar en periodos futuros, relacionadas con: (i) las diferencias temporarias deducibles; (ii) la compensación de pérdidas obtenidas en periodos anteriores, que todavía no hayan sido objeto de deducción fiscal; y (iii) la compensación de créditos no utilizados procedentes de periodos anteriores. El gasto (ingreso) por el impuesto a las ganancias comprende tanto la parte relativa al gasto (ingreso) por el impuesto corriente como la correspondiente al gasto (ingreso) por el impuesto diferido. La medición del impuesto diferido deberá realizarse de conformidad con lo establecido en la NIC 12 párrafos 46 y 47. Los pasivos (activos) corrientes de tipo fiscal, ya procedan del periodo presente o de períodos anteriores, deben ser medidos por las cantidades que se espere pagar (recuperar) de la autoridad fiscal, utilizando la normativa y tasas impositivas que se hayan aprobado, o cuyo proceso de aprobación esté prácticamente terminado, en la fecha de balance. Los activos y pasivos por impuestos diferidos deben medirse empleando las tasas fiscales que se espera sean de aplicación en el período en el que el activo se realice o el pasivo se cancele, basándose en las tasas y leyes fiscales que a la fecha de balance hayan sido aprobadas o prácticamente terminado el proceso de aprobación. En Colombia por ejemplo, hasta 2006 la tasa del impuesto sobre la renta era del 35 por ciento. En el 2007 bajó al 34 por ciento y a partir del 2008 en adelante en el 33 por ciento (ley 1111 de 2006). Significa que los impuestos diferidos registrados al corte de diciembre de 2008, deberán ser modificados a la nueva tasa que se aplicará en el futuro, es decir el 33 por ciento. ¿Qué es el impuesto diferido? Aplicación del impuesto diferido El impuesto diferido debe ser aplicado por las empresas o personas que en primer lugar, estén obligadas a llevar contabilidad, puesto que el objetivo del impuesto diferido, es precisamente el de reconocer en la contabilidad las diferencias que se presenten respecto del impuesto de renta, por los diferentes tratamientos aplicados a los hechos económicos realizados. En segundo lugar, lo deben aplicar quienes sean contribuyentes del impuesto de renta, pues por obvias razones, solo estos pueden experimentar una diferencia en el impuesto de renta. El impuesto de renta diferido puede ser débito o crédito Dependiendo de si la diferencia del impuesto determinado en la liquidación privada del contribuyentes es superior o menor, el impuesto diferido puede ser débito o crédito. Impuesto diferido débito El impuesto diferido débito se da cuando la empresa, en un año debe pagar un mayor impuesto, pero que en los siguientes años los puede recupera, caso en el cual se considera un activo diferido. Dice el artículo 67 del decreto 2649 de 1993, que: Se debe contabilizar como impuesto diferido débito el efecto de las diferencias temporales que impliquen el pago de un mayor impuesto en el año corriente, calculado a tasas actuales, siempre que exista una expectativa razonable de que se generará suficiente renta gravable en los períodos en los cuales tales diferencias se revertirán. Impuesto diferido crédito El impuesto diferido crédito, se presenta cuando la empresa en un año paga menos impuesto del que debe pagar, pero que en los periodos siguientes deberá pagar el impuesto dejado de pagar inicialmente. En este caso, se considera un pasivo diferido, el cual deberá pagar en los próximos años. Dice el artículo 78 del decreto 2649 de 1993: Se debe contabilizar como impuesto diferido por pagar el efecto de las diferencias temporales que impliquen el pago de un menor impuesto en el año corriente, calculado a tasas actuales, siempre que exista una expectativa razonable de que tales diferencias se revertirán. Como ilustración se presentará un ejemplo: El pago de impuesto sobre renta presuntiva como generador del impuesto diferido débito Cuando no hay utilidad, o cuando la utilidad contable, o la renta líquida, es inferior a la renta presuntiva, se debe pagar sobre esta última, razón por la cual se paga un mayor impuesto, el cual se puede revertir en la medida en que dentro de los cinco años siguientes, se puede compensar con la renta líquida, el exceso de renta presuntiva sobre la ordinaria, en los términos del artículo 189 del estatuto tributario. Esto implica, que en los años en los que se compense el exceso de la renta presuntiva sobre la renta líquida, se pague un menor impuesto, puesto que esta compensación permite disminuir la base gravable. Casos en los que se presenta el impuesto diferido crédito Cuando la utilidad contable es superior a la fiscal, se presenta un menor impuesto a pagar como consecuencia de esta diferencia. La aplicación de métodos de depreciación fiscales como generador del impuesto diferido crédito La norma tributaria prevé la utilización de métodos de depreciación diferentes a los utilizados contablemente, lo cual permite que fiscalmente un activo se deprecie de una forma más acelerada que contablemente, lo cual significa una mayor deducción fiscal, lo que a sus vez implica que la renta líquida sea inferior a la utilidad fiscal. Por ejemplo, el artículo 140 del estatuto tributario, contempla la posibilidad de incrementar la alícuota de depreciación hasta en un 25%, por cada turno adicional del activo fijo. En este caso, el resultado final es un menor impuesto de renta, como consecuencia de una mayor deducción. Este mayor impuesto pagado en el año en que se utiliza la depreciación acelerada, se revierte cuando en los años siguientes, el activo fiscalmente ya ha sido depreciado, pero contablemente no. Esto hace que la utilidad fiscal se incremente frente a la contable, puesto que ya no se puede deducir el gasto por depreciación del activo depreciado aceleradamente en los años anteriores de forma acelerada, en tanto que el gasto por depreciación contable se sigue presentando. ¿A qué se hace referencia con el término conciliaciones? A la identificación de partidas que permitan determinar cuál es la causa de la diferencia. Casos en los que se presentan diferencias permanentes Existen una serie de beneficios fiscales que permiten al contribuyente pagar un menor impuesto, el cual representa una diferencia permanente, es decir, que no se revierte en ningún tiempo futuro. Uno de los casos más comunes es la deducción por inversión en activos fijos productivos contemplada en el artículo 158-3 del estatuto tributario. Esta deducción no tiene efecto contable alguno, puesto que es diferente a la depreciación, es adicional a esta, por lo que no es posible revertirse en periodos posteriores. Descripciones y dinámicas 8 Cuentas de orden deudoras 82 Deudoras fiscales 8 Cuentas de orden deudoras 85 Deudoras fiscales por contra (CR) Registra las diferencias existentes entre el valor de las cuentas de naturaleza activa según la contabilidad y las de igual naturaleza para propósitos de declaraciones tributarias. 9 Cuentas de orden acreedoras 92 Acreedoras fiscales 9 Cuentas de orden acreedoras 95 Acreedoras fiscales por contra (DB) Comprende el valor de las diferencias entre las cuentas de naturaleza crédito, según la contabilidad, y las de igual naturaleza para propósito de las declaraciones tributarias. Ilustraciones La empresa ABC Ltda. Presenta por el año X la siguiente información: Utilidad contable - 1.000.000 INCRNGO 200.000 Diferencia permanente (Ingreso no constitutivo de renta ni ganancia ocasional) + Intereses presuntivos 100.000 Diferencia permanente + Gastos no deducibles 300.000 Diferencia permanente - Deducciones por ARP 140.000 Diferencia temporal Renta líquida 1.060.000 Registro en cuentas de orden: 92X Cuentas de orden fiscal - INCRNGO 200.000 95X Cuentas de orden fiscal – por contra 95X Cuentas de orden fiscal – por contra 92X Cuentas de orden fiscal – Intereses presuntivos 100.000 85X Cuentas de orden fiscal – por contra 82X Cuentas de orden fiscal – gastos no deducibles 300.000 82X Cuentas de orden fiscal – deducción ARP 85X Cuentas de orden fiscal – por contra 200.000 100.000 300.000 140.000 140.000 Impuesto diferido: Una empresa tiene una utilidad contable de $ 2’000.000 y presenta las siguientes diferencias fiscales: Permanentes: - Ingresos no constitutivos de renta ni ganancia ocasional 200.000 - Gastos no deducibles 40.000 Temporales: En lo fiscal: Ingresos 100.000 Deducciones 60.000 En lo contable: Ingresos 80.000 Gastos 30.000 Efectos fiscales Utilidad antes de impuestos - I.N.C.R.N.G.O Contablemente Fiscalmente 2.000.000 2.000.000 200.000 200.000 + Gastos no deducibles 40.000 40.000 + Ingresos contables 80.00 100.000 - 30.000 60.000 Gastos contables Utilidad líquida 1.890.000 Renta líquida Impuesto 33% 1.880.000 623.700 620.400 El impuesto diferido es obtenido de las diferencias temporales: a) Impuesto diferido débito: Gasto $30.000*33%= 9.900 Ingreso $100.000*33%= 33.000 42.900 Impuesto diferido crédito: Gasto $60.000*33%= 19.800 Ingreso $80.000*33%= 26.400 46.200 La diferencia entre los dos impuestos diferidos es de 3.300 b) Diferencia en ingresos 100.000-80.000= 20.000 * 33% = 6.600 Diferencia en gastos 60.000-30.000= 10.000 * 33% = 3.300 Impuesto diferido crédito: 6.600 Impuesto diferido débito: 3.300 c) Impuesto contable: 623.700 Impuesto fiscal 620.400 Impuesto diferido crédito: 623.700-620.400= 3.300 BIBLIOGRAFIA Cuentas de orden hacía la revelación, JAVIER E. GARCÍA RESTREPO., Ecoe Ediciones actualicese.com/editorial/recopilaciones/_Memorias/.../Garcia.doc http://www.elnuevodia.com.co/nuevodia/inicio/negocios/negocios/6766-diferenciastemporarias--impuestos-diferidos.pdf http://www.gerencie.com/impuesto-de-renta-diferido-2.html http://actualicese.com/normatividad/2001/decretos/PUC/Documentos/7_8_9.htm#8 http://html.rincondelvago.com/cuentas-de-orden.html http://www.gerencie.com/impuesto-de-renta-diferido.html http://www.contabilidad.tk/diferencias-temporarias-originadas-exclusivamente-pordiferencias-temporales.html http://www.gerencie.com/impuesto-de-renta-diferido-2.html