Ley Banca de Desarrollo, solución para PYMES Gabriela

Anuncio

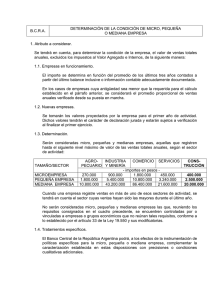

Ley Banca de Desarrollo, solución para PYMES Gabriela Muñoz Cerdas1 Resumen El desarrollo de micro, pequeñas y medianas empresas (MIPYMES) se enfrenta a muchas limitaciones que frenan su crecimiento o ven muy difícil llevar a cabo su proyecto debido a ciertas dificultades de acceso a diferentes tipos de financiamiento para adquirir Capital de Trabajo, dado la falta de garantías, capacidad de pago, el tramite engorroso, el tiempo de espera, entre otras, por ello fue que después de varias propuestas presentadas en la Asamblea Legislativa finalmente se creo este año la Ley de Banca de Desarrollo, la cual ayudará a los pequeños empresarios que no poseen acceso al crédito actualmente con opciones mas al alcance de los pequeños empresarios, financiando proyectos productivos viables y factibles técnica y económicamente, con prioridad para jóvenes profesionales, habitantes de zonas de menor desarrollo, cooperativas, micro, pequeñas y medianas unidades productivas y asociaciones de desarrollo. Además, estas Pymes cuentan con el apoyo de instituciones que las ayudan en su desarrollo al asesorándolas de manera gratuita con cursos, charlas, ferias empresariales y video conferencias, dado que para el país es de suma importancia su desarrollo ya que hacen un gran aporte al país generando empleos fijos, exportaciones, estabilidad, entre otras. Descriptores Banca/ Desarrollo/ PYMES/ micro, pequeña y mediana empresa/ ley 8634 Abstract Development of the micro, small and medium companies (MIPYMES) face many limitations that restrain their growth or see very difficult to carry out their project due to certain difficulties of access to different types from financing to acquire Capital of Work, dice the lack of guarantees, capacity of payment, the troublesome step, the time of delay, among others. For that reason it was that after several proposals displayed in the Legislative Assembly finally it was created last year the Law of Bank of Development, which will help the small industralists that at the moment do not have access to the credit with options that small industrialists can reach, financing viable and feasible productive projects technically and economically, with priority for professional young 1 Bachiller en Administración de Negocios. Candidata a Licenciatura en Finanzas, ULACIT. Correo electrónico: [email protected] 1 people, inhabitants of zones of smaller development, cooperatives, micro, small and medium productive units and associations of development. In addition, these Pymes count on the support of institutions which help them in their development advising them through gratuitous courses, enterprise fairs and video conferences, since for the country their development it is of extreme importance because they do a great contribution to the country generating jobs, exports, stability, among others. Introducción Las pequeñas y medianas empresas han existido desde hace años. Las PYMES de Centroamérica emplean a más de la mitad de la población económicamente activa y generan un importante porcentaje de Producto Interno Bruto (PIB). Al menos en Costa Rica, generan un 48% de empleo en el sector privado, por lo que impulsan el desarrollo del país brindando empleo y aumentando su porcentaje de exportación Actualmente, la pequeña empresa se ve limitada por varios factores, ya que debe empezar de cero y muchas veces por sus propios medios. Sin embargo, la gran mayoría de empresarios no saben que existen empresas que les brindan ayuda gratuitamente por medio de programas de apoyo, capacitaciones, talleres, opciones de exportación y otros. Entre ellas están el MEIC, INA, PROCOMER, COMEX, BPDC y DIGEPYME. Este tipo de empresas siempre han constituido una preocupación para algunas instituciones las cuales les brindan un gran apoyo. No obstante, no fue sino hasta en los últimos años cuando se ha tomado conciencia de su importancia desde el punto de vista social y económico, a partir de las propuestas presentadas en la Asamblea Legislativa con la creación de la Ley de Banca de Desarrollo, la cual ayudará a los pequeños empresarios que no poseen acceso al crédito actualmente. Se financiarán proyectos productivos viables y factibles técnica y económicamente, con prioridad para jóvenes profesionales, habitantes de zonas de menor desarrollo, cooperativas, micro, pequeñas y medianas unidades productivas y asociaciones de desarrollo. Sin embargo, las mujeres que decidan echar a andar un proyecto, gozarán de trato preferencial. La Ley de Fortalecimiento a la Pequeña y Mediana Empresa y su Reglamento (Ley 8262) define a una PYME como toda unidad productiva de carácter permanente que dispone de recursos físicos estables y de recursos humanos; los maneja y opera bajo la figura de persona física o persona jurídica, en actividades industriales, comerciales o de servicios. La diferenciación entre micro, pequeña o mediana empresa no solo se determina en función las actividades antes mencionadas y sino además del valor de las siguientes variables: 2 Personal promedio empleado por la empresa durante el último período fiscal. Valor de las ventas anuales netas de la empresa en el último período fiscal. Valor de los activos fijos de la empresa en el último período fiscal (para el sector Industrial). Valor de los activos totales de la empresa en el último período fiscal (para actividades de comercio y servicios). En el decreto numero 33747-MEIC publicado en la Gaceta número 114 del 14 de junio del 2007, en su artículo 3º define la diferencia entre micro, pequeña y mediana empresa aplicando las fórmulas definidas para los sectores Industria, Comercio o Servicio, según su número de empleados promedio, valor de ventas anules netas y sus activos. Importancia de las PYMES para el desarrollo del país Estas pequeñas y medianas empresas son de gran importancia para nuestro país y al estado le conviene que estén bien, ya que actualmente hay 51.127 empresas formales y 88.276 semi-formales y se debe recordar que las pequeñas y medianas empresas de Centroamérica emplean a más de la mitad de la población económicamente activa generando un importante porcentaje de Producto Interno Bruto (PIB). Gráfico 1 Empleo 2007 Empleo Micro 10% Pequeña 21% Grande 52% Mediana 17% Fuente: CCSS 3 En Costa Rica generan un 48% de empleo en el sector privado (ver gráfico 1) por lo que impulsan al desarrollo del país brindando empleo, exportaciones y no migran con la facilidad con que lo hacen las grandes empresas y especialmente porque recientemente muchas empresas grandes, textileras, están trasladando sus maquiladoras a otros países en donde las cargas sociales no son tan altas como en Costa Rica y la mano de obra no es tan cara. Así disminuirán sus costos además de la variación del tipo de cambio. Estos son algunos factores que afectan al país ya que muchas personas quedan sin empleo de un momento a otro. La mayoría de PYMES producen bienes y servicios para el mercado de Costa Rica, y solo un 6.9% exportaron en el 2007. De acuerdo con un informe anual de la Promotora de Comercio Exterior (PROCOMER) 470 empresas nacionales venden sus productos a la Unión Europea por montos superiores a $12.000 anuales. Dentro de estas exportaciones están el banano, piña, café, follajes y hojas, jugos y concentrados de frutas. Muchas de las empresas pequeñas son de al menos 5 empleados y se dedican al sector servicio. Existe un 39% de empresas formales que cumplen con los requisitos establecidos por la ley y un 61% de semiformales que al menos tienen una razón social en el registro. Realmente son pocas las que definitivamente no han realizado ningún trámite de inscripción. De las empresas formales, una de cada cinco desaparece cada año; mientras que nace una nueva, por lo que la tasa de turbulencia de las MIPYMES ronda el 40%. No obstante, la cantidad de estas compañías ha aumentado en los últimos seis años. El Observatorio de MIPYMES de Costa Rica, iniciativa de la UNED, realizó el primer diagnóstico nacional de las formales. Para ello contó con el trabajo en equipo de las cuatro universidades públicas; participaron 809 empresarios que respondieron a la encuesta a finales del 2007. Los resultados permiten conocer mucho mejor el parque empresarial formal e identificar una serie de mitos que se deben olvidar sobre ellas. 4 Gráfico 2 Empresas Exportadoras según tamaño 2007* Empresas exportadoras 2007 Grandes 24% Micro 16% Pymes 60% *No incluye exportaciones de café Fuente: PROCOMER En el gráfico anterior se puede observar que tan solo las Micro y PYMES representan un 76% de las empresas que exportaron en el 2007; porcentaje muy importante y nada despreciable, por lo que representan un gran aporte en el área de exportación. Las mayores exportaciones realizadas por PYMES en el 2007 fueron a Estados Unidos con un 34% y con un porcentaje muy parecido (31%) a América Central. Apoyo a las PYMES Las micro, pequeñas y medianas empresas en Costa Rica cuentan con varias instituciones que les brindan ayuda gratuita tales como el Ministerio de Economía, Industria y Comercio (MEIC) quien es un ente del Estado encargado de fomentar la iniciativa privada, así como la cultura y el desarrollo empresarial. El MEIC ejecuta estas acciones a través de la Dirección General de Apoyo a la Pequeña y Mediana Empresa (DIGEPYME). Además, el INA quien capacita a los empresarios para poder enfrentarse al mercado y a la competencia, brindando programas de formación gerencial, técnicas de administración, actualización gerencial, entre otras; y entidades Financieras que tienen desarrollados programas de financiamiento específicamente para PYMES como el Banco Popular con FODEMIPYME, el Banco Crédito Agrícola de Cartago, (BCAC) y el Banco Nacional con BN PYMES. Estas instituciones financieras son una alternativa para mejorar y superar la situación actual de los empresarios al otorgar una visión amplia de ir creciendo en el futuro, una oportunidad de solventar sus necesidades de financiamiento para capital de trabajo, nuevos proyectos, cancelación de pasivos, entre otros. 5 Cuadro 1 Condiciones actuales de Créditos PYMES2 Entidad Garantía Plazos Fianza, Prenda o Hipoteca 8 años capital de trabajo 12 años Largo Plazo Fianza 5 años 17% Hipoteca 15 años 16% BCR Fianza Prenda Hipoteca 5 años 7 años 10 años BCAC Hipoteca 15 años TBP+7%:14.5% Piso 14%* TBP+8%:15.5% Piso 15%* TBP+9%:16.5% Piso 16% * TBP + 6.75 1er año 14.25% TBP + 7.25 2do año 14.75% TBP + 7.75 3er año 15.25% Banco Popular Banco Nacional Tasas Hasta $30.000 16% Hasta $100.000 15% Mas $100.000 14% Comisión Formalización 2% ↓ $100.000 1% ↑ $100.000 sin honorarios 1% 1% 1.5% ↑ $200.000 sin honorarios 2% ↑ $200.000 sin honorarios TBP: 7.5% * Tasa Piso: Durante el plazo del crédito la tasa no podrá ser inferior a la Tasa Piso. Como se ve en el cuadro anterior, las opciones y sus condiciones varían muy poco en cada Entidad Financiera; al menos el Banco Popular, Banco de Costa Rica y el Banco Crédito Agrícola de Cartago son quienes ofrecen las mejores opciones en tasas pero igualmente muy parecidas (la diferencia es mínima). Los mayores plazos de financiamiento los ofrecen el BCAC y el Banco Nacional (hasta 15 años); respecto las garantías solo el BCR y el Banco Popular dan opciones como fianza, prenda y hipoteca y los demás solo aceptan hipotecas o garantías lo más reales posibles. Además, el Banco Popular tiene otro punto a su favor ya que cuenta con un programa de consultorio empresarial donde se ofrece de manera gratuita cursos, charlas, ferias empresariales y video conferencias de los cuales se han beneficiado 3.500 empresarios y para la PYMES a la que se le hace difícil dar una garantía real dan la opción de una fiduciaria por un monto menor a $15,000 por medio de dos modelos de atención, el Fondo especial para el desarrollo de la micro, pequeña y mediana empresa (FODEMIPYME) y el Fondo de Capital de Riesgo. El Banco Popular administra el FODEMIPYME, el cual tiene tres finalidades: conceder avales y garantías a las PYMES que carezcan de ese requisito bancario, otorgar préstamos para actividades relacionadas con el desarrollo tecnológico y humano, transferir recursos para los programas de acompañamiento no financiero y el Fondo de Capital de Riesgo que es un fondo de crédito y avales creado a través del 5% de las utilidades del banco. 2 Estas condiciones son al mes de Agosto 08 por lo que en cualquier momento pueden variar según las condiciones del mercado. 6 Por otro lado, las PYMES no tienen un gran apoyo de parte de la Banca Privada, ya que no es su fuerte, ni les interesa este tipo de mercado pues el riesgo es mayor; lo único que les interesa es tener una buena ganancia y su prioridad no es el desarrollo de los demás. Gerardo Corrales, gerente del BAC San José, comenta: “Siempre hemos hecho banca de desarrollo y lo haremos en apoyo de empresas, pequeñas y medianas, que sean rentables. A como lo entendemos, es el financiamiento a pequeñas y medianas empresas financieramente sostenibles, pero si se trata de subsidios y rescatar sectores perdedores no es de nuestro interés y obviamente de nadie en la banca privada”. (2008) Los montos y la morosidad de la cartera son bastante buenos y nada despreciables. Por ejemplo, el Banco Nacional de Costa Rica (BNCR) ha prestado desde 1999, $677 millones en más de 110 mil operaciones. Constituyen el 21% de la cartera y su estrategia para el año 2010 es aumentarla a un 35%. El Banco de Costa Rica (BCR) maneja aproximadamente ¢167 mil millones en créditos relacionados con el desarrollo (créditos menores a $500.000) y la mora mayor a 90 días es menor al 1%. El Banco Popular cuenta con fondos colocados por ¢60 mil millones con unas utilidades de ¢13 mil millones en el año pasado. Convenios El Banco Interamericano de Desarrollo (BID) por medio de la Corporación Interamericana de Inversiones (CII) abrió un programa de crédito para las pequeñas y medianas empresas de Centroamérica, con el cual le brinda a los dueños un diagnóstico de su empresa donde podrán identificar los campos en los cuales se debe mejorar. Además con FINPYME los empresarios tienen acceso a servicios de consultoría y disponen de un equipo de expertos sin ningún costo para la empresa. También se realizó una alianza entre el Banco Centroamericano de Integración Económica (BCIE) y el Banco Popular en donde el BCIE aporta los fondos mientras que el Banco Popular desarrolla el programa no solo brindando financiamiento sino también asesoramiento y capacitación para cada segmento del mercado donde la empresa esté. 7 Ley Banca de Desarrollo Después de 12 años, el Sistema de Banca de Desarrollo dejó de ser solo una iniciativa en el papel y se hizo realidad. La ley para la Banca de Desarrollo publicada en la Gaceta número 87 del 7 de mayo de este año crea el Sistema de Banca para el Desarrollo (SBD) como mecanismo para financiar e impulsar proyectos productivos viables y factibles técnica y económicamente. Se espera que empiece a funcionar dentro de 9 meses y está constituido por todos los intermediarios financieros públicos, el Instituto de Fomento Cooperativo (Infocoop), las instituciones publicas prestadoras servicios no financieros y de desarrollo empresarial, y las instituciones u organizaciones estatales y no estatales que canalicen recursos públicos para el financiamiento y la promoción de proyectos productivos, excluyendo al Banco Hipotecario de la Vivienda (Banhvi). También podrán participar los intermediarios financieros privados fiscalizados por la Superintendencia General de Entidades Financieras (SUGEF). Ahora no solo los Bancos Estatales van a brindar apoyo a las PYMES sino también los Bancos Privados; sin embargo si una pequeña empresa acude a un banco estatal este no le cobra comisiones por la asesoría, en cambio la Banca Privada sí. Se creará un Fideicomiso Nacional para Desarrollo (FINADE) el cual manejará una cartera superior a los ¢100 mil millones, se nutrirá de los recursos generados por la recaudación del peaje bancario, el 5% de las utilidades anuales de los bancos públicos, el peaje bancario que aportan las entidades privadas por tener derecho a captar depósitos en cuenta corriente y los dineros que actualmente manejan varios fideicomisos agrícolas. Será administrado por el Banco Crédito Agrícola de Cartago por un lapso de cinco años, después de los cuales el Consejo Rector designará el siguiente administrador mediante concurso; el BCAC ya tiene experiencia en el campo dado que ha tenido a su cargo la administración del Fideicomiso Nacional de Desarrollo y del Fideicomiso Agrícola y ahora estos Fideicomisos formaran parte del Fondo del Sistema de Banca para el Desarrollo. El FINADE se compondrá a su vez por tres fondos: el de financiamiento, avales y garantías y para acompañamiento. El Sistema de Banca para el Desarrollo será dirigido con un Consejo Rector conformado por 2 ministros nombrados por el Consejo de Gobierno, dos representantes de los productores y un representante de los bancos. Según el proyecto de ley, los grupos que contarán con prioridad a la hora de solicitar un crédito serán jóvenes profesionales, habitantes de zonas de menor desarrollo, cooperativas, micro, pequeñas y medianas unidades productivas, asociaciones de desarrollo. Sin embargo, las mujeres que decidan echar a andar un proyecto gozarán de trato preferencial. 8 También indica que al menos 40% de los recursos del Sistema de Banca de Desarrollo deberá destinarse a proyectos agrícolas, acuícolas, agroindustriales o comerciales asociadas, a menos que no haya demanda para estos recursos. La diputada independiente Evita Arguedas (2008) celebró que se incluyeran mecanismos diferenciados para favorecer a las mujeres y señaló lo siguiente: “Históricamente las mujeres emprendedoras hemos sido discriminadas. De 250 mil créditos solicitados por mujeres, solo el 4% se concretan. Ahora las mujeres podrán optar siempre por créditos empresariales, independientemente de la política que fije el Consejo Rector”. Por otro lado, José Joaquín Salazar del Partido Acción Ciudadana aseguró que el Sistema de Banca para el Desarrollo acompañará a los pequeños productores en investigación, comercialización, mercadeo y gestión empresarial. Beneficios Desde hace aproximadamente 40 años, con la apertura del sistema bancario nacional, las entidades financieras dejaron de hacer préstamos de alto riesgo y de financiar a varios sectores que no tenían garantías satisfactorias. Por ejemplo, los pequeños agricultores han tenido dificultades para obtener créditos. Con esta nueva ley, los más beneficiados son los pequeños empresarios ya que actualmente las entidades financieras piden ciertos requisitos o garantías que mucha veces no tienen y no son sujetos de crédito en la banca comercial, pero con esta nueva ley podrán financiar proyectos productivos para desarrollarse y van a tener acceso a poderse financiar con mejores condiciones a las actuales (ver cuadro 1) siempre y cuando demuestren una administración eficaz y eficiente administración de los recursos, una buena estrategia de desarrollo, entre otras. Las variables macroeconómicas han cambiado mucho en los últimos meses; por ejemplo, en cuanto a las Tasas de Interés, el año pasado las tasa de referencia en colones de los préstamos (Tasa Básica Pasiva TBP) tenía una tendencia hacia la baja y llegó a su punto más bajo de los últimos tiempos. Debido a esto, muchas personas se endeudaron, pero ahora al empezar a incrementarse la TBP, ven aumentar cada mes la cuota del financiamiento. Se espera que no suceda lo mismo que a Estados Unidos en donde muchos no pudieron hacerle frente a las deudas y se creó un caos en el sector económico. Lo anterior, aunado al incremento en el Tipo de Cambio es otro factor preocupante en el mundo financiero ya que muchas personas se endeudaron en dólares y al incrementarse el tipo de cambio vieron crecer la mensualidad de su cuota pues al no ser generadores de divisas deben cambiar los colones a dólares para pagar la deuda. 9 Mitos En el artículo publicado por La Nación (2008) denominado Mitos para olvidar de las Pymes, se estima que en promedio emplean 8 personas y el 23,6% de ellos tiene educación universitaria. Esta realidad hace necesario olvidar el mito de que “Los empresarios de Mipymes son personas con poca educación y emplean personas con poca educación”. Por otra parte, creen en la capacitación y le dan mucha importancia (53,6%) e invierten en ella (58,1%) Los empresarios se financian mayoritariamente con sus propios recursos (87%), por lo que también se debe superar el mito de que el empresario recurre al endeudamiento. No obstante, el 40,7% se financia con ingresos propios y nunca ha pedido un préstamo. Por otra parte, el 93,3% manifiesta que no ha usado programas de apoyo; lo cual contrasta con el mito del gran apoyo que se ofrece a este tipo de empresa. Además, el 80% de las empresas manifiesta que tiene computadora y el 60% usa Internet. Dificultades o Limitaciones del Empresario El empresario que decidió crear su propia empresa tenía trabajo antes de iniciarla. Algunas veces con un poco de experiencia o bien sin ninguna, comienza a ver la posibilidad de tener su propio ingreso sin depender de nadie y decide “tirarse al agua” a ver como le va siendo su propio jefe. Por lo general, son empresas familiares en donde a veces no se toman las mejores decisiones y no se lleva una buena contabilidad pues se toma dinero de caja chica; si se quiere comprar un auto se paga con dinero de la empresa aunque sea para uso personal por lo que hay muchos factores que afectan a la empresa como tal. Existen algunas trabas desde el punto de vista del empresario para poder calificar para un crédito; se solicitan documentos que las empresas no manejan, estados financieros que no están al día o ni siquiera se tiene un contador ya que ellos mismos llevan sus ingresos y gastos de una manera manual. Además, solicitan garantía real y el equipo que tal vez podría dar como garantía prendaría está muy viejo y no es aceptado por el Banco; o cierta cantidad de fiadores lo cual es difícil de conseguir, por lo que al final muchos terminan utilizando la tarjeta de crédito aunque tenga con un alto costo financiero, o solicitan un crédito a nivel personal cuyo proceso es menos engorroso. No obstante, la mayoría de los empresarios pueden asumir obligaciones crediticias con compromiso y seriedad. Muchos empresarios no conocen todas las opciones que hay en el mercado sobre asesoría y apoyo para una mejor administración y crecimiento de la empresa. 10 Una herramienta actual muy importante es la computadora e internet la cual facilita cientos de trámites a las empresas respecto a comunicación e información. Con los correos electrónicos se ahorra las llamadas telefónicas y hasta mensajería, se tiene acceso a la mano de noticias de cualquier parte del mundo sobre qué hace la competencia, proyectos de inversión, oportunidades comerciales, e información de todo tipo y se puede promocionar productos o servicios Punto de Vista Bancario Los Bancos deben asegurarse de que el dinero que están prestando se pueda recuperar, ya que su finalidad es la Intermediación Financiera en donde se captan recursos monetarios para luego colocarlos en operaciones de carácter crediticio u otro tipo. Desde un punto de vista económico su función se resume en la transmisión de los recursos excedentes de las personas (físicas o jurídicas) superavitarias hacia las personas deficitarias para cubrir sus faltantes de recursos monetarios, obteniendo de dicha transacción un beneficio financiero, por lo que se mide muy bien el riesgo crediticio ya que a ningún banco le gusta tener una cartera morosa, ni llenarse de garantías reales como propiedades que luego tienen que enviar a rematar y al final no hay mucha ganancia. Para poderse asegurar de que van a recuperar el dinero prestado solicitan múltiples requisitos; además, las Entidades Bancarias son reguladas y supervisadas por la Superintendencia General de Entidades Financieras (SUGEF) por lo que deben seguir algunos acuerdos y reglamentos, como el acuerdo 1-05 cuyo objetivo es disminuir el riesgo crediticio salvaguardando la estabilidad y solvencia de estas Entidades Financieras. En este se indica que para que un deudor califique, se deben estudiar los siguientes aspectos: Análisis de Capacidad de pago: debe tomarse en cuenta la situación financiera y flujos de efectivo, estudiando su estabilidad y continuidad de sus principales ingresos, la experiencia de giro del negocio y calidad de la administración poniendo en práctica controles apropiados y un adecuado apoyo por parte de los propietarios, analizarse las principales variables del sector que afecten la capacidad de pago del deudor, análisis para enfrentar cambios adversos inesperados en la tasa de interés y el tipo de cambio (Artículo 7). Análisis de Comportamiento de Pago Histórico: se clasifica en tres niveles: en el nivel 1 el comportamiento de pago histórico es bueno; en el nivel 2 el comportamiento de pago histórico es aceptable y en nivel 3 el comportamiento de pago histórico es deficiente. (Artículo 8) 11 Garantías: las garantías aceptables son: (Artículo 14) Hipoteca sobre terrenos y edificaciones Cédulas hipotecarias constituidas sobre bienes inmuebles Prenda o pignoración sobre bienes muebles, excepto instrumentos financieros, e hipoteca sobre maquinaria fijada permanente al terreno Bono de prenda emitido por un almacén general de depósito Depósitos o instrumentos financieros que respalden operaciones “back to back” Instrumento de deuda debidamente inscrito en la bolsa de valores autorizada o emitido por el Banco Central de Costa Rica o el Gobierno de Costa Rica Instrumento de deuda emitido por una entidad supervisada por Sugef sin calificación pública otorgada por una agencia calificadora Instrumento de capital debidamente inscrito en una bolsa de valores autorizada Participación en un fondo de inversión abierto debidamente inscrito Participación en un fondo de inversión cerrado debidamente inscrito en una bolsa de valores autorizada Operación crediticia otorgada por una entidad supervisada por Sugef Aval o fianza solidaria emitida por una institución del sector público costarricense Aval o fianza solidaria emitida por una persona jurídica del sector privado calificada en categoría de riesgo 4 o mejor Factura con su cesión con recurso a favor de la entidad Documentos que amparan una carta de crédito de importación confirmada e irrevocable Carta de crédito de exportación emitida por un intermediario financiero del extranjero Cartas de crédito stand- by emitida por un intermediario financiero Fideicomiso de garantía. Las Entidades Financieras no pueden adivinar cómo le va a ir a un empresario en el futuro y hacerle frente a la deuda. Una persona puede tener una buena visión de negocio, pero pueden suceder muchas cosas en el camino por lo cual al final se puede llegar a una bancarrota; a que la empresa no funcione como se esperaba; a que la competencia sea muy fuerte, entre otros. 12 Experiencia de Microempresarios Restaurante El Burro Loco Alberto Muñoz S Desde hace ya 22 años el Sr. Muñoz tiene experiencia en administrar sodas y restaurantes pero siempre trabajando para un patrono. Hace 2 años y medio se arriesgó a poner su propio empresa; empezó alquilando un local en San José Centro, frente al Parque Central. En un inicio el restaurante era de comida mexicana el cual tenía muy poca clientela pero con una excelente ubicación. Don Alberto vio que era necesario incluir dentro del menú comida típica como casados dado que cerca había muchos locales, bancos y mucha gente que pasaba diariamente para hacer compras y trámites; además tuvo que cambiar varias puntos en la parte administrativa. Después de los cambios y al hacerse popular el lugar y adquirir clientela, poco a poco las ventas fueron aumentando y se tuvo que hacer varias inversiones ya que el lugar era muy pequeño por lo que se amplió a un segundo piso. Posteriormente tuvo que buscar otro local cerca dado que aún con la ampliación y el servicio a domicilio, era insuficiente. “No he solicitado ningún préstamo porque se me ha hecho difícil, es demasiado papeleo, ponen muchas trabas que nosotros no manejamos, tenemos un contador que nos maneja la parte contable pero cuando los presento me piden garantía hipotecaria y la única garantía real con la que cuento en este momento es mi casa pero aun la estoy pagando por lo que está hipotecada. Luego concluí que si quiero solicitar un préstamo debo demostrarle al banco que no necesito la plata, entonces para qué solicitarla”.( Muñoz Dada la dificultad de los trámites para solicitar un crédito el Sr. Muñoz ha trabajado invirtiendo las utilidades diarias del negocio. Acepta que le gustaría un préstamo para comprar los locales que actualmente alquila, y normalmente cuando necesita capital de trabajo utiliza la tarjeta de crédito o cuando son montos altos solicita financiamiento a un tercero que le cobra una tasa de interés alta (de un 38% aproximadamente) pero no le solicita tanto papeleo como una Entidad Financiera. 13 Mediana Empresa Caso Real Una mediana empresa se dedica a la fabricación e implementación de blindajes para vehículos en Costa Rica desde hace 5 años. Además cuenta con dos plantas de producción para cubrir la demanda Colombiana en Cali y Bogotá desde hace 10 años. Después de varios años de alquilar unas bodegas donde desarrollaban su producto vieron la posibilidad de comprar una para instalarse en Costa Rica, y en lugar de pagar un alquiler, pagar una cuota de un préstamo y tener su propio local, a la misma vez aumentarían sus activos y dejarían la misma bodega como garantía al banco. Después de buscar la mejor opción de financiamiento, realizaron la solicitud al banco, entregaron toda la documentación necesaria solicitada por la Entidad Bancaria como los estados financieros, flujo de caja, documentos legales, plano catastro y demás documentos. Después de cierto tiempo de espera, el banco vio una debilidad en la empresa en la parte contable, la cual le comentó al Gerente General, por lo que presentaron de nuevo los estados financieros corregidos; el banco los volvió a analizar, pero igual seguía la inconsistencia en algo tan simple como que los Activos más el Patrimonio no cerraban contra los Pasivos, una regla básica en el área contable, y por tercera vez fueron presentados de nuevo e igual seguían incorrectos lo cual reflejó para el analista del banco que no llevaban un buen control en la parte financiera y no le daban mucha importancia. El representante de la empresa no sabe nada de contabilidad y creía ciegamente lo que hacia el contador y firmaba los estados sin saber realmente qué estaba firmando. A pesar de que se contaba con una buena garantía real, la cual cubría a satisfacción los márgenes reglamentarios de la entidad financiera, también se encontró que el endeudamiento crecía mucho; que el flujo de caja caía en un plazo de 3 años y el desorden contable que manejaba la empresa. Por lo tanto, dicha solicitud no fue aprobada por la Entidad Bancaria, ya que para el Banco aunque la garantía es una parte importante de una solicitud de Financiamiento no lo es todo, hay que valorar otros puntos como que la persona ya sea física o jurídica pueda hacerse cargo de la deuda durante todo el plazo, ya que el negocio del Banco es prestar dinero para recuperarlo en un determinado plazo y tener una ganancia y no llenarse de propiedades que luego tenga que llegar a rematar (lo cual es trámite largo y engorroso). 14 Conclusión Las pequeñas y medianas empresas son una gran parte del desarrollo del país, al generar el 48% del empleo nacional, como se vio en los gráficos anteriores. Por esa razón, el gobierno le está brindando más ayuda a este sector, ya que se cuenta con muchas empresas sin fines de lucro que brindan apoyo desde todas las áreas, por medio de capacitaciones, charlas, cursos, ferias empresariales. Este año se crea la Ley Banca de Desarrollo como mecanismo para financiar e impulsar proyectos productivos viables y factibles técnica y económicamente. Está constituido por todos los intermediarios financieros públicos y beneficia a los pequeños empresarios ya que actualmente las entidades financieras piden ciertos requisitos o garantías que mucha veces no tienen y no son sujetos de crédito en la banca comercial. Sin embargo, con esta nueva ley podrán financiar proyectos productivos para desarrollarse y van a tener acceso a mejores condiciones a las actuales pues se espera que el alza de las tasas de interés que se ha dado en los últimos meses genere que la Tasa Básica Pasiva también siga hacia la alza pues tan sólo en el último mes se ha incrementado en dos puntos, lo cual afecta a todos los que cuentan con deudas actualmente ya que su mensualidad aumenta; también crece el riesgo para las Entidades Financieras ya que puede incrementar su cartera morosa. Por lo tanto, los empresarios deben demostrar una administración eficaz y eficiente de los recursos y una buena estrategia de desarrollo. Según se vea el tema, este tiene sus pros y sus contras. Por ejemplo, desde el punto de vista del pequeño empresario que tiene una visión del negocio, cree en él y tiene fe de que sea exitoso a la hora de optar por un financiamiento, el proceso se ve muy complicado, demasiado papeleo y trabas para poder crear o crecer y muchas veces se tiene la idea pero no el capital de trabajo para llevarlo a cabo. Ahí es donde se ve la necesidad de buscar un financiamiento. Desde el punto de vista bancario todo este papeleo y trámites tienen un fin, tratar de minimizar el riesgo de que en algún momento no se pueda recuperar el dinero prestado ya que de de no ser así no habría negocio para la Entidad Financiera. Por ello es que si es un negocio nuevo se piden aún más requisitos como un estudio de factibilidad, ya que cómo asegurarse de que el negocio va a funcionar, que no va a tener una mala administración, que la competencia lo sacará del mercado, o que el nuevo producto no será aceptado por los consumidores? Son muchos los factores que hay en juego, por lo que un negocio no solo es decir tengo una idea y la voy a llevar a cabo, sino que hay que tener en cuenta muchos factores para implementarlo. 15 Referencias Bibliográficas Ley Banca para el Desarrollo, (2008,11 Julio) Recuperado de http://www.asamblea.go.cr/ley/leyes/8000/L-8634.doc DIGEPYME: Apoyando a la micro, pequeña y mediana empresa, 11 de Julio del 2008 Recuperado de http://www.pyme.go.cr/default.aspx Procomer: Estadísticas 2007, 11 de Julio del 2008, Recuperado de http://www.procomer.com/Espanol/Estadisticas-04/anuario-04-01/est_anuario04-01-01.html “Mitos para olvidar sobre las Pymes”, (2008, 14 Mayo) La Nacion, Recuperado de www.nacion.com/ln_ee/2008/mayo/14/opinion1535738.html Ruiz R, Gerardo. (2008, 08 de Abril). Aprueban creación de Banca para Desarrollo. Diario Extra, Recuperado de www.diarioextra.com/2008/abril/08/nacionales16.php Banco Popular. (2008, 27 Julio) Recuperado de https://www.popularenlinea.fi.cr/Bpop/Menu/Corporativo/PopDesarrollo/ Banco Crédito Agrícola de Cartago. (2008, 27 Julio) Recuperado de http://www.bancreditocr.com/esp/corporativa/mipymescrecimientorev.html; Banco Nacional. (2008, 27 Julio) Recuperado de https://www.bncr.fi.cr/portalmipyme/ Muñoz C, Gabriela (2008, Julio). Entrevista con Alberto Muñoz S, Empresario, Restaurantes, San Jose, CR. 16