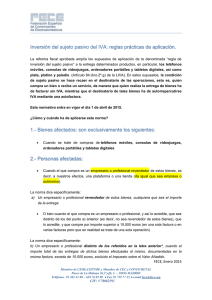

inversión sujeto pasivo de ordenadores

Anuncio

Entra en vigor a partir del 1 de abril de 2015. La Ley 28/2014, de 27 de noviembre, por la que se modifica, entre otras, la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, introduce cambios motivados por la lucha contra el fraude en el IVA, estableciendo nuevos supuestos en los que es de aplicación la denominada «regla de inversión del sujeto pasivo». ¿En qué consiste la regla de inversión del sujeto pasivo? Según la Ley del IVA serán sujetos pasivos las personas físicas o jurídicas que tengan la condición de empresarios o profesionales y realicen las entregas de bienes o prestaciones de servicios sujetos al Impuestos. Sin embargo en determinadas circunstancias, se produce la inversión del sujeto pasivo, que comporta que la condición de sujeto pasivo se hace recaer en el destinatario de las operaciones, esto es, quien compra un bien o recibe un servicio. Es decir, supone la traslación de la condición de sujeto pasivo del IVA de quien realiza la operación sujeta al impuesto (emisor de la factura) hacia el destinatario de la operación (destinatario de la factura). La reforma fiscal aprobada amplía los supuestos de aplicación de la denominada “regla de inversión del sujeto pasivo” a la entrega determinados productos, en particular, los teléfonos móviles, consolas de videojuegos, ordenadores portátiles y tabletas digitales, así como plata, platino y paladio. (Artículo 84.Uno.2º.g) de la LIVA). Con respecto a las entregas de teléfonos móviles, consolas de videojuegos, ordenadores portátiles y tabletas digitales esta regla será de aplicación cuando el destinatario sea: a) Un empresario o profesional revendedor de estos bienes, cualquiera que sea el importe de la operación. b) Un empresario o profesional distinto de los referidos en la letra anterior, cuando el importe total de las entregas de dichos bienes efectuadas al mismo, documentadas en la misma factura, exceda de 10.000 euros, excluido el Impuesto sobre el Valor Añadido. A efectos del cálculo del límite mencionado, se atenderá al importe total de las entregas realizadas cuando, documentadas en más de una factura, resulte acreditado que se trate de una única operación y que se ha producido el desglose artificial de la misma a los únicos efectos de evitar la aplicación de esta norma. La acreditación de la condición del empresario o profesional a que se refieren las dos letras anteriores deberá realizarse con carácter previo o simultáneo a la adquisición, en las condiciones que se determinen reglamentariamente. En resumen, para estas entregas de teléfonos móviles, consolas de videojuegos, ordenadores portátiles y tabletas digitales podemos fijar el siguiente cuadro resumen: DESTINATARIO Empresario revendedor Empresario no revendedor SUJETO PASIVO COMENTARIO Empresario destinatario por inversión del SP Se aplica la regla de inversión del sujeto pasivo. El vendedor emite la factura sin IVA a su cliente revendedor y éste realizará la inversión del SP. Si la operación de venta no supera los 10.000 euros (sin IVA) el SP es el vendedor No se aplica la regla de inversión del sujeto pasivo. Si la operación de venta supera los 10.000 euros el SP es el empresario adquirente por inversión del SP Se aplica la regla de inversión del sujeto pasivo. El vendedor emite la factura sin IVA a su cliente y éste realizará la inversión del SP. En relación a esta novedad está prevista una modificación en el reglamento de IVA donde se establezca el concepto y obligaciones del empresario o profesional revendedor donde se regule como comunicar a la Agencia Tributaria su condición de revendedor. El motivo de este nuevo supuesto de Inversión de Sujeto Pasivo está basada en la lucha contra las operaciones carrusel, típicas en este tipo de productos dentro de los movimientos en la Unión Europea. Dada la posibilidad de que se pueda ir incrementando el precio de los mismos de manera “artificial”, lo que la nueva norma pretende es evitar la incidencia del impuesto desde el punto de vista por el cual, las facturas emitidas por el vendedor no llevarán IVA, esto es, estarán sujetas al impuesto pero se aplicará la citada inversión y por lo tanto el comprador deberá autorrepercutirse IVA.