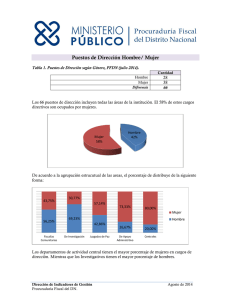

La reciente evolución del gobierno corporativo de las entidades de

Anuncio