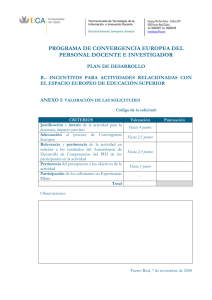

Términos de Referencia

Anuncio