modelo de prospecto de informacion

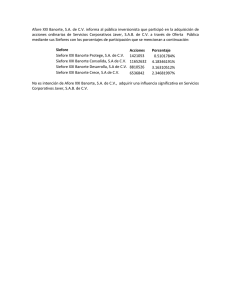

Anuncio

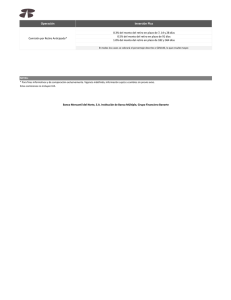

¿Cómo funciona AHORRO INDIVIDUAL XXI BANORTE SIEFORE? ¿Qué es AHORRO INDIVIDUAL XXI BANORTE SIEFORE? Es una Sociedad de Inversión Adicional (SOCIEDAD DE INVERSIÓN) organizada de conformidad con las disposiciones de la Ley General de Sociedades Mercantiles, y de la Ley de los Sistemas de Ahorro para el Retiro y su Reglamento, así como por las disposiciones de carácter general expedidas por la Comisión Nacional del Sistema de Ahorro para el Retiro. ¿Cuál es la diferencia entre Afore XXI Banorte y AHORRO INDIVIDUAL XXI BANORTE SIEFORE? Afore XXI Banorte es una institución cuya función es abrir, administrar y operar las Cuentas Individuales de Ahorro para el Retiro de los trabajadores en los términos de la Ley de los Sistemas de Ahorro para el Retiro. Por su parte, AHORRO INDIVIDUAL XXI BANORTE SIEFORE es una Sociedad Especializada en la Inversión de recursos provenientes de Aportaciones Voluntarias, Aportaciones Voluntarias con perspectiva de inversión de Largo Plazo, Aportaciones Complementarias de Retiro, de Aportaciones de Ahorro a Largo Plazo que realicen los trabajadores registrados en la Administradora y de Planes Personales de Retiro. Además de recursos de aportaciones a Fondos de Previsión Social de Empresas, Dependencias o Entidades, así como de cualesquiera otras personas físicas o morales diferentes a las mencionadas. ¿Quiénes pueden invertir en AHORRO INDIVIDUAL XXI BANORTE SIEFORE? Los trabajadores afiliados e inscritos al Instituto Mexicano del Seguro Social (IMSS), los trabajadores inscritos en el Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE), los Trabajadores Independientes y los trabajadores estatales y municipales que hayan elegido para la administración de su cuenta individual e inversión de sus recursos a Afore XXI BANORTE. y que realicen Aportaciones Voluntarias, Aportaciones Voluntarias con perspectiva de inversión de Largo Plazo, Aportaciones Complementarias de Retiro, de Aportaciones de Ahorro a Largo Plazo y de Planes Personales de Retiro de conformidad con las reglas generales que al efecto expida la Comisión. Aportaciones destinadas a los Fondos de Previsión Social, lo cual incluye, sin limitar, a los Fondos de Pensiones o Jubilaciones de Personal ya sea en Plan de Pensión de Beneficio Definido, Plan de Pensión de Contribución Definida o una combinación de los anteriores, de Empresas, Dependencias o Entidades, así como de cualesquiera otras personas físicas o morales diferentes a las mencionadas, en términos de la Ley de los Sistemas de Ahorro para el Retiro, así como su Reglamento y las disposiciones de carácter general que emita la Comisión. Aportaciones a los Fondos de Previsión Social de Empresas, Dependencias o Entidades, así como de cualesquiera otras personas físicas o morales diferentes a las mencionadas. Recursos que provengan de cuotas y aportaciones provenientes de los sistemas de capitalización individual previstos en las Leyes de Seguridad Social aplicables a los servidores públicos de los Estados y Municipios de la República Mexicana, y cuyo sistema sea administrado por la administradora de fondos para el retiro que la opera. Recursos que reciba de la administradora de fondos para el retiro que la opera, por concepto de aportaciones a planes personales de retiro, en los términos definidos por la Ley del Impuesto sobre la Renta. Recursos provenientes de las Aportaciones Complementarias y Voluntarias y de Ahorro a Largo Plazo de los Trabajadores Afiliados a un Instituto de Seguridad Social, o de Trabajadores no Afiliados a algún Instituto de Seguridad Social, en los términos de las leyes de seguridad social aplicables y de la Ley de los Sistemas de Ahorro para el Retiro. v.09.2013 1 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. Demás recursos que sean conformes a su naturaleza y que no contravengan las disposiciones a que debe sujetarse la Sociedad en su operación. ¿Qué recursos se invierten en AHORRO INDIVIDUAL XXI BANORTE SIEFORE? Las subcuentas cuyos recursos se podrán invertir en esta Sociedad de Inversión serán las correspondientes a Aportaciones Voluntarias, Aportaciones Voluntarias con perspectiva de inversión de Largo Plazo, Aportaciones Complementarias de Retiro, de Aportaciones de Ahorro a Largo Plazo y de Planes Personales de Retiro que realicen tanto los trabajadores afiliados al IMSS, los trabajadores inscritos en el Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE), los Trabajadores Independientes, así como los trabajadores estatales y municipales que hayan elegido para la administración de su cuenta individual e inversión de sus recursos a Afore XXI BANORTE. de conformidad con las Reglas Generales que al efecto expida la Comisión. Quedan expresamente excluidas las Aportaciones obligatorias de los Trabajadores afiliados al IMSS, al ISSSTE. Aportaciones destinadas a los Fondos de Previsión Social, lo cual incluye, sin limitar, a los Fondos de Pensiones o Jubilaciones de Personal ya sea en Plan de Pensión de Beneficio Definido, Plan de Pensión de Contribución Definida o una combinación de los anteriores, de Empresas, Dependencias o Entidades, así como de cualesquiera otras personas físicas o morales diferentes a las mencionadas, en términos de la Ley de los Sistemas de Ahorro para el Retiro, así como su Reglamento y las disposiciones de carácter general que emita la Comisión. Recursos que provengan de cuotas y aportaciones provenientes de los sistemas de capitalización individual previstos en las Leyes de Seguridad Social aplicables a los servidores públicos de los Estados y Municipios de la República Mexicana, y cuyo sistema sean administrado por la administradora de fondos para el retiro que la opera. Recursos que reciba de la administradora de fondos para el retiro que la opera, por concepto de aportaciones a planes personales de retiro, en los términos definidos por la Ley del Impuesto sobre la Renta. Recursos provenientes de las Aportaciones Complementarias y Voluntarias y de Ahorro a Largo Plazo de los Trabajadores Afiliados a un Instituto de Seguridad Social, o de Trabajadores no Afiliados a algún Instituto de Seguridad Social, en los términos de las leyes de seguridad social aplicables y de Ley de los Sistemas de Ahorro para el Retiro. Demás recursos que sean conformes a su naturaleza y que no contravengan las disposiciones a que debe sujetarse la Sociedad en su operación. ¿Cómo se invierten los recursos? Afore XXI Banorte recibe las Aportaciones Voluntarias y Fondos de Previsión Social realizadas a tu Cuenta Individual y las canaliza a la Sociedad de Inversión Adicional mediante la compra de acciones a tu nombre en AHORRO INDIVIDUAL XXI BANORTE SIEFORE al precio de la acción vigente ese día. Así, te conviertes en accionista de AHORRO INDIVIDUAL XXI BANORTE SIEFORE. AHORRO INDIVIDUAL XXI BANORTE SIEFORE invierte de manera segura y cuidadosa, en instrumentos y valores de los mercados financieros, de acuerdo a una estricta política de inversión y cumpliendo con lo establecido en el Prospecto de Información de AHORRO INDIVIDUAL XXI BANORTE SIEFORE en lo relativo a la sección IV, que detalla las políticas y parámetros de inversión y de riesgos del Régimen de Inversión. v.08.2014 2 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. El trabajador, ahora también accionista, obtiene con el tiempo rendimientos sobre su cuenta a través del incremento en el precio de la acción de AHORRO INDIVIDUAL XXI BANORTE 1 SIEFORE . ¿Cuánto tiempo deben permanecer los recursos en AHORRO INDIVIDUAL XXI BANORTE SIEFORE? Los recursos de la cuenta individual del trabajador permanecerán invertidos en acciones de la Sociedad de Inversión cuando menos un año, salvo en los siguientes casos: 1. Que el trabajador solicite el traspaso de su cuenta individual a otra Afore,; 2. Cuando al trabajador, por motivo de su edad, le corresponda cambiar de Siefore 3. Cuando Afore XXI BANORTE entre en estado de disolución o se fusione con otra Afore teniendo el carácter de fusionada 4. Cuando se retiren la totalidad de los recursos de la cuenta individual con motivo de la contratación de una renta vitalicia. 5. El trabajador podrá realizar retiros de su subcuenta de aportaciones voluntarias cada 2 meses posteriores a la primera aportación o al último retiro. El Trabajador Afiliado podrá realizar retiros de su subcuenta de Aportaciones Voluntarias, Aportaciones Voluntarias con perspectiva de inversión de Largo Plazo, Aportaciones Complementarias de Retiro, de Aportaciones de Ahorro a Largo Plazo y de Planes Personales de Retiro, como sigue: Subcuenta de Aportaciones Voluntarias: - El trabajador podrá realizar retiros DOS MESES posteriores a la primera aportación o al último retiro. Subcuenta de Aportaciones Voluntarias con perspectiva de inversión a largo plazo: - El trabajador podrá realizar retiros para ser utilizados cuando el titular llegue a la edad de 65 años o en los caso de invalidez, incapacidad del titular para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social. - En retiros anticipados de aportaciones deducidas, se deberá retener lo establecido en la legislación fiscal vigente. Subcuenta de Aportaciones Complementarias: - El trabajador afiliado podrá retirar sus recursos cuando tenga derecho a disponer de las aportaciones obligatorias, ya sea para complementar, cuando así lo solicite el trabajador, los recursos destinados al pago de su pensión, o bien para recibirlas en una sola exhibición. Subcuenta de Ahorro a Largo Plazo: - El trabajador podrá realizar retiros totales o parciales después de haber transcurrido un plazo de cinco años contados a partir de la fecha de la adquisición de las acciones de la Sociedad de Inversión o cuando se cumplan los supuestos de pensión. 1 El precio de la acción puede ser consultado en la Bolsa Mexicana de Valores, S.A.B de C.V., o llamando a nuestro Centro de Atención Telefónica 01800-849 2121 Lada sin costo y 5559 2210 en el D.F. v.08.2014 3 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. - En retiros de aportaciones, se deberá retener lo establecido en la legislación fiscal vigente. - En caso de fallecimiento del titular de las acciones. Planes Personales de Retiro: - El trabajador podrá realizar retiros para ser utilizados cuando el titular llegue a la edad de 65 años o en los caso de invalidez, incapacidad del titular para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social. - En retiros anticipados de aportaciones deducidas, se deberá retener lo establecido en la legislación fiscal vigente. El Trabajador Independiente podrá realizar retiros de su subcuenta de Aportaciones Voluntarias, Aportaciones Voluntarias con perspectiva de inversión a largo plazo, de Ahorro a Largo Plazo y Planes Personales de Retiro, como sigue: Subcuenta de Aportaciones Voluntarias: - El trabajador podrá realizar retiros DOS MESES posteriores a la primera aportación o al último retiro. Subcuenta de Aportaciones Voluntarias con perspectiva de inversión a largo plazo: - El trabajador podrá realizar retiros para ser utilizados cuando el titular llegue a la edad de 65 años o en los caso de invalidez, incapacidad del titular para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social. - En retiros anticipados de aportaciones deducidas, se deberá de retener lo establecido en la legislación fiscal vigente. Subcuenta de Ahorro a Largo Plazo: - El trabajador podrá realizar retiros totales o parciales después de haber transcurrido un plazo de cinco años contados a partir de la fecha de la adquisición de las acciones de la Sociedad de Inversión o cuando se cumplan los supuestos de pensión. - En retiros de aportaciones, se deberá de retener lo establecido en la legislación fiscal vigente. - En caso de fallecimiento del titular de las acciones. Planes Personales de Retiro: - El trabajador podrá realizar retiros para ser utilizados cuando el titular llegue a la edad de 65 años o en los caso de invalidez, incapacidad del titular para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social. - En retiros anticipados de aportaciones deducidas, se deberá de retener lo establecido en la legislación fiscal vigente. Fondos de Previsión Social: La permanencia de los recursos en el Fondo será en estricto apego a lo estipulado en el contrato de servicios correspondiente que la Administradora celebre con la Empresas, Dependencias o Entidades, o cualquier otra persona físicas o morales diferentes a las mencionadas que contrate la administración de los recursos con Afore XXI BANORTE. v.08.2014 4 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. Planes Personales de Retiro: El trabajador podrá realizar retiros para ser utilizados cuando el titular llegue a la edad de 65 años o en los caso de invalidez, incapacidad del titular para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social. En retiros anticipados de aportaciones deducidas, se deberá de retener lo establecido en la legislación fiscal vigente. ¿Cuál es la ventaja de invertir en AHORRO INDIVIDUAL XXI BANORTE SIEFORE, contra otras formas de ahorro? En AHORRO INDIVIDUAL XXI BANORTE SIEFORE, se administran los recursos de todos nuestros Afiliados, de tal manera que cada trabajador, aunque es un pequeño ahorrador, obtiene las ventajas del gran inversionista, ya que: El ahorro es invertido en una amplia gama de instrumentos financieros. La sociedad es un vehículo de inversión especializado cuyo objetivo único es un manejo prudente y rentable del ahorro. ¿En qué invierte los recursos AHORRO INDIVIDUAL XXI BANORTE SIEFORE? AHORRO INDIVIDUAL XXI BANORTE SIEFORE, invertirá en los Activos Objeto de Inversión, que comprenden Instrumentos, Valores Extranjeros, Componentes de Renta Variable, Inversiones Neutras, operaciones con Derivados, reportos, préstamos de valores, Mercancías y la inversión en activos a través de Mandatarios, exceptuando la inversión en Estructuras Vinculadas a Subyacentes y Fondos Mutuos tomando en cuenta la Política de inversión determinada por el Comité de Inversión, atendiendo a los límites establecidos por el Comité de Riesgo Financiero y en apego a la Normatividad vigente emitida por la Comisión. La inversión a través de Mandatarios consiste en que la Administradora contrate los servicios de una persona moral especializada en la inversión de recursos financieros supervisada y regulada por autoridades de los Países Elegibles para inversión con las que la Sociedad de Inversión haya celebrado contrato de intermediación en los que se otorgue un mandato de inversión cuyo ejercicio este sujeto a los lineamientos establecidos en el Prospecto de Información de AHORRO INDIVIDUAL XXI BANORTE SIEFORE. El objetivo de inversión de AHORRO INDIVIDUAL XXI BANORTE SIEFORE es alcanzar las tasas de rendimiento real más altas posibles a niveles prudentes de riesgo. Para ello, AHORRO INDIVIDUAL XXI BANORTE SIEFORE basa su política de inversión en una administración activa del fondo que busca aprovechar las oportunidades y eventos de corto plazo sin descuidar su objetivo principal de inversión de largo plazo. ¿Con AHORRO INDIVIDUAL XXI BANORTE SIEFORE la inversión de recursos es segura? ¿Hay riesgo en las inversiones de AHORRO INDIVIDUAL XXI BANORTE SIEFORE? Las inversiones de AHORRO INDIVIDUAL XXI BANORTE SIEFORE, al igual que cualquier otra forma de inversión, se encuentran sujetas a diferentes factores de riesgo. Estos riesgos son v.08.2014 5 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. inherentes a los mercados financieros y principalmente se refieren a la pérdida de valor que las inversiones en los mercados financieros nacionales e internacionales pueden enfrentar bajo diferentes circunstancias. Afore XXI Banorte administra y controla estos riesgos de manera diaria; a través de un equipo experimentado y especializado tanto en la realización de las inversiones como en el control de sus riesgos. A nivel interno, la administración de riesgos se lleva a cabo mediante un Comité de Riesgos Financieros, el cual administra los riesgos cuantificables y no cuantificables y vigila que las operaciones de inversión se ajusten a los límites, políticas y procedimientos autorizados. Para el caso de las inversiones a través de Mandatarios, mediante la celebración del contrato se definirán las reglas de inversión a las que deberán sujetarse, las cuales considerarán los límites, parámetros y criterios prudenciales establecidos en las Disposiciones que establecen el régimen de inversión, así como el apego a los lineamientos emitidos por el Comité de Análisis de Riesgos, los cuales consideran la experiencia del Mandatario, su capacidad operativa, políticas del gobierno corporativo, transparencia, auditabilidad e integridad, principalmente. A nivel externo, las inversiones de AHORRO INDIVIDUAL XXI BANORTE SIEFORE, se encuentran sujetas a un régimen de inversión establecido por la Comisión, el cual señala, entre otros, el tipo de instrumentos en que se pueden realizar inversiones y las exposiciones máximas que se pueden tener a diferentes tipos de riesgos. El cumplimiento a este régimen de inversión es supervisado diariamente tanto por la Comisión como por los órganos de revisión interna de Afore XXI Banorte. ¿Quién toma las decisiones de inversión en AHORRO INDIVIDUAL XXI BANORTE SIEFORE? El Comité de Inversión de AHORRO INDIVIDUAL XXI BANORTE SIEFORE se encuentra integrado por reconocidos expertos financieros, consejeros independientes y representantes de los sectores obrero y patronal. Determina la estrategia de inversión a seguir y la composición de los activos de AHORRO INDIVIDUAL XXI BANORTE SIEFORE. Dicha estrategia se establece en apego con el régimen de inversión determinado por la Comisión y de conformidad con las condiciones económicas y financieras imperantes en los mercados financieros nacionales e internacionales. Para el caso de la inversión a través de Mandatarios, el comité de inversiones establecerá el tipo de mandato que la administradora contratara, así como los objetivos de inversión buscados con la finalidad de diversificar los portafolios a nivel internacional. ¿Cómo se garantiza la protección de los recursos de los trabajadores? AHORRO INDIVIDUAL XXI BANORTE SIEFORE es vigilada y supervisada por diversos agentes y mecanismos que garantizan la integridad de los recursos y la administración transparente y eficaz de los mismos: Comisión Nacional del Sistema de Ahorro para el Retiro Comité de Inversión Contraloría Normativa Agencia Calificadora v.08.2014 6 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. Consejeros Independientes Comité de Riesgos Agencia Valuadora Instituto de Depósito de Valores y Custodias ¿Cuáles son las comisiones que aplica Afore XXI Banorte por la administración de tu cuenta individual? AFORE XXI BANORTE, S.A. de C.V. que opera a AHORRO INDIVIDUAL XXI BANORTE SIEFORE, S.A. de C.V.; cobrará las siguientes comisiones en las series de acciones clase II por la administración de las cuentas individuales de los trabajadores que se afilien a la misma: Estructura de Comisiones Por Saldo. Comisión Forma de Cálculo 1.00% anual AFORE XXI BANORTE, S.A. de C.V. que opera a AHORRO INDIVIDUAL XXI BANORTE SIEFORE, S.A. de C.V., cobrará una comisión de 1.00% anual sobre saldo, aplicable al activo neto administrado por la Sociedad de Inversión. Esta será provisionada diariamente, deduciéndola del activo neto del fondo y será cargada al mismo diariamente. Comisiones por cuota fija Por la expedición de estados de cuenta adicionales a los previstos en la Ley o reglamento. Por consultas adicionales a las previstas en Ley o reglamento. Por reposición de documentación de su cuenta individual. Por el pago de retiros programados. AFORE XXI Banorte no cobra este servicio AFORE XXI Banorte no cobra este servicio AFORE XXI Banorte no cobra este servicio AFORE XXI Banorte no cobra este servicio Las comisiones, así como los descuentos se aplicarán en forma uniforme para todos los trabajadores registrados, sin que se discrimine entre éstos. Las comisiones sobre saldos sólo podrán cobrarse cuando los recursos se encuentren efectivamente invertidos en la Sociedad de Inversión y se hayan registrado las provisiones diarias necesarias en la contabilidad de la Sociedad de Inversión. Sin perjuicio de lo anterior, en forma permanente se mantendrá información completa y visible de la estructura de comisiones y, en su caso, del esquema de descuentos, en la página de internet en la dirección www.xxi-banorte.com. v.08.2014 7 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. Como consecuencia del cambio del régimen de comisiones el trabajador podrá traspasar su cuenta individual a otra Administradora. Información pública sobre AHORRO INDIVIDUAL XXI BANORTE SIEFORE Acerca de la Cartera de Valores La composición de la cartera estará disponible en las oficinas de Afore XXI Banorte en forma mensual con corte al último día hábil del mes. Asimismo, la cartera se informará a través de al menos un periódico de circulación nacional o en la página de Internet www.xxi-banorte.com. Acerca de Rendimientos Históricos Afore XXI Banorte te informará los rendimientos históricos de fecha reciente y de los últimos doce meses o de los correspondientes a otros periodos que señale la normatividad aplicable, a través de pizarrones en nuestras Oficinas de Servicio, así como en la página de Internet www.xxi-banorte.com Acerca de las políticas de inversión y operación Para mayor información sobre las políticas de inversión y operación, así como los riesgos inherentes a la inversión de las aportaciones voluntarias y fondos de previsión social realizadas a tu Cuenta Individual, podrás consultar el Prospecto de Información de AHORRO INDIVIDUAL XXI BANORTE SIEFORE, puesto a tu disposición en las oficinas y sucursales de AFORE XXI BANORTE así como en la página de Internet www.xxi-banorte.com Acerca de Mandatarios Afore XXI Banorte te informará sobre los activos administrados por los Mandatarios contratados, los cuales podrás consultar en la página de Internet www.xxi-banorte.com Glosario de principales términos financieros Acción, título que acredita y representa el valor de una parte del capital de la SIEFORE. Accionista, propietario de una o varias acciones de una sociedad y que lo acreditan como socio. Activos Objeto de Inversión, a los Instrumentos, Divisas Valores Extranjeros, Componentes de Renta Variable, Inversiones Neutras, Estructuras Vinculadas a Subyacentes, Mercancías y operaciones con Derivados, reportos y préstamos de valores. Ahorro Voluntario, a las Aportaciones Complementarias de Retiro, Aportaciones Voluntarias, Aportaciones Voluntarias con Perspectivas de Inversión de Largo Plazo y Aportaciones de Ahorro de Largo Plazo que realicen los trabajadores Componentes de Renta Variable, a los Instrumentos de Renta Variable y Valores Extranjeros de Renta Variable con los que se obtenga exposición a activos accionarios autorizados a través de Vehículos que confieran derechos sobre los mismos, acciones o Derivados. Comisión, a la Comisión Nacional del Sistema de Ahorro para el Retiro. Comité de Análisis de Riesgos, al previsto en el artículo 45 de la Ley de los Sistemas de Ahorro para el Retiro. CUF, se refiere a las Disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro publicados por la Comisión. Disposiciones de carácter general que establecen el régimen de inversión, se refiere a las Disposiciones de carácter general que establecen en el régimen de inversión al que deberán v.08.2014 8 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. sujetarse las sociedades de inversión especializadas de fondos para el retiro emitidas por la Comisión. Derivados, a las Operaciones a Futuro, Operaciones de Opción y Contratos de Intercambio (Swaps), incluyendo Operaciones a Futuro sobre Contratos de Intercambio (Swaps), Operaciones de Opción sobre operaciones a Futuro y Operaciones de Opción sobre Contratos de Intercambio (Opciones sobre Swaps), a que se refieren las Disposiciones del Banco de México. Fondos de Previsión Social, a los fondos de pensiones o jubilaciones de personal, de primas de antigüedad, así como fondos de ahorro establecidos por empresas privadas, dependencias o entidades públicas federales, estatales o municipales o por cualquier otra persona, como una prestación laboral a favor de los trabajadores. Estructuras Vinculadas a Subyacentes, a los activos que cumplan con las siguientes características: a. Ser ofertados mediante un mecanismo de oferta pública en algún País Elegible para Inversiones; b. Tener una estructura de pago de flujos a los inversionistas integrada por los siguientes dos componentes: i. Un bono cupón cero no subordinado, o en su caso un pago con estructura financiera similar a éste, a través del cual se devuelve al inversionista en la fecha de vencimiento del título el monto invertido. Este componente puede estar denominado en pesos, Unidades de Inversión o Divisas y puede ser emitido por Emisores Nacionales o Extranjeros. ii. El pago de cupones, cuyo valor esté vinculado a Divisas, Unidades de Inversión, pesos, tasas de interés reales o nominales, el índice nacional de precios al consumidor, Mercancías, Componentes de Renta Variable o una combinación de las anteriores. El valor de los cupones en ningún caso podrá ser negativo. Dicho valor podrá determinarse a través de Derivados autorizados. c. En su caso, la estructura de pago de flujos al inversionista puede ofrecer un vencimiento no definido, a cien años o a un plazo mayor a éste; d. Contar con las calificaciones crediticias previstas en las Disposiciones de carácter general que establecen el Régimen de Inversión al que deberán sujetarse las siefores y, e. El instrumento podrá requerir al inversionista únicamente la aportación del monto de inversión inicial y no deberá requerir a éste la administración ni la aportación de garantías. Fibras, a los títulos o valores emitidos por fideicomisos que se dediquen a la adquisición o construcción de bienes inmuebles en territorio nacional que se destinen al arrendamiento o a la adquisición del derecho a percibir ingresos provenientes del arrendamiento de dichos bienes, así como a otorgar financiamiento para esos fines, que cumplan con lo previsto en los artículos 187 y 188 de la Ley del Impuesto sobre la Renta. Fondos Mutuos, a las entidades nacionales o extranjeras, que se encuentren registradas, reguladas y supervisadas por alguna autoridad perteneciente a los Países Elegibles para Inversiones que cumplan con la regulación de su país de origen, así como con las siguientes características: a) El valor neto de sus activos se debe conocer diariamente a través de los mecanismos que para tales efectos establezcan las autoridades de los Países Elegibles para Inversiones que regulen el fondo de que se trate; b) La liquidez y redención de las acciones o títulos debe ser diaria, o bien conforme a la periodicidad que determine el Comité de Análisis de Riesgos; v.08.2014 9 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. c) Sus administradores y/o asesores de inversión deben estar registrados, regulados y supervisados por alguna autoridad perteneciente a los Países Elegibles para Inversiones; d) Deben contar con un prospecto de inversión en el que hagan pública su política de inversión y deben publicar periódicamente su situación financiera, y e) Los instrumentos en los que inviertan deben ser emitidos mediante oferta pública y observar los criterios aplicables a Activos Objeto de Inversión determinados en el prospecto de Información de AHORRO INDIVIDUAL XXI BANORTE SIEFORE. El Comité de Análisis de Riesgos determinará los lineamientos que deben cumplir estos fondos con el objeto de proteger los recursos de los trabajadores invertidos en las Sociedades de Inversión. Instrumentos, a todos los Instrumentos Bursatilizados, Instrumentos de Deuda, Instrumentos Estructurados e Instrumentos de Renta Variable denominados en moneda nacional, Unidades de Inversión o Divisas emitidos por Emisores Nacionales, incluidos los Certificados Bursátiles y los Certificados de Participación, los documentos o contratos de deuda a cargo del Gobierno Federal, los depósitos en el Banco de México, los depósitos bancarios de dinero a la vista realizados en Instituciones de Crédito, las Estructuras Vinculadas a Subyacentes, o en su caso los componentes de éstas, emitidos por Emisores Nacionales, así como las Mercancías. Instrumentos de Deuda, a los siguientes: a. Activos Objeto de Inversión, cuya naturaleza corresponda a valores, títulos o documentos representativos de una deuda a cargo de un tercero, colocados en mercados nacionales o extranjeros, emitidos por Emisores Nacionales, así como a los Instrumentos Bursatilizados y los depósitos en el Banco de México; b. Las obligaciones convertibles en acciones de Sociedades Anónimas Bursátiles, distintas a los Instrumentos de Renta Variable; c. Las obligaciones subordinadas no convertibles emitidas por Instituciones de Crédito a que se refiere el artículo 64 de la Ley de Instituciones de Crédito; d. Las obligaciones subordinadas no convertibles que cumplan con los siguientes requisitos: i. Que tengan por objeto financiar proyectos de infraestructura en territorio nacional; ii. Que en ninguno de los tramos o series en que se estructuren se establezcan aportaciones adicionales con cargo a los tenedores; iii. Que sin perjuicio del orden de prelación establecido entre dichos tramos o series en ningún caso se libere al emisor de la obligación de pago del principal, aun cuando dicho principal pueda ser diferido o amortizado anticipadamente, y iv. Que en el caso de que sean emitidas a través de un Vehículo, éste no confiera derechos directa o indirectamente, respecto de Derivados o implique estructuras sujetas a financiamiento. e. Obligaciones subordinadas no convertibles en acciones. Se exceptúan de las comprendidas en este inciso, las series contempladas en la emisión de un instrumento financiero que ante cualquier evento distinto al de liquidación o concurso mercantil otorgue derechos de prelación de cobro diferenciados a los tenedores de dichas series, cualquiera que sea su denominación. En particular no quedan contempladas en la presente definición las series subordinadas o mezzanine de los Instrumentos Bursatilizados. v.08.2014 10 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. Asimismo, quedan excluidas del presente inciso las distintas obligaciones y series de acciones emitidas por una sociedad anónima especializada en la inversión de recursos financieros. Las obligaciones a que se refieren los incisos b), c), d) y e) anteriores, deberán alcanzar las calificaciones mínimas que determine el Comité de Análisis de Riesgos. En todo caso, las calificaciones deberán ser otorgadas cuando menos por dos instituciones calificadoras de valores autorizadas por la Comisión Nacional Bancaria y de Valores. Instrumentos Bursatilizados, a los títulos o valores que representen derechos de crédito emitidos a través de Vehículos y cuyos activos subyacentes sean dichos derechos de crédito, no quedando incluido cualquier otro instrumento diferente a los antes mencionados, tales como los conocidos como Instrumentos Estructurados o cualesquiera otros* que no reúnan los requisitos establecidos en la CUF, ni reúnan los niveles de aforo, el capital reteniendo, la serie subordinada y la garantía financiera que se determinen por el Comité de Análisis de Riesgos al que se refieren los artículos 43 párrafo cuarto y 45 de la Ley. * Cabe mencionar que hasta en tanto el Comité de Análisis de Riesgos establezca los plazos y criterios que deberán cumplir los Instrumentos Bursatilizados para ser considerados como colocados por un emisor independiente en las disposiciones mencionadas en el párrafo anterior, la Sociedad de Inversión deberá de observar los parámetros establecidos en el Anexo P contenido en el Prospecto de Información de AHORRO INDIVIDUAL XXI BANORTE SIEFORE. Instrumentos Estructurados, a los siguientes: a) Los títulos fiduciarios que se destinen a la inversión o al financiamiento de las actividades o proyectos dentro del territorio nacional, de una o varias sociedades, incluidos aquéllos que inviertan o financien la adquisición de capital social de sociedades mexicanas cuyas acciones se encuentren cotizadas en la Bolsa Mexicana de Valores, excepto las reguladas por la Ley de Fondos de Inversión. El efectivo que forme parte del patrimonio del fideicomiso emisor de los instrumentos Estructurados, en tanto se realiza la selección de las actividades o proyectos en que se destinarán dichos recursos, podrá invertirse de forma transitoria, en sociedades y fondos de inversión regulados al amparo de la Ley de Fondos de Inversión o en Vehículos listados en el mercado de capitales mexicano. El Comité de Análisis de Riesgos, determinara los tipos de activos financieros en los que podrán invertir dichas sociedades, fondos de inversión y Vehículos; b) FIBRAS; c) Vehículos de Inversión Inmobiliaria, y d) Los Certificados Bursátiles, cuya fuente de pago provenga del uso o aprovechamiento de activos reales. Los Certificados Bursátiles a que se hace referencia en el presente punto, deberán reunir los requisitos establecidos en las disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro que emita la Comisión. Los Instrumentos Estructurados, excepto los señalados en los incisos c) y d) anteriores que hayan sido emitidos o colocados al amparo de la regulación aplicable de algún País Elegible para Inversiones, deberán ser emitidos al amparo de la Ley del Mercado de Valores y de las disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores expedidas por la Comisión Nacional Bancaria y de Valores, Adicionalmente, los Instrumentos Estructurados deberán reunir los requisitos que, en su caso establezcan las disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro que emita la Comisión. v.08.2014 11 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. Hasta en tanto se establezcan en la CUF los requisitos que deberán cumplir los Certificados Bursátiles cuya fuente de pago provenga del uso o aprovechamiento de activos reales, para ser considerados como Instrumentos Estructurados y colocados por un emisor independiente, dichos certificados deberán cumplir con lo siguiente: I. Que la emisión cuente con un fideicomiso irrevocable, cuyo patrimonio sea uno o varios activos reales o proyectos reales, o bien los derechos de cobro sobre los ingresos que estos generen, en cuyo caso los ingresos que generen los activos reales, los proyectos reales o derechos de cobro sean aportados directamente de dichas fuentes al fideicomiso; II. Deberán ser emitidos al amparo de las Disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores, expedidas por la Comisión Nacional Bancaria y de Valores, y en su caso de la regulación aplicable a los Países Elegibles para Inversiones; III. Deberá contar con las calificaciones crediticias otorgadas por al menos dos instituciones calificadoras de valores autorizadas, en cuyo caso deberá cumplir con las calificaciones mínimas previstas en el Prospecto de Información de AHORRO INDIVIDUAL XXI BANORTE SIEFORE, aplicables a las emisiones de los Instrumentos de Deuda, y IV. Que cumplan con los criterios adicionales que, en su caso, emita la Comisión para este tipo de Certificados Bursátiles. Los Instrumentos de Deuda emitidos al amparo de la Ley de Mercado de Valores y de las disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores, emitida por la Comisión Nacional Bancaria y de Valores, cuyos recursos se destinen al financiamiento de proyectos de vivienda, cuya fuente de pago provenga directamente o indirectamente de créditos hipotecarios, serán considerados como títulos de deuda quirografaria o bien Instrumentos Bursatilizados. A partir de la publicación de las Disposiciones de carácter general que establecen el régimen de inversión en el Diario Oficial de la federación de fecha 29 de Mayo de 2014, los Instrumentos Estructurados a que se refiere el inciso d), que sean emitidos o colocados después de la entrada en vigor de las mencionadas Disposiciones serán considerados como Instrumentos Estructurados, previo a la entrada en vigor a éstas Disposiciones dichos instrumentos serán considerados como Instrumentos de Deuda. Tratándose de la inversión en Instrumentos Estructurados que realicen los Mandatarios, el Comité de Análisis de Riesgos definirá los criterios que deban satisfacer los Mandatarios para ser elegibles y en su caso los Instrumentos Estructurados en que podrán invertir. Instrumentos de Renta Variable, a los siguientes: a) Acciones destinadas a la inversión individual o a través de índices accionarios de Países Elegibles para Inversión de Emisores Nacionales listadas en la Bolsa Mexicana de Valores. a) Las acciones de Emisores Nacionales, o los títulos que las representen, que sean objeto de oferta pública inicial, total o parcial, en la Bolsa Mexicana de Valores, o en ésta en conjunto con otras bolsas de valores, y b) Obligaciones forzosamente convertibles en acciones de Sociedades Anónimas Bursátiles de Emisores Nacionales. Mandatarios, a las personas morales especializadas en la inversión de recursos financieros supervisadas y reguladas por autoridades de los Países Elegibles para Inversiones con las que las Sociedades de Inversión hayan celebrado contratos de intermediación en los que se otorgue un mandato de inversión cuyo ejercicio esté sujeto a los lineamientos que determine la Sociedad de Inversión contratante; v.08.2014 12 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015. Mercancías, a la exposición física al oro, la plata o el platino a través de Vehículos que autorice el Comité de Análisis de Riesgos, así como a los subyacentes enunciados en las Disposiciones del Banco de México en materia de operaciones derivadas, que tengan el carácter de bienes fungibles diferentes a las acciones, índices de precios sobre acciones, tasas, moneda nacional, Divisas, Unidades de Inversión, préstamos y créditos; Mercado financiero.- El conjunto de inversionistas, empresas e instituciones financieras que compran y venden instrumentos financieros para obtener rendimientos o recursos para la inversión. Países Elegibles para Inversiones, a los países cuyas autoridades reguladoras y supervisoras de mercados financieros pertenezcan al Comité sobre el Sistema financiero Global (CSFG) del Banco de Pagos Internacionales (BPI), a los países miembros de la Alianza del Pacifico (AP) con plenos derechos cuyas bolsas de valores pertenezcan al Mercado Integrado Latinoamericano (MILA), a la Unión Europea o bien a los países miembros de la Organización para la Cooperación y el Desarrollo Económico (OCDE), con los que México tenga tratados de libre comercio vigentes. Al efecto, la relación de Países Elegibles para Inversiones , serán publicados en la página de Internet de la Comisión http://www.consar.gob.mx/normatividad/pdf/normatividad_emitida/circulares/relacion_paises_eleg ibles.pdf;, El Comité de Análisis de Riesgos, considerando la seguridad de la inversión y el desarrollo de los mercados, así como otros elementos que dicho cuerpo colegiado juzgue que es necesario analizar, podrá determinar que algún país deje de ser considerado como País Elegible para Inversiones para efectos del Prospecto de Información de AHORRO INDIVIDUAL XXI BANORTE SIEFORE; y que esta sociedad de inversión demuestre ante la Comisión el cumplimiento de la normatividad vigente. Rendimiento, ganancia que produce una inversión o rentabilidad, el cual usualmente se expresa como porcentaje anual sobre la cantidad invertida. Riesgo financiero, probabilidad de disminución del valor que, en mayor o menor medida, tienen los instrumentos financieros según su tipo de riesgo. Valores Extranjeros de Deuda, a todos los Valores Extranjeros de Deuda y Valores Extranjeros de Renta Variable, las Estructuras Vinculadas a Subyacentes, los componentes de éstas referidos en el inciso b) subinciso i de la definición de Estructuras Vinculadas a Subyacentes o bien la estructura de pagos referida en el inciso c) de la definición de Estructuras Vinculadas a Subyacentes, emitidos por Emisores Extranjeros los Vehículos de Inversión Inmobiliaria, así como a los depósitos bancarios de dinero a la vista realizados en entidades financieras extranjeras autorizadas para tales fines y a los Derivados cuyo subyacente sean Valores Extranjeros de Renta Variable; v.08.2014 13 Este Folleto Explicativo fue autorizado por la Comisión mediante oficio numero D00/320/0008/2015 de fecha 29 de Enero de 2015.