artículo - Revista de Economía Crítica

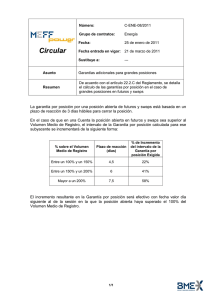

Anuncio