SEGURO DE TRANSPORTE, RIESGOS

Anuncio

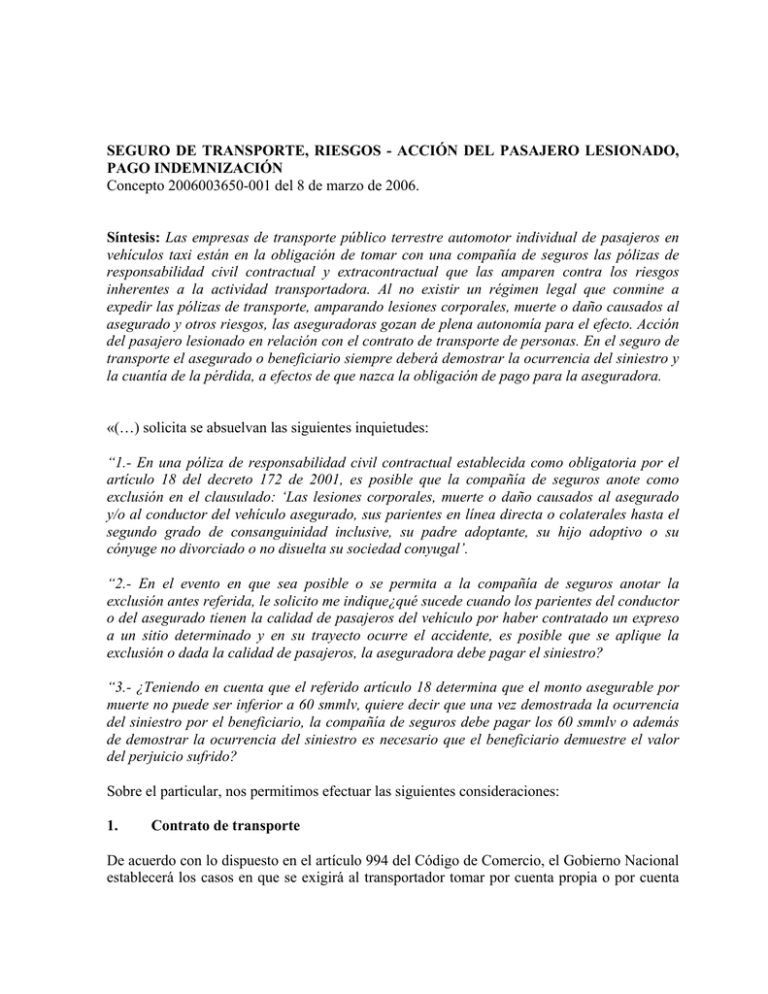

SEGURO DE TRANSPORTE, RIESGOS - ACCIÓN DEL PASAJERO LESIONADO, PAGO INDEMNIZACIÓN Concepto 2006003650-001 del 8 de marzo de 2006. Síntesis: Las empresas de transporte público terrestre automotor individual de pasajeros en vehículos taxi están en la obligación de tomar con una compañía de seguros las pólizas de responsabilidad civil contractual y extracontractual que las amparen contra los riesgos inherentes a la actividad transportadora. Al no existir un régimen legal que conmine a expedir las pólizas de transporte, amparando lesiones corporales, muerte o daño causados al asegurado y otros riesgos, las aseguradoras gozan de plena autonomía para el efecto. Acción del pasajero lesionado en relación con el contrato de transporte de personas. En el seguro de transporte el asegurado o beneficiario siempre deberá demostrar la ocurrencia del siniestro y la cuantía de la pérdida, a efectos de que nazca la obligación de pago para la aseguradora. «(…) solicita se absuelvan las siguientes inquietudes: “1.- En una póliza de responsabilidad civil contractual establecida como obligatoria por el artículo 18 del decreto 172 de 2001, es posible que la compañía de seguros anote como exclusión en el clausulado: ‘Las lesiones corporales, muerte o daño causados al asegurado y/o al conductor del vehículo asegurado, sus parientes en línea directa o colaterales hasta el segundo grado de consanguinidad inclusive, su padre adoptante, su hijo adoptivo o su cónyuge no divorciado o no disuelta su sociedad conyugal’. “2.- En el evento en que sea posible o se permita a la compañía de seguros anotar la exclusión antes referida, le solicito me indique¿qué sucede cuando los parientes del conductor o del asegurado tienen la calidad de pasajeros del vehículo por haber contratado un expreso a un sitio determinado y en su trayecto ocurre el accidente, es posible que se aplique la exclusión o dada la calidad de pasajeros, la aseguradora debe pagar el siniestro? “3.- ¿Teniendo en cuenta que el referido artículo 18 determina que el monto asegurable por muerte no puede ser inferior a 60 smmlv, quiere decir que una vez demostrada la ocurrencia del siniestro por el beneficiario, la compañía de seguros debe pagar los 60 smmlv o además de demostrar la ocurrencia del siniestro es necesario que el beneficiario demuestre el valor del perjuicio sufrido? Sobre el particular, nos permitimos efectuar las siguientes consideraciones: 1. Contrato de transporte De acuerdo con lo dispuesto en el artículo 994 del Código de Comercio, el Gobierno Nacional establecerá los casos en que se exigirá al transportador tomar por cuenta propia o por cuenta del pasajero o del propietario de la carga, un seguro que cubra a las personas y las cosas transportadas contra los riesgos inherentes al transporte. De esta forma se reglamentó, mediante los Decretos 170 de 2001, (para el servicio público de transporte terrestre colectivo metropolitano, distrital y municipal de pasajeros); 171 de 2001, (para el servicio público de transporte terrestre automotor de pasajeros por carretera); 172 de 2001, (para el servicio público de transporte terrestre de pasajeros en vehículos taxi); 174 de 2001, (para el servicio público de transporte terrestre automotor especial); y 175 de 2001, (para el servicio público de transporte terrestre automotor mixto), la obligación de las empresas de transporte de tomar pólizas de seguro de responsabilidad civil contractual y extracontractual, señalándose en los citados Decretos los riesgos que deben cubrir y sus respectivos montos. Con respecto a las empresas de transporte público terrestre automotor de carga, el artículo 17 del Decreto 173 de 2001 dispone que debe tomarse un seguro que cubra las cosas transportadas contra los riesgos inherentes al transporte, por cuenta propia o por cuenta del propietario de la carga. Ahora bien, en relación con el Decreto 172 de 2001, del que trata su consulta, tenemos que el mismo tiene como objeto, de acuerdo con lo dispuesto en su artículo 1°, “reglamentar la habilitación de las empresas de Transporte Público Terrestre Automotor Individual de Pasajeros en Vehículos Taxi y la prestación por parte de éstas de un servicio eficiente, seguro, oportuno y económico, bajo los criterios básicos de cumplimiento de los principios rectores del transporte, como el de la libre competencia y el de la iniciativa privada, a los cuales solamente se aplicarán las restricciones establecidas por la ley y los Convenios Internacionales”. (Negrilla ajena al texto) El servicio público de transporte terrestre automotor en vehículos taxi es definido por el artículo 6° como “aquel que se presta bajo la responsabilidad de una empresa de transporte legalmente constituida y debidamente habilitada en esta modalidad, en forma individual, sin sujeción a rutas ni horarios, donde el usuario fija el lugar o sitio de destino. El recorrido será establecido libremente por las partes contratantes”. En relación con el tema específico de los seguros, el artículo 18 del citado decreto establece la obligación para las empresas de transporte público terrestre automotor individual de pasajeros en vehículos taxi, de “tomar con una compañía de seguros autorizada para operar en Colombia, las pólizas de seguros de responsabilidad civil contractual y extracontractual que las amparen contra los riesgos inherentes a la actividad transportadora”, señalando dicho artículo los riesgos que como mínimo deben cubrir las citadas pólizas. (Negrilla ajena al texto) Se entiende por actividad transportadora, de conformidad con lo dispuesto en el artículo 6° de la Ley 336 de 1996, el “conjunto organizado de operaciones tendientes a ejecutar el traslado de personas o cosas, separada o conjuntamente, de un lugar a otro, utilizando vehículos, en uno o varios modos, de conformidad con las autorizaciones expedidas por las autoridades competentes, basadas en los reglamentos del Gobierno Nacional”. De esta manera, las empresas de Transporte Público Terrestre Automotor Individual de Pasajeros en Vehículos Taxi, están en la obligación de tomar con una compañía de seguros las pólizas de responsabilidad civil contractual y extracontractual que las amparen contra los riesgos inherentes a la actividad transportadora. Para el caso de la póliza de responsabilidad civil contractual, de conformidad con lo dispuesto en el artículo 18 del Decreto 172 de 2001, ésta deberá cubrir al menos los siguientes riesgos: a) Muerte; b) Incapacidad permanente; c) Incapacidad temporal; d) Gastos médicos, quirúrgicos, farmacéuticos y hospitalarios. El monto asegurable por cada riesgo no podrá ser inferior a 60 salarios mínimos mensuales legales vigentes, por persona. Entratándose de la póliza de responsabilidad civil extracontractual, ésta deberá cubrir al menos, los siguientes riesgos: a) Muerte o lesiones a una persona; b) Daños a bienes de terceros; c) Muerte o lesiones a dos o más personas. El monto asegurable por cada riesgo no podrá ser inferior a 60 salarios mínimos mensuales legales vigentes, por persona. Teniendo en cuenta lo anterior, es una obligación para las empresas de Transporte Público Terrestre Automotor Individual de Pasajeros en Vehículos Taxi, tomar estas pólizas de responsabilidad civil contractual y extracontractual, asegurándose que las mismas cubran los riesgos anteriormente descritos. 2. Actividad aseguradora Las disposiciones legales que regulan la actividad de las compañías de seguros que operan en Colombia consagran como regla general la facultad de estas entidades de seleccionar y asumir, en forma autónoma, los riesgos objeto de aseguramiento, con excepción de aquellos que de acuerdo con la misma ley 1 resultan de expedición obligatoria, como es el caso del seguro 1 El artículo 191 del Estatuto Orgánico del Sistema Financiero dispone que “Solamente por ley podrán crearse seguros obligatorios”. obligatorio de accidentes de tránsito, donde el artículo 192 numeral 1° inciso 3 del Estatuto Orgánico del Sistema Financiero, dispone para las entidades aseguradoras autorizadas para expedirlo, la obligación de otorgarlo sin restricción alguna. El artículo 1056 del Código de Comercio, disposición de carácter general vigente desde 1971 año en que se expidió el Decreto Ley 410, establece que “Con las restricciones legales, el asegurador podrá, a su arbitrio, asumir todos o algunos de los riesgos a que estén expuestos el interés o la cosa asegurados, el patrimonio o la persona del asegurado”. La disposición transcrita reconoce la posibilidad que tienen las compañías de seguros de seleccionar los riesgos de acuerdo con la experiencia obtenida en el desarrollo de su actividad y, en esta medida, decidir de manera autónoma asumirlos si legal, técnica y económicamente resulta una operación factible o, por el contrario, abstenerse de hacerlo, salvo que se trate de aquellos riesgos cubiertos por los denominados seguros obligatorios que al tenor de lo señalado en el artículo 94 de la Ley 45 de 1990, incorporado en el artículo 191 del Estatuto Orgánico del Sistema Financiero, solamente podrán crearse por ley. Se concluye entonces que al no existir un régimen legal que las conmine a expedir las pólizas de transporte, amparando la situación por Usted descrita, es decir, “Las lesiones corporales, muerte o daño causados al asegurado y/o al conductor del vehículo asegurado, sus parientes en línea directa o colaterales hasta el segundo grado de consanguinidad inclusive, su padre adoptante, su hijo adoptivo o su cónyuge no divorciado o no disuelta su sociedad conyugal”, las aseguradoras gozan de plena autonomía para el efecto. 3. Acción del pasajero lesionado en relación con el contrato de transporte de personas Sobre el particular, la jurisprudencia ha sostenido, para el caso de los pasajeros lesionados, que la acción de éstos es de naturaleza contractual, conceptuando al respecto lo siguiente: “En los contratos de transporte de personas el transportador se obliga para con otra persona (generalmente el mismo pasajero, pero bien puede ser un tercero), “a conducir a las personas… sanas y salvas al lugar o sitio convenido” (art. 982 C. Co), cuyo incumplimiento genera una responsabilidad fundada en el contrato por (salvo las limitaciones y exoneraciones legales) “todos los daños que sobrevengan al pasajero desde el momento en que se haga cargo de éste” (art. 1003 C. Co.), que estando con vida, debe hacer efectiva el mismo contratante mediante acciones provenientes del contrato (art. 993 C. Co.)…” 2 De acuerdo con lo anterior, el pasajero lesionado tendría acción contra el transportador que se obligó a conducirlo sano y salvo a un sitio convenido. 2 Corte Suprema de Justicia. Sala de Casación Civil. Sentencia del 19 de abril de 1993. M. P. Dr. Pedro Lafont. Ahora bien, con respecto al contrato de seguro, y en la medida en que la entidad aseguradora contemple como exclusión la situación por Usted descrita, no existiría obligación de la aseguradora de pagar el siniestro. 4. Pago de la indemnización por parte de las entidades aseguradoras De acuerdo con lo dispuesto en el artículo 1080 del Código de Comercio, “El asegurador estará obligado a efectuar el pago del siniestro dentro del mes siguiente a la fecha en que el asegurado o beneficiario acredite, aún extrajudicialmente, su derecho ante el asegurador de acuerdo con el artículo 1077” El artículo 1077 del citado Código establece como obligación fundamental del asegurado o beneficiario, demostrar tanto la ocurrencia del siniestro, como la cuantía de la pérdida, si fuere el caso. Lo anterior, teniendo en cuenta que para algunos seguros, como el de vida, ésta última obligación no opera. No ocurre lo mismo frente al seguro de daños 3, dentro del cual encontramos el seguro de transporte, en donde el asegurado o beneficiario siempre deberá demostrar la ocurrencia del siniestro y la cuantía de la pérdida, a efectos de que nazca la obligación de pago para la aseguradora, pues no debe olvidarse que este tipo de seguros son contratos de mera indemnización que jamás pueden constituir para el asegurado fuente de enriquecimiento, (artículo 1088 del Código de Comercio). ﴾ ... ﴿» 3 De acuerdo con lo expresado por el profesor J. Efrén Ossa G., en su libro Teoría General del Seguro. El Contrato. “…estos seguros implican protección contra un perjuicio patrimonial en la acepción económicojurídica de este vocablo. Hay quienes los denominan seguros de bienes, otros, seguros de cosas y también seguros de intereses. Pero sea una u otra la denominación adecuada, todas ellas corresponden a un mismo contenido conceptual. Se inspiran en el mismo criterio, que es precisamente el del daño patrimonial…”