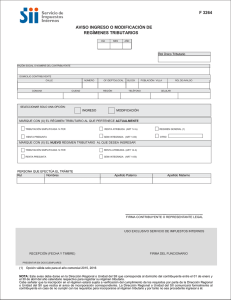

REGLAMENTO DE APLICACIÓN DE LA LEY DE RÉGIMEN

Anuncio