uso y mal uso de las facultades legislativas tributarias

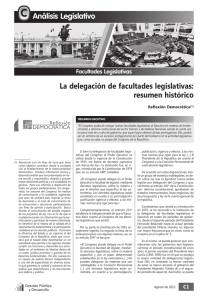

Anuncio

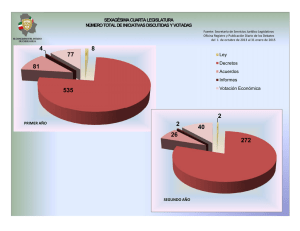

USO Y MAL USO DE LAS FACULTADES LEGISLATIVAS TRIBUTARIAS Por: Guillermo D. Grellaud, Socio Principal de Tax & Legal, KPMG en Perú Setiembre 2012 Ente los meses Julio y Agosto hemos visto, nuevamente, que el Congreso de la República accedió al pedido del Poder Ejecutivo para que, nuevamente, le otorgue facultades legislativas de manera que, este último, nuevamente, ha legislado sobre materia tributaria. Y decimos “nuevamente” porque esta práctica ha sido tan reiterada que todos los tributos vigentes y, hasta el Código Tributario, han sido aprobados por decretos legislativos, denotando un abandono casi total de la responsabilidad que nuestra Constitución asigna al Congreso Nacional. Se repite así una mecánica que viene operando desde hace más de 20 años. La razón del pedido: conseguir mayor recaudación y combatir la evasión y la elusión. En palabras simples tenemos que la reiterada delegación de facultades acordada año tras año por el Congreso habría sido defectuosamente ejercida, tanto, que el propio Poder Ejecutivo – Legislador, pretende ahora corregir o complementar lo que antes hizo mal o incompleto. Esto ocurre porque los decretos legislativos que se dictan salen con muchos defectos debido a que se trabajan dentro de las oficinas del MEF sin permitir la participación de los gremios ni especialistas con práctica en la actividad real – con calle como se diría en estilo popular- y sin que se produzca una verdadera revisión posterior por los representantes de los ciudadanos – porque los congresistas, en su función de mandatarios de sus votantes deberían siempre cuidar que las normas tributarias tengan el debido equilibrio y respeto a los derechos ciudadanos - como exige la Constitución. Es así que ahora tenemos 18 nuevos decretos legislativos que afectarán, para bien o para mal, las actividades comerciales y la vida de los contribuyentes. Una nota resaltante es que las nuevas normas no afectarán o lo harán en mínimo grado a ese 60% de economía informal que no tributa y por cuya causa, la actividad formal se ve gravemente afectada pues tiene que soportar las cargas de aquellos que no lo hacen. La propia autoridad responsable ha declarado que la legislación aprobada no tiene ninguna norma que esté dirigida a ampliar la base de contribuyentes y reducir la informalidad. Nosotros consideramos que es malo buscar la mayor recaudación ajustando las clavijas solo a los contribuyentes formales. Por ello criticamos la ausencia de disposiciones que se orienten al sector numéricamente mayoritario de la economía nacional. Se dice que la presión tributaria es de 15% del PBI siendo que en rigor la medida bien hecha nos informa que la presión es de 20%. Peor aún, teniendo en cuenta que el sector formal (40% de la economía) es el que tributa regularmente, resulta que la presión que se soporta, es cercana al 20%. Un balance numérico de las nuevas disposiciones muestra resultado positivo pues se han modificado o incorporado normas legales en el sentido correcto, perfeccionando nuestra legislación material. Sin embargo, varias de las normas aprobadas merecen nuestra crítica y por lo menos dos de ellas nuestro rechazo. Contrariamente a lo que percibe el MEF, nosotros creemos que no solo es legítimo sino que es absolutamente necesario que se expidan leyes que cierren las ventanas que han dejado otras leyes – decretos legislativos – de manera que no haya posibilidad de realizar o que se reduzcan las vías para actos elusivos. Para ello se requiere que el Congreso, cumpliendo con su tarea, expida las leyes que clausuren esas ventanas, así como lo han hecho varias de las normas aprobadas para cubrir supuestos de elusión que habrían sido detectados por la administración tributaria. Con lo que estamos frontalmente en desacuerdo es con la llamada “norma general antielusiva” puesto que con ella se violenta la garantía constitucional de legalidad y se crea un campo en donde prevalecerá la inseguridad jurídica. Recuérdese que con esa norma el inspector fiscal se convierte en un intérprete de la “intención” del legislador y puede ir más allá del texto legal, es decir, desconociéndose la reserva de ley que es norma en el Perú así como lo es la garantía de libertad contractual. Nosotros afirmamos que si la ley nos habilita un camino por el cual la tributación es menor, nadie puede obligarnos a seguir otro cuyo efecto fiscal sea más oneroso. El legislador tiene la potestad de cerrar el camino que considere pero esa facultad no la puede tener el inspector fiscal. También expresamos nuestro rechazo a la prohibición que se impone al juez para dictar medidas cautelares en procesos contencioso administrativos tributarios pues con ello se condena al contribuyente honesto a sufrir el remate de sus bienes si es que tiene el atrevimiento de acudir al Poder Judicial a defender su derecho. No se tiene verdadero acceso a la justicia si para defender un derecho debo pagar previamente la obligación que discuto. Estaríamos frente a una suerte de “solve et repete”, práctica prohibida por el Acuerdo de San José de Costa Rica que es ley superior que el Perú debe respetar. Si unimos esta limitación a la aplicación subjetiva de la norma general antielusiva estaremos en el peor de los mundos puesto que no tendríamos seguridad jurídica ni siquiera consultando previamente a la autoridad tributaria ya que prevalecerá la interpretación subjetiva que adopte el inspector fiscal al expedir pronunciamiento. En beneficio del país – no de alguna persona o grupo empresarial – sugerimos derogar las dos disposiciones mencionadas y en cuanto a la primera de ellas, en caso no sea derogada, legislar un camino que permita al inversionista tener la seguridad necesaria respecto de los sistemas que adopte, en los que, la economía de opción es una vía legítima a seguir.