Altos riesgos, bajos rendimientos

Anuncio

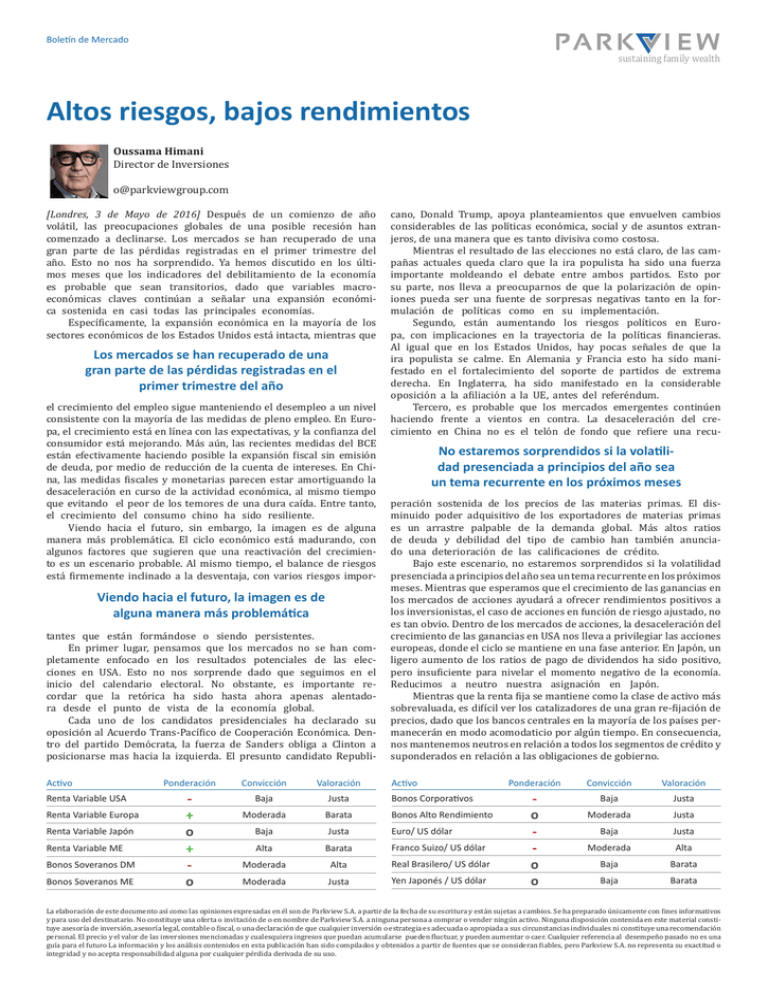

Boletín de Mercado sustaining family wealth Altos riesgos, bajos rendimientos Oussama Himani Director de Inversiones [email protected] [Londres, 3 de Mayo de 2016] Después de un comienzo de año volátil, las preocupaciones globales de una posible recesión han comenzado a declinarse. Los mercados se han recuperado de una gran parte de las pérdidas registradas en el primer trimestre del año. Esto no nos ha sorprendido. Ya hemos discutido en los últimos meses que los indicadores del debilitamiento de la economía es probable que sean transitorios, dado que variables macroeconómicas claves continúan a señalar una expansión económica sostenida en casi todas las principales economías. Específicamente, la expansión económica en la mayoría de los sectores económicos de los Estados Unidos está intacta, mientras que Los mercados se han recuperado de una gran parte de las pérdidas registradas en el primer trimestre del año el crecimiento del empleo sigue manteniendo el desempleo a un nivel consistente con la mayoría de las medidas de pleno empleo. En Europa, el crecimiento está en línea con las expectativas, y la confianza del consumidor está mejorando. Más aún, las recientes medidas del BCE están efectivamente haciendo posible la expansión fiscal sin emisión de deuda, por medio de reducción de la cuenta de intereses. En China, las medidas fiscales y monetarias parecen estar amortiguando la desaceleración en curso de la actividad económica, al mismo tiempo que evitando el peor de los temores de una dura caída. Entre tanto, el crecimiento del consumo chino ha sido resiliente. Viendo hacia el futuro, sin embargo, la imagen es de alguna manera más problemática. El ciclo económico está madurando, con algunos factores que sugieren que una reactivación del crecimiento es un escenario probable. Al mismo tiempo, el balance de riesgos está firmemente inclinado a la desventaja, con varios riesgos impor- Viendo hacia el futuro, la imagen es de alguna manera más problemática tantes que están formándose o siendo persistentes. En primer lugar, pensamos que los mercados no se han completamente enfocado en los resultados potenciales de las elecciones en USA. Esto no nos sorprende dado que seguimos en el inicio del calendario electoral. No obstante, es importante recordar que la retórica ha sido hasta ahora apenas alentadora desde el punto de vista de la economía global. Cada uno de los candidatos presidenciales ha declarado su oposición al Acuerdo Trans-Pacífico de Cooperación Económica. Dentro del partido Demócrata, la fuerza de Sanders obliga a Clinton a posicionarse mas hacia la izquierda. El presunto candidato RepubliActivo Renta Variable USA Renta Variable Europa Renta Variable Japón Renta Variable ME Bonos Soveranos DM Bonos Soveranos ME Ponderación + o + o cano, Donald Trump, apoya planteamientos que envuelven cambios considerables de las políticas económica, social y de asuntos extranjeros, de una manera que es tanto divisiva como costosa. Mientras el resultado de las elecciones no está claro, de las campañas actuales queda claro que la ira populista ha sido una fuerza importante moldeando el debate entre ambos partidos. Esto por su parte, nos lleva a preocuparnos de que la polarización de opiniones pueda ser una fuente de sorpresas negativas tanto en la formulación de políticas como en su implementación. Segundo, están aumentando los riesgos políticos en Europa, con implicaciones en la trayectoria de la políticas financieras. Al igual que en los Estados Unidos, hay pocas señales de que la ira populista se calme. En Alemania y Francia esto ha sido manifestado en el fortalecimiento del soporte de partidos de extrema derecha. En Inglaterra, ha sido manifestado en la considerable oposición a la afiliación a la UE, antes del referéndum. Tercero, es probable que los mercados emergentes continúen haciendo frente a vientos en contra. La desaceleración del crecimiento en China no es el telón de fondo que refiere una recu- No estaremos sorprendidos si la volatilidad presenciada a principios del año sea un tema recurrente en los próximos meses peración sostenida de los precios de las materias primas. El disminuido poder adquisitivo de los exportadores de materias primas es un arrastre palpable de la demanda global. Más altos ratios de deuda y debilidad del tipo de cambio han también anunciado una deterioración de las calificaciones de crédito. Bajo este escenario, no estaremos sorprendidos si la volatilidad presenciada a principios del año sea un tema recurrente en los próximos meses. Mientras que esperamos que el crecimiento de las ganancias en los mercados de acciones ayudará a ofrecer rendimientos positivos a los inversionistas, el caso de acciones en función de riesgo ajustado, no es tan obvio. Dentro de los mercados de acciones, la desaceleración del crecimiento de las ganancias en USA nos lleva a privilegiar las acciones europeas, donde el ciclo se mantiene en una fase anterior. En Japón, un ligero aumento de los ratios de pago de dividendos ha sido positivo, pero insuficiente para nivelar el momento negativo de la economía. Reducimos a neutro nuestra asignación en Japón. Mientras que la renta fija se mantiene como la clase de activo más sobrevaluada, es difícil ver los catalizadores de una gran re-fijación de precios, dado que los bancos centrales en la mayoría de los países permanecerán en modo acomodaticio por algún tiempo. En consecuencia, nos mantenemos neutros en relación a todos los segmentos de crédito y suponderados en relación a las obligaciones de gobierno. Convicción Valoración Baja Justa Activo Bonos Corporativos Moderada Barata Bonos Alto Rendimiento Baja Justa Euro/ US dólar Alta Barata Franco Suizo/ US dólar Moderada Alta Real Brasilero/ US dólar Moderada Justa Yen Japonés / US dólar Ponderación o o o Convicción Valoración Baja Justa Moderada Justa Baja Justa Moderada Alta Baja Barata Baja Barata La elaboración de este documento así como las opiniones expresadas en él son de Parkview S.A. a partir de la fecha de su escritura y están sujetas a cambios. Se ha preparado únicamente con fines informativos y para uso del destinatario. No constituye una oferta o invitación de o en nombre de Parkview S.A. a ninguna persona a comprar o vender ningún activo. Ninguna disposición contenida en este material constituye asesoría de inversión, asesoría legal, contable o fiscal, o una declaración de que cualquier inversión o estrategia es adecuada o apropiada a sus circunstancias individuales ni constituye una recomendación personal. El precio y el valor de las inversiones mencionadas y cualesquiera ingresos que puedan acumularse pueden fluctuar, y pueden aumentar o caer. Cualquier referencia al desempeño pasado no es una guía para el futuro La información y los análisis contenidos en esta publicación han sido compilados y obtenidos a partir de fuentes que se consideran fiables, pero Parkview S.A. no representa su exactitud o integridad y no acepta responsabilidad alguna por cualquier pérdida derivada de su uso.