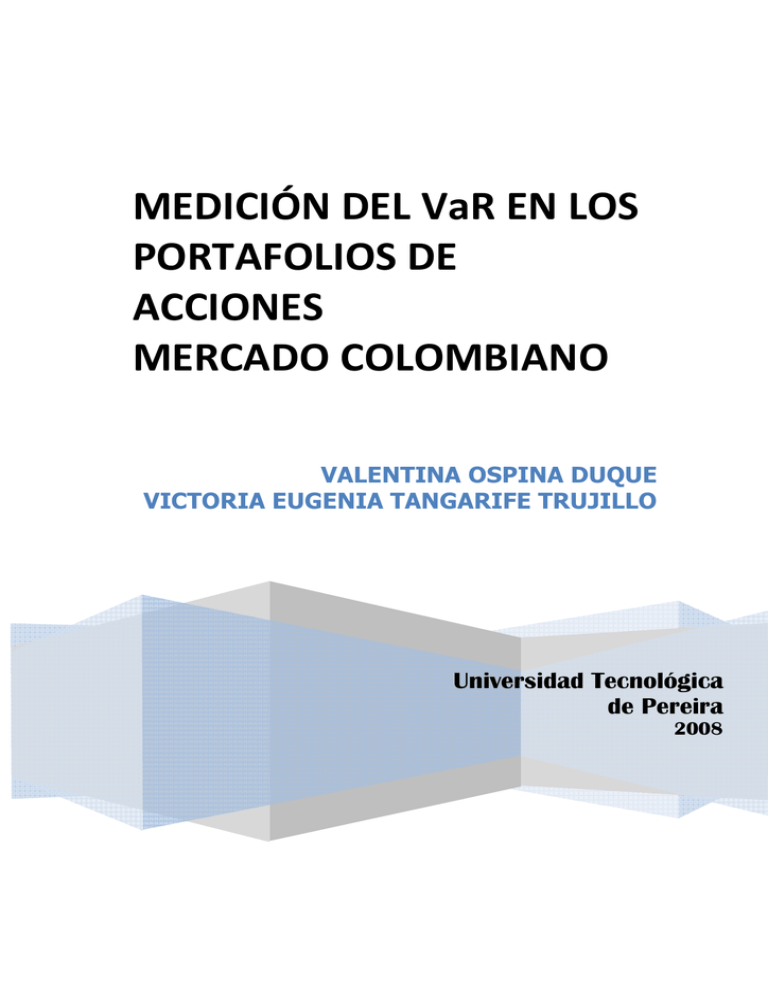

MEDICION DEL VaR EN LOS PORTAFOLIOS DE ACCIONES

Anuncio