Problemática de las rectificaciones de facturas en el IVA

Anuncio

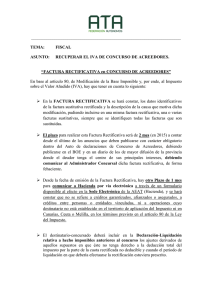

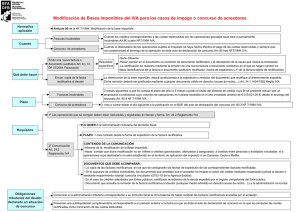

Problemática de las rectificaciones de facturas en el IVA El derecho a la deducción de las cuotas de IVA soportado cuyo ejercicio se justifique mediante una factura rectificativa sólo podrá efectuarse en el período impositivo en el que el empresario o profesional reciba dicha factura o en los siguientes, siempre que no haya transcurrido el plazo de caducidad de cuatro años, y sin perjuicio de la obligación de rectificar las deducciones de IVA soportado que procedan. La normativa reguladora del IVA permite la rectificación de las cuotas repercutidas en los casos de error de hecho o de derecho, de variación de las circunstancias determinantes de su cuantía o cuando las operaciones queden sin efecto; para ello será preciso documentar la rectificación de las cuotas mediante la expedición de una factura o documento sustitutivo rectificativo. Asimismo, la expedición de facturas o documentos sustitutivos incompletos, deberán ser subsanados mediante la expedición de factura rectificativa; señalando adicionalmente la norma de IVA que la factura incompleta o defectuosa no justificará el derecho a la deducción del IVA, salvo que se produzca la correspondiente rectificación de la factura. Supuestos en los que procede la factura rectificativa La factura o documento sustitutivo rectificativo únicamente debe expedirse en los siguientes supuestos: Cuando la factura o documento sustitutivo original no cumpla alguno de los requisitos que establece el reglamento por el que se regulan las obligaciones de facturación. Cuando las cuotas impositivas repercutidas se hubiesen determinado incorrectamente. Cuando se produzca alguno de los supuestos de modificación de la base imponible. Únicamente para los supuestos mencionados, el documento expedido tiene la condición de factura rectificativa. En particular, las facturas que se expiden en sustitución de tiques expedidos con anterioridad no tienen la condición de rectificativas, siempre que los citados tiques ya cumpliesen los requisitos reglamentarios como documento sustitutivo. Con referencia a la subsanación de defectos, suelen ser habituales las expediciones de facturas rectificativas para corregir o cambiar el NIF del destinatario. DOCTRINA: • V2653-09: Tres personas que adquieren en proindiviso una vivienda, pueden solicitar con posterioridad la expedición de una factura rectificativa para consignar el NIF que han obtenido para la comunidad de bienes. • V2395-07: Cambio de NIF comunitario por NIF español. • V0014-06: Cambio destinatario de persona física por sociedad civil. En caso de que el documento rectificativo se expida como consecuencia de la rectificación de la repercusión del impuesto y ésta obligue a la presentación de una declaración-liquidación extemporánea o se pueda sustanciar a través de la presentación de una solicitud de devolución de ingresos indebidos, en él deberá indicarse el período o períodos de declaración-liquidación en el curso que se realizaron las operaciones. DOCTRINA: • V1058-09 (repercusión 16 IVA incorrecto): Si los constructores de los edificios han repercutido el Impuesto al tipo impositivo general cuando correspondía el reducido deberán reintegrar al destinatario de la operación el importe de las cuotas repercutidas en exceso. Por su parte, el sujeto pasivo podrá optar por cualquiera de las dos alternativas siguientes: a) iniciar ante la Administración Tributaria el correspondiente procedimiento de devolución de ingresos indebidos. b) regularizar la situación tributaria en la declaraciónliquidación correspondiente al período en que deba efectuarse la rectificación o en las posteriores. La rectificación de las cuotas impositivas repercutidas deberá documentarse mediante factura rectificativa. • V1058-09 (repercusión excesiva en régimen simplificado): El proveedor en estimación objetiva que repercute en exceso, también deberá proceder a rectificar las cuotas indebidamente repercutidas. En estos supuestos, no procede aplicar ninguno de los procedimientos de recuperación de las cuotas frente a la AEAT, puesto que dicho régimen establece un método objetivo de cálculo de las cuotas devengadas por operaciones corrientes. No obstante, el citado proveedor deberá reintegrar al cliente el importe de las cuotas repercutidas en exceso sin que en este caso deba efectuar ninguna regularización de su situación tributaria adicional, salvo la expedición de la correspondiente factura rectificativa. • V1128-10 (renuncia incorrecta a la exención de IVA): También procede iniciar cualquiera de los dos procedimientos del artículo 89.cinco de la LIVA, y en cualquiera de ambos supuestos, la forma de efectuar la rectificación de la repercusión indebida será mediante la emisión de una factura rectificativa en la que se hagan constar los datos identificativos de la factura o documento sustitutivo rectificados y la rectificación efectuada. Finalmente, la expedición de factura rectificativa procede para todos los supuestos de modificación de la base imponible: Devolución de envases y embalajes: En la medida que el importe de los envases y embalajes forman parte de la base imponible de IVA (artículo 78.2.6º LIVA); cuando aquéllos sean devueltos, la base imponible se reducirá en el importe de los mismos (artículo 80.1.1º LIVA). Descuentos y bonificaciones: Para determinar la base imponible del Impuesto, no se incluyen los descuentos y bonificaciones que se conceden de forma previa o simultánea al momento de realizar la operación (artículo 78.3.2º LIVA). En consecuencia, solo los descuentos y bonificaciones otorgados con posterioridad al momento de la operación, son los que darán lugar a la modificación de la base imponible, siempre que sean debidamente justificados (artículo 80.1.2º LIVA). Resolución de las operaciones gravadas: El artículo 80.2 LIVA contiene dos supuestos más de modificación de la base imponible: 1) Cuando por resolución firme, judicial o administrativa o con arreglo a Derecho o a los usos de comercio queden sin efecto total o parcialmente las operaciones gravadas, o 2) Cuando se altere el precio después del momento en que la operación se haya efectuado. Base imponible provisional: Si el importe de la contraprestación no resultara conocido en el momento del devengo del Impuesto, el sujeto pasivo deberá fijarlo provisionalmente aplicando criterios fundados, sin perjuicio de su rectificación cuando dicho importe fuera conocido (artículo 80.6 LIVA). Finalmente, la modificación de la base imponible también procede para los dos siguientes casos de insolvencia del destinatario: Concurso de acreedores. Se exigen dos requisitos: 1) que el destinatario de las operaciones sujetas no haya hecho efectivo el pago de las cuotas repercutidas, y 2) que con posterioridad al devengo de la operación se dicte auto de declaración de concurso. Créditos incobrables. Se exigen cuatro requisitos: 1) que haya transcurrido un año desde el devengo sin que se haya obtenido el cobro de todo o parte; no obstante, para los empresarios o profesionales con volumen de operaciones inferior a 6.010.121,04 euros el plazo se reduce a seis meses, 2) que esta circunstancia haya quedado reflejada en los libros registros, 3) que el destinatario de la operación actúe en la condición de empresario o profesional, o, en otro caso, que la base imponible de aquélla sea superior a 300 euros, y 4) que el sujeto pasivo haya instado su cobro mediante reclamación judicial al deudor o por medio de requerimiento notarial al mismo, incluso cuando se trate de créditos afianzados por Entes Públicos. A diferencia de los anteriores supuestos, la insolvencia del destinatario no implica que la operación haya dejado de producir efectos o que se haya alterado en su cuantificación. Ciertamente, el hecho imponible del IVA se ha producido, el Impuesto se ha devengado y es exigible por la Hacienda Pública; es por ello, que esta modificación de la base imponible sólo va a determinar un traslado de la carga tributaria hacia ese destinatario insolvente que se convierte en el nuevo deudor. Esta característica diferenciadora, la subsistencia de la operación gravada, es la que va a determinar el establecimiento de unos requisitos, tanto materiales como procesales, mucho más rigurosos que para el resto de supuestos (apartados 3, 4 y 5 del artículo 80 LIVA). Cambio de tipo de gravamen La reciente modificación de los tipos impositivos en el IVA plantea actualmente cuál es el tipo impositivo aplicable a la factura rectificativa, es decir, si procede consignar como tipo de gravamen el vigente en el momento que se efectúa la rectificación, o bien el vigente en el momento en que se efectuó la operación rectificada. La DGT ha señalado que el tipo impositivo aplicable a la factura rectificativa es el vigente en el momento que se efectuó la operación originaria y que ahora se rectifica. Así por ejemplo, unas mercancías que se vendieron en mayo de 2010 al tipo impositivo del 16%, y que en agosto de 2010 son devueltas, la rectificación se efectúa al tipo vigente en mayo, es decir, el 16%. Este criterio es aplicable tanto para los supuestos de incorrecta determinación de la cuota impositiva, como en los supuestos de modificación de la base imponible. DOCTRINA: • V2833-09 (devoluciones de productos). En el supuesto en el que se producen devoluciones de productos por los clientes del consultante, éste deberá rectificar la base imponible de las entregas de bienes efectuadas y documentar dicha rectificación mediante la expedición de un tique o una factura rectificativa (...). Puesto que el tipo impositivo aplicable es el vigente en el momento del devengo del Impuesto sobre el Valor Añadido, en el caso de que exista una variación de tipos impositivos entre el momento de realización de las operaciones y el momento de la rectificación, motivada en este caso por la devolución de productos, la modificación de la base imponible y de las cuotas repercutidas deberá efectuarse teniendo en cuenta el tipo impositivo vigente cuando se produjeron las operaciones objeto de rectificación y no el vigente en el momento de producirse la misma. • V2835-09 (rappel). En el supuesto de otorgar un rappel anual por volumen de compras, el proveedor deberá rectificar la base imponible de las entregas de bienes efectuadas al cliente y documentar dicha rectificación mediante la expedición de una factura rectificativa. Puesto que el tipo impositivo aplicable es el vigente en el momento del devengo del IVA, en el caso de que exista una variación de tipos impositivos en un año determinado y los proveedores apliquen un rappel anual, dicho rappel deberá tener en cuenta dicha circunstancia, de forma que las bases imponibles y la rectificación de las mismas se determinen teniendo en cuenta el tipo impositivo aplicado en cada período en el que estuvieron vigentes los correspondientes tipos impositivos a los que correspondan los rappel. Plazos y requisitos formales La expedición de la factura rectificativa debe efectuarse tan pronto como el obligado a expedirlos tenga constancia de las circunstancias que obligan a su expedición, siempre que no hubiesen transcurrido cuatro años a partir del momento en que se devengó el Impuesto o, en su caso, se produjeron las circunstancias de modificación de la base imponible. La factura rectificativa debe contener los datos identificativos de la factura rectificada. No obstante, cuando la rectificación tiene origen en la concesión de descuentos o bonificaciones por volumen de operaciones, no es necesaria la identificación de las facturas rectificadas, bastando la determinación del período al que se refieran. Se puede efectuar la rectificación de varias facturas en un único documento de rectificación, siempre que se identifiquen todas las facturas rectificadas. Con referencia a la base imponible de la factura rectificativa existen dos alternativas, bien se indica directamente el importe de la rectificación, con independencia de su signo, o bien se indica tal y como queda tras la rectificación efectuada, señalando igualmente en este caso el importe de dicha rectificación. Es decir, en el primer caso el importe de la factura rectificativa complementa el de la rectificada, mientras que en el segundo caso lo sustituye. Es obligatoria la expedición de las facturas rectificativas en una serie específica. La factura rectificativa debe cumplir los requisitos de contenido que se establece en el artículo 6 del Reglamento de facturación; y además se debe hacer constar en el documento su condición de documento rectificativo y la descripción de la causa que motiva la rectificación. Cuando la modificación de la base imponible sea consecuencia de la devolución de mercancías o de envases y embalajes, no será necesaria la expedición de una factura rectificativa, sino que se podrá practicar la rectificación en la factura que se expida en un suministro posterior, restando el importe de las mercancías o de los envases y embalajes devueltos del importe de dicha operación posterior. La rectificación se podrá realizar de este modo siempre que el tipo impositivo aplicable a todas las operaciones sea el mismo, con independencia de que su resultado sea positivo o negativo. Hay que destacar que se trata de una opción que ofrece el reglamento, es decir, nada impide que el sujeto pasivo pueda optar por expedir una factura rectificativa.