5. Capitalización, actualización y equivalencia financiera en

Anuncio

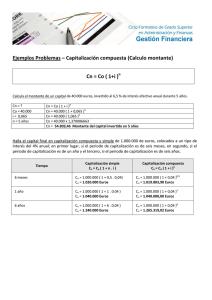

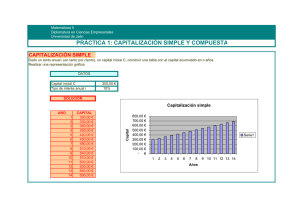

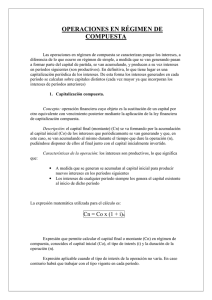

Capitalización, actualización y equivalencia financiera en capitalización compuesta En esta Unidad aprenderás a: 1 Describir los efectos esenciales de la capitalización compuesta. 2 Resolver problemas financieros en capitalización compuesta. 3 Diferenciar entre interés nominal e interés efectivo. 4 Calcular operaciones de descuento de efectos comerciales en capitalización compuesta. 5 Resolver problemas de equivalencia de capitales en capitalización compuesta. 05 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.1 Capitalización compuesta 5.1 Capitalización compuesta Llamamos capitalización compuesta a la ley financiera según la cual los intereses producidos por un capital en cada periodo se agregan al capital para calcular los intereses del periodo siguiente, y así sucesivamente, hasta el momento de cierre de la operación financiera. En la práctica financiera, la capitalización y la actualización compuesta se utilizan en aquellas operaciones financieras con una duración superior al año. Como I2 = C1 · i, entonces: C2 = C1 + C1 · i = C1 (1 + i) Como C1 = C0 · (1 + i), entonces: C2 = C0 · (1 + i) (1 + i) = C0 · (1 + i)2 • Al final del 3.er año: C3 = C2 + I3 Como I3 = C2 · i, entonces: C3 = C2 + C2 · i = C2 · (1 + i) Si denominamos: C0 : Capital inicial. n : Duración de la operación. i : Tipo de interés anual en tanto por uno. Representa la cantidad de dinero que se obtiene anualmente por euro invertido. Cs : Montante del año s, o capital final en el año s. Como C2 = C0 · (1 + i)2, entonces: C3 = C0· (1 + i)2 (1 + i) = C0 · (1 + i)3 Y así sucesivamente; por aplicación del método concurrente llegamos a la conclusión de que al final del año n: Cn = Cn−1 + In Como In = Cn−1 · i, entonces: Is : Intereses del año s, cuyo valor será Cs−1 · i. Cn = Cn−1 + Cn−1 · i = Cn−1 · (1 + i) = IT : Interés total, IT = I1 + ... + In. = C0 (1 + i)n−1 · (1 + i) = C0 (1 + i)n Cn = C0 · (1 + i )n Cn : Capital final o montante. A. Capital final o montante Partiendo de la definición anterior, la capitalización compuesta consiste en un proceso de acumulación de los intereses al capital para producir conjuntamente nuevos intereses, periodo tras periodo, hasta llegar al momento final de la operación financiera. Por tanto, para determinar el valor del capital final es necesario ir calculando los sucesivos montantes al final de cada año. Expresión que nos permite calcular el montante o capital final partiendo del capital inicial. Gráficamente, obtendremos una curva exponencial al relacionar años y montante (véase la Figura 5.1). Cn = C0 (1 + i)n Cn IT • Al final del 1.er año: I2 C1 = C0 + I1 I1 como I1 = C0 · i, entonces: C1 = C0 + C0 · i = C0 (1 + i) • Al final del 2.º año: C2 = C1 + I2 C1 C0 0 1 Cn C2 2 n Fig. 5.1. Representación gráfica del montante. 61 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.1 Capitalización compuesta Casos prácticos 1 La señora Sancho deposita en un banco 10 000 euros, a plazo fijo durante tres años a un interés compuesto del 4 % anual. Halla la cantidad que recibirá al cabo de los tres años que dura la operación financiera. Cn = C0 (1 + i )n Sustituyendo: Cn = 10 000 · (1 + 0,04)3 = 10 000 · 1,043 = 11 248,64 Cn = 11 248,64 € Solución C0 = 10 000 € ; n = 3 años i = 0,04 por uno anual ; Cn = ? B. Capital inicial C. Cálculo de los intereses totales Sabiendo que Cn = C0 (1 + i )n y despejando C0 resulta que: C0 = Cn (1 + i )n o bien: Partiendo de Cn = C0 + IT los intereses generados serán la diferencia entre el capital final y el capital inicial: IT = Cn − C0 = C0 (1 + i)n − C0 = C0 [(1 + i)n − 1] C0 = Cn (1 + i )–n La expresión (1 + i)–n recibe el nombre de factor de actualización, puesto que al aplicarla sobre el capital final obtenemos el valor del capital inicial o actual. IT = C0 [(1 + i )n − 1] O bien, IT = Cn − C0 ; de donde C0 = Cn − IT en el supuesto de conocerse los intereses. Casos prácticos 2 Calcula el capital inicial que, colocado a un interés del 4 % anual durante cinco años, produjo un montante o capital final de 100 000 euros. Solución C0 = ? ; n = 5 años i = 0,04 por uno anual ; Cn = 100 000 € 62 C0 = Cn (1 + i )–n Sustituyendo: C0 = 100 000 (1 + 0,04)−5 = 82 192,71 C0 = 82 192,71 € 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.1 Capitalización compuesta Casos prácticos 3 IT = ? Determina la cantidad que tendrá que ingresar el señor Blasco en concepto de intereses por un préstamo de 100 000 euros dentro de cuatro años en un banco, si el tipo de interés compuesto pactado es del 4,5 % anual. IT = C0 [(1 + i)n − 1] Sustituyendo: IT = 100 000 [(1 + 0,045)4 − 1] = 19 251,860 Solución C0 = 100 000 € IT = 19 251,86 € i = 0,045 n = 4 años D. Cálculo del tipo de interés A partir de la fórmula del capital final o montante, vamos a despejar i: C n = C 0 (1 + i )n ; Cn = (1 + i )n ; C0 n Cn =1+i C0 E. Cálculo del tiempo Del mismo modo que en el apartado anterior, y partiendo de Cn = C0 (1 + i)n, tomando logaritmos: log Cn = log C0 (1 + i)n Y desarrollando la expresión: De donde: log Cn = log C0 + n · log (1 + i) i= n Cn −1 C0 ⎛C ⎞ o bien i = ⎜ n ⎟ ⎝ C0 ⎠ 1 n− 1 Despejando n: n= log C n − log C 0 ( log 1 + i ) Casos prácticos 4 ⎛C ⎞ 1 i = ⎜ n ⎟ n− 1 ⎝ C0 ⎠ Calcula el tipo de interés al que estuvieron colocados 90 000 euros durante cuatro años, si se convirtieron en 107 327 euros. Sustituyendo: Solución C0 = 90 000 € ; i = ? n = 4 años ; Cn = 107 327 € 1 ⎛ 107 327 ⎞ 4 − 1 = 0, 045 i=⎜ ⎝ 90 000 ⎟⎠ Interés = 4,5 % 63 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.1 Capitalización compuesta Casos prácticos 5 ¿Cuántos años han pasado desde que en una entidad financiera se depositaron 500 000 euros, al 5 % de interés compuesto, si hoy se reciben 670 047,80 euros? n= log C n − log C 0 log (1 + i ) Sustituyendo: Solución log 670 047,80 − log 500 000 = log (1 + 0,05) n= C0 = 500 000 € i = 0,05 por uno anual = n=? 5,8261058 − 5,69897 =6 0,021189299 Cn = 670 047,80 € 6 Tiempo = 6 años Calcula el tiempo necesario para que un capital colocado al 4 % de interés compuesto se duplique. Sustituyendo: 2 C0 = C0 (1 + 0,04)n ; 2 = (1 + 0,04)n Solución Tomando logaritmos: Cn = 2 C0 log 2 = n · log (1,04) i = 0,04 n= n=? log 2 = 17, 6729 log 1, 04 n = 17 años + 0,6729 años Cn = C0 (1 + i)n 1 año 12 meses ⎫ 0,6729 x meses ⎭ ⎬ x= 12 ⋅ 0, 6729 = 8,0748 meses 1 x = 8 meses + 0,0748 meses Cn 1 mes 30 días ⎫ 0,0748 x días ⎭ ⎬ x= C0 30 ⋅ 0, 0748 = 2 días 1 x = 2 días n = 17 años, 8 meses y 2 días 64 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.2 Comparación entre capitalización compuesta y simple 5.2 Comparación entre capitalización compuesta y simple Según hemos visto en los apartados anteriores, los montantes obtenidos en la capitalización compuesta y simple son: Capitalización compuesta Cn = C0 (1 + Capitales n=0 Cn (simple) = Cn (compuesta) n=1 Cn (simple) = Cn (compuesta) 0<n<1 Cn (simple) > Cn (compuesta) n>1 Cn (simple) < Cn (compuesta) Capitalización simple Cn = C0 (1 + n · i) i)n Como se puede observar, estas dos expresiones se diferencian entre sí por los factores de capitalización: (1 + i)n para la capitalización compuesta, y (1 + n · i) para la capitalización simple. Si damos valores a ambas fórmulas, comprobamos que para n = 0 y n = 1 el valor de Cn coincide, siendo diferente para los restantes valores. En el caso de que n esté comprendida entre 0 y 1, observa la Figura 5.2. Cn Tiempo Cn (compuesto) = C0 (1 + i ) n Cn (simple) = C0 (1 + n ⋅ i ) Tabla. 5.1. Comparación de sistemas de capitalización. Casos prácticos 7 Calcula el capital final en capitalización compuesta y simple de 100 000 euros colocados a un tipo de interés del 5 % anual. Primero, si el periodo de capitalización es de seis meses; segundo, si es de un año, y tercero, si el periodo de capitalización es de cinco años. Solución C0 = 100 000 euros i = 0,05 C0 (1 + i ) n = 0,5 año, 1 año y 5 años C0 Cn = ? 0 1 Número de años Capitalización simple Cn = C0 (1 + n · i ) Capitalización compuesta Cn = C0 (1 + i)n 6 meses Cn = 100 000 (1 + 0,5 · ·0,05) = 102 500 euros Cn = 100 000 (1 + 0,05)0,5 = = 102 469,51 euros 1 año Cn = 100 000 (1 + 1· ·0,05) = 105 000 euros Cn = 100 000 (1 + 1 + 0,05)1 = = 105 000 euros 5 años Cn = 100 000 (1 + 5 · ·0,05) = 125 000 euros Cn = 100 000 (1 + 5 + 0,05)5 = = 125 000 euros Fig. 5.2. Comparación de los montantes en interés compuesto y simple para valores de n entre 0, 1 y más. Tiempo De la comparación anterior podemos decir que el montante de capitalización es mayor en la capitalización simple en periodos inferiores al año, igual para un año y menor en periodos superiores al año. Por tanto, las operaciones financieras superiores a un año utilizarán el interés compuesto, en operaciones a un año será indiferente el uso de un sistema de capitalización u otro y en las operaciones inferiores a un año, habitualmente, se adoptará la capitalización simple. 65 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.3 Tantos equivalentes en interés compuesto 5.3 Tantos equivalentes en interés compuesto Habitualmente, en las operaciones financieras corrientes se fija el tipo de interés anual aplicable, y el momento de hacer efectivo el interés se corresponde casi siempre con fracciones de año. En las operaciones financieras siempre debe aparecer la Tasa Anual Equivalente (TAE), aunque los periodos de capitalización estén fraccionados en semestres, trimestres, meses, etcétera. Al realizar el cálculo matemático, el tipo de interés y la duración de la operación financiera deben estar medidos en las mismas unidades de tiempo. Tantos equivalentes son aquellos que, aplicados a un mismo capital, producen idéntico montante o capital final durante el mismo tiempo, aunque se refieran a periodos diferentes de capitalización. i (m) = J ( m) m m : Frecuencia de fraccionamiento o número de veces que está incluido el periodo de referencia en un año (meses, trimestres, semestres). En todo contrato financiero deben aparecer tanto el interés nominal como el efectivo o Tasa Anual Equivalente (TAE). B. Interés efectivo o Tasa Anual Equivalente (TAE) A. Interés nominal Entendemos por interés nominal el tanto proporcional anual (J (m)); se obtiene multiplicando m veces el tipo de interés de un periodo fraccionado (i(m)). J (m) = m · i(m) Casos prácticos 8 De donde, si queremos calcular el tipo de interés de la fracción de año a que corresponde, debemos simplemente dividir el interés nominal entre el número de veces que estén incluidos los periodos de abono o cargo de intereses en el año (m). Halla el interés nominal anual correspondiente al 2 % efectivo semestral. El interés efectivo o Tasa Anual Equivalente es el tipo de interés i realmente abonado o cargado a las operaciones financieras en un año. Por ejemplo, un euro invertido un año al tanto i proporciona un capital final igual a Cn = C0 (1 + i)1. El mismo euro invertido durante el mismo periodo de tiempo, pero con frecuencias de capitalización referidas al tanto i(m), proporciona un capital final igual a (1 + i(m))m. Para que el tanto i sea equivalente financieramente a i(m), los dos capitales finales, por definición, han de ser iguales, por lo que: (1 + i) = (1 + i(m))m Solución Si realizamos una serie de operaciones matemáticas, podemos obtener: i(2) = 0,02 m=2 J (m) = ? J (m) = m · i(m) i = (1 + i(m))m − 1 Sustituyendo: J (m) = 2 · 0,02 = 0,04 J (m) = 4 % 66 a) El tipo de interés efectivo anual o Tasa Anual de Equivalencia (TAE), en función del tipo fraccionado: b) O bien el tipo de interés efectivo de un periodo fraccionado en función del tipo de interés efectivo anual (TAE): 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.3 Tantos equivalentes en interés compuesto (1 + i) = (1 + i(m))m ; m (1 + i ) = m (1 + i (m) )m Casos prácticos (1 + i)1/m = 1 + i(m) 9 Calcula la TAE correspondiente al 2 % efectivo semestral. Despejando i(m): Solución i(m) = (1 + i)1/m − 1 i (2) = 0,02 ; m = 2 i=? i = (1 + i (m))m − 1 Sustituyendo: i = (1 + 0,02)2 − 1 = 0,0404 i TAE i = 0,0404 J (m) 10 i (m) ¿Cuál será el interés efectivo semestral si la TAE es del 6 %? Solución Fig. 5.3. Comparación entre tipo de interés nominal efectivo y de un periodo fraccionado. i = 0,06 ; m = 2 ; i(2) = ? i (m) = (1 + i)1/m − 1 C. Comparación entre el tipo de interés nominal y el efectivo Sustituyendo: i(2) = (1 + 0,06)1/2 − 1 = 0,029563 Dado que en algunos documentos mercantiles se expresa el tipo de interés nominal solamente, es necesario poder calcular el tipo de interés efectivo en función del nominal. i(2) = 0,029563 11 Para ello basta con sustituir en la fórmula de equivalencia de tantos el valor i(m) por el correspondiente nominal: i = (1 + i(m))m −1 ; i (m) J(m) = m Calcula la tasa anual equivalente si el tipo de interés nominal anual es del 8 %. Capitalización mensual. Solución J(m) = 0,08 ; m = 12 ; i = ? De donde: ⎛ J(m) ⎞ i = ⎜1 + m ⎟⎠ ⎝ ⎛ J(m) ⎞ i = ⎜1 + m ⎟⎠ ⎝ m −1 Si comparamos la Tasa Anual Equivalente, i, y el tipo de interés nominal, J (m), podemos observar que: i > J (m) El tanto real anual (TAE) es el que debemos conocer para comparar diferentes operaciones financieras con distintos periodos de capitalización. m −1 Sustituyendo: ⎛ 0, 08 ⎞ i = ⎜1 + 12 ⎟⎠ ⎝ 12 − 1 = 0, 082995 TAE = 8,29995 % 67 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.4 Capitalización fraccionada 5.4 Capitalización fraccionada Se entiende por capitalización fraccionada cuando el periodo de capitalización no es anual, como, por ejemplo, semestres, bimestres, meses. En este caso, hemos de trabajar con un tipo de interés referido al periodo de capitalización (tanto fraccionado), ya que, como sabemos, el tanto fraccionado debe venir medido en la misma unidad de tiempo; por ejemplo, periodo de capitalización semestral, tanto semestral y el tiempo expresado en semestres. La fórmula del capital final o montante para capitalización fraccionada será: Cn = C0 (1 + A. Capitalización en tiempo fraccionado Entendemos la capitalización compuesta en tiempo fraccionado como la operación financiera en la que el tiempo de capitalización no es un número exacto de periodos (años). Para calcular el capital final en este tipo de capitalización existen las soluciones siguientes: • Convenio exponencial. El cálculo del capital final se realiza mediante la aplicación de la fórmula general de capitalización compuesta. Cn = C0 (1 + i)n + m i(m))n·m • Convenio lineal. Capitaliza a interés compuesto un número exacto de años y a interés simple la fracción restante. C0 : Capital inicial. i (m) : Tanto fraccionado, referido al periodo de capitalización. Cn = C0 (1 + i)n (1 + m · i) n · m : Tiempo total de la operación, medido en la misma unidad que el tanto fraccionado. Casos prácticos 12 Halla el montante de capitalización de 400 000 euros colocados al 3 % de interés semestral con capitalización mensual durante cuatro años. Cn = C0 (1 + i (m))n·m Hemos de poner el tanto de interés y el tiempo, con referencia al periodo de capitalización. Solución C0 = 400 000 € i(2) = 0,03 n = 4 años m = 12 meses Cn = ? 68 (1 + i (2))2 = (1 + i (12))12 Si efectuamos una serie de operaciones matemáticas, obtenemos: i (12) = (1 + i(2))1/6 − 1 i (12) = (1,03)1/6 − 1 = 0,0049386 Cn = 400 000 (1 + 0,0049386)4·12 = 506 707,4993 Cn = 506 707,50 € 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.5 Actualización compuesta o descuento compuesto Casos prácticos 13 Calcula el montante de 300 000 euros al 5 % de interés compuesto anual durante tres años y seis meses. Convenio exponencial y lineal. Cn = 300 000 (1 + 0,05)3+0,5 = 355 863,7914 Solución • Convenio lineal: Cn = C0 (1 + i)n (1 + m · i) Cn = 355 863,79 € C0 = 300 000 € ; i = 0,05 Cn = 300 000 (1 + 0,05)3 (1 + 0,5 · 0,05) = 355 969,6875 Tiempo = 3 años y 6 meses ; Cn = ? Cn = 355 969,69 € • Convenio exponencial: Cn = C0 (1 + i)n+m 5.5 Actualización compuesta o descuento compuesto La actualización o descuento compuesto es toda operación financiera consistente en la sustitución de un capital futuro por otro con vencimiento presente. Es, por tanto, una operación inversa a la capitalización compuesta, existiendo una completa identidad entre ambas, por lo que todas las particularidades que hemos estudiado en la capitalización compuesta son aplicables a la actualización (véase la Figura 5.4). Dr = Cn − C0 Dr = C0 (1 + i)n − C0 = C0 [(1 + i)n − 1] Dr = C0 [(1 + i)n − 1] Si sustituimos C0 en la fórmula anterior por su valor en función del nominal, según C0 = Llamaremos: Cn (1 + i )n entonces: D : Descuento. Cn : Nominal o cantidad a pagar en el vencimiento. DT = C0 : Efectivo o cantidad pagada realmente. Cn (1 + i ) n n ⋅ ⎡⎣(1 + i ) − 1⎤⎦ ; Dr = Cn [1 − (1 + i)–n] D = Cn − C0 A. Descuento racional compuesto (Dr) Es la cantidad que en concepto de intereses genera el efectivo desde su pago hasta el vencimiento del nominal. Por tanto, el cálculo de los intereses se hará sobre el efectivo: Descuento C0 0 Cn n Fig. 5.4. Descuento compuesto. 69 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.5 Actualización compuesta o descuento compuesto Si expresamos el descuento en función del nominal: B. Descuento comercial compuesto (Dc) Dc = Cn − Cn (1 − d)n = Cn [1 − (1 − d)n] Es la cantidad que en concepto de intereses genera el nominal desde el momento del pago del efectivo hasta su propio vencimiento. Por tanto, el cálculo de los intereses se hará sobre el nominal. Dado un nominal Cn, al que se le aplica un descuento por periodo en tanto por uno de d, en el momento Cn−1, habrá disminuido Cn· d, por lo que podremos escribir: Cn–1 = Cn − Cn · d = Cn (1 − d) Cn–2 = Cn–1 − Cn–1 · d = Cn–1 (1 − d) = = Cn (1 − d) (1 − d) = Cn (1 − d)2 Cn–3 = Cn–2 − Cn–2 · d = Cn–2 (1 − d) = = Cn (1 − d)2 (1 − d) = Cn (1 − d)3 Siguiendo sucesivamente: C0 = C1 − C1 · d = C1 (1 − d) = = Cn (1 − d)n−1 (1 − d) = Cn (1 − d)n C0 = Cn (1 − d)n Dc = Cn [1 − (1 − d)n] Ahora se pueden obtener el tanto de descuento y el tanto de interés equivalentes; para ello, bastará con hacer Dc = Dr . Los tantos i y d serán equivalentes cuando, al ser aplicados a los mismos capitales durante el mismo periodo de tiempo, dan valores actuales o efectivos iguales, o lo que es lo mismo, tienen el mismo descuento. Cn [1 − (1 − d)n] = Cn [1 − (1 + i )–n] De donde, simplificando: (1 − d )n = 1 (1 + i )n Eliminando exponentes: 1 − d = d= i 1+i e 1 , por lo que: 1+i i= d 1−d Independientemente de cuál sea el valor de n. Casos prácticos 14 La empresa Rozas, S.A., tiene en este momento una letra de cambio de 50 000 euros pendiente de pago, con vencimiento dentro de dos años. ¿Cuál será el importe que recibirá Rozas, S.A., en caso de que se quiera descontar dicha letra en una financiera que trabaja al 8,1 % anual de descuento a interés compuesto? C0 = Cn − Dr C0 = 50 000 − 7 212,33 = 42 787,67 C0 = 42 787,67 € b) Descuento comercial: Dc = Cn [1 − (1 − d)n] Solución Cn = 50 000 € ; n = 2 años ; i = 0,081 ; C0 = ? a) Descuento racional: Dr = Cn [1 − (1 + i )–n] Sustituyendo: Dr = 50 000 [1 − (1 + 0,081)−2] = 7 212,332 70 Sustituyendo: Dc = 50 000 [1 − (1 − 0,081)2] = 7 771,95 C0 = Cn − Dc C0 = 50 000 − 7 771,95 = 42 228,05 C0 = 42 228,05 € 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.6. Tanto medio en capitalización compuesta Casos prácticos 15 1− ¿Qué tanto a interés compuesto se aplicó en una operación de descuento que duró tres años y que supuso un descuento comercial de 1 000 000 de euros para un montante de 5 000 000 de euros? 1 = (1 − d)3 ; 0,8 = (1 − d)3 5 3 0, 8 = 1 − d d = 1 − 0,92831777 = 0,07168223 Solución Tanto de descuento ≅ 7,17 % Cn = 5 000 000 € ; n = 3 años ; Dc = 1 000 000 € • Tanto de interés: • Tanto de descuento: i= Dc = Cn [1 − (1 − d)n] d 1−d Sustituyendo: Sustituyendo: 1 000 000 = 5 000 000 [1 − (1 − d)3] i= 0, 07168223 = 0, 077217341 1 − 0, 07168223 1 = 1 − (1 − d )3 5 Tanto de interés ≅ 7,72 % 5.6 Tanto medio en capitalización compuesta Dados los capitales C1, C2, ..., Ck, colocados durante el mismo tiempo n, pero a los tipos i1, i2, ..., ik, existe un tipo ih que, aplicado a dichos capitales durante el mismo tiempo, produce un idéntico montante total. Este tipo recibe el nombre de tanto medio. Desarrollando: k (1 + ih )n ∑ C s = s =1 k ∑ C s (1 + i s )n s =1 k Matemáticamente: C1 (1 + ih)n + C2 (1 + ih + ... + Ck (1 + ih = )n )n (1 + ih )n = ∑ C s (1 + i s )n s =1 k ∑ Cs s =1 = C1 (1 + i1)n + C2 (1 + i2)n + ... + Ck (1 + ik)n Despejando ih: Simplificando la expresión: k k s =1 s =1 ∑ C s (1 + ih )n = ∑ C s (1 + i s )n ⎛ k ⎞ n ⎜ ∑ C s (1 + i s ) ⎟ ⎟ ih = ⎜ s = 1 k ⎜ ⎟ ⎜ ∑ Cs ⎟ ⎝ ⎠ s =1 1 n −1 71 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.7. Equivalencia de capitales en capitalización compuesta Casos prácticos 16 El señor Jiménez, que posee tres inversiones en diferentes entidades financieras a interés compuesto durante dos años, desea saber cuál es la rentabilidad media de las mismas. Calcula dicha rentabilidad sabiendo que las inversiones son: 8 700 euros al 4 % anual. 10 000 euros al 5 % anual. 12 300 euros al 6 % anual. Cs (1 + is)n Cs (1 + is)n 8 700 10 000 12 300 1,0816 1,1025 1,1236 9 409,92 11 025,00 13 820,28 31 000 ⎛ 34 255, 20 ⎞ ih = ⎜ ⎝ 31 000 ⎟⎠ Solución ⎛ k ⎞ n ⎜ ∑ C s (1 + i s ) ⎟ ⎟ i h = ⎜ s =1 k ⎜ ⎟ ⎜ ⎟ C ∑ s ⎜⎝ ⎟⎠ s =1 34 255,20 1 n 1 2 − 1 = 0, 511929 Tanto medio ≅ 5,12 % −1 5.7 Equivalencia de capitales en capitalización compuesta Diremos que dos o más capitales son equivalentes si sus valores actuales son equivalentes para un mismo tipo de interés, referidos a un mismo momento. Supongamos dos capitales, C1 y C2, con vencimiento en n1 y n2, respectivamente; para que sean equivalentes en capitalización compuesta ha de ocurrir que C1(1 + i)–n1, que es el valor actual del primer capital, sea igual a C2 (1 + i )–n2, que es el valor actual del segundo capital, referidos al momento 0; es decir, tal como aparece en la Figura 5.5. C1 (1 + i n1 0 )–n1 = C2 (1 + i)–n2 n1 n2 C1 C2 n2 Fig. 5.5. Capitales equivalentes. 72 Para buscar otro momento de equivalencia cualquiera n, procederemos a multiplicar ambos términos de la igualdad anterior por (1 + i)n: C1(1 + i)–n1 (1 + i)n = C2(1 + i)–n2 (1 + i)n Operando: C1(1 + i)n–n1 = C2(1 + i)n–n2 El valor de n puede ser: a) Inferior a n1 y n2: en este caso, la expresión anterior se convierte en la actualización de ambos capitales desde su vencimiento hasta n (véase la Figura 5.6). n n1 –n n1 C1 n2 – n Fig. 5.6. Capitales equivalentes. n2 C2 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.8 Sustitución de varios capitales por uno único b) Intermedio entre n1 y n2: en este caso, la expresión anterior se convierte para el primer término de la igualdad en el montante producido por C1 entre su vencimiento y n, y para el segundo en la actualización de C2 desde su vencimiento hasta n (véase la Figura 5.7). c) Superior a n1 y n2: en este caso, la expresión representa el montante de C1 y C2 desde su vencimiento hasta n (véase la Figura 5.8). n1 C1 n1 n–n1 C1 n2 –n n n–n2 Fig. 5.8. Capitales equivalentes. n2 n n–n1 n2 C2 C2 De lo visto hasta ahora se puede concluir que, en capitalización compuesta, para un tipo de interés dado, dos capitales equivalentes en un momento cualquiera lo son también en cualquier otro. Fig. 5.7. Capitales equivalentes. 5.8 Sustitución de varios capitales por uno único Dados los capitales C1, C2, C3, ..., Ck con vencimiento en n1, n2, ..., nk, se pueden sustituir por un único Cn con vencimiento en n siempre que exista una equivalencia financiera. Para su cálculo partimos de: Cn C1 C2 Ck = + + ... + (1 + i )n (1 + i )n1 (1 + i )n2 (1 + i )nk Casos prácticos 17 Si la sociedad Rizos, S.A., tiene tres capitales de 30 000, 40 000 y 60 000 euros, con vencimiento a los dos, tres y cuatro años, respectivamente, y se desean sustituir por un único capital con vencimiento a los cinco años, ¿cuál deberá ser el importe del mismo si el tipo de interés aplicado es del 5 % compuesto anual? Cn = Cn(1 + i)–n = k ∑ C s (1 + i )n− n s s =1 = C1(1 + i )–n1 + C2(1 + i)–n2 +…+ Ck(1 + i)–n k Solución Abreviando y despejando: k C n (1 + i )– n = ∑ C s (1 + i )−ns s =1 Cs (1 + i )n–ns Cs (1 + is)n–ns 30 000 40 000 60 000 (1 + 0,05)5−2 (1 + 0,05)5−3 (1 + 0,05)5−4 34 728,75 44 100,00 63 000,00 k ∑ C s (1 + i )−n s Cn = s =1 (1 + i )−n o Cn = 141 828,75 k ∑ C s (1 + i )n− n s s =1 Cn = 141 828,75 € 73 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.9 Vencimiento común 5.9 Vencimiento común k Hablamos de vencimiento común cuando en un momento n se produce la sustitución de un conjunto de capitales con diferentes vencimientos por uno único. log C n = log ∑ C s (1 + i )−ns – log (1 + i )– n Hay que despejar n de la fórmula del apartado anterior. log C n – log ∑ C s (1 + i )−ns = n log (1 + i ) s =1 k s =1 Tomando logaritmos: Y despejando n: k k ∑ C s (1 + i )− n s log C n = log s =1 n= (1 + i )− n log C n − log ∑ C s (1 + i )− ns s =1 log(1 + i ) Casos prácticos 18 Calcula el vencimiento común de tres capitales de 3 000 000, 5 000 000 y 7 000 000 de euros, con vencimiento a los tres, cuatro y cinco años, respectivamente, si se desea sustituirlos por uno único de 17 000 000 de euros, aplicando un 4% anual en capitalización compuesta. n= log 17 000 000 − log 12 694 499, 80 = 7,446 años log 1, 04 n = 7,446 años 1 año 12 meses ⎫ 0,446 x meses Solución Cn = 17 000 000 € Cs 3 000 000 5 000 000 7 000 000 (1 + i)–ns Cs (1 + is)–ns 1 mes 30 días 0,88899636 0,85480419 0,82192711 2 666 989,08 4 274 020,95 5 753 489,77 0,352 x días 12 694 499,80 ⎬ x = 5,352 meses ⎭ ⎫ ⎬ x ≅ 11 días ⎭ n = 7 años, 5 meses y 11 días 5.10 Vencimiento medio Cuando en un caso de vencimiento común la suma de los nominales de los capitales a ser sustituidos es igual al nominal del capital que los sustituye, se puede hablar de vencimiento medio. 74 k n= Es decir, si: C1 + C2 + … + C k = C n Entonces: k ; ∑ C s = Cn s =1 k log ∑ C s − log ∑ C s (1 + i )− ns s =1 s =1 log (1 + i ) 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta 5.10 Vencimiento medio Casos prácticos 19 ¿Cuál será el vencimiento medio de tres capitales de 100 000, 200 000 y 300 000 euros, con vencimiento a tres, cuatro y cinco años, respectivamente, aplicando un 4,5 % en capitalización compuesta? Solución k n= k log ∑ C s − log ∑ C s (1 + i ) s =1 Cs (1 + i )–ns 100 000 200 000 300 000 0,87629660 0,83856134 0,80245105 1 año 12 meses ⎫ 0,321 x meses 1 mes 30 días Cs (1 + is)–ns 0,852 x días 87 629,660 167 712,268 240 735,315 ⎬ x = 3,852 meses ⎭ ⎫ ⎬ x = 26 días ⎭ n = 4 años, 3 meses y 26 días 496 077,243 (1 + i )–ns Cs ¿Cuál será el vencimiento medio de tres capitales de 47 500, 21 250 y 42 300 euros, con vencimiento a un año y tres meses el primero, un año y nueve meses el segundo y dos años el tercero, sabiendo que se aplica capitalización trimestral a interés compuesto y una TAE del 8,244 %? 47 500 21 250 300 000 111 050 = 0,9057308 0,8705601 0,8534903 3 ∑ Cs s =1 Solución Cs (1 + is)–ns a) Cálculo del tipo trimestral 43 022,21 18 499,40 36 102,64 i(4) = (1 + i )1/4 − 1 = 1,082441/4 − 1 = 0,02 b) Resolución 3 n= log 600 000 − log 496077, 243 = 4, 321 log 1, 045 s =1 log (1 + i ) 600 000 20 − ns n= 97 624,25 = 3 s =1 log (1 + i ) s s =1 log ∑ C s − log ∑ C s (1 + i )− ns s =1 3 ∑ C s (1 + i )− n n= log 111050 − log 97624, 25 = 6,506 trimestres log (1, 02) n = 6,506 trimestres o 1 año, 7 meses y 15 días 75 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta Actividades Conceptos básicos Capitalización compuesta. Es la ley financiera según la cual los intereses de cada periodo se agregan al capital para calcular los intereses del periodo siguiente, y así sucesivamente, hasta el momento de cierre de la operación financiera. Tantos equivalentes. Son aquellos que, aplicados a un mismo capital, producen idéntico montante o capital final durante el mismo intervalo de tiempo, aunque se refieran a diferentes periodos de capitalización. Interés nominal. Es el tanto proporcional anual; se obtiene multiplicando m veces el tipo de interés de un periodo fraccionado. Equivalencia de capitales. Dos o más capitales son equivalentes cuando sus valores actuales son equivalentes para un mismo tipo de interés, referidos a un mismo momento. Fig. 5.6. n1 n–n1 n2 n C1 n2 –n C2 Cuando n (momento de equivalencia) es inferior a n1 y n2 Fig. 5.7. Interés efectivo o Tasa Anual Equivalente (TAE). Es el tipo de interés realmente abonado o cargado a las operaciones financieras en un año. Capitalización compuesta en tiempo fraccionado. Es la operación financiera en la que el tiempo de capitalización no es un número exacto de periodos (años). n1 n–n1 n2 C2 C1 n n–n2 Cuando n es intermedio a n1 y n2 Fig. 5.8. n n1 –n n1 C1 n2 C2 n2 – n Cuando n es superior a n1 y n2 i TAE J (m) i (m) 76 Sustitución de varios capitales por uno único. Dados los capitales C1, C2, C3, ..., Ck, con vencimiento n1, n2, n3, ..., nk, se puede sustituir por uno único Cn con vencimiento en n siempre que exista una equivalencia financiera. Fig. 5.9. Comparación entre tipo de interés nominal efectivo y de un periodo fraccionado. Vencimiento común. Es el momento en el que se produce la sustitución de un conjunto de capitales con diferentes vencimientos por uno único. Actualización o descuento compuesto. Es toda operación financiera consistente en la sustitución de un capital futuro por otro con vencimiento presente. Es la operación inversa de la capitalización. Vencimiento medio. Es un caso específico del vencimiento común que se da cuando la suma de los nominales de los capitales a ser sustituidos es igual al nominal del capital que lo constituye. 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta Actividades Capitalización y actualización compuesta Cn = C0 + IT i = (1 + i (m))m – 1 C0 = Cn (1 + i)n i (m) = (1 + i)1/m − 1 C0 = Cn (1 + ⎛ J(m) ⎞ i = ⎜1 + m ⎟⎠ ⎝ i)–n IT = C0 [(1 + i)–n −1] Cn = C0 (1 + i)n+m Cn = C0 (1 + i)n (1 + m · i) log C n − log C 0 log (1 + i ) Dr = Cn [1 − (1 + i)−n] n J (m) = m · i (m) i (m) = Dc = Cn [1 − (1 − d)n] J(m) m ⎛ k ⎞ n ⎜ ∑ C s (1 + i s ) ⎟ ⎟ i h = ⎜ s =1 k ⎜ ⎟ ⎜ ⎟ Cs ∑ ⎜⎝ ⎟⎠ s =1 −1 log C n − log ∑ C s (1 + i )− ns s =1 log (1 + i ) d= i 1+i i= d 1−d 1 n k k n= −1 Cn −1 C0 i= n= m ∑ C s (1 + i )−n s Cn = s =1 (1 + i )−n 77 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta Actividades Actividades 1. La señora Blasco deposita en un banco 150 000 euros, a plazo fijo durante dos años a un interés compuesto del 4 % anual. Calcula la cantidad que recibirá al cabo de los dos años que dura la operación financiera. R: 162 240 € R: 11,2 % 9. ¿Cuántos años han pasado desde la colocación en una entidad financiera de 5 000 000 de euros, al 4,5 % de interés compuesto, si hoy se reciben 5 962 593 euros? R: 4 años 2. El señor Ruedas desea saber la cantidad que recibirá dentro de cuatro años, si en este momento deposita en un banco 100 000 euros al 4 % de interés compuesto anual. R: 116 985,9 € 3. Calcula el capital inicial que, colocado a un interés del 3 % anual durante cuatro años, produjo un montante o capital final de 140 000 euros. 10. Si un capital de 140 000 euros al 5 % se ha convertido en 170 000 €, ¿cuánto tiempo duró la operación financiera? R: 3 años, 11 meses y 22 días 11. Calcula el tiempo necesario para que un capital colocado al 3 % de interés compuesto se duplique. R: 23 años, 5 meses y 12 días R: 124 388,19 € 4. Halla el capital inicial que produjo un montante de 13 400,96 euros al 4 % anual durante seis años. R: 10 590,97 € 5. Calcula la cantidad que tendrá que ingresar el señor Jiménez en concepto de intereses por un préstamo de 200 000 euros dentro de cinco años en un banco, si el tipo de interés compuesto pactado es del 5 % anual. R: 55 256,32 € 12. Halla el capital final en capitalización compuesta y simple de 1 000 000 de euros, colocados a un tipo de interés del 4 % anual; en primer lugar, si el periodo de capitalización es de seis meses; en segundo, si el periodo de capitalización es de un año, y en tercero, si el periodo de capitalización es de seis años. R: Realiza el cuadro correspondiente 13. Determina el interés nominal anual correspondiente al 1,8 % efectivo semestral. R: 3,6 % 6. La sociedad MIGAS, S.A., firma un contrato con una entidad financiera por el que recibe 2 000 000 de euros, que debe devolver a los cuatro años. ¿Qué cantidad entregará en concepto de intereses si el tipo es del 8 % anual? 14. Calcula la TAE correspondiente al 1,8 % efectivo semestral y con el 1 % efectivo mensual. R: 3,63 % y 12,68 % R: 720 978,92 € 7. Calcula el tipo de interés al que estuvieron colocados 800 000 euros durante tres años si se convirtieron en 899 891,2 euros. R: 4 % 8. Halla el tipo de interés que transformó un capital inicial de 400 000 € en 550 015 € al cabo de los tres años. 78 15. ¿Cuál será el interés efectivo semestral y mensual si la TAE es del 4,5 %? R: 2,22 % y 0,36 % 16. Calcula la Tasa Anual Equivalente si el tipo de interés nominal anual es del 6 %. Capitalización mensual. R: 0,06168 por uno 5. Capitalización, actualización y equivalencia financiera en capitalización compuesta Actividades 17. Halla el montante de capitalización de 300 000 euros colocados al 2 % de interés semestral con capitalización mensual durante cuatro años. R: 351 497,81 € 18. Determina el montante de 300 000 euros al 4 % de interés compuesto anual durante cuatro años y seis meses. Convenio exponencial y lineal. R: 357 907,90 y 357 976,72 € 19. La empresa Limusinas, S.A., tiene en este momento una letra de cambio de 50 000 euros, pendiente de pago, con vencimiento dentro de tres años. ¿Cuál será el importe que recibirá Limusinas, S.A., en caso de que se quiera descontar dicha letra, en un banco que trabaja al 6 % anual de descuento a interés compuesto? R: 41 529,20 € 20. ¿Qué tanto a interés compuesto se aplicó en una operación de descuento que duró dos años y que supuso un descuento de 100 000 €, para un montante de 500 000 €? R: 10,55 % 21. La empresa Castaños, S.L., adeuda un efecto comercial de 400 000 euros con vencimiento dentro de tres años. Dado que se desea adelantar el pago, ¿cuánto deberá entregar si el acreedor accede aplicando el descuento comercial con un tipo del 8 % anual? R: 4,97 % 23. Si la sociedad Risas, S.A., tiene tres capitales de 400 000, 800 000 y 1 000 000 de euros, con vencimiento a los dos, tres y cuatro años, respectivamente, y se desean sustituir por un único capital con vencimiento a los cinco años, ¿cuál deberá ser el importe del mismo si el tipo de interés aplicado es del 6 % compuesto anual? R: 2 435 286,4 € 24. Tres capitales de 300 000 euros cada uno, con vencimiento a los dos, tres y cuatro años, respectivamente, van a ser sustituidos por uno único dentro de un año. ¿Cuál habrá de ser su importe si se aplica un tipo de interés del 6 % anual? R: 801 903,585 € 25. Calcula el vencimiento común de tres capitales de 60 000, 50 000 y 90 000 euros, con vencimiento a los dos, tres y cinco años, respectivamente, si se desea sustituirlos por uno único de 180 000 euros, aplicando un 4,5 % anual en capitalización compuesta. R: 1 año y 2 meses 26. ¿Cuál será el vencimiento medio de tres capitales de 1 000 000, 2 500 000 y 5 000 000 de euros, con vencimiento a tres, cuatro y cinco años, respectivamente, aplicando un 4,75 % en capitalización compuesta? R: 4 años, 5 meses y 15 días R: 311 475,20 € 22. El señor Juan Tenorio, que posee tres inversiones en diferentes entidades financieras a interés compuesto durante tres años, desea saber cuál es la rentabilidad media de las mismas. Calcula dicha rentabilidad sabiendo que las inversiones son: 27. La señora Manuela coloca 25 000 euros en una cuenta de alta remuneración. Calcular el saldo disponible en la cuenta corriente al cabo de 8 meses si las únicas anotaciones mensuales corresponden a los abonos de intereses de la cuenta con una TAE del 6 %. R: 25 990,27 € — 18 000 euros al 4 % anual. — 20 000 euros al 5 % anual. — 32 300 euros al 5,5 % anual. 79