CLAUSURA DE ESTABLECIMIENTOS POR LA DGI Y EL BPS

Anuncio

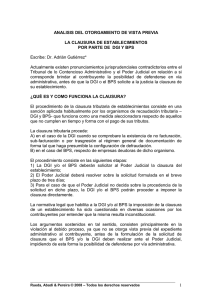

CLAUSURA DE ESTABLECIMIENTOS POR LA DGI Y EL BPS Escribe: Dr. Adrián Gutierrez ¿QUÉ ES Y COMO FUNCIONA LA CLAUSURA? El procedimiento de la clausura tributaria de establecimientos consiste en una sanción aplicada habitualmente por los organismos de recaudación tributaria –DGI y BPS- que funciona como una medida aleccionadora respecto de aquellos que no cumplen en tiempo y forma con el pago de sus tributos. La clausura tributaria procede: A) en el caso de la DGI cuando se comprobare la existencia de no facturación, subfacturación o por trasgresión al régimen general de documentación de forma tal que haga presumible la configuración de defraudación. B) en el caso del BPS, respecto de empresas deudoras de dicho organismo. El procedimiento consiste en las siguientes etapas: 1) La DGI y/o el BPS deberán solicitar al Poder Judicial la clausura del establecimiento; 2) El Poder Judicial deberá resolver sobre la solicitud formulada en el breve plazo de tres días; 3) Para el caso de que el Poder Judicial no decida sobre la procedencia de la solicitud en dicho plazo, la DGI y/o el BPS podrán proceder a imponer la clausura directamente. La normativa legal que habilita a la DGI y/o al BPS la imposición de la clausura de un establecimiento ha sido cuestionada en diversas ocasiones por los contribuyentes por entender que la misma resulta inconstitucional. Los argumentos sostenidos en tal sentido, consisten principalmente en la violación al debido proceso, ya que no se otorga vista previa del expediente administrativo al contribuyente, antes de la formulación de la solicitud de clausura que el BPS y/o la DGI deben realizar ante el Poder Judicial, impidiendo de esta forma la posibilidad de defenderse por vía administrativa. LA JURISPRUDENCIA EN NUESTRO PAÍS La Suprema Corte de Justicia se ha pronunciado por la constitucionalidad de la normativa que otorga tales facultades a la Administración. En similar sentido, la Justicia Civil ha hecho lugar en múltiples ocasiones a las solicitudes de clausura realizadas por la Administración Tributaria, aún cuando no se otorgó al contribuyente la posibilidad de defenderse en vía administrativa. Sin embargo, el Tribunal de lo Contencioso Administrativo, ha sustentado una posición opuesta a la sostenida por la Suprema Corte de Justicia y los Tribunales Civiles, ya que ha considerado que las solicitudes de clausura son ilegales, cuando no se ha procedido al otorgamiento de la vista previa a la solicitud de clausura tributaria. Rueda, Abadi & Pereira © 2008 – Todos los derechos reservados 1 CONCLUSIONES Por nuestra parte, entendemos que el no otorgamiento de vista previa a la formulación de la solicitud de clausura al Poder Judicial, viola las debidas garantías del contribuyente, ya que el Juez Civil será quien en definitiva decidirá si procede o no la clausura, resolviendo únicamente tal circunstancia con la información y posición suministrada por la Administración. Lo expuesto adquiere aún mayor gravedad, ya que el Juez cuenta únicamente con tres días para expedirse sobre la solicitud de clausura, lo que determina que en la mayoría de las ocasiones se constituya en un mero homologador de tal solicitud. Tampoco en la instancia judicial, este tipo de procedimiento otorga al contribuyente la debida posibilidad de defenderse ya que contra la decisión del Juez podrá únicamente interponer recurso de apelación, el que es sin efecto suspensivo, por lo que habitualmente cuando el recurso es resuelto la medida ya se cumplió. En virtud de esto último, el Poder Judicial ha intentado minimizar los perjuicios que pudieran ocasionarse y ha procedido a dictar una providencia con citación, la que permitiría al contribuyente defenderse en mejor forma (por ej. caso “Tienda Inglesa”.) Sin embargo, tal solución no parece acertada ya que con este sistema tampoco se logra otorgar al contribuyente, las garantías de un debido proceso. Rueda, Abadi & Pereira © 2008 – Todos los derechos reservados 2