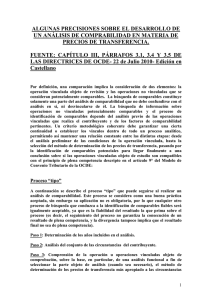

Precios de Transferencia para todos” Guía que facilita el

Anuncio