Documento completo - Banco Central del Ecuador

Anuncio

NOTA TÉCNICA 16

Preparada por

Mauricio Villafuerte

Mónica Salvador

EL SISTEMA DE BANDAS CAMBIARIAS

1. INTRODUCCION

Al ser el tipo de cambio una variable económica clave, la determinación del sistema cambiario es

relevante y debe estar vinculada, a más de los objetivos y prioridades de política, con la eficiencia

microeconómica y la estabilidad macroeconómica. En el caso de los objetivos de política, la elección del

régimen de tipo de cambio puede estar, por ejemplo, condicionada a controlar la inflación, a disminuir la

volatilidad del producto o a incrementar la competitividad de las exportaciones.

En general, dada la importancia del tipo de cambio en la asignación de recursos y en la transmisión de las

expectativas, dos serían las características básicas que debería poseer un régimen óptimo:

i) reducir al máximo los movimientos bruscos, no predecibles y transitorios del tipo de cambio; y

ii) ajustarse a sus movimientos permanentes.

Debido a que los regímenes más extremos de tipo de cambio no han cumplido con estos requisitos, la

literatura teórica y la praxis han puesto un renovado interés en tipos de cambios "administrados" -bandas

cambiarias- basados en la evolución de sus determinantes fundamentales, que lideren las expectativas de

los agentes económicos y que sean suficientemente flexibles para acomodarse a shocks exógenos. Una

política de bandas cambiarias respondería a las características señaladas al ser un esquema que pretende

manejar el tipo de cambio real mediante el establecimiento de una zona objetivo en términos de paridad

cambiaria. Los extremos de la banda constituyen la frontera al interior de los cuales la autoridad

monetaria interviene.

Este esquema ha sido aplicado recientemente por algunos países. Israel, Chile y México, luego de haber

utilizado tipos de cambio fijos para romper la inercia inflacionaria pero que a su vez provocaban

sustanciales apreciaciones en el tipo de cambio real, implementaron bandas cambiarias alrededor de

paridades centrales ajustables frente a cambios en sus determinantes fundamentales con la finalidad de

introducir algún grado de flexibilidad en el tipo de cambio nominal en respuesta a shocks internos y

externos, sin dejar de lado el uso del tipo de cambio como ancla nominal.

En Ecuador, la autoridad monetaria aplicó desde diciembre de 1994, en reemplazo de un esquema

cambiario discrecional de "flotación sucia", un sistema de bandas cambiarias preanunciadas. Este hecho

hace relevante el análisis de su funcionamiento, sus implicaciones y aspectos críticos.

Este estudio se propone, sobre la base de modelos simples extraídos de la literatura económica, analizar

las características teóricas y prácticas de los esquemas de bandas cambiarias y probar la hipótesis de que

en las actuales circunstancias dicho esquema es el más adecuado para la economía ecuatoriana.

En la segunda sección se revisa el modelo básico de bandas cambiarias de Krugman, sus implicaciones y

las modificaciones que se le han introducido para reproducir mejor el comportamiento empírico de dicho

esquema cambiario. En la tercera sección se abordan algunos aspectos considerados críticos para la

aplicación exitosa del sistema de bandas, tales como la determinación de la paridad central, la amplitud de

la banda y los criterios básicos de intervención para mantenerla. Finalmente, la última sección se ocupa

de revisar la experiencia ecuatoriana, el comportamiento del tipo de cambio bajo bandas y sus

perspectivas. Al respecto cabe mencionar que la experiencia ecuatoriana en la aplicación de bandas

cambiarias es relativamente limitada, sin embargo, se la puede considerar como relevante para delinear

ciertas conclusiones preliminares sobre su funcionamiento y conveniencia.

2.

MODELOS

TEORICOS

SOBRE

BANDAS

CAMBIARIAS

2.1. El modelo básico de Krugman

La literatura teórica sobre bandas cambiarias tuvo un gran impulso con el modelo elaborado por Krugman

(1991) que parte de un esquema de determinación del tipo de cambio nominal meramente monetario.

Sobre la base del equilibrio en el mercado de acervos monetarios y del poder de paridad de compra se

formula la determinación del tipo de cambio nominal de la siguiente manera:

(1)

(oferta monet real = Dd monet real)

donde m es el logaritmo de la oferta monetaria interna, y es el logaritmo del producto, i la tasa interna de

interés, la elasticidad del dinero respecto al ingreso, p el logaritmo del índice de precios internos y v

una variable estocástica que representa shocks exógenos de la velocidad del dinero. Los cambios en el

comportamiento de v pueden ser caracterizados como una trayectoria "browniana", definida por la

siguiente ecuación diferencial estocástica:

(2) dv =

donde s es una constante y dz es precisamente el incremento standard del proceso browniano.

Ahora, según la teoría del poder de paridad de compra el tipo de cambio estará dado por el diferencial de

índices de precios:

(3) s = p - p*

donde p* es el logaritmo índice de precios externos.

En base a la paridad de interés no cubierta, la devaluación esperada puede ser expresada como

equivalente al diferencial de tasas de interés:

(4) E(ds)/dt = i - i*

Sustituyendo

(4)

en

(1)

y

el

resultado

en

(3)

y

asumiendo

que

es constante y que puede ser incluida en la definición

de m, se obtiene la ecuación básica de determinación del tipo de cambio nominal:

(5) s = m + v +

E(ds)/dt

Para determinar el comportamiento dinámico del tipo de cambio nominal a la ecuación (5) hay que

añadirle la ecuación (2), que define el comportamiento de la variable aleatoria v. Para simplificar el

análisis se asume que m sólo cambia cuando el Banco Central realiza operaciones de compra y venta de

divisas.

En este modelo, bajo régimen de tipo de cambio libre s= m + v, ya que las expectativas de devaluación

son siempre cero porque v sigue una trayectoria aleatoria sin dirección. Con tipo de cambio fijo, m se

ajusta para defender la paridad y las expectativas de devaluación serán nulas bajo credibilidad perfecta.

En un esquema de bandas cambiarias bajo completa credibilidad y expectativas racionales, en cambio, las

expectativas de devaluación no serán cero como resultado de la anticipación de intervenciones del Banco

Central a efectos de mantener el tipo de cambio bajo la cotización "techo" y sobre la cotización "piso". En

efecto, si el tipo de cambio está sobre la paridad central, los agentes esperarían que el tipo de cambio baje

como resultado de la intervención monetaria (E(ds)/dt

0), en tanto que si s está debajo de la paridad

central las expectativas de devaluación serían positivas (E(ds)/dt

0).

Si se compara la dinámica del tipo de cambio en un plano (m + v, s), bajo flotación el tipo de cambio

tendría una trayectoria lineal con pendiente uno porque se ajustaría proporcionalmente a los cambios en

los factores fundamentales y no existirían expectativas de devaluación. Bajo bandas cambiarias el tipo de

cambio seguiría una trayectoria en forma de S que nunca alcanzaría pendiente uno por efecto de las

expectativas de devaluación.

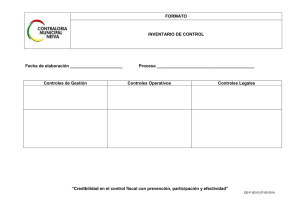

Gráfico No. 1

Dinámica del tipo de cambio

En el caso de bandas cambiarias el sistema formado por las ecuaciones (5) y (2) puede ser resuelto

explícitamente en términos de la dinámica del tipo de cambio:

(6)

La ecuación (6) es una ecuación diferencial de segundo orden no homogénea. La solución general a dicha

ecuación está dada por la solución particular (g(k)=k) y las soluciones a la ecuación característica de la

parte homogénea (a y -a ):

(7) s = g(k) = k + Aeak + Be-ak ;

como en la parte homogénea

entonces

(8)

con lo que se verifica la forma de ¨S¨ en el comportamiento del tipo de cambio. Los valores de A y B son

obtenidos en esta especificación a través de la condición de "smooth pasting" que impone, bajo perfecta

credibilidad, que en los bordes de la banda la función del tipo de cambio sea tangente a los valores

extremos (g'=0), lo que implica que el tipo de cambio se vuelve insensible a sus determinantes

fundamentales.

Una simple modificación que se puede introducir en el modelo básico es permitir que la variable

estocástica tenga dirección. Esto permite representar bandas móviles, como en los casos chileno y

uruguayo donde la banda tiene un camino ascendente debido a que se ajusta por la brecha positiva entre

inflación interna e internacional. Para el efecto se replantea la ecuación (2) de la siguiente manera:

(2')

La solución general de la dinámica del tipo de cambio será entonces:

(6')

La inclusión del término

permite introducir en el comportamiento del tipo de cambio movimientos

previsibles en el tiempo de los fundamentos.

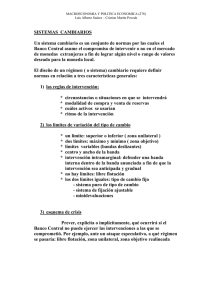

MODELO DE KRUGMAN DE BANDAS CAMBIARIAS (1991)

Modelo

monetario

loglinear

de

determinación

del

tipo

de

cambio

(s)

(1)

Los determinantes fundamentales del tipo de cambio son la oferta monetaria m y la velocidad del dinero

v. Esta última es la única fuente de la dinámica del tipo de cambio y sigue un proceso estocástico

browniano:

(2)

El sistema formado por (1) y (2) puede ser planteado en forma de una ecuación diferencial de segundo

orden no homogénea:

(3)

La

solución

de

dicha

ecuación

es:

(4)

donde:

2.2 Implicaciones del modelo básico

El modelo de Krugman, basado en credibilidad perfecta e intervenciones sólo cuando el tipo de cambio

llega a los límites de la banda ("intervenciones marginales"), implica que en un esquema de bandas

cambiarias:

i) El tipo de cambio es más estable que bajo el régimen de flotación gracias al efecto de las expectativas

de devaluación ("honeymoon effect"). Hay que anotar que la mayor estabilidad cambiaria no depende en

forma crucial del supuesto de credibilidad completa, pues simplemente la probabilidad positiva de que el

Banco Central intervenga repercutiría en las expectativas devaluatorias.

ii) El diferencial de tasas de interés registra reversión hacia la media, es decir, está negativamente

correlacionado con el tipo de cambio. En efecto, cuando el tipo de cambio se encuentra sobre la paridad

central, las expectativas de devaluación y el diferencial de tasas de interés son negativos; a mayor

distancia de la paridad central, más negativo el diferencial.

iii) Flexibilidad de la política monetaria para afectar la demanda agregada en tanto el tipo de cambio

permanezca al interior de la banda. Esta es una ventaja evidente frente al régimen de tipo de cambio fijo.

iv) Mayor volatilidad de la tasa de interés debido a los vaivenes de las expectativas devaluatorias. En

efecto, sobre la paridad central tales expectativas serán negativas y por debajo de la paridad central serán

positivas, lo que trae consigo movimientos en la tasa doméstica de interés, haciendo que ésta sea más alta

cuando existen expectativas de depreciación y más baja cuando se espera una apreciación.

2.3 Extensiones al modelo básico de bandas cambiarias

La evidencia empírica ha rechazado consistentemente las implicaciones del modelo básico, por lo que se

han desarrollado extensiones en base principalmente a la remoción de los supuestos de perfecta

credibilidad e intervenciones marginales.

2.3.1 Imperfecta credibilidad y realineación esperada

El supuesto de credibilidad perfecta es reemplazado por uno de imperfecta credibilidad en la forma de

riesgos de realineamiento de la banda (Bertola y Caballero, 1992). El realineamiento de la banda es un

fenómeno que se ha registrado empíricamente, por lo que su inclusión constituye una lógica extensión.

Bertola y Caballero postulan una estructura de probabilidades para la defensa de la banda y el

realineamiento de la misma. La tasa de devaluación esperada equivale, en este caso, a la tasa de

devaluación esperada dentro de la banda más la tasa esperada de cambio de la paridad central que no es

sino la tasa esperada de realineamiento de la banda. Bajo esta especificación existen dos determinantes

fundamentales del tipo de cambio: la variable k y la tasa esperada de realineamiento de la banda, la cual

podrá depender de otras variables como por ejemplo el nivel de reserva monetaria internacional (RMI).

La dinámica del tipo de cambio resultante puede ser muy diferente a la del modelo básico y depende de la

probabilidad de realineamiento. En efecto, si los agentes asignan un alto valor a la probabilidad de

realineamiento, el comportamiento del tipo de cambio cuando se acerca a los límites de la banda será

totalmente diferente que en el modelo original: la condición de tangencia del tipo de cambio en función

de los factores fundamentales frente a los límites ("smooth pasting") será reemplazada por una

aproximación con alta pendiente porque se esperará una realinación de la banda en vez de la defensa de

ella. Como resultado, altas probabilidades de realineamiento implicarían una función del tipo de cambio

en forma de S invertida, un tipo de cambio aún más volátil que bajo flotación y una relación positiva entre

tipo de cambio y el diferencial de tasas de interés. A mayor tipo de cambio, mayor expectativa de

realineamiento de la banda, mayor devaluación esperada y, por tanto, mayor diferencial de tasas de

interés.

2.3.2 Realineación esperada y amplitud de la banda

La mayor volatilidad del diferencial de tasas de interés en este esquema es cuestionada en Werner (1994),

quien plantea un modelo donde la expectativa de realineamiento es la única variable exógena y la

autoridad económica puede utilizar la política monetaria para contrarrestar shocks a la realineación

esperada. El nviel de utilización de la política monetaria determina la amplitud de la banda cambiaria: a

mayor intervención, menor será la amplitud de la banda.

El diferencial de tasas de interés está determinado por la suma de la realineación esperada más la

modificación esperada en el tipo de cambio dentro de la banda, factores negativamente correlacionados.

Por ello, el diferencial de tasas es menos sensible a la expectativa de realineación en el marco de bandas

cambiarias, siendo este efecto más fuerte cuanto más amplia sea la banda.

A su vez, el tipo de cambio sería más volátil mientras más amplia sea la banda precisamente por la

interacción de la realineación esperada y la tendencia de reversión hacia la media del tipo de cambio.

En fin, existirían efectos contrapuestos de la amplitud de la banda en presencia de expectativas de

realineación sobre la variabilidad del tipo de cambio y del diferencial de tasas de interés. La elección de la

amplitud óptima podría entonces estar dada por la minimización del promedio ponderado entre las

varianzas del tipo de cambio y el diferencial de tasas de interés. El determinante de mayor importancia de

la amplitud óptima de la banda cambiaria sería la varianza de la realineación esperada: a mayor varianza,

mayor amplitud óptima y menor intervención monetaria requerida.

2.3.3 Credibilidad

En todo caso, la modelización de expectativas de realineamiento, a más de resultar en implicaciones

distintas sobre el comportamiento del tipo de cambio y del diferencial de tasas de interés, enfatiza la

importancia de la credibilidad en el sostenimiento de las bandas.

Un elemento que ha sido considerado clave para la credibilidad (mas no es el único) es el monto de RMI

que la autoridad monetaria dispone para la defensa de la banda. Rotemberg y Krugman (1991) elaboran

un modelo para determinar el nivel mínimo de RMI necesario para hacer frente a un ataque especulativo

(corrida cambiaria) que provoque el colapso del sistema de bandas cambiarias. Ellos parten de la

expresión de la oferta monetaria en función de sus fuentes de emisión, RMI y crédito interno neto (CIN):

(9) m = ln(RMI + CIN)

Luego de un ataque especulativo que agota la RMI la cantidad de dinero estará dada por:

(10) m' = ln(CIN)

El tamaño del ataque especulativo que puede soportar el Banco Central es entonces m - m':

(11) m - m' = ln(RMI+CIN) - ln(CIN) = ln(1 + {RMI/CIN})

De la ecuación anterior se desprende que a mayor RMI y, especialmente, a mayor proporción de RMI

frente al CIN, mayor probabilidad de sostener el esquema de bandas cambiarias. Para obtener una

solución más explícita, y utilizando la teoría del ataque especulativo que señala que el tipo de cambio

debe valer lo mismo antes y después del ataque (es decir, que sea continuo), se procede a igualar el tipo

de cambio bajo banda superior con el tipo de cambio bajo flotación:

(12) m' + v' = su = m + v' + Aea (m+v')

Reemplazando y sustituyendo (8) en (12) e igualando con (11) se obtiene:

(13) m - m' =

= ln(1 + {RMI/CIN})

Resolviendo para la relación RMI/CIN:

(14) RMI/CIN =

-1

De lo que se puede inferir que a mayor volatilidad de los factores fundamentales

RMI será necesaria para preservar el sistema de bandas cambiarias.

mayor proporción de

2.3.4 Intervenciones intra-marginales

A diferencia del modelo básico, se puede asumir intervenciones intra-marginales, es decir, intervenciones

de la autoridad monetaria al interior de la banda con el objeto de mover el tipo de cambio hacia un

determinado nivel. Una forma sencilla de modelar tales intervenciones es a través de una reversión de los

factores fundamentales hacia su media, para lo cual se añade una dirección de dichos factores hacia un

nivel compatible con la paridad central del tipo de cambio proporcional a su distancia frente a dicho nivel.

El resultado de esta especificación es un comportamiento estabilizador similar al de un tipo de cambio

"administrado", más el impacto del "smooth pasting" en los límites de la banda. El tipo de cambio es

entonces menos volátil que bajo flotación. Sin embargo, la forma de S es menos pronunciada que en el

modelo original de Krugman ya que, en este caso, el efecto estabilizador de las expectativas sobre

intervenciones marginales para evitar que el tipo de cambio se salga de la banda es menor. En efecto, dos

razones harían que el tipo de cambio tienda hacia la paridad central: las intervenciones intra-marginales

esperadas y las intervenciones marginales; las segundas son menos fuertes que en el modelo original ya

que la probabilidad de que el tipo de cambio llegue a los límites de la banda es menor.

En general, el modelo básico y sus extensiones establecen la existencia de puntos críticos para el diseño e

implementación de bandas cambiarias. En la próxima sección se revisarán algunos de tales aspectos sobre

la base de las evidencias teórica y empírica.

3 ASPECTOS CRITICOS EN LA APLICACION DE BANDAS CAMBIARIAS

Entre los aspectos cruciales en la aplicación y sustento de las bandas cambiarias se pueden mencionar la

determinación de la paridad central, la amplitud de la banda, los criterios de intervención, las políticas

complementarias y los niveles de credibilidad.

1 Determinación de la paridad central. Al ser el tipo de cambio una variable clave para la asignación de

recursos, una de las razones que se ha esgrimido para favorecer un régimen de tipo de cambio basado en

zonas objetivo es la observación empírica de que los tipos de cambio fijo y flexible tienden a mostrar

divergencias persistentes frente a los valores que vendrían indicados por sus determinantes

fundamentales. En ese sentido, la determinación de la paridad central de una zona objetivo debería

responder al nivel y evolución de los determinantes fundamentales del tipo de cambio.

Precisamente esa razón motivó a países como Chile e Israel a reemplazar esquemas de tipo de cambio fijo

inicialmente diseñados para romper la inercia inflacionaria por bandas cambiarias con paridades centrales

móviles que traten de captar o anticipar cambios en los determinantes fundamentales. En el caso de Chile,

los ajustes diarios a la paridad central se anuncian al principio de cada mes en base a la diferencia

estimada entre la inflación interna del mes anterior y una predicción de la inflación externa, con lo que el

objetivo de la banda es el de mantener el nivel de tipo de cambio real. En Israel, en cambio, el ajuste de la

banda se lo fija al inicio del año en base a la diferencia entre la meta inflacionaria anual y una predicción

de la inflación externa. México, a su vez, si bien reemplazó un régimen de tipo de cambio fijo con uno de

bandas cambiarias, casi no reajustó la paridad central durante un largo período, provocando una

apreciación sustancial del peso que finalmente provocó el colapso del régimen cambiario a fines de 1994.

El ejemplo mexicano advierte claramente la conveniencia de imponer una paridad central móvil que

gradualmente se ajuste en relación al tipo de cambio de "equilibrio fundamental". Dado que existe una

serie de shocks reales de duración e intensidad díficiles de determinar, una forma de implementar esa

política es la de adaptar su evolución a la tendencia de equilibrio del tipo de cambio real (enfoque de

metas reales). De esta manera se darían a los agentes económicos señales para guiar sus expectativas, para

que asignen eficientemente sus recursos y para que mantengan su confianza en la permanencia del

régimen cambiario.

Para realinear la paridad central sin desechar el esquema de bandas cambiarias, existen básicamente tres

opciones disponibles: cambiar el nivel de la paridad central, cambiar la pendiente de reajuste dinámico de

la paridad central o una combinación de ambas. Cambiar el nivel de la paridad central implica incorporar

directamente variaciones en las condiciones de equilibrio fundamental del tipo de cambio, en tanto que

alterar la pendiente de la banda implica reajustar las expectativas inflacionarias y de devaluación a nuevos

niveles. Si bien la primera opción conlleva un cambio implícito en la pendiente del reajuste dinámico del

tipo de cambio, el dejar inalterada la pendiente original implica reafirmarse en el control de las

expectativas inflacionarias.

En general, la determinación de la pendiente es relevante por consideraciones de carácter cambiario y

monetario y varía en los diversos países. En la mayoría de casos se lo ha fijado de acuerdo a la inflación

interna pasada o esperada. No obstante, aparte de los diferenciales de inflación, que en cierto modo

estarían dando importancia al tema de la competitividad, es asimismo relevante la situación de la cuenta

de capitales y el arbitraje de tasas de interés. Dado que el tipo de cambio influye sobre el balance

comercial y sobre el ingreso de capitales, la determinación de la pendiente de la banda debería considerar

asimismo los objetivos de balanza de pagos.

En ese sentido, existe una disyuntiva de política si se utiliza el tipo de cambio como ancla nominal entre

el control de la inflación y el balance externo. La estabilidad cambiaria necesaria para reducir la inflación

puede llevar a incrementos en los déficits de cuenta corrriente no programados.

2 Amplitud de la banda. A diferencia del esquema de tipo de cambio fijo, las bandas cambiarias otorgan

cierta flexibilidad a la política monetaria para afectar la demanda agregada, alcanzar la meta de inflación

e incluso amortiguar shocks internos y externos, . En ese sentido, la amplitud de la banda debería basarse

básicamente en el grado de flexibilidad monetaria deseado.

Sin embargo, hay varios elementos que hay que tomar en cuenta para la definición de la amplitud de la

banda. En primer lugar, una banda muy amplia, si bien reduce el peligro de realineamientos traumáticos,

afecta tanto la credibilidad del sistema como su potencial efecto estabilizador sobre el tipo de cambio. En

efecto, bajo bandas muy amplias con intervenciones marginales, el comportamiento del tipo de cambio

sería similar al registrado bajo flotación (excepto en los alrededores de los límites de la banda), lo cual

implica una mayor volatilidad del tipo de cambio.

Por otro lado, en países donde el tipo de cambio funciona como un ancla nominal, no resulta muy

conveniente tener una banda muy amplia; si bien ello exigiría más intervenciones por parte de la

autoridad monetaria, el control de las expectativas inflacionarias es el objetivo básico de la política

cambiaria.

En cuanto a la volatilidad de las tasas de interés, es difícil definir el impacto que tendría la amplitud de la

banda. En ausencia de expectativas de realineación una banda más amplia incrementaría la volatilidad de

las tasas de interés debido a los vaivenes de las expectativas de devaluación. En presencia de importantes

expectativas de realineación, en cambio, bandas más amplias resultarían en una menor volatilidad de las

tasas de interés por los efectos contrapuestos de la realineación esperada y la modificación esperada del

tipo de cambio al interior de la banda.

Finalmente, la amplitud de la banda puede ser utilizada como mecanismo para desincentivar el ingreso de

capitales externos de corto plazo (especulativos). En efecto, mientras más amplia la banda, mayor "riesgo

cambiario" para dichos capitales.

En fin, existen conflictos de política en la determinación de la amplitud de la banda que deben ser

conciliados para la mejor operatividad del esquema cambiario.

3 Criterios de intervención en el mercado cambiario. La autoridad monetaria puede optar por

intervenir en defensa de la banda cuando el tipo de cambio se aproxima a sus límites o, a su vez, por

intervenciones al interior de la banda que reviertan el tipo de cambio hacia la paridad central.

El manejo y defensa de la banda se lo realiza básicamente mediante intervención directa (uso de reservas

internacionales), modificación del tipo de cambio y variación de las tasas de interés. Es necesario

entonces definir hasta cuándo y cuánto se permite cambios en las reservas y en la tasa de interés para

defender la banda cambiaria. Por otro lado, para que cualquier intervención sobre la banda sea sostenible,

es indispensable la disciplina fiscal para evitar amplificar los efectos de la intervención. Si se interviene

mediante tasas de interés, por ejemplo, es importante que el fisco no genere presiones sobre el nivel de las

tasas.

El comportamiento del tipo de cambio bajo intervenciones marginales (sólo en los límites de la banda) e

intra-marginales (al interior de la banda) en los modelos teóricos es similar, aunque las intervenciones al

interior de la banda atenuarían más las fluctuaciones transitorias del tipo de cambio. Por otro lado, la

existencia de intervenciones intra-marginales reduce el efecto estabilizador contenido en el llamado

"smooth pasting" y de facto reduce la flexibilidad de la política monetaria.

Existiría una aparente ventaja de las intervenciones intra-marginales si la confiabilidad en el esquema

cambiario fuese mayor cuando el tipo de cambio fluctúe más cerca de la paridad cambiaria. Sin embargo,

si es plenamente creíble que las intervenciones marginales van a mantener al tipo de cambio al interior de

la banda, la reducción en la flexibilidad de la política monetaria no se justificaría.

De la discusión previa se podría afirmar que bajo condiciones de alta credibilidad es preferible intervenir

marginalmente; esto se relativiza conforme disminuye el nivel de credibilidad, cuando las intervenciones

intra-marginales pasan a tener mayor relevancia.

En cuanto a los instrumentos de intervención, la RMI debe ser el instrumento básico. Cuando el tipo de

cambio está muy alto dentro de la banda, el Banco Central procede a vender divisas en el mercado

cambiario con lo que también se disminuye la liquidez del sistema monetario, lo cual puede provocar un

aumento de las tasas internas de interés que a su vez incentiva la posesión de activos en moneda local. En

ese sentido, el uso de reservas genera un mecanismo de ajuste automático en defensa de la banda

cambiaria.

La aplicación de la política de tasas de interés en ese mismo contexto, si bien permite la defensa del

régimen cambiario, puede provocar mayores aumentos en los niveles y volatilidad de la tasa de interés.

Si el país posee un adecuado nivel de reserva monetaria, el uso de ella en defensa de la banda debería ser

privilegiado. La utilización de tasas de interés en defensa de la banda, en cambio, debe ser restringida a

situaciones y sustancial variación de las reservas y shocks externos que requieran el mantenimiento de las

reservas o que hagan prever su eventual agotamiento. Existe una disyuntiva en cuanto al mejor

instrumento o grado de combinación de instrumentos de intervención, la cual debe ser resuelta en función

del nivel de RMI disponible y su potencial utilización, y los efectos que variaciones en la tasa de interés

tengan sobre la economía.

4 Políticas complementarias. Bajo un régimen de badas cambiarias, dada la relaltiva inflexibilidad de la

política monetaria, resulta crucial la política fiscal para responder a shocks reales, controlar la inflación y

mantener el tipo de cambio real. La política fiscal debería intentar absorber los shocks transitorios sobre

el ingreso, para así amortiguar directamente las expectativas adversas y reducir la necesidad de que el

Banco Central intervenga permanentemente. En la práctica es difícil ajustar la política fiscal en el corto

plazo; sin embargo, ésta sí puede ser diseñada para contrarrestar tendencias a la apreciación del tipo de

cambio real mediante un mayor ahorro agregado y una estructura de demanda menos orientada hacia los

bienes no transables.

La política monetaria no es muy flexible bajo bandas cambiarias en el sentido de que está supeditada a la

necesidad de mantener la banda. Por ejemplo, para evitar la posibilidad de un ataque especulativo, la

política monetaria deberá ser contractiva con el objeto de atenuar la corrida cambiaria al disminuir el

acervo de moneda local que pudiera ser sustituido por moneda extranjera. Esto, sin embargo, repercutirá

en un incremento del nivel y de la volatilidad de las tasas domésticas de interés.

Por otro lado, la política monetaria puede tener efectos adversos sobre la banda cambiaria si también

persigue objetivos para las tasas de interés. En el caso de Chile, por ejemplo, la meta de tasas de interés

reales positivas ha repercutido negativamente sobre la zona objetivo en tanto ha incentivado el ingreso de

capitales internacionales y la consiguiente apreciación del peso. Hay que anotar que a menor movilidad

de capitales, menor impacto potencial de altas tasas de interés sobre la banda cambiaria y mayor el

impacto de la política monetaria. En todo caso, se considera conveniente evitar perseguir objetivos que

sean mutuamente inconsistentes.

5 Credibilidad. Como se vio en la sección anterior, una de las variables clave para la credibilidad de la

zona objetivo es el monto de RMI que la autoridad monetaria dispone para la defensa de la banda. En el

modelo de Krugman y Rotemberg (1992), a mayor RMI y, especialmente, a mayor proporción de RMI

frente al CIN, mayor probabilidad de sostener el esquema de bandas cambiarias. Además, a mayor

volatilidad de los determinantes fundamentales del tipo de cambio, es decir, mientras más propensa sea

una economía a shocks internos y externos, una mayor relación RMI-CIN será necesaria para preservar el

sistema de bandas cambiarias. El Banco Central debe entonces implementar un manejo muy cuidadoso de

la RMI como variable clave de política y de formación de las expectativas de los demás agentes

económicos, pues éstos son muy sensibles frente al nivel de la RMI.

No obstante, la RMI no es la única variable relevante para determinar la credibilidad de la banda.

Variables específicas como el tipo de cambio real, la tasa de inflación, el saldo de la cuenta corriente de

balanza de pagos y, en general, el marco de políticas macroeconómicas que sigue el gobierno, transmiten

información a la economía sobre las perspectivas de mantenimiento de la zona objetivo. Esto implica que

un marco adecuado de política económica y su estabilidad son ingredientes complementarios básicos que

ayudarán a hacer creíble al régimen de bandas cambiarias.

6 Inflación y tipo de cambio real En la determinación de los objetivos de la política de bandas

cambiarias existen dos opciones básicas: se puede utilizar al tipo de cambio como ancla nominal o, por el

contrario, se puede aplicar un esquema de mantenimiento del tipo de cambio real.

La utilización de la zona objetivo como ancla nominal implicará en la práctica una apreciación del tipo de

cambio, al fijar el crecimiento del tipo de cambio a niveles inferiores a los de la inflación actual y

estimada, precisamente con el objeto de introducir presiones deflacionarias en las expectativas. En

cambio, un esquema de metas reales para el tipo de cambio ignora potenciales presiones inflacionarias y

se limita a evitar desequilibrios por pérdida de alineación del tipo de cambio.

Esta discusión sugiere que la situación inflacionaria y la sensitividad del proceso inflacionario frente a

devaluaciones son factores que se deben tomar en cuenta en la determinación del objetivo de la política de

bandas cambiarias. La consideración de estos factores sirve para definir la disyuntiva que existiere entre

inflación y tipo de cambio real.

4 BANDAS CAMBIARIAS: EL CASO ECUATORIANO

4.1 Antecedentes

En el Ecuador se observa una evolución del sistema cambiario: de tipo de cambio múltiple y fijo

característico de la década de los setenta, se pasa en los ochenta a tipos de cambio con ajustes periódicos

(minidevaluaciones) e incluso a tipos de cambio flotantes. El régimen cambiario de los noventa, en el

contexto de la liberalización externa, se fundamenta en cambio en principios de plena convertibilidad y

libre acceso de los agentes económicos al mercado cambiario con un tipo de cambio unificado.

Desde agosto de 1992, la aplicación de la política cambiaria ha constituido un componente importante del

Plan de Estabilización Macroeconómica, cuyos objetivos primarios han sido coadyuvar al control de la

inflación, restaurar la viabilidad externa, y, establecer las condiciones para un crecimiento sostenido a

largo plazo. Se ha pretendido, paralelamente, controlar las expectativas devaluatorias, incrementar la

reserva monetaria internacional a niveles adecuados y mantener condiciones de competitividad para las

exportaciones, con el fin de contribuir a la consolidación del proceso de apertura externa y al

restablecimiento de los equilibrios internos.

La reforma del sistema cambiario se inició en septiembre 3 de 1992 con una devaluación del 35% del tipo

de cambio de intervención del Banco Central, y con la transferencia paulatina de las operaciones del

sector privado desde el mercado de intervención del Banco Central hacia el mercado libre de cambios.

Para tal efecto, se comenzó eliminando el mecanismo de compra anticipada de divisas del Instituto

Emisor que luego sería trasladado a instituciones financieras autorizadas del sector privado. Por otro lado,

la Junta Monetaria autorizó al Banco Central a participar en el mercado libre de cambios, fijando montos

y cotizaciones de conformidad con la situación del mercado cambiario y los requerimientos del programa

monetario. Este nuevo mecanismo denominado mesa de cambios pasó a ser un importante instrumento

regulador de la disponibilidad de divisas y del comportamiento del tipo de cambio.

A finales de noviembre de 1992 se procedió a efectuar otro ajuste cambiario y se estableció la cotización

de S/1.700 sucres para la compra y S/2.000 sucres para la venta. Para ese entonces, la cotización

promedio del dólar en el mercado libre de cambios (US$1.938 sucres por dólar) comenzó a disminuir,

manteniendo un valor inferior hasta julio de 1993, cuando nuevamente adquirió una tendencia alcista

moderada.

En junio de 1993 se amplió el ámbito de operaciones del sector financiero mediante la compra y venta de

divisas a término (forward), con pacto de recompra (swaps) y opciones (put y call), lo cual pretendía

reducir la incertidumbre sobre el comportamiento del tipo de cambio e incentivar las decisiones de

inversión de los agentes económicos que manejan flujos de divisas a futuro.

Con el fin de proseguir con el proceso de flexibilización cambiaria, en septiembre de 1993 se estableció el

tipo de cambio con vigencia semanal para las transacciones de compra y venta de divisas que se efectúan

a través del Banco Central. El tipo de venta equivalía a la cotización de venta del mercado interbancario

de la semana inmediata anterior y el tipo de compra a 250 sucres menos que el de venta, diferencial que

en la actualidad es sólo del 2%. De esta manera se simplificó aún más el sistema cambiario, asimilándose

el tipo de cambio de venta aplicable a las transacciones del sector público a la cotización del mercado

libre de cambios. Como resultado de estas acciones el mercado cambiario se unificó para todas las

transacciones corrientes y de capital del sector público y privado.

Cabe señalar que a finales de 1993, se establece un nuevo tipo de cambio oficial para efectos contables

del Banco Central, equivalente a la cotización que utiliza el Instituto Emisor en sus transacciones de

venta. El propósito de esta modificación es que los saldos en moneda extranjera y la situación financiera

de la Entidad, reflejen su verdadero valor, con lo cual se concluye el proceso de unificación cambiaria.

En noviembre de 1994, tuvo lugar una sustancial simplificación de la normativa cambiaria, eliminándose

determinados trámites y demás requisitos para llevar a cabo las operaciones de compra y venta de divisas

que se efectúan a través del Banco Central del Ecuador relacionadas con la exploración, explotación,

transporte y comercialización de hidrocarburos por parte de empresas extranjeras que han suscrito

contratos con Petroecuador, las cuales tienen la opción -ya no la obligatoriedad- de efectuarse en el Banco

Central del Ecuador, estableciéndose así una mayor liberalización del mercado cambiario.

En diciembre de 1994 la autoridad monetaria inició la aplicación de un esquema de bandas cambiarias

preanunciadas en reemplazo de un esquema cambiario discrecional de "flotación sucia". En el Programa

Económico de 1995, las autoridades monetarias anunciaron su implementación en los siguientes términos:

"Un importante instrumento anti-inflacionario del Programa, clave para guiar las expectativas, es el preanuncio de una banda de flotación cambiaria. Dicha banda tendrá una amplitud entre techo y piso de

100 sucres y una pendiente del 12%, coherente con el objetivo de inflación del Programa y el supuesto de

inflación internacional. Al reducir la incertidumbre sobre la evolución del tipo de cambio, el pre-anuncio

de la banda de flotación cambiaria contribuirá a crear condiciones para un descenso en las tasas de

interés a niveles más compatibles con la inflación esperada y para que se alarguen los horizontes de

planificación, incentivando así procesos de inversión y ahorro a más largo plazo."

En el párrafo anterior se aprecia claramente que el gobierno no intenta abandonar al tipo de cambio como

un ancla nominal clave de las expectativas inflacionarias. En efecto, para la determinación de la tasa de

variación anual de la paridad central se restó de la meta inflacionaria doméstica (15-17%) la inflación

externa supuesta (alrededor del 3%), un esquema similar al implementado por Israel.

Los límites de la banda cambian diariamente de acuerdo a valores predeterminados por la autoridad

monetaria, la cual se compromete en principio (aunque no se descartan explícitamente las intervenciones

intrabanda) a intervenir en defensa de la banda cuando el tipo de cambio llegue a su techo (el Banco

Central vende divisas) o a su piso (el Banco Central compra divisas).

Inicialmente el esquema fue observado con optimismo en tanto reducía la incertidumbre. Esto se reflejó

en una caída del tipo de cambio hacia niveles cercanos al piso de la banda, fenómeno provocado por la

conveniencia para los agentes económicos de poseer una mayor proporción de su portafolio en moneda

local. Esto se dio a pesar de la crisis simultánea en el sistema cambiario mexicano.

Sin embargo, a pocas semanas de su aplicación, el sistema de bandas fue objeto de un shock externo de

importantes consecuencias sobre la economía y las expectativas de los agentes: el conflicto armado con el

Perú. Esta situación llevó a presiones sobre el tipo de cambio que forzaron la intervención del Banco

Central en defensa de la banda y a un incremento sustancial de las tasas de interés internas.

Luego de la revisión de la meta inflacionaria como resultado de las medidas económicas implementadas

para financiar los gastos ocasionados por el conflicto, el 16 de febrero se produjo un realineamiento de la

paridad central del 2,8% compatible con una devaluación anual del 17% para 1995. No obstante, la

pendiente y la amplitud de la banda no fueron alterados, consistente con una meta inflacionaria del 1517% hasta julio de 1996.

En general, la estrategia utilizada por la autoridad monetaria desde 1993 en el mercado cambiario, de

acuerdo al Departamento de Inversión y Mercado Abierto del BCE, puede resumirse en los siguientes

términos:

a) Anuncio diario de sólo una de las puntas de la banda a la que está dispuesto a comprar o vender

dólares, el piso cuando la divisa tiende a apreciarse y el techo cuando el dólar se inclina hacia una

depreciación no deseada.- Desde enero de 1993 hasta agosto de 1994, el Banco Central intervino

defendiendo sólo la punta (piso o techo), comprando o vendiendo divisa dentro de rangos que consideraba

coherentes con las necesidades de la economía.

b) Definición de una banda de intervención implícita.- A partir del 29 de agosto de 1993, el Instituto

Emisor cambió su estrategia y estableció, diariamente, las dos puntas de intervención. La banda, que en

este caso que no era anunciada explícitamente, tenía una amplitud de 5 sucres.

c) mpliación de la magnitud de la banda de intervención.- Desde octubre 4 de 1994 a diciembre 20 del

mismo año, la política consistió en ampliar progresivamente la amplitud de la banda de intervención a 10,

25, 30 y 40 sucres.

d) Preanuncio de la banda de intervención , con una pendiente coherente con la inflación esperada A

partir de diciembre 22 de 1994 se preaunció una banda de flotación cambiaría, que sostendría el Banco

Central hasta finales de 1995, y que tuvo ser realineada en febrero 16 de 1995.

4.2 Evolución reciente del tipo de cambio

En el gráfico No. 2 se puede apreciar la evolución del tipo de cambio al interior de la banda cambiaria en

el período comprendido entre el 21 de diciembre de 1994 y mediados de septiembre de 1995.

Gráfico No. 2

TIPO DE CAMBIO INTERBANCARIO

------ Tipo de cambio . .. . Banda

Se observa que en un principio el tipo de cambio tendía a encontrarse por debajo de la paridad central,

habiendo incluso topado el piso de la banda. Sin embargo, a partir de la segunda semana de enero se

registró una tendencia alcista del tipo de cambio al interior de la banda, lo cual coincidió con el

incremento de la tensión militar con el Perú. El 27 y el 30 de enero el BCE tuvo que vender divisas en el

mercado de cambios en defensa de la banda por un total de US$ 54 millones (3.5% de la RMI). A la vez

la autoridad monetaria incrementó sustancialmente sus tasas de interés a corto plazo a niveles superiores

al 200% para desestimular una corrida contra el sucre, con lo que se logró mantener el tipo de cambio

dentro de la banda, aunque relativamente cerca de su límite superior. Este fenómeno ilustra la

dependencia de la política monetaria en situaciones en que se necesita defender la banda cambiaria.

El 16 de febrero, reconociendo un cambio discreto en los factores fundamentales del tipo de cambio, se

procedió al reajuste de la paridad central. Luego de ello, la posición del tipo de cambio al interior de la

banda bajó, y se ha tendido a mantener cerca de su límite inferior, lo que claramente sugiere la atenuación

de la incertidumbre en el mercado cambiario. Las tasas de interés (exceptuando a la interbancaria), sin

embargo, han tardado en retornar a los niveles anteriores el conflicto con el Perú, el cual ha sido un shock

de proporciones que ha afectado sustancialmente el comportamiento y las expectativas de los agentes

económicos. A continuación se revisa la evolución de una serie de variable e indicadores que determinan

y/o miden el grado de credibilidad de la zona objetivo.

4.3 Credibilidad de la banda cambiaria

El período de vigencia de la banda cambiaria preanunciada ha estado marcado por el conflicto con el Perú

y por la inestabilidad política reciente, los cuales han sido shocks que han afectado sustancialmente el

comportamiento y las expectativas de los agentes económicos. A continuación se revisa la evolución de

una serie de variables e indicadores que intentan medir el grado de credibilidad de la zona objetivo.

4.3.1 Evolución de la reserva monetaria internacional

Tal como se revisó en la segunda sección, una variable clave para determinar la credibilidad del sistema

de bandas cambiarias es el nivel de RMI. El gráfico No. 3 recoge su evolución reciente.

Gráfico No. 3

RESERVA MONETARIA INTERNACIONAL

miles de US$

El Banco Central del Ecuador ha mantenido el nivel de la RMI durante todo el período de análisis entre

los 1.500 y 1.700 millones de US$, equivalente a aproximadamente 4 meses de importaciones de bienes y

servicios. En las semanas inmediatamente posteriores al conflicto, el nivel de la RMI se elevó incluso por

la compra de divisas por parte del BCE cuando el tipo de cambio llegó al piso de la banda. A fines de

mayo las reservas fluctuaban alrededor de niveles similares a los registrados a principios de año, lo que

serviría para reforzar la credibilidad de la banda cambiaria.

4.3.2 La relación RMI - agregados monetarios

En base al modelo de Krugman y Rotemberg (1991) de determinación del nivel mínimo de RMI

necesario para hacer frente a un ataque especulativo, se puede optar por verificar la proporción que la

RMI representa de la oferta monetaria. La oferta monetaria podría ser interpretada como el acervo en

moneda local que potencialmentepodríaser convertido en divisas en el caso de una corrida cambiaria. En

ese sentido, la relación RMI frente a un agregado monetario es una proxy de la capacidad de defensa de la

banda por parte de la autoridad monetaria. El gráfico No. 4 muestra tales relaciones con respecto a M1 y

M2 17.

Gráfico No. 4

RELACION RMI - AGREGADOS MONETARIOS

Estas relaciones pueden constituirse en indicadores de seguimiento e incluso en metas de política para

mantener la credibilidad en el régimen de bandas cambiarias.

Otros indicadores monetarios que pudieran ser utilizados por el Banco Central del Ecuador para el efecto

son los niveles de los depósitos a la vista que el público mantiene en el sistema financiero nacional. En el

caso de un potencial ataque especulativo, sus niveles registrarán una clara tendencia decreciente como

resultado de la sustitución de moneda local por moneda extranjera.

4.3.3 Tipo de cambio real

En presencia de regímenes de tipo de cambio controlados, una variable importante en la determinación de

su credibilidad por parte de los agentes económicos es el nivel del tipo de cambio real. Frente a una

sustancial apreciación de la moneda local, por ejemplo, los agentes desarrollarán expectativas de

devaluación, cuestionando así la permanencia del régimen cambiario. En el caso ecuatoriano, el Plan de

Estabilización de septiembre de 1992 planteó la utilización del tipo de cambio como ancla nominal, lo

que implicó, luego de una depreciación inicial, una constante apreciación del sucre. Desde 1994, con la

flexibilización del régimen cambiario, esa tendencia fue controlada y ha sido revertida en parte. El actual

régimen pretende seguir en esa línea. Si bien la depreciación del dólar en los mercados internacionales

habría provocado un incremento del tipo de cambio efectivo real (lo cual apuntalaría la credibilidad a

mediano plazo de la banda cambiaria), el control de la inflación interna resulta de vital importancia para

evitar apreciaciones cambiarias que se reviertan contra la credibilidad del régimen de bandas.

Gráfico No. 5

TIPO DE CAMBIO EFECTIVO REAL

Base: agosto 1982=100

4.3.4 Tests de credibilidad

Los niveles de la RMI y del tipo de cambio real no son las únicas variables clave que determinan la

credibilidad de la banda. Otros factores como la transición o la incertidumbre política y shocks exógenos

son claves en la formación de las expectativas. En los meses de enero y febrero, el conflicto bélico con el

Perú constituyó un elemento crucial en la formación de las expectativas y en la credibilidad del régimen

cambiario.

Una forma de evaluar la credibilidad del esquema de bandas cambiarias es a través del test de Svensson18

Dicho test intenta medir el grado de adecuación de las expectativas de devaluación implícitas

(supuestamente incorporadas en el diferencial de tasas de interés interna y externa) con las devaluaciones

máxima y mínima que cabría esperar en función de la posición del tipo de cambio spot frente a los límites

de la banda. Se construye así una banda de devaluaciones esperadas bajo completa credibilidad y se la

compara con la "devaluación implícita"19 : si esta última cae fuera de la banda, se podría argumentar una

falta de credibilidad de los agentes en el mantenimiento de la banda cambiaria.

La devaluación implícita se calcula tomando el diferencial de la tasa pasiva referencial interna20 y la tasa

Libor a 30 días. La banda de devaluaciones esperadas se calcula comparando el tipo de cambio spot con

los límites superior e inferior de la banda en 30 días. Los resultados del test antes del realineamiento de la

banda se presentan en el gráfico No. 6. Hay que notar que el supuesto de paridad de interés no cubierta

que se aplica no ha sido validado empíricamente21 , entre otras cosas, por la existencia de una prima de

riesgo país22 , y que los resultados son muy volátiles porque se usa una base de cálculo diaria.

Gráfico No. 6

TEST DE CREDIBILIDAD

De acuerdo a los resultados obtenidos, la banda habría dejado de ser creíble a partir de la semana de

enero.

Si en cambio se realiza el test tomando en cuenta el realineamiento de la banda, la devaluación implícita

habría estado al interior de los límites del test, aunque cerca del techo, hasta mediados de febrero. A partir

de esa fecha el diferencial de tasas de interés sobrepasa los límites del test. Luego del conflicto la

devaluación implícita se ha ubicado nuevamente dentro de la banda de devaluación, sugiriendo la

credibilidad en la zona objetivo del tipo de cambio.

Gráfico No. 7

TEST DE CREDIBILIDAD

Dados los cuestionamientos que se pueden formular al test de Svensson23 , Licandro (1993) sugiere más

bien el cálculo de un indicador de credibilidad denominado "discrepancia", el cual se mide como la

diferencia entre la devaluación implícita en las tasas de interés y un cómputo de devaluación esperada

bajo credibilidad en la banda cambiaria, calculado en base al tipo de cambio spot y la paridad central

después de un mes. Bajo credibilidad se debería esperar que esta variable fluctúe en torno al cero, en tanto

que valores positivos representarían expectativas de devaluación.

Gráfico No. 8

VARIABLE DISCREPANCIA

Desde principios de marzo, luego de que la variable experimentara un alza sustancial como resultado

directo del conflicto, se registró una tendencia a la baja que ha colocado a la variable discrepancia

alrededor del valor de equilibrio bajo credibilidad (cero). Tal tendencia estuvo determinada en un

principio por la permanencia del tipo de cambio cerca del piso de la banda cambiaria, y posteriormente

fue reforzada por la caída en las tasas domésticas de interés

3.3.5 El tipo de cambio forward

Un indicador adicional de las expectativas cambiarias de los agentes es la cotización del tipo de cambio

en el mercado "forward". En el siguiente gráfico se puede apreciar la posición de dichas cotizaciones a 30

días plazo (de un banco local con participación dominante en dicho mercado) frente a los límites de la

banda cambiaria en los días de vencimiento24 De acuerdo a este gráfico, los agentes mantenían en el

período incluido la credibilidad en la banda cambiaria, al menos en el corto plazo25 .

Gráfico No. 9

TIPO DE CAMBIO FORWARD 30 DIAS

______Tipo de cambio forward …… Banda

4.4 Evaluación y perspectivas

En el Programa Económico 1995 se decidió la implementación de las bandas cambiarias con los objetivos

de utilizar el tipo de cambio como ancla nominal de las expectativas inflacionarias y de disminuir la

volatilidad del tipo de cambio y el nivel y la volatilidad de las tasas internas de interés.

La utilización del tipo de cambio como ancla nominal está fundamentada en las observaciones, tal como

lo documentan Rojas, Samaniego y Lafuente (1995), de que la política cambiaria ha sido el soporte básico

de los éxitos alcanzados en la lucha contra la inflación y de que las variaciones en el tipo de cambio son

actualmente el determinante más importante de las variaciones en la inflación. Sin embargo, si bien el

régimen de bandas es importante en el control de la inflación, su credibilidad y permanencia están

asociadas en gran medida a la consistencia y estabilidad de las políticas monetaria y fiscal.

En el esquema cambiario vigente hasta diciembre de 1994, la volatilidad de las tasas internas de interés se

debía en parte a las cambiantes expectativas devaluatorias provocadas por el manejo discrecional del tipo

de cambio. El establecimiento de la banda cambiaria pre-anunciada pretende entonces reducir la

volatilidad de las tasas de interés mediante la modulación de las expectativas devaluatorias dentro de los

límites señalados por la banda.

Por otro lado, la existencia de la banda debe ayudar a los agentes económicos a alargar sus horizontes de

planificación, estimulando procesos de inversión y ahorro a más largo plazo. Los ingresos de capital

especulativo son, al mismo tiempo, desestimulados debido a la permanencia de un riesgo cambiario

elevado a corto plazo definido por la distancia entre el tipo de cambio spot y el techo de la banda. En

efecto, la rentabilidad en moneda extranjera de inversiones de muy corto plazo en moneda local es muy

sensible a la tasa de devaluación registrada en ese mismo lapso.

El período de vigencia de la banda pre-anunciada ha estado marcado por el conflicto con el Perú. Este fue

un shock exógeno inesperado que produjo cambios en las condiciones fundamentales y, por ende, en las

metas de inflación. El realineamiento de la paridad central realizado en febrero pasado constituyó una

respuesta frente a tales cambios. Los agentes han reconocido este fenómeno por lo que han mantenido su

credibilidad en el sistema cambiario. En efecto, en las últimas semanas el tipo de cambio se ha movido

por debajo de la paridad central y las tasas de interés han comenzado a bajar. Los tests de credibilidad

realizados confirman estas conclusiones.

El tipo de cambio y las tasas de interés registraron fuertes fluctuaciones e incluso un aumento en sus

niveles como resultado del conflicto bélico. Ante ello es muy pronto para evaluar el impacto directo de la

aplicación de una zona objetivo cambiaria sobre los niveles y volatilidad de ambas variables. Sin

embargo, se podría esperar que la buena administración económica frente a la crisis y la exitosa defensa

del sistema de bandas repercutan positivamente en la credibilidad y en el proceso de formación de

expectativas de los agentes económicos. Esto último debería teóricamente permitir la reducción de la

volatilidad del tipo de cambio y de las tasas de interés.

En cuanto a la administración del régimen de bandas cambiarias, el uso de las reservas internacionales

debe ser la estrategia básica de defensa de la banda cambiaria. Esta estrategia de defensa se ve reforzada

por su impacto sobre las tasas de interés a través de cambios en la liquidez del sistema monetario. El uso

de tasas de interés en defensa de la banda, en cambio, debe ser restringido a situaciones de sustancial

variación de las reservas y shocks externos que requieran el mantenimiento de las reservas o que hagan

preveer un eventual agotamiento de éstas26 Esto es precisamente lo que sucedió en la época del conflicto

con el Perú, cuando el Banco Central del Ecuador elevó sustancialmente la tasa interbancaria para evitar

presiones cambiarias y así defender la banda. Además, en el Programa Económico 1995 se estableció

como objetivo reducir el nivel y volatilidad de las tasas de interés, lo cual no se lograría si se utiliza las

tasas de interés como instrumento en defensa de la banda.

En relación al tipo de intervenciones, anteriormente se señaló que bajo condiciones de alta credibilidad es

preferible intervenir marginalmente (sólo en los límites de la banda) para dejar mayor espacio de

maniobra a la política monetaria y que esto se relativiza conforme disminuye el nivel de credibilidad. En

las condiciones actuales, con una banda relativamente estrecha y una política económica relativamente

consistente con sus objetivos, pareciera más conveniente intervenir marginalmente. Además, esta

estrategia permite mantener cierta flexibilidad en la política monetaria y un riesgo cambiario que

desestimula los ingresos de capitales especulativos de corto plazo.

Cabe anotar que la autoridad monetaria también se ha planteado una política de tasas de interés reales

positivas27 . La existencia de este objetivo sugiere la conveniencia de establecer intervenciones

marginales en defensa de la banda cambiaria, para de esta manera permitir un cierto grado de

independencia de la política monetaria. Sin embargo, hay que tomar en cuenta que los dos objetivos

pueden ser inconsistentes en ciertas circunstancias, específicamente cuando sea necesario defender el piso

de la banda. En efecto, el aumento de reservas requerido inyecta liquidez al sistema forzando a las tasas

de interés a la baja.

A futuro, para mantener la credibilidad en el esquema cambiario, es necesario vigilar los niveles de la

RMI y del tipo de cambio real. El Banco Central del Ecuador debería alcanzar relaciones RMI-agregados

monetarios altas y estables y debería evitar sustanciales apreciaciones del tipo de cambio real que podrían

resultar de niveles de inflación mayores a los previstos en el Programa Económico. Sustanciales

apreciaciones, a más de sus potenciales efectos recesivos, podrían alimentar expectativas de devaluación

que pongan en peligro la estabilidad del régimen cambiario. En ese sentido, la política gubernamental

deberá ser consistente con las metas de inflación propuestas.

Otra variable que se podría vigilar para anticipar potenciales ataques especulativos contra el sucre es el

los niveles de depósitos a la vista en el sistema financiero privado.

La política fiscal debe, por su parte, ayudar a sostener el tipo de cambio real, especialmente en un

contexto de ingreso de capitales externos. La obtención de superávits en la posición fiscal doméstica es

una estrategia que se ha aplicado en los últimos años y que debería ser continuada. Esta estrategia implica

la reducción de las presiones de demanda sobre los bienes no transables y, por ende, de apreciación del

tipo de cambio real.

Finalmente cabe señalar que, dado que el gobierno preanunció los niveles de la banda hasta agosto de

1996 precisamente con el objeto de controlar las expectativas de corto y mediano plazo de los agentes

económicos, se hará indispensable evitar el ciclo político del manejo económico que ha caracterizado a

los últimos gobiernos.

5 REFERENCIA BIBLIOGRAFICA

Banco Central del Ecuador, Subdirección de Tesorería, "Intervención del Banco Central en los Mercados

Monetario y Cambiario", mimeo, febrero 1995

Bertola, Giuseppe y Ricardo Caballero, "Target Zones and Realignments", American Economic Review,

Junio 1992

Bertola, Giuseppe y Lars Svensson, "Stochastic Devaluation Risk and the Empirical Fit of Target Zone

Models", Review of Economic Studies, 1993

Corden, Max, "Exchange Rate Policies for Developing Countries", The Economic Journal, Enero 1993

Delgado, Francisco y Bernard Dumas, "Target Zones, Broad and Narrow", en Krugman, Paul y Marcus

Miller, eds., Exchange Rate Targets and Currency Bands, Cambridge University Press, 1991

Flood, Robert y Peter Garber, "The Linkage between Speculative Attack and Target Zone Models of

Exchange Rates", The Quarterly Journal of Economics, Noviembre 1991

Frenkel, J. y J. Aizenman, "Aspects of the Optimal Management of Exchange Rates", Journal of

International Economics No. 13, 1982

Jaramillo, Fidel, "Régimen de Bandas Cambiarias y Ataques Especulativos", mimeo, Febrero 1995

Krugman, Paul, "Target Zones and Exchange Rate Dynamics", Quarterly Journal of Economics, Agosto

1991

Krugman, Paul y Julio Rotemberg, "Speculative Attacks on Target Zones", en Krugman, Paul y Marcus

Miller, eds., Exchange Rate Targets and Currency Bands, Cambridge University Press, 1991

Leiderman, Leonardo, "Crawling Exchange Rate Bands under Moderate Inflation: Chile, Israel and

Mexico", mimeo, Abril 1994

Licandro, José, "Análisis de la Zona Objetivo para el Tipo de Cambio en Chile", Cuadernos de

Economía, Agosto 1993

Meese, Richard y Kenneth Rogoff, "Empirical Exchange Rate Models of the Seventies: Do they Fit Out

of Sample?", Journal of International Economics, Febrero 1983

Rojas, P., Samaniego, P. y D. Lafuente, "Un Análisis Empírico del Proceso Inflacionario en el Ecuador",

mimeo, 1995

Svensson, Lars, "An Interpretation of Recent Research on Exchange Rate Target Zones", Journal of

Economic Perspectives, Fall 1992

Svensson, Lars, "The Simplest Test of Target Zone Credibility", IMF Staff Paper, Septiembre 1991

Viñals, J., "Hacia una Menor Flexibilidad de los Tipos de Cambio en el Sistema Monetario

Internacional", Documento de Trabajo No. 8610, Banco de España, 1984

Werner, Alejandro, "Expectativas de Realineación y la Banda Cambiaria Optima", El Trimestre

Económico, 1994

Williamson, John, "Exchange Rate Management", The Economic Journal, Enero 1993