8 Derivados Swaps de Tipos de Interés

Anuncio

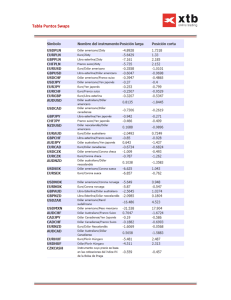

SWAPS DE TIPOS DE INTERÉS Página 1 de 7 Ficha de Swaps de Tipos de Interés Índice 1. CARACTERÍSTICAS 2. TIPOS DE SWAPS 3. VENTAJAS 4. RIESGOS 5. CAPS 6. FLOOR 7. COLLAR Página 2 de 7 Ficha de Swaps de Tipos de Interés 1. Características Un swap es un acuerdo entre dos partes para intercambiar flujos de fondos en fechas establecidas y durante un periodo de tiempo en el futuro. La función principal del swap es la de cubrir todas las necesidades particulares de las contrapartes mediante contratos no estándar, lo cual permite realizar acuerdos por horizontes de tiempo mas largos que en los mercados organizados. La aplicación fundamental de este instrumento financiero, y que ha producido su espectacular crecimiento, son la gestión de los riesgos financieros, la reducción de los costes de financiación, el arbitraje entre mercados o la creación de instrumentos financieros sintéticos. Los swaps plain vanilla son aquellos que poseen las características más simples. Uno de ellos son los swaps de tipo de interés o interest rate swaps (IRS). Un swap de tasa de interés es un contrato por el cual una de las partes acuerda el intercambio de una secuencia de pagos a tasa de interés fija para recibir una secuencia de pagos a tasa de interés flotante, mientras su contraparte realiza una secuencia de pagos a tasa de interés flotante para recibir pagos a tasa de interés fija. Generalmente el montante a pagar se hace mediante un pago neto, es decir por la diferencia entre el pago a integrar y los fondos a recibir. En el caso más habitual una de las partes paga los intereses a tipo variable en función del EURIBOR o LIBOR, mientras que la otra lo hace a un tipo fijo o bien variable, pero referenciado, en este supuesto a una base distinta. Respecto al valor del swap en un momento determinado, vendrá dado por la diferencia neta y actualizada entre los dos flujos de pagos intercambiados durante el período contractual, en función de la curva cupón cero vigente en dicho momento. Dado que los flujos a tipo variable no se conocen de antemano, se estiman previamente a partir de los tipos “forward” implícitos en la curva cupón cero. En el momento de la emisión el valor de la operación debe ser cero, al objeto de que ninguna parte se sienta perjudicada. Una vez realizado, al cambiar los tipos de interés, cambiará el valor de la operación a favor de alguna de las partes. Página 3 de 7 Ficha de Swaps de Tipos de Interés 2. Tipos de Swaps Existen dos modalidades básicas o genéricas de swaps de tipos de interés, los llamados: Swaps fijo contra variable o "coupon swap” en el que se intercambia un flujo a tipo fijo a cambio de otro a tipo variable. Swaps variable contra variable o "basis swaps", en el que se intercambian dos flujos de intereses calculados a tipo variable, como pudiera ser el EURIBOR 3 meses contra el EURIBOR 6 meses. 3. Ventajas Como ventajas de estas operaciones destaca que: Permiten cubrir posiciones que presentan riesgo de tipo de interés, de forma más económica y por un mayor plazo que otros contratos de cobertura como los futuros. Presentan una gran flexibilidad a la hora de determinar las condiciones del contrato, ya que son instrumentos a medida. Las partes actuantes pueden determinar el perfil de intereses que mejor se adapte a sus necesidades y características. Página 4 de 7 Ficha de Swaps de Tipos de Interés 4. Riesgos Como cualquier instrumento a medida no negociado en un mercado organizado, existe un riesgo de incumplimiento contractual que queda limitado a la liquidación por el diferencial de intereses, ya que en ningún momento existe intercambio de principales. No obstante, las posibles pérdidas dependerán de la dirección seguida por los tipos de interés, que son los que determinarán el signo de la liquidación. Si los tipos de interés suben será el pagador a tipo fijo el perjudicado en caso de incumplimiento, mientras que si bajan el perjudicado será el pagador a variable. 5. CAPS Es una forma de cobertura mediante la cual una parte ofrece a otra parte, la fijación de un tope máximo en el tipo de interés de una operación de endeudamiento a interés variable a cambio de comprar una comisión anual (normalmente pre-pagable): De esta forma el que se quiere proteger ante una posible subida de tipos de interés comprara un CAP (asimismo no renuncia ante una posible bajada de tipos). Por el otro lado se encontrara el intermediario que ofrecerá una protección ante una posible subida de tipos a cambio de una prima (el intermediario estará vendiendo un CAP). Características de un contrato CAP: - Tipo de Interés de Referencia - Vencimiento - Frecuencia - Tipo de Interés CAP - Principal teórico - Prima Página 5 de 7 Ficha de Swaps de Tipos de Interés Préstamo Inicial EUR + 0, 5% Euribor (Flotante) Contrato CAP con Límite 5% Euribor + 0,75% (.i.e. prima del 0,25%) El coste máximo de la operación será el Nivel de Activación + Spread + Prima (es decir 4.25% 0,5% + 0.25% = 6%) Spread = diferencial tipo variable + 6. FLOOR El contrato FLOOR será simétrico al contrato CAP descrito en el punto anterior, pero actuara en el sentido contrario: De esta forma, la compra de un FLOOR protegerá a una parte de una posible bajada de tipos de interés en operaciones de inversión, colocación de dinero, a interés variable a cambio del pago de una prima. Para realizar esta operación una parte estará comprando un FLOOR para así protegerse de una posible bajada de tipos de interés (asimismo no renunciando a posibles subidas). Por el otro lado el intermediario estará vendiéndole un FLOOR (ofreciendo protección ante posibles bajadas) a cambio de la mencionada prima. Página 6 de 7 Ficha de Swaps de Tipos de Interés 7. COLLAR Un COLLAR es un contrato mediante el cual se combinan un CAP y un FLOOR. En este tipo de contrato existirán dos tipos de cobertura en función de las necesidades de las partes. La primera opción tendrá como objetivo cubrirse ante un posible descenso de los tipos de interés en una inversión a tipo variable. Para realizar esto se deberá de vender un CAP y a su vez comprar un FLOOR. La segunda opción tendrá como objetivo protegerse ante una posible subida de los tipos de interés en endeudamiento a tipo variable. Para realizar esto se deberá de comprar un CAP y de vender un FLOOR. Página 7 de 7 Ficha de Swaps de Tipos de Interés