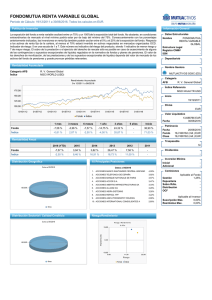

Estimación de modelos de volatilidad estocástica RESUMEN:

Anuncio

Estimación de modelos de volatilidad estocástica García Centeno, Mª Carmen; Ibar Alonso, Raquel Departamento Métodos Cuantitativos para la Economía Facultad de Ciencias Económicas y Empresariales Universidad San Pablo-CEU Dirección postal: Julián Romea, 23 28003 Madrid Tf: 91 4566300 ext (456) E-mail: [email protected]; [email protected]; RESUMEN: La volatilidad es uno de los principales elementos que influyen en la evolución de los mercados financieros, puesto que a través de ella se puede estimar y medir la “cuantía” de los cambios que no se pueden predecir y que se producen en la rentabilidad de un activo financiero y también, se puede determinar cuál es el riesgo financiero del mercado o el valor de compra o venta de opciones. La volatilidad puede ser de dos tipos: determinista y estocástica. En este artículo se van a estimar distintos modelos de volatilidad estocástica, los cuales se van a diferenciar entre sí, según cual sea la forma de dependencia de la volatilidad de su propio pasado o según los factores que en ella pueden influir. Palabras claves: Volatilidad estocástica, Máxima verosimilitud, ARCH, GARCH, GARCHM, EGARCH, AGARCH. ABSTRACT: The volatility is one of the principal elements which has influenced in the evolution of financial market, since through them we can estimate and weigh up the “quantity” of the changes they cannot been forecasted and they exist in the financial assets yield and through them, also we can determine which is financial market risk and the put and call options. There are two types of volatility: deterministic and stochastic volatility. In this paper, we estimate different stochastic models, the differences between the models are relationship between volatility and the past volatility and the other factors which influence it. Keywords: Stochastic volatility, Maximum Likelihood, ARCH, GARCH, GARCH-M, EGARCH, AGARCH, TGARCH. 1 1. INTRODUCCIÓN. Al analizar el comportamiento de los mercados (o en este caso concreto del tipo de cambio cruzado del euro frente al yen-JPY- y el tipo de cambio cruzado del euro frente a la libra esterlina-GBP-) se comprueba que han existido periodos en los que la dispersión es mayor y otros en los que la dispersión es menor. Por esta razón, es importante determinar cual es el comportamiento de la varianza a lo largo del tiempo. De forma genérica, se puede decir que la volatilidad es una estimación de los cambios que se producen en las rentabilidades de los diferentes activos, divisas, índices del mercado, etc. Así, los agentes financieros tratan de obtener la mejor estimación de ésta, para poder gestionar y cubrirse del riesgo del mercado o determinar cual es el valor de una opción. La volatilidad, básicamente puede ser de dos tipos: determinista o estocástica. La primera no cambia a lo largo del tiempo o si lo hace es de forma conocida y cierta; la segunda cambia a lo largo del tiempo de forma desconocida o incierta. Para estimar el comportamiento estadístico de estos tipos de volatilidad se procede de forma diferente, en el primer caso se utiliza como estimación de la volatilidad la desviación típica de la serie de rentabilidades y en el segundo caso entre otros, se utilizan los modelos de heterocedasticidad condicional autorregresiva (modelos ARCH1), la generalización de estos (modelos GARCH) o alguna de sus variantes. En este trabajo se han estimado modelos GARCH, EGARCH, AGARCH, M-GARCH para estimar la volatilidad del tipo de cambio cruzado diario del euro frente a la libra esterlina y frente al yen, durante el período comprendido entre enero de 2000 y abril de 2003. Los datos para realizar estas estimaciones se han obtenido de la página web de cinco días con datos históricos de los mercados financieros y de divisas. La finalidad que se persigue con la formulación y estimación de estos diferentes modelos es conseguir el más adecuado (dependiendo de la forma de dependencia de la varianza de su pasado o de otras variables que en ella puedan influir) para lograr la mayor capacidad predictiva o la valoración de opciones (el objeto de este trabajo no va a ser realizar predicciones futuras de la volatilidad, ni valorar opciones). 2. ANÁLISIS DE DATOS. Un análisis gráfico de la evolución diaria del tipo de euro frente a la libra esterlina (GBP) y el yen (JPY) a lo largo del periodo considerado indica que estos no son estacionarios, ya que en los primeros años las variaciones son mucho mayores que al final del periodo, así, para realizar un análisis de la volatilidad que se ha producido en estas variables se va a trabajar con la primera diferencia regular del logaritmo neperiano de los tipos de cambio. 2 0.02 1 D L G BP 0.00 1 A CF-D L G BP 0 0 200 400 600 0 800 0 1.0 d lg b p ^2 0.0004 20 40 0 200 400 600 800 0 60 1 A CF-d lg b p ^2 0.5 0.0002 P A CF-D L G BP 20 40 60 40 60 P A CF-d lg b p ^2 0 0 20 40 60 0 20 Gráfico 1: ∆ln GBP y su cuadrado junto con sus respectivas funciones de autocorrelación simple y parcial 0.050 1 1 DLJPY PACF-DLJPY ACF-DLJPY 0.025 0 0 0.000 -0.025 0 200 400 600 800 0 1 dljpy^2 0.0015 10 0.0010 20 30 0 1 ACF-dljpy^2 0 10 20 30 PACF-dljpy^2 0 0.0005 0 200 400 600 800 0 10 20 30 0 10 20 30 Gráfico 2: ∆ln JPY y su cuadrado junto con sus respectivas funciones de autocorrelación simple y parcial En los gráficos 1 y 2, donde respectivamente está representada la primera diferencia del logaritmo del tipo de cambio de la libra esterlina y el yen, así como sus funciones de autocorrelación simple (acf) y parcial (pacf), se puede apreciar que: 3 1. Se producen clustering o concentración de volatilidades, es decir, en ciertos momentos del tiempo se producen altas dispersiones y en otros la dispersión es menor. 2. No existe autocorrelación entre las observaciones del ruido en los diferentes desfases del tiempo, por lo tanto no se puede establecer ninguna relación lineal entre εt y εt-i (ya que todos los valores de sus funciones de autocorrelación simple y parcial no son estadísticamente significativos). Esto no implica que sean independientes, ya que puede existir dependencia exponencial, cuadrática o de cualquier otro tipo. 3. Si nos fijamos en las funciones de autocorrelación simple y parcial de sus cuadrados, si que existen valores significativos, lo que implica una dependencia en la varianza. 3. ESTIMACIÓN DE AUTORREGRESIVA MODELOS DE HETEROCEDASTICIDAD Dado el comportamiento de las funciones de autocorrelación simple y parcial de los cuadrados de los tipos de cambio vamos a proponer para ambos tipos de cambios cruzados un modelo GARCH(1,1)2 de la forma: ∆lny t = µ + ε t ε t = σta t a t → i.i.d(0,1) σ 2t = α 0 + α1ε 2t −1 + β1σ 2t −1 donde α >0 y α1 , β1 ≥0 Los resultados de la estimación (utilizando máxima verosimilitud con el PcGive) para la el yen (JPY) son los siguientes: Modelling DLJPY by restricted GARCH(1,1) The estimation sample is: 2 to 808 Coefficient Constant X 0.000292548 alpha_0 H 3.27352e-07 alpha_1 H 0.0394229 beta_1 H 0.954075 log-likelihood 2830.78979 mean(h_t) 6.03305e-05 no. of observations 807 AIC -7.00567482 mean(DLJPY) 0.000260455 alpha(1)+beta(1) 0.993497 Std.Error robust-SE 0.0002341 0.0002345 2.218e-07 2.865e-007 0.01112 0.01539 0.01249 0.01609 HMSE 3.25658 var(h_t) 1.11209e-09 no. of parameters 4 t-value 1.25 1.14 2.56 59.3 var(DLJPY) 6.08983e-05 alpha_i+beta_i>=0, alpha(1)+beta(1)<1 4 t-prob 0.212 0.254 0.011 0.000 0.050 DLJPY 5.0 Fitted 0.025 2.5 0.000 0.0 -0.025 -2.5 0 150 300 450 600 750 0 Con dSD 0.0125 r:DLJ PY (s caled ) 150 Density 300 r:DLJPY 0.4 450 600 750 N(s =0.997) 0.0100 0.2 0.0075 0.0050 0 1 150 300 A CF-r:DLJPY 450 600 750 -4 1 PA CF-r:DLJPY 0 -2 0 2 4 ACF -r^2DLJPY 0 0 5 10 15 20 25 30 0 5 10 15 20 25 30 En esta estimación del modelo GARCH(1,1), se puede apreciar que excepto la constante los parámetros son significativos, lo que implica que la variación de los tipos de cambio está influenciada por el comportamiento de la volatilidad en el período anterior y de además, se ha recogido con esta estimación de forma adecuada la dependencia de los cuadrados en las funciones de autocorrelación simple y parcial, (ya que todos los valores están prácticamente en torno a cero), lo que implica que los clustering de la volatilidad ya no están tan acentuados como anteriormente. Si nos fijamos en el histograma de frecuencia se aprecia que la distribución es asimétrica, para estimar esta asimetría al final del trabajo se va utilizar un modelo AGARCH(1,1). Para comprobar si la tasa de variación del tipo de cambio cruzado depende o no de la varianza heterocedástica (σ2t), es necesario incluirla en la ecuación de la media como variable explicativa y comprobar si su parámetro es estadísticamente significativo o no. Estos modelos se conocen como GARCH en media o GARCH-M3 y la ecuación que se necesita estimar es: ∆lny t = µ + δ σ t2 + ε t ε t = σta t a t → i.i.d(0,1) σ 2t = α 0 + α1ε 2t −1 + β1σ 2t −1 donde α >0 y α1 , β1 ≥0 5 Si se estima el modelo GARCH-M (1,1) para el tipo de cambio de la libra esterlina, los resultados obtenidos son: Modelling DLGBP by restricted GARCH-M(1,1) The estimation sample is: 3 to 822 Constant alpha_0 alpha_1 beta_1 h_t Coefficient Std.Error robust-SE t-value X 0.000160158 0.0005213 0.0007248 0.221 H 2.29385e-07 2.267e-07 3.925e-07 0.584 H 0.0341740 0.01577 0.02903 1.18 H 0.957451 0.02175 0.04159 23.0 X 0.0268784 19.34 27.30 0.000984 log-likelihood 3135.56811 mean(h_t) 2.98225e-05 no. of observations 820 AIC -7.63553199 mean(DLGBP) 0.000154527 alpha(1)+beta(1) 0.991625 t-prob 0.825 0.559 0.239 0.000 0.999 HMSE 2.6734 var(h_t) 1.49827e-10 no. of parameters 5 var(DLGBP) 3.02569e-05 alpha_i+beta_i>=0, alpha(1)+beta(1)<1 Estos resultados nos indican que la varianza (con parámetro estimado positivo e igual a 0,0268784) no es estadísticamente significativa (el estadístico t es igual a 0.000984) y por lo tanto en media, la tasa de variación del tipo de cambio cruzado no está influenciada por la volatilidad. Una de las variantes del modelo de heterocedasticidad condicional autorregresiva más utilizada en los mercados financieros, para garantizar que la volatilidad es siempre positiva y así, no plantear ninguna restricción sobre el signo de los parámetros, es el modelo general expresado en forma logarítmica. Estos modelos se conocen como GARCH exponencial o EGARCH4. En este modelo la varianza condicional es una función asimétrica de las perturbaciones retardadas (εt-i) para permitir captar cual es el efecto que las malas o buenas noticias tienen en la volatilidad (“efecto leverage”). El modelo que vamos a estimar para el tipo de cambio cruzado de la libra esterlina es un EGARCH(1,1), donde la expresión para el logaritmo de la varianza condicional es: ∆lny t = µ + ε ε t = σta t t a t → i.i.d N(0,1) ε 2t −1 ε 2t −1 + β ln σ 2 ln σ = α 0 + α1 θ − E t −1 σ t −1 1 σ t −1 Los resultados obtenidos son: 2 t Modelling DLGBP by EGARCH(1,1) The estimation sample is: 3 to 822 6 Coefficient Std.Error X 0.0001261 0.00018 H -0.0748645 0.08022 H -0.0080029 0.01863 H 0.0660413 0.03060 H 0.992836 0.007688 Constant alpha_0 eps[-1] |eps[-1]| beta_1 log-likelihood 3135.47039 mean(h_t) 2.96858e-05 no. of observations 820 AIC -7.63529364 mean(DLGBP) 0.000154527 robust-SE 0.00020 0.1293 0.02611 0.05339 0.01241 t-value 0.615 -0.579 -0.306 1.24 80.0 t-prob 0.539 0.563 0.759 0.216 0.000 HMSE 2.69319 var(h_t) 1.39178e-10 no. of parameters 5 var(DLGBP) 3.02569e-05 En este caso, el parámetro que mide el “efecto laverage” no es significativo (t-Student es igual a –0.306) sin embargo, como era de esperar, es negativo, ya que así el impacto que generarían las malas noticias sobre la volatilidad es mayor que el que generarían las buenas noticias. En el gráfico 3, se puede apreciar que los valores estimados de los cuadrados de la variación del tipo de cambio de la función de autocorrelación simple y parcial no son estadísticamente significativos, lo que implica que a través del modelo estimado se ha conseguido captar la inercia de la volatilidad. 0.02 DLGB P 5.0 F itted r:DLGB P (scaled) 2.5 0.00 0.0 -2.5 150 0.008 300 450 600 750 150 Density C ondS D r:DLGB P 0.4 0.006 300 450 600 750 N(s= 1.01) 0.2 0.004 150 1 300 AC F -r:DLGB P 450 600 750 -4 1 P AC F -r:DLGB P 0 -2 0 2 4 AC F -r^2DLGB P 0 0 5 10 15 20 25 30 0 5 10 15 20 25 30 Gráfico 3: Resultados de la estimación de un modelo EGARCH(1,1) para el tipo de cambio cruzado de la libra esterlina. 7 Para estimar la asimetría que se produce en la volatilidad (ya que ésta se ve afectada de diferente forma por las variaciones positivas y negativas) se ha propuesto un modelo AGARCH5(1,1) cuya expresión es la siguiente: ∆lny t = µ + ε t ε t = σta t a t → i.i.d(0,1) σ 2t = α 0 + α1ε 2t −1 + γ ε 2t −1d t −1 + β1σ 2t −1 1 si ε t < 0 donde : d t −1 = 0 resto de los casos α >0 y α1 , β1 ≥0 La variable dt es una variable ficticia a través de la cual se trata de captar este comportamiento asimétrico en las innovaciones positivas y negativas. Los resultados de la estimación de este modelo para el tipo de cambio cruzado del yen son los siguientes: Modelling DLJPY by restricted AGARCH(1,1) Coefficient Constant X 0.000422829 alpha_0 H 9.67975e-17 alpha_1 H 0.0296237 beta_1 H 0.967778 asymmetry H -0.00182009 The estimation sample is: 2 to 837 Std.Error 0.000227 robust-SE 0.000228 0.009660 0.009526 0.000838 0.01552 0.01519 0.001029 t-value 1.85 t-prob 0.064 1.91 63.7 -1.77 0.057 0.000 0.077 log-likelihood 2947.60461 HMSE 3.293 mean(h_t) 5.85817e-05 var(h_t) 1.0519e-09 no. of observations 836 no. of parameters 5 AIC.T -5885.20922 AIC -7.03972395 mean(DLJPY) 0.000282 var(DLJPY) 5.93343e-05 alpha(1)+beta(1) 0.997402 alpha_i+beta_i>=0, alpha(1)+beta(1)<1 Según los valores estimados, se comprueba que la distribución es asimétrica ya que el valor estimado del parámetro se puede considerar significativo. Además, por ser negativo indica que es asimétrica hacia la izquierda. 8 4. CONCLUSIONES Dependiendo del comportamiento de la volatilidad a lo largo del tiempo es necesario plantear el modelo que mejor lo estime y recoja la mayor información posible para que las predicciones sean lo más adecuadas posible. Para saber cual es el comportamiento futuro de la volatilidad, los datos más recientes pueden aportar más información que los datos contenidos en series históricas largas. Los modelos de valoración conjunta que tienen en cuenta simultáneamente diferentes elementos tales como la asimetría, clustering, etc, son los más utilizados ya que reflejan mejor la situación del mercado (se buscan modelos que reúnan todas las características del mercado, por esta razón a lo largo del tiempo la familia de modelos ARCH y GARCH ha sido muy prolifera, en el intento de obtener las mejores predicciones de la volatilidad futura). Hay muchos modelos de este tipo, pero aquí solo se han estimado una mínima parte de ellos que tratan de recoger la evolución de los tipos de cambio cruzados de la forma más fiable posible. 5. BIBLIOGRAFÍA Andersen, T.G, et al. (2001) The Distribution of Realized exchange Rate Volatility, Journal of the American Statistical Association, 96, pp 42-55. Bollerslev, T (1986). Generalised autoregresive conditional heteroscedasticiy. Jorunal of Econometrics 51, pp 307-327. Engle, R.F (1982). Autorregressive conditional heteroscedasticity, with estimates of the varinance of United Kingdom inflation. Econometrica 50, pp 987-1007. http://www.5dias.com/mercados/divisas/historico.html?select=EUR Ruiz, E. (1993). Modelos para series temporales heterocedásticas. Cuadernos Económicos ICE, 56, pp73-108 1 Los modelos ARCH fueron la primera aproximación que se hizo a la varianza condicional y fueron propuestos por Engle en 1982. 2 GARCH: Modelo de heterocedasticidad autorregresiva condicionada generalizado propuesto por Bollerslev en 1986, como generalización de los modelos ARCH propuestos por Engle, permiten depender la varianza de la series de un término constante (α0) del rendimiento al cuadrado de la serie en el periodo anterior (ε2t-1) y de la varianza de la serie en el periodo anterior (h2t-1). 3 Los modelos GARCH-M fueron propuestos por Bollerslev en 1986. 4 Los modelos EGARCH fueron propuestos por Nelson en 1991 para solventar algunos de los inconvenientes que se derivan de la estimación de modelos GARCH. Entre estos inconvenientes se puede citar: no siempre es 9 fácil conseguir la restricciones de no negatividad de los parámetros; no permiten estimar de forma adecuada el efecto apalancamiento financiero que se produce en la realidad; la suma de los parámetros es un valor próximo a uno, lo que da lugar a los modelos GARCH integrados (IGARCH) que tienen una raíz unitaria en la varianza, lo que implica que no son estacionarios y por lo tanto no tienen una varianza marginal definida. 5 Los modelos AGARCH fueron propuestos por Zkion (1990) y Glosten(1993) con el fin de captar como en el mercado los movimientos a la baja son más volátiles que los movimientos al alza. 10