Descargar PDF

Anuncio

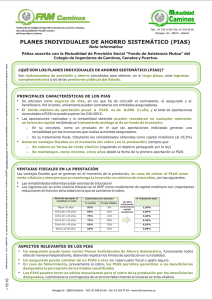

GASPAR - Guía para la contratación de planes y fondos de pensiones Page 1 of 1 Guía para la contratación de planes y fondos de pensiones OTROS CONTRATOS ESPECIALES DE PREVISIÓN Y AHORRO: PPA, PPSE, PIAS Planes individuales de ahorro sistemático (PIAS) Son seguros individuales de ahorro a largo plazo cuya finalidad es ir pagando primas para constituir una renta vitalicia asegurada que podrá percibirse a partir de una edad señalada en el contrato. No se requiere que se vincule a la jubilación, no se trata de un ahorro finalista para contingencias como en los planes de pensiones. Los PIAS se regulan en la disposición adicional tercera de la Ley 35/2006 del IRFP, que les otorga un tratamiento fiscal especial. Se caracterizan por los siguientes requisitos: ■ Se trata de seguros individuales donde el tomador del seguro, asegurado y beneficiario han de ser la misma persona. ■ Las primas satisfechas a los PIAS no pueden superar el límite anual de 8.000 euros, y el importe de las primas pagadas acumuladas no puede superar la cuantía total de 240.000 euros. Estos límites son independientes de los aplicables a planes de pensiones, PPA, PPSE etc. ■ Con los derechos acumulados en estos contratos se constituirá una renta vitalicia asegurada. El contrato de renta vitalicia puede establecer garantías por el fallecimiento (reversiones a otros beneficiarios y otras fórmulas). ■ Se permite la movilización total o parcial de los derechos de un PIAS a otro PIAS (disposición adicional quinta del Reglamento del IRPF). El procedimiento se ajustará a las normas de movilización de los PPA en cuanto sean de aplicación. Planes de previsión asegurados (PPA). ■ Entre la primera prima satisfecha y el momento de constitución de la renta debe transcurrir un periodo de al menos 5 años. ■ En el contrato se hará constar de forma expresa y destacada que se trata de un plan individual de ahorro sistemático. Esta denominación y sus siglas (PIAS) está reservada por la Ley a los seguros que reúnan estos requisitos. Las primas no conllevan beneficio fiscal, no reducen la base imponible. El atractivo de estos seguros es el tratamiento fiscal de la renta vitalicia. No se tributa en el momento de su constitución sino según se vaya cobrando. De la cuantía cobrada en cada año sólo está sujeto a tributación, como rendimiento de capital mobiliario, un porcentaje correspondiente a la edad alcanzada en el momento en que empieza a cobrar la renta: ■ 40% si es menor de 40 años. ■ 35% ente 40 y 49 años. ■ 28% entre 50 y 59 años. ■ 24% entre 60 y 65 años. ■ 20% entre 66 y 69 años. ■ 8% si es mayor de 70 años. A diferencia de los planes de pensiones y PPA, que son ilíquidos, en los PIAS es posible establecer en la póliza derechos de rescate en la fase de constitución del ahorro, y también la posibilidad de anticipar los derechos económicos de la renta vitalicia. Si se rescata total o parcialmente el seguro antes del inicio de la renta, deberá tributar. En caso de rescate parcial, a efectos fiscales se considera que el importe del rescate corresponde a las primeras primas pagadas incluida su rentabilidad. En caso de anticipar los derechos de la renta vitalicia total o parcialmente, el contribuyente debe integrar en la base imponible la cuantía que estuvo exenta, y por lo tanto se pierde el beneficio de tributar como renta con los citados porcentajes. Cada año, la entidad aseguradora ha de comunicar a los tomadores de los PIAS el valor de sus ahorros, así como poner a su disposición dicha información de forma trimestral.