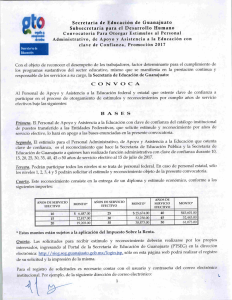

ESTIMULO VIVIENDA

Anuncio

DECRETO DE ESTÍMULO FISCAL PARA INCENTIVAR LA CONSTRUCCIÓN DE VIVIENDA El pasado 26 de marzo se publicó en el diario oficial de la federación, el decreto que contiene un estímulo fiscal para promover el desarrollo y construcción de vivienda. En la exposición de motivos entre otras cosas se expresa lo siguiente: Que con el fin de promover el desarrollo y construcción de vivienda de calidad a precios accesibles para las familias mexicanas y coadyuvar a que éstas formen un patrimonio propio que les permita gozar de una mejor calidad de vida y alcanzar un mayor nivel de bienestar, en el mes de enero pasado el Ejecutivo federal estableció medidas que coadyuvan a mitigar el efecto en los costos que enfrentan las empresas constructoras e incentivar el desarrollo de la oferta de la vivienda. Que con el propósito de complementar los apoyos al sector de la construcción de la vivienda, dado el papel estratégico que representa, pues se trata de una actividad que tiene efectos multiplicadores en diversas ramas de la economía y, por lo tanto, es impulsora de inversión y generadora de nuevas fuentes de empleo, resulta necesario establecer un beneficio para los prestadores de los servicios parciales de construcción destinada a vivienda consistente en un estímulo fiscal equivalente al 100% del impuesto al valor agregado que se cause por dichos servicios, con el fin de evitar que este gravamen impacte en un incremento en su precio final y que la medida se vea reflejada en beneficios de las familias mexicana al facilitarles la adquisición de una vivienda de calidad. ¿A quién aplica el estímulo? El estímulo será aplicable a los contribuyentes que presten servicios parciales de construcción de inmuebles destinados a casa habitación, siempre y cuando quien presta el servicio proporcione los materiales y mano de obra (Artículo Primero del decreto). ¿Que se considera como servicios parciales de construcción? Como servicios parciales de construcción pueden ser considerados los siguientes: Los trabajos de instalaciones hidráulicas, sanitarias, eléctricas, de cancelería de fierro o aluminio y, en general, cualquier labor que los constructores de inmuebles contraten con terceros para realizarlos o incorporarlos a inmuebles y construcciones nuevas destinadas a casa habitación. (Según el último párrafo del criterio 101/2004/ IVA que fue publicado por el SAT sobre este tema en el año 2004). Por lo que se expresa en el criterio los conceptos son enunciativos, por lo que queda abierto para que se puedan considerar otros servicios, como es el caso de servicios de carpintería e incluso sistemas de seguridad. ¿En qué consiste el estímulo¿ El estímulo fiscal será una cantidad equivalente al 100% del impuesto al valor agregado que se cause por la prestación de dichos servicios y se aplicará contra el impuesto causado mencionado. Por otra parte, se menciona que los contribuyentes que opten por el beneficio de aplicar el estímulo, deberán considerar los servicios (ingresos originados por dichos servicios) como actividades por las que no se debe de pagar el impuesto al valor agregado y producirá los mismos efectos legales. Es importante tomar en cuenta el contenido del párrafo anterior, toda vez que este nos da a entender lo siguiente: El prestador del servicio (quien instale por ejemplo la herrería) si aplica el estímulo, el importe que cobre a su cliente no debe de gravar IVA, por lo tanto, no lo trasladará en la factura, luego entonces el IVA que Él pago a su proveedores no lo podrá considera como acreditable. Condiciones o requisitos a cumplir para acceder al estímulo por parte de quien presta los servicios parciales de construcción • Los servicios mencionados deberán prestarse en la obra en construcción al propietario del inmueble, quien deberá ser titular del permiso, licencia o autorización de la construcción de la vivienda correspondiente (Primer párrafo artículo Primero). Otros requisitos (Artículo Segundo). • No trasladar al prestatario de los servicios cantidad alguna por concepto del impuesto al valor agregado. • Expedir comprobantes fiscales que amparen únicamente los servicios de parciales de construcción de inmuebles destinados a casa habitación, cuyos comprobantes además de contener los requisitos establecidos en las disposiciones fiscales, deberán señalar los siguientes: • El domicilio del inmueble en el que se proporcionen los servicios parciales de construcción. • El número de permiso, licencia o autorización de construcción correspondiente que la haya proporcionado el prestatario de los servicios parciales de construcción, el cual deberá coincidir con el señalado en la manifestación del punto siguiente: Recabar del prestatario de los servicios a que se refiere el artículo primero del decreto, una manifestación en donde se indique lo siguiente: a). Que los inmuebles en construcción en donde proporcionen los citados servicios se destinen a casa habitación, con base en las especificaciones del inmueble y las licencias, permisos o autorizaciones de construcción correspondientes. b). El número de licencia, permiso de autorización correspondiente. c). Su voluntad de asumir responsabilidad solidaria por el impuesto al valor agregado que corresponda al servicios parcial de construcción proporcionado, en el caso que altere el destino de casa habitación establecido en la licencias, permiso o autorizaciones correspondientes. La manifestación debe de hacerse por cada contrato, verbal o escrito, a más tardar en la fecha en que el prestador de los servicios parciales de construcción deba presentar la primera declaración del impuesto al valor agregado por dichos servicios y deberá cumplir los requisitos que establezca el servicio de administración tributaria mediante reglas de carácter general, la cual formará parte de su contabilidad. El prestador del servicio, en la declaración del impuesto al valor agregado de be manifestar los ingresos por los servicios parciales de construcción destinados a casa habitación, como una actividad por la que no se debe pagar dicho impuesto. En caso de no cumplir con alguno de las requisitos mencionados, hará improcedente la aplicación del estímulo. PRESENTAR AVISO EN ENERO DE CADA AÑO. El artículo Cuarto del decreto, establece la obligación de presentar un aviso en el mes de enero de cada año, en donde manifiesten que optan por el beneficio de dicho estímulo, en los términos que establezca el SAT mediante reglas de carácter general. Si no se cumple con la presentación del aviso, no se tendrá derecho a la aplicación del estímulo, por el año en que se omitió presentar dicho aviso. El decreto entro en vigor el día 27 del mes en curso. El aviso para aplicar el estímulo correspondiente a 2015, se deberá de presentar: Para el caso de personas morales. Dentro de los 15 días siguientes a la presentación de la primera declaración del impuesto al valor agregado, en la que declaren los servicios parciales de construcción destinados a casa habitación, como una actividad por la que no se debe de pagar dicho impuesto. Personas físicas. Dentro del mes siguiente al que presten por primera vez los servicios de construcción por los que opten por aplicar el estímulo que aquí nos ocupa. La aplicación del estímulo no dará lugar a devolución, compensación, acreditamiento o saldo a favor alguno. Los beneficios fiscales derivados del estímulo no se considerarán como ingreso acumulable. Esperamos que esta información les sea de utilidad. Arce Aldrete Asesoría Empresarial, S.C. Marzo 2015