Caso de Estudio EFL: generando nuevos préstamos en el segmento

Anuncio

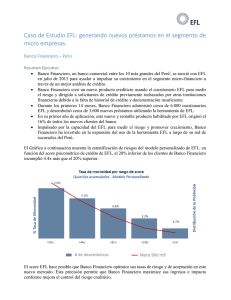

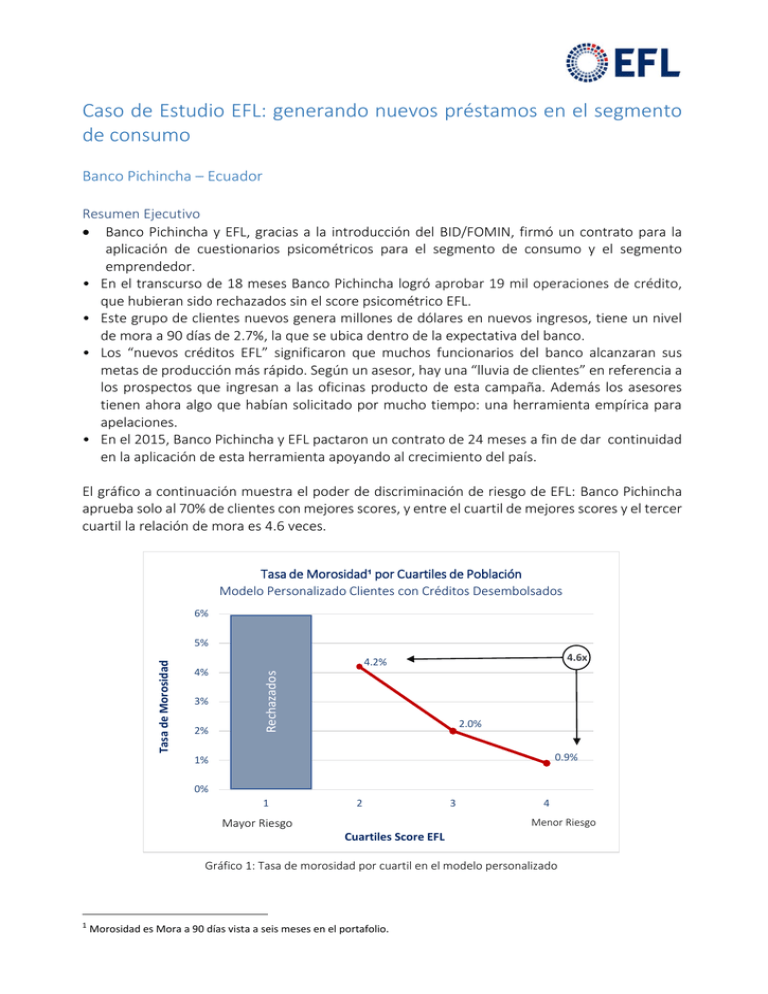

Caso de Estudio EFL: generando nuevos préstamos en el segmento de consumo Banco Pichincha – Ecuador Resumen Ejecutivo Banco Pichincha y EFL, gracias a la introducción del BID/FOMIN, firmó un contrato para la aplicación de cuestionarios psicométricos para el segmento de consumo y el segmento emprendedor. • En el transcurso de 18 meses Banco Pichincha logró aprobar 19 mil operaciones de crédito, que hubieran sido rechazados sin el score psicométrico EFL. • Este grupo de clientes nuevos genera millones de dólares en nuevos ingresos, tiene un nivel de mora a 90 días de 2.7%, la que se ubica dentro de la expectativa del banco. • Los “nuevos créditos EFL” significaron que muchos funcionarios del banco alcanzaran sus metas de producción más rápido. Según un asesor, hay una “lluvia de clientes” en referencia a los prospectos que ingresan a las oficinas producto de esta campaña. Además los asesores tienen ahora algo que habían solicitado por mucho tiempo: una herramienta empírica para apelaciones. • En el 2015, Banco Pichincha y EFL pactaron un contrato de 24 meses a fin de dar continuidad en la aplicación de esta herramienta apoyando al crecimiento del país. El gráfico a continuación muestra el poder de discriminación de riesgo de EFL: Banco Pichincha aprueba solo al 70% de clientes con mejores scores, y entre el cuartil de mejores scores y el tercer cuartil la relación de mora es 4.6 veces.1 Tasa de Morosidad¹ por Cuartiles de Población Modelo Personalizado Clientes con Créditos Desembolsados 6% 4% 3% 2% 4.6x 4.2% Rechazados Tasa de Morosidad 5% 2.0% 0.9% 1% 0% 1 2 3 4 Menor Riesgo Mayor Riesgo Cuartiles Score EFL Gráfico 1: Tasa de morosidad por cuartil en el modelo personalizado 1 Morosidad es Mora a 90 días vista a seis meses en el portafolio. Visión General del Proyecto Creación de un nuevo producto Banco Pichincha decidió implementar la herramienta EFL a nivel nacional por medio de la creación del Producto EFL Pichincha, cuya finalidad fue alcanzar las siguientes metas: Aumentar la cartera por medio de la aceptación de clientes anteriormente rechazados a través de metodologías tradicionales para la aplicación de productos. Facilitar a los Ejecutivos de crédito del banco, la captación de clientes, tanto nuevos como antiguos que anteriormente habían sido rechazados, para alcanzar sus metas mensuales forma más fácil. Tener una herramienta de apelación (Score EFL) que permita al Ejecutivo solicitar al área de riesgos una revisión de la aplicación rechazada previamente, en base a un nuevo parámetro sustentado técnicamente. Figura 1: Objetivos de la creación del nuevo producto EFL Pichincha Características del producto 1. Generación de la base de datos de los clientes Con el fin de crear el perfil de cliente objetivo para el producto EFL Pichincha, Banco Pichincha tomó sus bases de datos actuales de clientes rechazados y realizó una segmentación al mismo, dando una posibilidad adicional a los clientes que por las metodologías normales no hubieran sido aprobados para acceder a un crédito. A este primer paso se le sumó un pre-análisis de capacidad de pago basada en la información que posee el Banco acerca del cliente. Estos dos componentes (segmentar a los clientes y pre-analizar la capacidad de pago) generaron una población de clientes objetivo que fue ingresada a los sistemas del Banco. Tanto Ejecutivos, Fuerza de Ventas y Call Center se encargaron de contactar a esta población de clientes para que respondiera el cuestionario EFL como un paso previo al desembolso, y solo en el caso de que los clientes aprobaran la encuesta. Adicionalmente, hay una porción de clientes que son rechazados en tiempo real por la central de riesgos y la herramienta EFL ha sido utilizada por el Ejecutivo para apelar a la revisión del caso basándose en el score de EFL. Figura 2: Generación de Clientes 2. Administración del cuestionario EFL Una vez el cliente ha sido contactado por el Call Center, Fuerza de Ventas o Ejecutivo, se procede a la administración del cuestionario que puede darse de 4 formas dependiendo de la disponibilidad del cliente: Oficina Centros de administración de cuestionarios En la ubicación que elija el cliente Cuestionarios on-line Figura 3: Canales de administración del cuestionario EFL 1. En oficina, con el apoyo en la administración por parte del ejecutivo de crédito, el cliente rinde el cuestionario en tablets. 2. En el lugar de ubicación que le favorezca más al cliente con la administración por parte de la fuerza de ventas usando tablets. 3. En centros de administración de cuestionarios ubicados estratégicamente en diversas partes de la ciudad. 4. En el lugar que más le convenga al cliente por medio del cuestionario online. 3. Flujo Operacional Posterior a la administración del cuestionario, Banco Pichincha selecciona a aquellos clientes que hayan obtenido un score que se ubique en el mejor 70% de la población, procede a recolectar los documentos finales y realiza un análisis de capacidad de pago real basado en documentos actualizados a la fecha de desembolso en base a la normativa vigente del país. Basado en este último análisis se determina el monto final a prestar y se procede con el desembolso. Aplicación del cuestionario EFL Selección del 70% Recolección de documentos finales Análisis de capacidad de pago real Figura 4: Flujo Operacional Resultados Después de 18 meses de proyecto, Banco Pichincha sobrepasó en 80% la meta de administración de cuestionarios que se impuso al inicio del proyecto. Al 15 de marzo del 2015 fueron respondidos cerca de 37 mil cuestionarios cuando inicialmente se habían proyectado 19 mil. Más impactante aun es el 119% adicional en el número de préstamos desembolsados. A través del producto EFL Pichincha, se desembolsaron aproximadamente 17 mil créditos lo que representa una cartera de colocaciones de más de USD 50 millones. Asimismo, el poder de discriminación es respaldado por resultados importantes en medidas estadísticas como el indicador Gini, el cual alcanza el valor de 30.5% (AUC de 0.65) para el score EFL, un resultado muy alto para este sector. Evolución del # de tests aplicados 40,000 36,693 35,000 30,000 23,330 25,000 28,088 26,294 27,357 24,703 30,256 20,874 20,000 17,198 13,903 15,000 10,775 10,000 5,000 4,054 2 3 104 362 770 - Gráfico 2: Volúmenes al mes de Marzo del 2015 Aplicación práctica Según los resultados del modelo que muestra morosidad acumulada y tasa de aprobación, Banco Pichincha tiene la posibilidad de ajustar sus políticas de crédito de acuerdo a su apetito de riesgo, por lo que podría reducir su nivel de mora sacrificando la generación de créditos. Por ejemplo, si su mora esperada por este portafolio se situara en 1.5%, la tasa de aceptación tendría que reducirse a solo el 50% de los que son aprobados actualmente, tal y como muestra el gráfico a continuación.2 Tasa de morosidad ² acumulada Modelo Personalizado 3.0% 2.7% Tasa de Morosidad 2.5% 2.3% 2.1% 2.0% 1.9% 1.7% 1.5% 1.5% 1.3% 1.1% 1.0% 1.0% 0.8% 0.5% 0.0% 100% 90% 80% 70% 60% 50% 40% 30% Tasa de Aceptación Mora 90d@m6 Gráfico 3: Modelo Personalizado para Banco Pichincha Aplicado sobre préstamos desembolsados 2 Morosidad es Mora a 90 días vista a seis meses en el portafolio. 20% 10% Mirando hacia el futuro Siendo el mayor banco del Ecuador, Banco Pichincha tiene una base de potenciales buenos clientes de crédito en los cientos de miles. Gracias a la estrategia de campañas junto con EFL, el banco rentabilizó aún más estos clientes existentes y profundizaron la relación. El banco es líder en canales alternativos en Ecuador y en 2014 implementó el primer cuestionario 100% EFL en línea. En 2015 lanzó este canal para el segmento emprendedor ecuatoriano, de tal manera que puedan responder el cuestionario desde sus negocios o sus casas sin tener que ir a las agencias del banco, lo que ahorra tiempo y dinero a los clientes. Este nuevo canal favorecerá que el cliente pueda responder en los horarios que más le favorezcan sin interrumpir las operaciones de su negocio, a la vez que permitirá a Banco Pichincha mejorar la eficiencia en su proceso de evaluación de créditos en este segmento también.