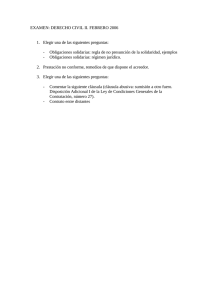

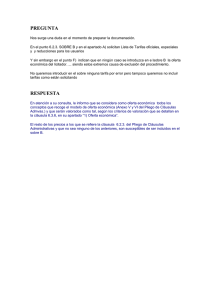

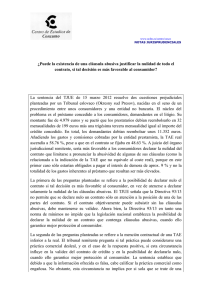

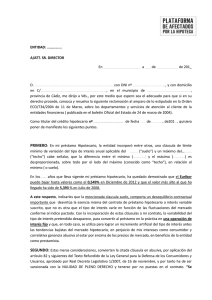

denuncias presentadas por análisis de contratos

Anuncio