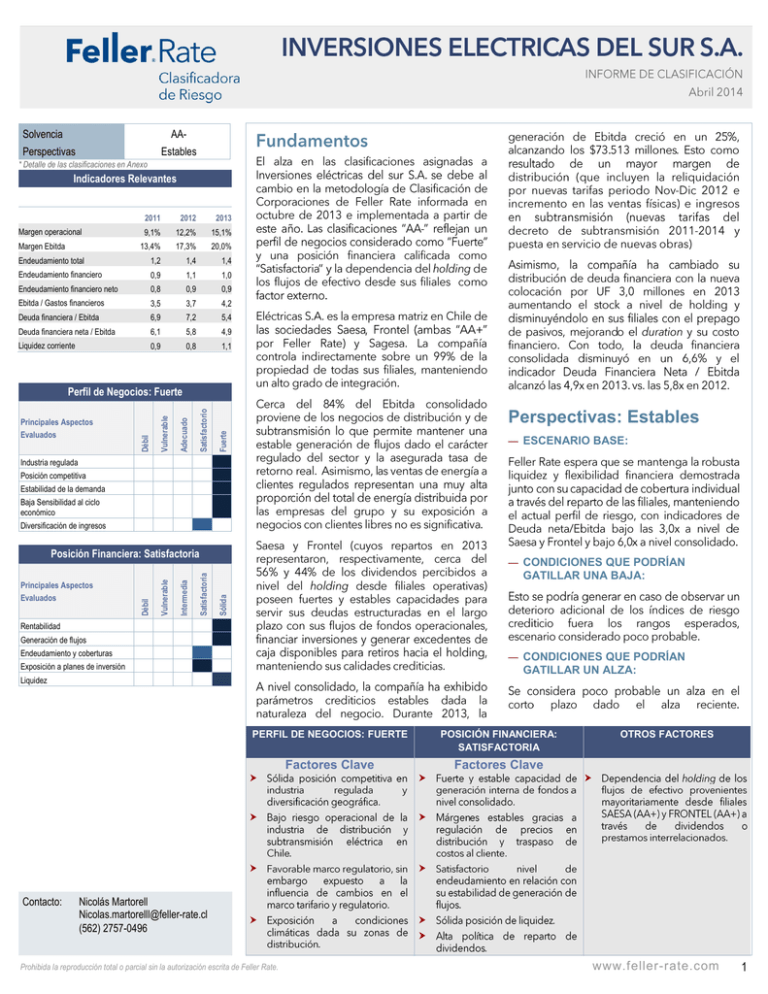

Perspectivas: Estables

Anuncio

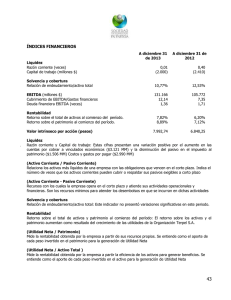

Solvencia AA- Perspectivas Estables * Detalle de las clasificaciones en Anexo Indicadores Relevantes Margen operacional Margen Ebitda 2011 2012 2013 9,1% 12,2% 15,1% 13,4% 17,3% 20,0% Endeudamiento total 1,2 1,4 1,4 Endeudamiento financiero 0,9 1,1 1,0 Endeudamiento financiero neto 0,8 0,9 0,9 Ebitda / Gastos financieros 3,5 3,7 4,2 Deuda financiera / Ebitda 6,9 7,2 5,4 Deuda financiera neta / Ebitda 6,1 5,8 4,9 Liquidez corriente 0,9 0,8 1,1 Perspectivas: Estables Fuerte Satisfactorio Adecuado Vulnerable Principales Aspectos Evaluados Débil Perfil de Negocios: Fuerte — ESCENARIO BASE: Industria regulada Posición competitiva Estabilidad de la demanda Baja Sensibilidad al ciclo económico Diversificación de ingresos — CONDICIONES QUE PODRÍAN GATILLAR UNA BAJA: Sólida Satisfactoria Intermedia Vulnerable Principales Aspectos Evaluados Débil Posición Financiera: Satisfactoria Rentabilidad Generación de flujos Endeudamiento y coberturas — CONDICIONES QUE PODRÍAN Exposición a planes de inversión GATILLAR UN ALZA: Liquidez PERFIL DE NEGOCIOS: FUERTE POSICIÓN FINANCIERA: SATISFACTORIA Factores Clave Contacto: Nicolás Martorell [email protected] (562) 2757-0496 Factores Clave Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. OTROS FACTORES www.feller-rate.com 1 ‘ Solvencia AA- Perspectivas Estables PERFIL DE NEGOCIOS FUERTE INFORME DE CLASIFICACION Propiedad OTPPB y MSIP ingresaron a la propiedad de Grupo SAESA en julio de 2008 después que la compañía multinacional Public Services Enterprises Group Incorporated (“PSEG”) decidiera vender sus activos en Chile. Dicha adquisición fue financiada con deuda a nivel de holding (actualmente Eléctricas S.A.) y mediante aportes de capital de los socios del consorcio. En 2011, Alberta Investment Management Corporation (AIMCo) adquirió la participación total que tenía Morgan Stanley (MSIP 50%) en la propiedad. Evolución de las ventas físicas y número de clientes 3.500 3.000 2.500 2.000 1.500 1.000 500 0 2009 2010 2011 2012 Ventas (GWh) 2013 Clientes (Miles) Distribución del Ebitda según negocio de Inversiones Eléctricas del Sur Al 31 de diciembre de 2013 Generación 6% Otros 8% Integrado 2% Distribución 58% Transmisión 26% * Integrado: Generación, Transmisión y Distribución de EDELAYSEN Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 2 ‘ Solvencia AA- Perspectivas Estables INFORME DE CLASIFICACION Distribución de la composición por tipo de cliente Al 31 de diciembre de 2013 Comercial 6% Industrial 1% Otros 4% Residencial 89% Distribución de los ingresos por tipo de cliente Al 31 de diciembre de 2013 Residencial 40% Otros 14% Industrial 21% Comercial 26% Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 3 ‘ Solvencia Perspectivas AA- Estables INFORME DE CLASIFICACION Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 4 ‘ Solvencia AA- Perspectivas POSICIÓN FINANCIERA INFORME DE CLASIFICACION SATISFACTORIA Estables : Altos márgenes y generación de flujos de alta estabilidad Márgenes altamente estables 390.000 50% 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% 380.000 370.000 360.000 350.000 340.000 330.000 320.000 310.000 2009 2010 2011 Ingresos 2012 2013 Margen Ebitda . Índices financieros asociados a leverage buyout en 2008 1,00 8 7 6 5 0,80 4 3 2 1 0,60 0 2009 2010 2011 2012 Coberturas en línea con su categoría 2013 Leverage Financiero (Eje izq.) Deuda Financiera / Ebitda Ebitda / Gastos Financieros Perfil de amortizaciones sin vencimientos relevantes hasta 2019 Miles de UF Banco Bonos Total 2013 0 0 0 2014 0 0 0 2015 0 0 0 2016 0 0 0 2017 0 0 0 2018 0 0 0 2019 0 364 364 2020 0 364 364 2021 0 364 364 2022 y más 0 9.908 9.908 Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 5 ‘ Solvencia AA- Perspectivas INFORME DE CLASIFICACION Estables Inversiones esperadas mantendrían los parámetros crediticios dentro de los rangos observados Principales indicadores a nivel individual (Millones de $) Ebitda: Dividendos percibidos Caja y equivalentes Deuda Financiera 2009 2010 2012 2013 20.015 37.125 18.766 17.700 26.905 1.866 354 2011 234 138 1.221 174.656 174.148 175.436 180.162 254.840 Gastos financieros Endeudamiento total Deuda Fin / Ebitda -8.896 Deuda neta / Ebitda Ebitda / Gastos Financieros -12.927 -8.766 -9.095 -10.013 0,58 n.d. 0,20 0,21 0,28 8,7 4,7 9,3 10,1 9,5 8,6 4,7 9,3 10,1 9,4 2,2 2,9 2.1 1,9 2,7 Principales Fuentes de Liquidez Caja y equivalentes al cierre de diciembre 2013 por $ 30.713 millones Flujo de fondos operativos consistentes con un margen Ebitda en el rango considerado en nuestro escenario base Línea comprometida por UF 1.750.000 Principales Usos de Liquidez Amortización de obligaciones financieras acordes al calendario de vencimientos Requerimientos de capital de trabajo acotados CAPEX según el plan de crecimiento base 20142018 informado por la empresa Reparto de dividendos en torno al 100% de la utilidad. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 6 Solvencia Perspectivas Líneas de bonos Mayo 2007 AA- Octubre 2008 Abril 2009 Mayo 2010 INFORMEA+DE CLASIFICACION A+ A+ Estables Estables Estables A+ A+ A+ Mayo 2011 A+ Estables A+ Abril 2012 A+ Estables A+ Abril 2013 A+ Estables A+ Abril 2014 AAEstables AA- Resumen Financiero Consolidado Periodo 2007-2008 bajo PCGA; Periodo 2009-2010 bajo IFRS; Millones de $ 2007 2008* 2009 2009 Inv. Ele. Sur Dos Inv. Ele. Sur Inv. Ele. Sur Inv. Ele. Sur Ingresos 286.468 346.946 311.857 350.730 350.045 Ebitda (1) 44.755 42.556 48.066 53.203 53.869 Gastos Financieros -12.043 -11.458 -15.092 -14.234 Utilidad (pérdida) del ejercicio 16.123 3.251 5.694 21.707 Flujo Caja Neto de la Operación (FCNO) Inversiones en activos fijos Flujo Caja Op. Neto de Inversión (FCF) Dividendos pagados 2011 2012 2013 Inv. Ele. Sur Inv. Ele. Sur 2010 Inv. Ele. Sur Inv. Ele. Sur 380.335 339.292 362.746 51.108 58.782 73.513 -17.157 -14.519 -17.513 -17.786 13.337 5.938 14.502 24.541 41.102 37.702 62.990 62.927 40.561 52.702 61.081 77.620 -26.952 -45.238 -42.256 -42.118 -47.696 50.688 -58.488 -57.924 14.149 -16.036 20.734 20.031 -7.456 2.015 2.342 19.961 -142 -102 -4.438 -4.471 -164 -14.016 -11.098 -20.161 -470 14.008 -16.138 16.296 15.561 -7.619 -12.001 -8.756 Variación de capital patrimonial - 6.939 -24.150 - - - 0 0 Variación de deudas financieras 5.251 -957 20.716 20.764 -9.944 21.136 46.032 -51.988 Flujo de caja Neto del Ejercicio 16.599 -16.597 40.998 40.670 -32.277 9.356 41.661 -39.551 Caja Final 26.572 10.607 51.583 51.482 19.239 28.608 70.264 30.713 Cuentas por cobrar clientes 63.864 73.864 68.605 68.480 78.923 81.663 73.676 84.763 138.383 Flujo Caja Op. Neto de Inv. y Dividendos Activos Corrientes 109.681 112.040 146.591 140.164 119.549 138.928 163.931 Activos No Corrientes 244.061 402.039 403.732 679.534 696.904 736.635 774.894 803.255 44.350 110.787 15.868 53.053 38.234 45.303 131.607 Deuda financiera de corto plazo Proveedores 15.205 38.563 22.785 46.165 17.394 56.504 17.809 53.338 25.392 46.685 71.113 84.133 120.076 119.476 115.494 148.323 201.870 Deuda financiera de largo plazo 198.507 283.811 300.746 296.355 288.641 307.965 310.886 377.971 Pasivos No Corrientes 208.686 313.515 338.786 331.771 326.776 335.958 347.878 418.692 Activos totales 537.501 769.967 808.014 819.698 816.453 875.563 938.825 941.638 Deuda Financiera 213.712 299.380 318.140 314.164 314.034 352.316 421.672 393.839 Pasivos Totales 279.799 397.647 458.862 451.247 442.270 484.281 549.748 550.299 Capital patrimonial 257.704 372.318 349.154 368.451 374.183 391.282 389.077 391.339 15,6% 12,3% 15,4% 15,2% 15,4% 13,4% 17,3% 20,0% 6,6% 4,0% 3,9% 4,7% 4,5% 4,0% 4,4% 5,8% Liquidez corriente 1,5 1,3 1,2 1,2 1,0 0,9 0,8 1,1 Endeudamiento total 1,1 1,1 1,3 1,2 1,2 1,2 1,4 1,4 Endeudamiento financiero 0,8 0,8 0,9 0,9 0,8 0,9 1,1 1,0 Deuda Financiera./Ebitda Aj 4,3 6,5 6,1 5,9 5,8 6,9 7,2 5,4 Deuda Financiera neta / Ebitda Aj 3,7 6,3 5,1 4,9 5,5 6,3 5,8 4,9 Ebitda Aj / gastos financieros 4,2 4,1 3,5 3,7 3,1 3,5 3,7 4,2 Ebitda Aj / gastos financieros netos (3) 3,9 4,0 3,3 3,9 3,1 3,8 4,0 4,7 Pasivos Corrientes Margen Ebitda Rentabilidad operacional 1. Ebitda = Resultado Operacional + Amortizaciones y depreciaciones de Inmovilizado material. 2. Ebitda Aj: En GAAP Chileno Ebitda este se ajusta agregando otros ingresos menos otros egresos no operacionales. 3. Gastos financieros netos ajustados no consideran cuenta “Activación Gastos financieros” en IFRS. * EEFF de Inversiones Eléctricas del Sur Dos Ltda e Inversiones Eléctricas del Sur S.A. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 7 Estructura INFORME DE CLASIFICACION Características de los Instrumentos LINEAS DE BONOS Fecha de inscripción 506 558 559 646 673 761 762 09-07-2007 05-12-2008 5-12-2008 17-11-2010 14-07-2011 23-08-2013 23-08-2013 Monto de la línea UF 4,6 millones UF 4,0 millones UF 4,0 millones UF 10,0 millones UF 1,5 millones UF 8,0 millones UF 8,0 millones Plazo de la línea 30 años 10 años 30 años 30 años 10 años 10 años 30 años A B, C D E - F, G* H No contempla No contempla No contempla No contempla No contempla No contempla No contempla Series inscritas al amparo de la línea Conversión Rescate anticipado Total o parcial, en los términos que se indique en las respectivas escrituras complementarias de cada serie de bonos Covenants Resguardos Garantías Deuda Financiera Neta / Ebitda < 6,75 y Ebitda / Gastos financieros netos > 2.0x para Inversiones Eléctricas del Sur consolidados Suficientes Suficientes Suficientes Suficientes Suficientes Suficientes Suficientes No tiene No tiene No tiene No tiene No tiene No tiene No tiene *Series F y G, inscritas pero no colocadas. EMISIONES DE BONOS VIGENTES Serie D Al amparo de Línea de Bonos Serie E Serie H 559 646 762 UF 4,0 millones UF 4,5 millones UF 3,0 millones Plazo de amortización 21 años 21 años 21 años Periodo de Gracia 10 años 18 años 18 años Amortizaciones Anuales Anuales Anuales 30-06-2029 30-11-2031 30-06-2034 Anuales Anuales Anual 5,0% anual vencido 4,0% anual vencido 3,9% anual vencido Monto de la Emisión Fecha de Vencimiento Pago de Intereses Tasa de Interés Rescate Anticipado A partir de 30-06-2010 A partir de 30-11-2013 A partir de 30-06-2016 Conversión No contempla No contempla No contempla Resguardos Suficientes Suficientes Suficientes Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 8 INFORME DE CLASIFICACION Nomenclatura de Clasificación Clasificación de Solvencia y Títulos de Deuda de Largo Plazo Categoría AAA: Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría AA: Corresponde a aquellos instrumentos que cuentan con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría A: Corresponde a aquellos instrumentos que cuentan con una muy buena capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de deteriorarse levemente ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BBB: Corresponde a aquellos instrumentos que cuentan con una suficiente capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de debilitarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BB: Corresponde a aquellos instrumentos que cuentan con capacidad para el pago del capital e intereses en los términos y plazos pactados, pero ésta es variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en retraso en el pago de intereses y el capital. Categoría B: Corresponde a aquellos instrumentos que cuentan con el mínimo de capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es muy variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en pérdida de intereses y capital. Categoría C: Corresponde a aquellos instrumentos que no cuentan con capacidad suficiente para el pago del capital e intereses en los términos y plazos pactados, existiendo alto riesgo de pérdida de pérdida capital y de intereses. Categoría D: Corresponde a aquellos instrumentos que no cuentan con capacidad de pago del capital e intereses en los términos y plazos pactados, y que presentan incumplimiento efectivo de pago de intereses y capital, o requerimiento de quiebra en curso. Categoría E: Corresponde a aquellos instrumentos cuyo emisor no posee información suficiente o representativa para el período mínimo exigido y además no existen garantías suficientes. Adicionalmente, para las categorías de riesgo entre AA y B, la Clasificadora utiliza la nomenclatura (+) y (-), para otorgar una mayor graduación de riesgo relativo. Títulos de Deuda de Corto Plazo Nivel 1 (N-1): Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 2 (N-2): Corresponde a aquellos instrumentos que cuentan con una buena capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 3 (N-3): Corresponde a aquellos instrumentos que cuentan con una suficiente capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 4 (N-4): Corresponde a aquellos instrumentos cuya capacidad de pago del capital e intereses en los términos y plazos pactados, no reúne los requisitos para clasificar en los niveles N-1, N-2 o N-3. Nivel 5 (N-5): Corresponde a aquellos instrumentos cuyo emisor no posee información representativa para el período mínimo exigido para la clasificación, y además no existen garantías suficientes. Adicionalmente, para aquellos títulos con clasificaciones en Nivel 1, Feller Rate puede agregar el distintivo (+). Los títulos con clasificación desde Nivel 1 hasta Nivel 3 se consideran de “grado inversión”, al tiempo que los clasificados en Nivel 4 como de “no grado inversión” o “grado especulativo”. Acciones Primera Clase Nivel 1: Títulos con la mejor combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 2: Títulos con una muy buena combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 3: Títulos con una buena combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 4: Títulos accionarios con una razonable combinación de solvencia, y otros factores relacionados al título accionario o su emisor. Segunda Clase (ó Nivel 5): Títulos accionarios con una inadecuada combinación de solvencia y otros factores relacionados al título accionario o su emisor. Sin Información Suficiente: Títulos accionarios cuyo emisor no presenta información representativa y válida para realizar un adecuado análisis. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 9 INFORME DE CLASIFICACION Descriptores de Liquidez Robusta: La empresa cuenta con una posición de liquidez que le permite incluso ante un escenario de stress severo que afecte las condiciones económicas, de mercado u operativas cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Satisfactoria: La empresa cuenta con una posición de liquidez que le permite cumplir con holgura el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un escenario de stress severo que afecte las condiciones económicas, de mercado u operativas. Suficiente: La empresa cuenta con una posición de liquidez que le permite cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un escenario de stress moderado que afecte las condiciones económicas, de mercado u operativas. Ajustada: La empresa cuenta con una posición de liquidez que le permite mínimamente cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un pequeño cambio adverso en las condiciones económicas, de mercado u operativas. Insuficiente: La empresa no cuenta con una posición de liquidez que le permita cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Matriz de Riesgo Crediticio Individual y Clasificación Final La matriz presentada en el diagrama entrega las categorías de riesgo indicativas para diferentes combinaciones de perfiles de negocio y financieros. Cabe destacar que éstas se presentan sólo a modo ilustrativo, sin que la matriz constituya una regla estricta a aplicar. La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información pública remitida a la Superintendencia de Valores y Seguros, a las bolsas de valores y en aquella que voluntariamente aportó el emisor, no siendo responsabilidad de la clasificadora la verificación de la autenticidad de la misma. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Las clasificaciones de Feller Rate son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que ésta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 10