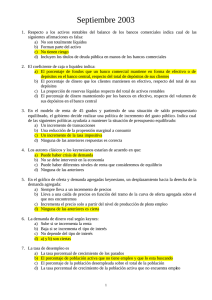

Capítulo 5. El gasto agregado, el modelo ingreso

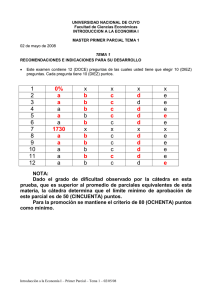

Anuncio