Pronostico cierre Fiscal

Anuncio

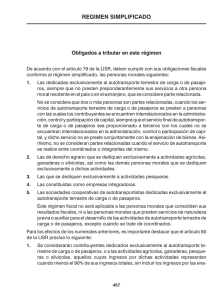

Pronostico del Cierre Fiscal C.P.M.I. Ricardo A. Reyna Julio 2016, Chihuahua, Chih. I.- Antecedentes Objetivo • Que la persona cumpla adecuadamente con sus obligaciones fiscales de acuerdo al marco legal tributario. • Las personas tienen derecho a organizar sus negocios o actividades de la forma que estimen mas conveniente dentro del marco legal • Incremento en contribuciones estimula a las personas a planear sus actividades para pagar el mínimo posible • Las autoridades deben prevenir la evasión fiscal 3 Pasos a seguir – Definir las operaciones a realizar, las partes involucradas y el monto total. – Identificar las diferentes opciones que establecen las leyes, decretos, tratados, reglamentos, miscelaneas, criterios de tribunales, jurisprudencias, etc. – Determinar las contribuciones netas a pagar en cada alternativa – Análisis y estudio de cada alternativa y su viabilidad 4 Pasos a seguir – Selección de la alternativa con mayores ventajas y establecer los fundamentos legales y criterios aplicables. – Implementación de las opciones, elaborando la documentación soporte de las operaciones – Vigilar que efectivamente se lleven a cabo cada una de las sugerencias – Revisión de las alternativas en forma permanente 5 Principales ventajas Ahorro de contribuciones Mayor flujo de efectivo en la empresa Diferimiento en el pago de contribuciones Se evitan recargos, multas, actualización. Pago de contribuciones en forma proporcional y equitativa – Mayores utilidades que permiten crecimiento – – – – – 6 Recomendaciones • Suscripciones a diario oficial de la federación y revistas técnicas • Criterios y jurisprudencias de tribunales • Apoyo de otros profesionistas • Conocimiento profundo de las leyes, reglamentos, misceláneas, decretos, etc. • Necesidad de información veraz y oportuna • Depuración de cuentas contables que son base para los cálculos fiscales 7 Información financiera • El punto de partida para la información fiscal • Veracidad y oportunidad • Registros contables correctos • Preparando la Contabilidad Digital Conocimiento del marco tributario Por que pagamos impuestos ? Mandato constitucional Art. 31.- Es obligación de los mexicanos: Fracc. IV .Contribuir al gasto publico Federación, estados, D.F. y municipios Proporcional y equitativa Leyes lo dispongan. Jerarquía de Leyes Fiscales en México CONSTITUCION Tratados Internacionales Ley de Ingresos de la Federación Código Fiscal de la Federación Leyes Especificas (LISR, LIVA, LIETU, LIDE, ETC…) Resoluciones Administrativas (RMF) Derecho Común Elementos esenciales Cuerpo de la ley • Sujeto (Quien?) • Objeto (Sobre que?) • Base (Como?) • Tasa o Tarifa (Cuanto?) Evasión fiscal • Sujeto pasivo con obligaciones tributarias • Que se deje de enterar la contribución • Que se infrinja la ley • Compleja estructura del sistema tributario? Simulación fiscal • Actos que se declaran como verdad sin que sucedan. • Para estos la autoridad debe fundarlos y motivarlos. • Estos actos pueden determinarse presuntivamente por la autoridad. Elusión fiscal • No pago de contribuciones, de manera licita? • Art 5 del CFF, interpretación estricta sobre los 4 elementos esenciales • Interpretación supletoria por el derecho común. Criterios no vinculantivos • Disposiciones emitidas por el SAT • Determinan conductas o interpretaciones no avaladas por la autoridad • Sanciones para los asesores, establecida en el código por interpretaciones contrarias. • Aplicación estricta? Criterios Sustantivos PRODECON • Son aquéllos que derivan de las recomendaciones, respuestas a las consultas especializadas o de algún otro acto que lleven a cabo las diversas unidades administrativas de la Procuraduría en el ejercicio de sus atribuciones sustantivas. II.- Análisis Financiero Fiscal Herramientas de Análisis Financiero • Elaboración de Presupuesto y pronósticos • Presentación de Información Financiera Comparativa • Analizar variaciones importantes • Punto de equilibrio • Generación de Valor (EVA) • Flujos de efectivo Análisis Financiero Impuestos Análisis Financiero Impuestos Análisis Financiero TOTAL 8.226 Análisis Financiero Pagos Provisionales ISR Pagos Provisionales ISR – Se deben enterar a mas tardar el día 17 del mes siguiente: Ingresos Nominales (*) Coeficiente de utilidad Utilidad fiscal estimada (-)PTU pagada LIF (Antes Decreto 26-12-13) (-)Anticipos S.C. y Coop. (Beneficio sin entero de ISR ) (-)Perdidas por amortizar Resultado Fiscal (*) Tasa del Impuesto Pago provisional (-)Pagos anteriores (-)Retenciones de ISR Pagos Provisionales La PTU se disminuye al 100% o se reduce 47% ??? Pagos Provisionales ISR Reducción de pagos provisionales: – Determinación del coeficiente de utilidad, restando el efecto del inventario acumulable, en su determinación. • Los contribuyentes que estimen que el C.U. que están aplicando para determinar los pagos provisionales es superior al del ejercicio, podrán solicitar autorización para disminuir el monto de los pagos provisionales a partir del segundo semestre del ejercicio. • La solicitud de autorización, se presentará a la autoridad fiscal un mes antes de la fecha en la que se deba efectuar el pago provisional cuya disminución se solicite. Art 14 b) LISR Pronósticos Fiscales de Cierre III.- Planeación Perdidas Fiscales • Verificar vigencia • Enajenar AF deducidos al 100% para no perder perdida, para capitalizar. • Aplicar %menores en deducción de inversiones. Opción deducción de gastos auto facturados -Asimilados a salarios (Actividades Empresariales y Honorarios) - Reciclaje (Chatarreros) - Actividades Primarias - Arrendamientos de espacios Se pueden deducir gastos con requisitos mínimos Se entera la retención correspondiente Deducción de Inversiones • …Automóviles solo serán deducibles hasta por un monto de 175,000.00 • … tratándose de automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques, el porciento máximo autorizado como deducción es del 25%. 36 F II Definición de Automóvil • Art. 3 RLISR, Vehículo terrestre para el transporte de hasta diez pasajeros, incluido el conductor, precisando en su segundo párrafo que no se consideran comprendidas en la definición anterior las motocicletas. • Ni la LISR ni su Reglamento definen lo que debe entenderse por vehículos o camiones de carga, Definición de Automóvil • Acorde con el art. 5, segundo párrafo del CFF, se aplica de manera supletoria el Reglamento de Tránsito en Carreteras Federales, mismo que define a los vehículos pick up como camiones, entendiendo a éstos como aquellos vehículos de motor, de cuatro ruedas o más, destinado al transporte de carga. • En este sentido, los vehículos denominados pick up son camiones de carga destinados al transporte de mercancías, por lo que no deben ser considerados como automóviles para efectos de la LISR. 63/2012/ISR Deducciones del ISR. Los vehículos denominados pick up son camiones de carga. Deducción de Automóviles EJEMPLO: - Porsche MOI $1.5 millones. - EDGE MOI $400,000.00 - Automóvil deducción hasta $175,000.00 Inversiones únicamente se podrán deducir mediante la aplicación, en cada ejercicio, de los porcientos máximos…,sobre el MOI, con las limitaciones que, en su caso, establezca la ley. Arrendamiento 200 diarios X 365 = $73,000.00 IVA 11,680.00 = $84,680.00 31 Deducción por baja -Realizar inventario de Activos Fijos Se podrá deducir la parte aún no deducida cuando: 1. El contribuyente enajene los bienes 2. Dejen de ser útiles para obtener ingresos Nota: En este último caso se deberá presentar aviso a la autoridad y mantener sin deducción un peso en sus registros. -Otros ingresos la ganancia en venta de activos fijos 31 Sexto Parrafo Deducción por baja -Bienes siniestrados y recuperación de seguro. *Se deduce el saldo por deducir *No se acumula el importe recuperado *Se debe reinvertir *O se destine a pagar deudas *Del monto reinvertido en la adquisición se deduce, hasta por el monto que tenia pendiente. 37 LISR Disminución de la PTU pagada • Si PTU pagada menor a utilidad fiscal disminuye la utilidad fiscal • Si PTU pagada mayor a utilidad fiscal la diferencia es la perdida fiscal del ejercicio • Si deducciones mayores a ingresos acumulables la perdida se incrementa con la PTU pagada • aplica también a personas físicas 38 Deducción Inmediata • Adquisiciones último cuatrimestre de 2015, respecto de: Fracción II Artículo Tercero DVT Estímulos Fiscales El Art. 17 y 106 de la LISR establece que acumularán la totalidad de los ingresos en efectivo, en bienes, en servicio, en crédito o de cualquier otro tipo En este sentido, el concepto ingreso establecido en la Ley del Impuesto sobre la Renta, es de carácter amplio e incluyente de todos los conceptos que modifiquen positivamente el patrimonio del contribuyente, salvo que la misma ley prevea alguna precisión en sentido contrario. En consecuencia, los estímulos fiscales que disminuyan la cuantía de una contribución una vez que el importe de ésta ha sido determinado en dinero y de esta manera modifiquen positivamente el patrimonio del contribuyente, constituyen un ingreso en crédito, salvo disposición fiscal expresa en contrario. 52/2012/ISR Investigación tecnológica • Se deroga en 2010, y se traslada por medio de CONACYT, en base a la Ley de Ciencia y Tecnología (LCYT). • Subsidio a titulo perdido • Son los programas de apoyo para las empresas que inviertan en proyectos de investigación, desarrollo de tecnología e innovación dirigidos al desarrollo de nuevos productos, procesos o servicios. – INNOVATEC (Innovación Tecnológica para las grandes empresas) – INNOVAPYME (Innovación tecnológica para las micro, pequeñas y medianas empresas) – PROINNOVA (Proyectos en red orientados a la innovación) Deducción de terrenos Aplica a contribuyentes que se dediquen a la construcción y enajenación de desarrollos inmobiliarios: I. Que los terrenos sean destinados a la construcción de desarrollos inmobiliarios, para su enajenación. II. Que los ingresos acumulables correspondientes provengan de la realización de desarrollos inmobiliarios cuando menos en un ochenta y cinco por ciento II. Que al momento de la enajenación del terreno, se considere ingreso acumulable el valor total de la enajenación del terreno de que se trate… ingreso mas 3% por ejercicio III. Que el costo de adquisición de los terrenos no se incluya en la estimación de los costos directos e indirectos a que se refiere el artículo 36 de esta Ley. IV. Que en la escritura pública en la que conste la adquisición de dichos terrenos, se asiente la información que establezca el Reglamento de esta Ley. Se debe aplicar por todos los terrenos en inventario durante los siguientes 5 años. Estimulo a la cinematografía • Permite a las empresas privadas aportar un 10% del total del ISR del ejercicio fiscal anual para la realización de un proyecto cinematográfico, lo que sea menor. • Ejemplo: $100,000.00 ISR • 10% para el cine: $10,000.00 • Total a pagar : $90,000.00 También aplica para Pagos Provisionales BENEFICIOS al aportar a Cinematografía Presencia de productos durante gran parte de la película Presencia en los créditos de la película (nombre y logotipo) Presencia en los impresos de la película Presencia en las ruedas de prensa Presencia en el DVD de la película Posibilidad de hacer promoción cruzada con el DVD Otros a negociar 44 contratación personas Discapacidad • El patrón que contrate a personas que padezcan discapacidad motriz y que para superarla requieran usar permanentemente prótesis, muletas o sillas de ruedas; mental; auditiva o de lenguaje, en un ochenta por ciento o más de la capacidad normal o tratándose de invidentes, podrá deducir de sus ingresos, un monto equivalente al 100% del impuesto sobre la renta de estos trabajadores retenido y enterado conforme al Capítulo I del Título IV de esta Ley, siempre y cuando el patrón esté cumpliendo respecto de dichos trabajadores con la obligación contenida en el artículo 12 de la Ley del Seguro Social y además obtenga del Instituto Mexicano del Seguro Social el certificado de discapacidad del trabajador. LIF (Antes Decreto) Se otorga un estímulo fiscal a los contribuyentes personas físicas o morales del impuesto sobre la renta, que empleen a personas que se encuentren en alguno de los supuestos siguientes: Padezcan discapacidad motriz, que para superarla requieran usar permanentemente prótesis, muletas o sillas de ruedas; mental; auditiva o de lenguaje, en un ochenta por ciento o más de la capacidad normal o tratándose de invidentes. 25% ADICIONAL DE DEDUCION DE A PERCEPCION O 100% DEL ISR CORRESPONDIENTE AL SALARIO Beneficio por donación de alimentos • Se otorga un estímulo fiscal a los contribuyentes que, entreguen en donación bienes básicos para la subsistencia humana en materia de alimentación o salud a instituciones autorizadas para recibir donativos deducibles y que estén dedicadas a la atención de requerimientos básicos de subsistencia en materia de alimentación o salud de personas, sectores, comunidades o regiones de escasos recursos –comúnmente llamados bancos de alimentos o de medicinas–, consistente en una deducción adicional por un monto equivalente al 5% del costo de lo vendido que le hubiera correspondido a dichas mercancías, cuando el margen de utilidad bruta de las mercancías donadas en el ejercicio en el que se efectúe la donación hubiera sido igual o superior al 10%; cuando fuera menor, el por ciento de la deducción adicional se reducirá al 50% del margen. Plazo adicional para presentar declaraciones Gracias!! Fan Page Cp_ricardoreyna [email protected] Cel: (614) 2475047 Oficina: (648)1181188 www.cpricardoreyna.com