Teoría Letras

Anuncio

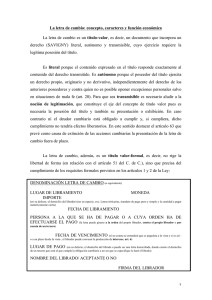

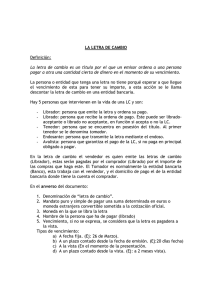

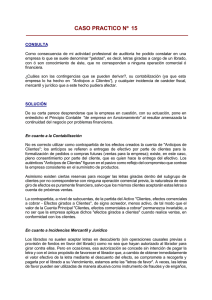

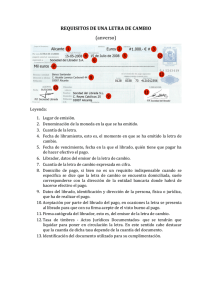

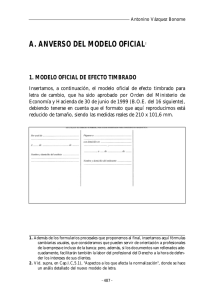

PROCESOS ECONÓMICOS CON EFECTOS DE COMERCIO LA LETRA DE CAMBIO TEORÍA Introducción de las compras a crédito: Las operaciones de compraventa de bienes o servicios no se suelen realizar sólo en efectivo sino que en muchos casos se paga a plazo. Existen diferentes elementos justificativos del crédito que el comprador contrae con el vendedor y uno de ellos es la Letra de cambio que vamos a ver a continuación. Otros documentos justificativos son el albarán o la factura. El PGC clasifica en diferentes tipos de cuentas los activos y pasivos financieros derivados de las ventas a crédito. Vamos a destacar dos de las clasificaciones. a) Según la naturaleza del objeto que hemos comprado: Proveedores: Cuando se compran mercancías y sumunistros o servicios necesarios en la actividad principal de la empresa Acreedores: Se compran servicios no utilizados en el proceso productivo. b) Según la naturaleza del objeto vendido: Clientes: Cuando se vende una mercancía resultado del proceso productivo de la empresa. Deudores: La mercancía vendida no es parte de la actividad principal de la empresa. Otras clasificaciones: Corto vs. Largo plazo, Empresas del grupo vs. Empresas asociadas La letra de cambio (Ley 19/1985, de 16 de julio, Cambiaria y del Cheque) Las letras de cambio suelen ir ligadas a operaciones de compraventa, y favorece las mismas ya que no es necesario que el dinero este presente en el mismo momento en que se produce la transacción, se trata de una operación a crédito. La letra de cambio, tambien denominada como “giro”, es un documento mercantil que contiene la obligación de pagar una determinada cantidad de dinero en una fecha determinada (vencimiento) al beneficiario o tenedor de la letra. A través de este intrumento el librador manda pagar al librado una cierta cantidad de dinero al tomador o beneficiario en una fecha y lugar determinados. En la letra de cambio intervienen los siguientes agentes: El LIBRADOR: La persona que pone en circulación la letra de cambio y ordena hacer el pago. La letra de cambio debe llevar la firma del Librador asi como su nombre y domicilio. El LIBRADO: La persona a cuyo cargo se libra la letra. El que debe pagar. En la letra de cambio debe aparecer el nombre y datos personales del LIBRADO. Asimismo, debe aceptar la letra, firmarla y comprometerse al pago del importe de la misma. El TOMADOR o BENEFICIARIO: Es el intermediario a cuya orden debe realizarse el pago de la cantidad ordenada por el Librador. Puede ser bien el mismo librador, bien cualquier otra persona física or jurídica a la que se le hubiese traspasado el efecto (endoso). Otras figuras que pueden intervenir en una letra de cambio: Edosante: Aquel que endosa una letra. Endosatario: Aquel en cuyo favor se endosa la letra. El tomador o beneficiario transmite el derecho de cobro de la letra a un tecero llamado endosatario. Avalista: Persona que garantiza el pago de la letra en caso de no hacerse por parte del librado. En el tráfico empresarial es muy corriente utilizar letras de cambio, pues pueden ser descontadas. Descuento de las letras de cambio: El descuento de las letras de cambio por parte de los bancos no es más que una operación de crédito mediante la cual el banco anticipa el importe no vencido (previa deducción de un interés) de la letra de cambio a cambio de la cesión o endoso de la misma. De esta manera las empresas pueden obtener liquidez inmediata y no esperar al vencimiento de la letra de cambio para que el dinero se haga efectivo. Por el descuento de las letras, el banco entrega una cantidad de dinero menor ya que le aplica un descuento que corresponde a los intereses y que dependen del plazo de vencimiento e importe de la letra. Asímismo, el descuento lleva una serie de gastos asociados relativos a la gestión del cobro, timbres (impuesto de actos jurídicos documentados), corretaje de fedatario público1, devolución de efectos etc... En caso de que finalmente el Librado no page la letra endosada a la entidad financiera, el banco reclamará el importe al tenedor anterior de la letra más la parte correspondiente a los gastos de protesto en los que incurre el banco por solicitar el servicio de protesto a un notario. En caso de que la letra resulte impagada se podrá “protestar”. Es decir, dejar constancia a través de un notario del impago de la letra y en caso de impago, llevar a cabo las acciones judiciales pertinentes. 1 Gastos por la intervención del corredor de comercio.