Coloca tus inversiones en varios lugares, porque no sabes

Anuncio

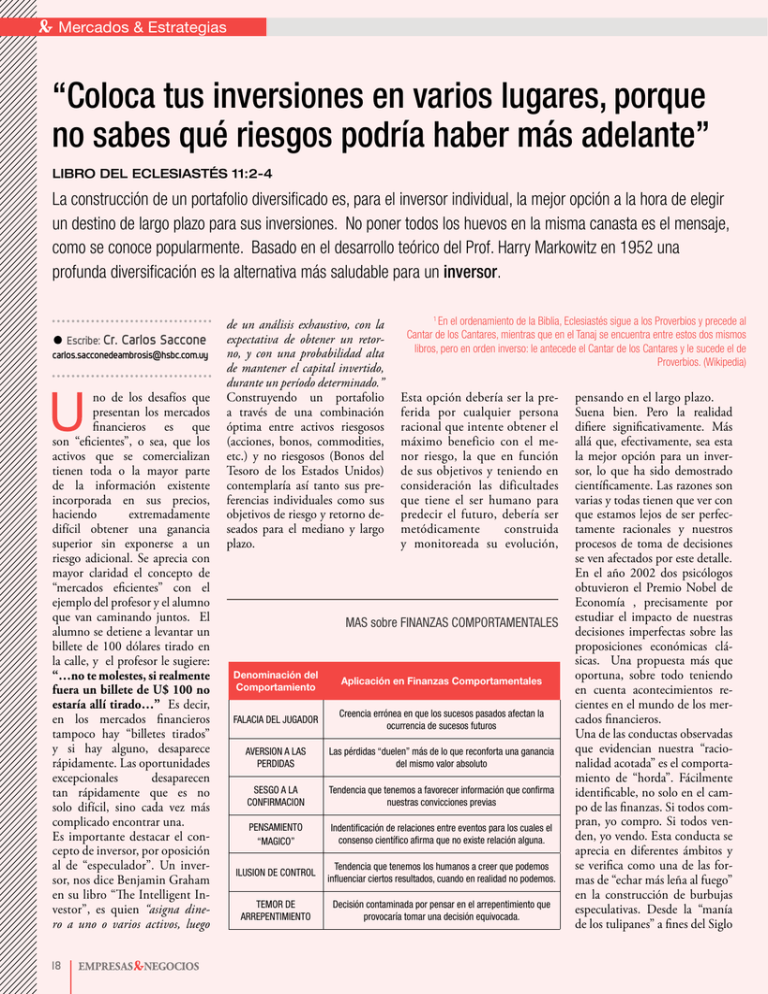

Mercados & Estrategias “Coloca tus inversiones en varios lugares, porque no sabes qué riesgos podría haber más adelante” Libro del Eclesiastés 11:2-4 La construcción de un portafolio diversificado es, para el inversor individual, la mejor opción a la hora de elegir un destino de largo plazo para sus inversiones. No poner todos los huevos en la misma canasta es el mensaje, como se conoce popularmente. Basado en el desarrollo teórico del Prof. Harry Markowitz en 1952 una profunda diversificación es la alternativa más saludable para un inversor. Escribe: Cr. Carlos Saccone [email protected] U no de los desafíos que presentan los mercados financieros es que son “eficientes”, o sea, que los activos que se comercializan tienen toda o la mayor parte de la información existente incorporada en sus precios, haciendo extremadamente difícil obtener una ganancia superior sin exponerse a un riesgo adicional. Se aprecia con mayor claridad el concepto de “mercados eficientes” con el ejemplo del profesor y el alumno que van caminando juntos. El alumno se detiene a levantar un billete de 100 dólares tirado en la calle, y el profesor le sugiere: “…no te molestes, si realmente fuera un billete de U$ 100 no estaría allí tirado…” Es decir, en los mercados financieros tampoco hay “billetes tirados” y si hay alguno, desaparece rápidamente. Las oportunidades excepcionales desaparecen tan rápidamente que es no solo difícil, sino cada vez más complicado encontrar una. Es importante destacar el concepto de inversor, por oposición al de “especulador”. Un inversor, nos dice Benjamin Graham en su libro “The Intelligent Investor”, es quien “asigna dinero a uno o varios activos, luego 18 de un análisis exhaustivo, con la expectativa de obtener un retorno, y con una probabilidad alta de mantener el capital invertido, durante un período determinado.” Construyendo un portafolio a través de una combinación óptima entre activos riesgosos (acciones, bonos, commodities, etc.) y no riesgosos (Bonos del Tesoro de los Estados Unidos) contemplaría así tanto sus preferencias individuales como sus objetivos de riesgo y retorno deseados para el mediano y largo plazo. 1 En el ordenamiento de la Biblia, Eclesiastés sigue a los Proverbios y precede al Cantar de los Cantares, mientras que en el Tanaj se encuentra entre estos dos mismos libros, pero en orden inverso: le antecede el Cantar de los Cantares y le sucede el de Proverbios. (Wikipedia) Esta opción debería ser la preferida por cualquier persona racional que intente obtener el máximo beneficio con el menor riesgo, la que en función de sus objetivos y teniendo en consideración las dificultades que tiene el ser humano para predecir el futuro, debería ser metódicamente construida y monitoreada su evolución, MAS sobre FINANZAS COMPORTAMENTALES Denominación del Comportamiento Aplicación en Finanzas Comportamentales FALACIA DEL JUGADOR Creencia errónea en que los sucesos pasados afectan la ocurrencia de sucesos futuros AVERSION A LAS PERDIDAS Las pérdidas “duelen” más de lo que reconforta una ganancia del mismo valor absoluto SESGO A LA CONFIRMACION Tendencia que tenemos a favorecer información que confirma nuestras convicciones previas PENSAMIENTO “MAGICO” Indentificación de relaciones entre eventos para los cuales el consenso científico afirma que no existe relación alguna. ILUSION DE CONTROL Tendencia que tenemos los humanos a creer que podemos influenciar ciertos resultados, cuando en realidad no podemos. TEMOR DE ARREPENTIMIENTO Decisión contaminada por pensar en el arrepentimiento que provocaría tomar una decisión equivocada. pensando en el largo plazo. Suena bien. Pero la realidad difiere significativamente. Más allá que, efectivamente, sea esta la mejor opción para un inversor, lo que ha sido demostrado científicamente. Las razones son varias y todas tienen que ver con que estamos lejos de ser perfectamente racionales y nuestros procesos de toma de decisiones se ven afectados por este detalle. En el año 2002 dos psicólogos obtuvieron el Premio Nobel de Economía , precisamente por estudiar el impacto de nuestras decisiones imperfectas sobre las proposiciones económicas clásicas. Una propuesta más que oportuna, sobre todo teniendo en cuenta acontecimientos recientes en el mundo de los mercados financieros. Una de las conductas observadas que evidencian nuestra “racionalidad acotada” es el comportamiento de “horda”. Fácilmente identificable, no solo en el campo de las finanzas. Si todos compran, yo compro. Si todos venden, yo vendo. Esta conducta se aprecia en diferentes ámbitos y se verifica como una de las formas de “echar más leña al fuego” en la construcción de burbujas especulativas. Desde la “manía de los tulipanes” a fines del Siglo Mercados & Estrategias XVI en Holanda, pasando por la burbuja de la compañía South Sea en Inglaterra a principios del Siglo XVIII, llegando las últimas tres burbujas especulativas (Crisis 1929, punto com y mercado inmobiliario) siempre existe un gran público dispuesto a comprar caro, por la simple razón de que todo el mundo está comprando. La tendencia que tienen los inversores a mantener sus inversiones “perdedoras” mucho más tiempo que las ganadoras debido a algún tipo de fantasía con respecto a que “si bajaron tanto tienen que volver a subir”, y la manifiesta superioridad que poseen las mujeres al administrar una cartera de acciones con respecto a los hombres, fueron investigadas por el profesor Terrance Odean, de la Universidad de California. En esta última, “el exceso de confianza” juega un papel fundamental en contra de los hombres, que asumen en general más riesgos, a diferencia de las mujeres, que adoptan una posición más prudente, con mejores resultados comprobados. Emociones como el orgullo y el arrepentimiento también tienen una influencia notable en nuestras decisiones de inversión. Estas emociones, dice Odean, podrían estar detrás de la tendencia a mantener aquellas inversiones “perdedoras”, debido al “dolor moral” de admitir haber tomado una mala decisión y realizar una pérdida, liquidándola. Este arrepentimiento o vergüenza no solo se da con uno mismo, sino también con el entorno más próximo. ¿Piensa obtener el primer puesto en la próxima carrera 10k que corra? Muy probablemente no. Porque es consciente de sus límites físicos. Cuando seamos tan conscientes de nuestras vulnerabilidades y límites en los procesos de decisión como lo somos con nuestros límites físicos, probablemente tomemos decisiones más saludables y evitemos así sorpresas dolorosas, que en realidad, eran previsibles. Evitar la concentración es una de las decisiones más saludables que uno puede tomar cuando se trata de administrar su patrimonio. Aplica de la misma forma hoy que hace 2000 años. ¿Cómo construir un portafolio diversificado? Digamos entonces que luego de leer estas líneas usted se ha convencido que la mejor estrategia para sus inversiones es comenzar a construir un portafolio profundamente diversificado e intentar despegarse de versiones de prensa, probables catástrofes y monedas que desaparecen, intentando ser lo más racional posible, enfocándose exclusivamente en la realidad y en sus propios intereses y objetivos. Naturalmente, la cartera no estaría exenta de riesgo y volatilidad por lo que de ser alguien absolutamente adverso al riesgo no sería la inversión adecuada. Su “perfil de inversor” debería ser el de alguien con objetivos de crecimiento de capital en el mediano-largo plazo (cinco años o más) del orden de 6% anual en dólares. La ventaja de invertir en un portafolio diversificado sobre el cual se espera un retorno anual de 6%, sobre la alternativa de comprar un solo bono que rinde 5% será que se estará reduciendo significativamente la variabilidad total del valor de la cartera. Esto es, existirá una relación riesgo-retorno mucho más conveniente, en el entendido que a más retorno deseado mayor riesgo involucrado. Daniel Khaneman y Amos Tversky. Carlos Saccone Al momento de administrar una cartera de acciones, “el exceso de confianza” juega un papel fundamental en contra de los hombres, que asumen en general más riesgos, a diferencia de las mujeres, que adoptan una posición más prudente, con mejores resultados comprobados, según investigaciones del profesor Terrance Odean, de la Universidad de California. Carlos Saccone es el responsable por el asesoramiento financiero e inversiones en Banca Persona de HSBC. Contador Público de profesión, se desempeña en la industria de servicios financieros de nuestro país desde 1997. Es académico de número de la Academia Nacional de Economía y posee la licencia Series 65 de uno de los organismos reguladores del mercado de valores de EEUU. (FINRA). Actualmente cursa el MBA del IEEM, la Escuela de Negocios de la Universidad de Montevideo. PROBABLE DISTRIBUCIÓN DE ACTIVOS EN PORTAFOLIO DIVERSIFICADO 19