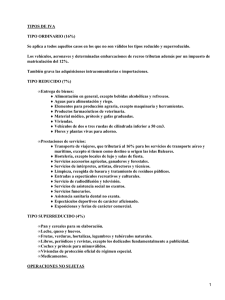

IVA y Comercio Internacional

Anuncio

© 1 Ediciones Francis Lefebvre D O SSIER PRÁ C TIC O F R A N C I S L E F E B V R E IVA y Comercio Internacional Importación Exportación Regímenes Aduaneros Operaciones Intracomunitarias Servicios Internacionales ACTUALIZADO: MAYO DE 2005 4— © Ed. Francis Lefebvre El presente Dossier es el fruto de un estudio cedido a Ediciones Francis Lefebvre por los siguientes autores: D. FRANCISCO JAVIER SÁNCHEZ GALLARDO (Licenciado en Ciencias Económicas) D. ENRIQUE ESTÉVEZ VÉRTIZ (Licenciado en Derecho) EDICIONES FRANCIS LEFEBVRE, S. A. Santiago de Compostela, 100. 28035 Madrid. Teléfono: (91) 210 80 00. Fax: (91) 210 80 01 www.efl.es ISBN: 84-95828-76-6 Depósito legal: M-26213-2005 Impreso en España por Printing’94 Puerto Rico, 3. 28016 Madrid © SUMARIO — 5 Ed. Francis Lefebvre SUMARIO SUMARIO nº marginal CAPÍTULO 1. GENERALIDADES . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. B. Territorio de aplicación del impuesto . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Impuesto general indirecto canario e Impuesto sobre la producción, los servicios y las importaciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 100 125 150 CAPÍTULO 2. LOCALIZACIÓN DE LAS ENTREGAS DE BIENES . . . . . . . . . . . . . . . . . . . . . . . 200 Entregas de bienes sin expedición o transporte . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de bienes con expedición o transporte . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de bienes con instalación o montaje . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de inmuebles . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de bienes a bordo de transportes intracomunitarios . . . . . . . . . . . . . . . . . . Entregas de gas y electricidad a través de redes de distribución . . . . . . . . . . . . . . . . 205 210 216 230 235 245 .. .. .. .. .. .. CAPÍTULO 3. TRÁFICO INTRACOMUNITARIO . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 1. Régimen general . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Adquisiciones intracomunitarias . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas intracomunitarias de bienes . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Operaciones asimiladas . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Obligaciones formales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 2. Regímenes especiales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . No sujeción de las adquisiciones intracomunitarias de bienes efectuadas por determinadas personas . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Medios de transporte nuevos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Ventas a distancia . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 3. Prestaciones de servicios vinculadas al tráfico intracomunitario . . . . Transporte intracomunitario de bienes . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Servicios accesorios al transporte intracomunitario de bienes . . . . . . . . . . . . . . . Servicios de mediación . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . CAPÍTULO 4. IMPORTACIONES . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 1. Hecho imponible y concepto . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 2. Operaciones asimiladas . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 3. Áreas exentas y regímenes suspensivos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Exenciones relativas a zonas francas, depósito francos y otros depósitos . . . Regímenes suspensivos. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 4. Exenciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. Exenciones por analogía a las entregas . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Bienes personales y similares . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . C. Importaciones destinadas a favorecer determinadas actividades empresariales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 300 310 315 440 500 570 600 605 630 660 690 695 710 725 800 805 850 875 880 920 1150 1155 1200 1300 6 — SUMARIO © Ed. Francis Lefebvre D. Exenciones de carácter social . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . E. Relaciones internacionales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . F. Exenciones relacionadas con el transporte . . . . . . . . . . . . . . . . . . . . . . . . . . . . G. Exenciones singulares de contenido aduanero . . . . . . . . . . . . . . . . . . . . . . . . Sección 5. Devengo . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Régimen aduanero . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Régimen fiscal . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 6. Base imponible . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. Regla general . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Reglas especiales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . C. Reglas comunes . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 7. Sujeto pasivo . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 8. Responsables . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Responsabilidad solidaria y subsidiaria. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Responsabilidad y representación ante las autoridades aduaneras . . . . . . . . . . . Sección 9. Representación . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. Sujetos mediadores en las declaraciones aduaneras . . . . . . . . . . . . . . . . . . . B. Reembolso . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 10. Liquidación e ingreso . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Importaciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Operaciones asimiladas a la importación . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Obligaciones formales de las sociedades importadoras . . . . . . . . . . . . . . . . . . . . . . . CAPÍTULO 5. EXPORTACIONES . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 1. Concepto y consideraciones generales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 2. Exenciones en las importaciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Exportación por el transmitente . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Exportación por el adquirente. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Trabajos a la exportación . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas a organismos reconocidos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Prestaciones de servicios . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Intermediación a la exportación . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 3. Exenciones en operaciones asimiladas a exportaciones . . . . . . . . . . . . . . Exenciones relativas a buques . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Exenciones relativas a aeronaves . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Exenciones en el ámbito de las relaciones diplomáticas y consulares . . . . . . . . Entregas y servicios destinados a la OTAN . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de oro al Banco de España . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Transportes de viajeros y equipajes . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Transporte a Azores y Madeira . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Prestaciones de servicios en operaciones asimiladas a las exportaciones. . . . . Sección 4. Deducciones y devoluciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Operaciones cuya realización origina el derecho a la deducción . . . . . . . . . . . . . . Procedimientos especiales de devolución . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . nº marginal 1400 1500 1575 1600 1700 1705 1710 1750 1755 1790 1850 1900 1950 1951 1960 1980 1985 2010 2050 2052 2070 2085 2200 2205 2235 2240 2290 2370 2410 2425 2460 2500 2505 2575 2625 2680 3010 3015 3030 3040 3100 3110 3115 © Ed. Francis Lefebvre SUMARIO — 7 nº marginal CAPÍTULO 6. LOCALIZACIÓN DE LAS PRESTACIONES DE SERVICIOS . . . . . . . . . . . . . . Regla general . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. Establecimiento permanente . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Otras cuestiones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Reglas especiales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. Servicios relacionados con inmuebles . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Transporte . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . C. Servicios culturales y similares . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . D. Comercio electrónico . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . E. Servicios de profesionales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . F. Servicios de mediación en nombre y por cuenta ajena . . . . . . . . . . . . . . . . . G. Trabajos sobre bienes corporales. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . H. Telecomunicaciones, radiodifusión y televisión . . . . . . . . . . . . . . . . . . . . . . . . . I. Cláusula de cierre . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . CAPÍTULO 7. OTRAS CUESTIONES . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 1. Entes públicos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. Operaciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Contratos suscritos por entes públicos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 2. Sujeto pasivo . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . A. Prestación de servicios . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Entrega de bienes . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . C. Otros supuestos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Sección 3. Régimen especial de ciertas operaciones de comercio electrónico . A. Ámbito de aplicación . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Contenido . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . C. Devolución de cuotas soportadas . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . D. Presentación de declaraciones por vía telemática . . . . . . . . . . . . . . . . . . . . . . Sección 4. Devoluciones a empresarios o profesionales no establecidos . . . . . . . A. Ámbito de aplicación . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . B. Determinación del importe susceptible de devolución . . . . . . . . . . . . . . . . . C. Supuestos de no aplicación. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . D. Procedimiento de devolución . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . ANEXOS . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3250 3252 3270 3320 3340 3340 3375 3390 3425 3500 3650 3690 3740 3800 4000 4010 4015 4025 4050 4055 4060 4065 4100 4105 4110 4125 4130 4150 4160 4200 4210 4220 5000 © ABREVIATURAS — 9 Ed. Francis Lefebvre Principales abreviaturas ADT AIB CA CC CE CV DAC DDA DGT Dir DUA EIB EM EP IIEE LIVA PRE RD RDDA RDL RDLeg Resol Rgto Rgto Fac RIVA UE TCo TEAC TJCE TS Almacenes de Depósito Temporal Adquisición intracomunitaria de bienes Código Aduanero Código Civil Comunidad Europea Consulta vinculante Disposiciones de aplicación del Código Aduanero Depósito Distinto del Aduanero Dirección General de Tributos Directiva Documento Único Aduanero Entrega intracomunitaria de bienes Estado miembro Establecimiento permanente Impuestos Especiales Ley del Impuesto sobre el Valor Añadido (L 37/1992) Personas en régimen especial Real Decreto Régimen de Depósito distinto del Aduanero Real Decreto Ley Real Decreto Legislativo Resolución Reglamento Reglamento de facturación Reglamento del Impuesto sobre el Valor Añadido (RD 1624/1992) Unión Europea Tribunal Constitucional Tribunal Económico Administrativo Central Tribunal de Justicia de las Comunidades Europeas Tribunal Supremo © GENERALIDADES — 11 Ed. Francis Lefebvre CAPÍTULO 1 Generalidades GENERALIDADES 100 SUMARIO A. B. Territorio de aplicación del impuesto . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Impuesto general indirecto canario e Impuesto sobre la producción, los servicios y las importaciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 125 150 En esta obra se analiza la vertiente internacional del IVA, las reglas conforme a las cuales se establece el gravamen de los intercambios internacionales de bienes y servicios. La técnica legislativa del IVA hace que operación por operación haya de determinarse el lugar en el que la misma ha de considerarse realizada para, a continuación, y supuesto que la regla de localización que resulte aplicable nos haya conducido al resultado de que la citada operación ha de entenderse realizada en el territorio de aplicación del impuesto, determinar su gravamen. En esta tarea, es fundamental señalar ante qué clase de operación nos encontramos. En función de ello, tenemos lo siguiente: Entregas de bienes y prestaciones de servicios . Para ellas, la LIVA art.68 s. contiene reglas de localización conforme a las cuales se determina el lugar en el que han de entenderse realizadas. Operaciones intracomunitarias. Estas operaciones dan lugar a la existencia de entregas intracomunitarias, que son entregas de bienes cuya única particularidad reside en su exención, y adquisiciones intracomunitarias de bienes (AIB), para las que igualmente hay una regla de localización, contenida en la LIVA art.71. Importaciones. En este caso el criterio es más sencillo porque atiende a la entrada de mercancía en el territorio de aplicación del tributo. Una vez establecido si cualquier operación ante la que nos encontremos ha de considerarse realizadas en el territorio de aplicación del impuesto o no es así, se puede proceder a analizar el resto de los aspectos relevantes en cuanto a su tributación, como pueden ser sujeto pasivo, exenciones, etc. 105 PRECISIONES Es relativamente habitual confundir ciertas reglas de localización de las prestaciones de servicios, especialmente las correspondientes a servicios de profesionales, con la aplicación del mecanismo de inversión del sujeto pasivo. Se trata de un error conceptual que puede conducir a errores en la determinación de la tributación de la operación. Desde el punto de vista de la técnica legislativa, es importante señalar que la LIVA se limita a establecer las operaciones que han de considerarse realizadas en el territorio de aplicación del tributo, sin determinar el tratamiento que corresponde a las operaciones que han de entenderse efectuadas en otros Estados comunitarios o fuera de la Comunidad. Esto es así por una cuestión obvia de extraterritorialidad, en la que no puede caer una ley nacional, pero en ocasiones complica el análisis. En el seno de la Comunidad, las reglas comunitarias existentes sobre este particular están fuertemente armonizadas, por lo que se puede asumir que las mismas reglas existentes en Espa- 110 12 — GENERALIDADES © Ed. Francis Lefebvre ña existen en otros países de la Comunidad. Fuera de la Comunidad, por desgracia, no puede asumir esta armonización. PRECISIONES El IVA es un impuesto armonizado en la Comunidad, siendo la regla principal de armonización la Sexta Directiva del Consejo en materia del IVA (Dir 77/388/CEE). A esta norma haremos numerosas referencias, ya que la armonización en lo tocante a las operaciones internacionales es muy importante, por lo que la referencia a esta parte de nuestro derecho es fundamental. A. Territorio de aplicación del impuesto (LIVA art.3) 125 El territorio de aplicación del Impuesto es el territorio español, determinado, incluyendo en él las islas adyacentes, el mar territorial hasta el límite de doce millas náuticas, definido en la L 10/1977 art.3, y el espacio aéreo correspondiente a dicho ámbito. PRECISIONES La LIVA maneja indistintamente los conceptos «territorio de aplicación del impuesto» y «ámbito de aplicación del impuesto», de donde cabe deducir que se trata de conceptos equivalentes. 130 Se entiende por: Estado miembro, territorio de un Estado miembro o interior del país: el ámbito de aplicación del Tratado constitutivo de la Comunidad Económica Europea definido en el mismo, para cada Estado miembro, con las siguientes exclusiones: – En Alemania, la Isla de Helgoland y el territorio de Büsingen; en España, Ceuta y Melilla; y, en Italia, Livigno, Campione d'Italia y las aguas nacionales del lago de Lugano, en cuanto territorios no comprendidos en la Unión Aduanera. – En España, Canarias; en Francia, los Departamentos de ultramar; y en Grecia, Monte Athos, en cuanto territorios excluidos de la armonización de los impuestos sobre el volumen de negocios, esto es, del ámbito de aplicación de la Sexta Directiva. • Comunidad y territorio de la Comunidad: el conjunto de los territorios que constituyen el interior del país para cada Estado miembro. • Territorio tercero y país tercero: cualquier territorio distinto de los definidos como interior del país. Las operaciones efectuadas con el Principado de Mónaco y con la Isla de Man tienen la misma consideración que las efectuadas, respectivamente, con Francia y el Reino Unido (LIVA art.3.3). • © Ed. Francis Lefebvre GENERALIDADES — 13 B. Impuesto General Indirecto Canario e Impuesto sobre la Producción, los Servicios y las Importaciones El Impuesto General Indirecto Canario (IGIC) es el tributo general sobre ventas que se aplica en las Islas Canarias en sustitución del IVA, ya que éste no se aplica en dicho territorio. En cuanto a la determinación de las reglas aplicables a las operaciones realizadas con origen o destino en este archipiélago, hay que tener en cuenta que: • No hay operaciones intracomunitarias a los efectos del IVIC. Cualquier operación que tiene por objeto bienes que llegan o salen de Canarias es tratada, respectivamente, como importación o exportación de bienes. • Existen reglas de localización muy similares a las existentes en el IVA, contenidas en la L 20/1991 art.16 s., que es la que regula este tributo. 150 En cuanto al Impuesto sobre la Producción, los Servicios y las Importaciones, la L 8/1991 art.3, que es la que lo crea, se remite a la normativa reguladora del IVA, por lo que son aplicables los mismos criterios que se exponen en esta obra. Debe señalarse que, al igual que ocurre con el IGIC, no existe tráfico intracomunitario con estas plazas, sino importaciones y exportaciones cuando las mercancías entra o salen respectivamente de ellas. 155 © Ed. Francis Lefebvre LOCALIZACIÓN DE LAS ENTREGAS DE BIENES — 15 CAPÍTULO 2 Localización de las entregas de bienes LOCALZIACIÓNDELASENTREGASDE BEINES 200 SUMARIO Entregas de bienes sin expedición o transporte. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de bienes con expedición o transporte . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entrega de bienes con instalación o montaje . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de inmuebles . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Entregas de bienes a bordo de transportes intracomunitarios . . . . . . . . . . . . . . . . . . . . . . . . Entregas de gas y electricidad a través de redes de distribución . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 205 210 216 230 235 245 Entregas de bienes sin expedición o transporte (LIVA art.68.uno) Las entregas 205 de bienes que no sean objeto de expedición o transporte, se entienden realizadas en el territorio de aplicación del impuesto cuando los bienes se pongan a disposición del adquirente en dicho territorio. Esta regla es transposición al derecho interno de lo dispuesto en la normativa comunitaria, conforme a la cual dichas operaciones se entienden realizadas en el lugar en que los bienes se hallen en el momento de la entrega (Sexta Directiva art.8.1.b). EJEMPLOS 1) Un particular acude a unos grandes almacenes sitos en Valencia y adquiere un abrigo, que se lleva a su casa. El precio de la prenda es de 580 €. Esta es una operación típica de las que se localizan conforme a la LIVA art.68.uno y se entienden realizadas en el lugar en que los bienes se ponen a disposición del adquirente, en este caso, donde se encuentren los grandes almacenes en los que se produce la entrega o puesta a disposición, esto es, en Valencia. La cuota de IVA correspondiente a la operación será 92,80 €. 2) Una empresa cuya sede se encuentra en Barcelona vende por 4.000 € una partida de pintura a un artista. Éste retira personalmente la pintura de las instalaciones de la empresa. El taller del artista se encuentra en Tarragona. También en este caso la regla de aplicación es la prevista en la LIVA art.68.uno, ya que, aunque existe un transporte de los bienes vendidos, éste se produce con posterioridad a la puesta de los bienes a disposición de su adquirente. Se trata igualmente de una operación realizada en el territorio de aplicación del impuesto, debiendo repercutirse los 640 € de IVA correspondientes. 207 Entregas de bienes con expedición o transporte (LIVA art.68.dos.1º) También se entienden realizadas en el territorio de aplicación del impuesto las entregas de bienes muebles corporales que deban ser objeto de expedición o transporte para su puesta a disposición del adquirente, cuando la expedición o transporte se inicien en el referido territorio, sin perjuicio de lo dispuesto en el nº 235 –LIVA art.68.cuatro–. El precepto comunitario de referencia establece que en los supuestos en que los bienes sean expedidos o transportados por el proveedor, por el adquirente, o por un tercero, en el lugar en que los bienes se encuentren en el momento de iniciarse la 210 16 — LOCALIZACIÓN DE LAS ENTREGAS DE BIENES © Ed. Francis Lefebvre expedición o el transporte con destino al adquirente es el lugar en el que se entiende realizada la operación (Sexta Directiva art.8.1.a). La diferencia entre esta regla de localización y la analizada en el nº 205 se encuentra en que en este caso hay una expedición o transporte de los bienes previa a la puesta a disposición del adquirente. Si existen dichas expedición o transporte, pero los mismos se realicen con independencia de dicha entrega, entonces la regla de localización a aplicar no es ésta sino la que se analiza en el nº 205 (ver nº 214). PRECISIONES Lo anterior no debe confundirse con la vinculación del transporte o expedición de las entregas de bienes en el análisis de las operaciones intracomunitarias. La regla que se contiene en la LIVA art.68.dos.1º se refiere a operaciones en las que el transporte o expedición se realiza para la puesta a disposición del adquirente. El hecho de que en las operaciones intracomunitarias exista un transporte o expedición de las mercancías vinculado a su entrega es algo que no tiene que ver con el hecho de que las mercancías se pongan a disposición del adquirente antes o después del transporte, sino que depende de la manifestación por parte de éste de que las mercancías van a se objeto de expedición a otro Estado comunitario. Así se desprende de que el transporte que se exige para que haya operación intracomunitaria se pueda realizar por cualquiera de los intervinientes en la misma e incluso por un tercero. En otras palabras, en toda entrega de bienes a la que es aplicable la regla de la LIVA art.68.dos.1º estamos ante una entrega a la que se vincula un transporte a efectos del tráfico intracomunitario, pero igualmente puede haber entregas en las que es aplicable dicha regla, por ponerse los bienes a disposición del adquirente en el territorio de aplicación del impuesto, y sin embargo tratarse de entregas a las que hay vinculado un transporte porque así lo manifiesta el adquirente. 211 No obstante lo dispuesto en el nº 210, cuando el lugar de iniciación de la expedición o del transporte de los bienes que hayan de ser objeto de importación esté situado en un país tercero, las entregas de los mismos efectuadas por el importador y, en su caso, por sucesivos adquirentes se entienden realizadas en el territorio de aplicación del impuesto. En este caso, se trata de la transposición de la normativa comunitaria según la cual, cuando el lugar de salida de la expedición o del transporte de los bienes se encuentre en un territorio tercero, se considera que el lugar de la entrega efectuada por el importador, así como el lugar de eventuales entregas posteriores, se halla situado en el Estado miembro de importación de los bienes (Sexta Directiva art.8.2). PRECISIONES Una de las modalidades de entregas de bienes con expedición o transporte son las que se efectúan en el denominado régimen de ventas a distancia (ver nº 660 s.). 214 EJEMPLOS 1) Un fabricante de muebles que desarrolla su actividad en la provincia de Valencia vende una partida de muebles a un empresario de nacionalidad italiana, obligándose a poner los muebles por su cuenta y riesgo, en las instalaciones del cliente, momento en el cual se produce la transmisión del poder de disposición sobre los mismos. Para el transporte de mercancías, esta empresa ha contratado los servicios de una empresa de transportes. Esta operación es una entrega de bienes con expedición o transporte. En la medida en que dicha expedición o transporte se inician en el territorio de aplicación del impuesto, la operación se ha de entender realizada en dicho territorio, sin perjuicio de que la exención de la LIVA art.25 impida la repercusión del tributo. 2) La misma empresa del supuesto anterior vende otra partida de mobiliario a una empresa francesa, si bien ésta solicita a su proveedor que deje los muebles en depósito por un plazo de hasta tres meses, a la espera de que se adopte una decisión respecto a su destino © Ed. Francis Lefebvre LOCALIZACIÓN DE LAS ENTREGAS DE BIENES — 17 definitivo. A los dos meses de la entrega, la empresa francesa comunica que los muebles van a ser definitivamente remitidos a Francia. En este caso la entrega de los bienes se hace sin expedición o transporte, ya que esta circunstancia es sobrevenida a la operación. En consecuencia, la regla de localización aplicable sería la contenida en el nº 205. Ambas reglas conducen a considerar la operación realizada en el territorio de aplicación del impuesto, si bien la forma en la que se configura esta operación hace que la exención de las entregas intracomunitarias no resulte aplicable. El transporte a Francia de estos muebles es una circunstancia sobrevenida, desconocida a la fecha de la entrega, por lo que no cabe la exención de las EIB. Entrega de bienes con instalación o montaje (LIVA art.68.dos.2º) Se entienden 216 realizadas en el territorio de aplicación del impuesto las entregas de los bienes que hayan de ser objeto de instalación o montaje antes de su puesta a disposición, cuando la instalación se ultime en el referido territorio. Esta regla sólo se aplica cuando la instalación o montaje implique la inmovilización de los bienes entregados y su coste exceda del 15% de la total contraprestación correspondiente a la entrega de los bienes instalados. En este sentido, la normativa comunitaria establece que cuando los bienes hayan de ser objeto de instalación o montaje, con o sin comprobación de funcionamiento por el proveedor o por su cuenta, el lugar de la entrega es el de la instalación o montaje. Cuando la instalación o el montaje se lleve a cabo en un Estado miembro que no sea el del proveedor, el Estado miembro en cuyo interior se efectúa la instalación o el montaje adoptará las medidas necesarias para evitar una doble imposición en ese Estado (Sexta Directiva art.8.1.a). De acuerdo con lo anterior, los requisitos que han de cumplirse para que se aplique esta regla de localización son los siguientes: 1) Ha de tratarse de entregas en las que haya operaciones de instalación o montaje de los bienes que se realizan con carácter previo a la puesta de los bienes a disposición del adquirente. En consecuencia, si dichas operaciones fueran posteriores, ya no se aplica este supuesto, sino los demás (ver nº 220). 2) La instalación o montaje ha de implicar la inmovilización de los bienes entregados. Se excluye, por tanto, la aplicación a operaciones de ensamblaje de bienes muebles que se pueden desplazar con facilidad de uno a otro lugar (ver nº 222). 3) El coste de las operaciones de instalación o montaje ha de exceder del 15% de la contraprestación total correspondiente a la entrega de los bienes instalados (ver nº 222). Estos dos últimos requisitos no aparecen en la Sexta Directiva, por lo que surge la duda de si los mismos ha de considerarse como extralimitaciones en la transposición al derecho interno de la norma comunitaria o no. Probablemente, la intención del legislador fuera la de intentar aportar algo más de claridad a la norma comunitaria, que a falta de estos requisitos puede plantear algunas dudas interpretativas. Sin embargo, lo que es innegable es que se trata de restricciones que no están en la Sexta Directiva y que, en la medida en que, como es previsible, tampoco se incorporen al derecho positivo de otros Estados comunitarios, pueden dar lugar a situaciones no deseables. 217 18 — LOCALIZACIÓN DE LAS ENTREGAS DE BIENES 218 220 © Ed. Francis Lefebvre PRECISIONES 1) Relacionadas con esta regla de aplicación hay dos excepciones ligadas a su aplicación: • No se produce el hecho imponible AIB por la llegada al territorio de aplicación del impuesto de bienes que van a ser objeto de entregas a las cuales se aplique esta regla de localización. • Las importaciones de bienes cuya entrega se entienda realizada en el territorio de aplicación del impuesto en virtud de lo establecido en la LIVA art.68.dos.2º están exentas (LIVA art.66.1º). Con ambas excepciones se evitan supuestos de doble imposición, pues la misma regla de localización ya asegura que las referidas entregas tributan en el territorio de aplicación del impuesto. Por esta razón, no es preciso gravar ni la AIB ni la importación de los bienes. 2) La realización de obras de construcción, instalación o montaje con una duración de más de doce meses supone la existencia de un establecimiento permanente, atribuyendo a quien las realice la condición de establecido (ver nº 3270). EJEMPLOS 1) En un almacén de productos de bricolaje se entregan unos muebles de cocina a un cliente. Éste los retira por sus propios medios, encargándose asimismo de su montaje. No cabe duda de que en este caso no se puede aplicar la regla del nº 216. 2) En el mismo supuesto que se ha planteado en el ejemplo anterior, el almacén de bricolaje pone a disposición de sus clientes el servicio de montaje e instalación de los productos que comercializa. No obstante, se establece en el contrato que se trata de prestaciones distintas que se cobran por separado. Tampoco en este caso es correcto aplicar la regla que estamos analizando, ya que la instalación o montaje de los bienes se produce con posterioridad a la puesta de los bienes a disposición de su destinatario. 3) Otra empresa que se dedica a la venta de muebles de cocina asume tanto el montaje de los mismos como cualquier responsabilidad que se derive de los desperfectos que sufran los muebles o de la no adecuación de los mismos a las medidas que se tomaron, etc., produciéndose la puesta a disposición del adquirente tras la instalación. Este es el supuesto típico de aplicación de la regla del nº 216, siempre, claro está, que se cumplan los demás requisitos analizados. 222 4) Una empresa alemana vende una instalación industrial compleja a otra empresa española. Se trata de un horno para la cocción de cerámica, que se va a instalar en el territorio de aplicación del impuesto, que es donde la empresa adquirente desarrolla su actividad. El precio de la operación es de 500.000 €. Para la instalación del horno se desplazan 3 operarios desde Alemania. El coste de las labores de instalación asciende a 5.800 €. Aunque se cumplen el resto de requisitos establecidos al efecto, el coste de las operaciones de instalación no supera el 15% del total del precio de la operación, que sería 75.000 €. En consecuencia, la operación que se ha descrito tendrá el tratamiento propio de las operaciones intracomunitarias, exención en origen y sujeción de la AIB que se realiza en destino, es decir, en el territorio de aplicación del impuesto. Aunque en última instancia las consecuencias fiscales de la operación son las mismas, desde el punto de vista formal no es equivalente, ya que al haberse configurado la operación como una transacción intracomunitaria, es obligatoria su consignación en la declaración recapitulativa, modelo 349. 5) Una empresa japonesa vende una cadena de montaje robotizada a una empresa española. El precio total de la operación es de 2.500.000 €. Para el montaje de la cadena, se desplazan 10 operarios de la empresa japonesa, ascendiendo el coste de las tareas de montaje a 500.000 €. La duración de las obras de montaje es de 6 meses. En este caso sí que se cumplen los requisitos para la aplicación del supuesto que estamos analizando, ya que hay una instalación o montaje, se inmovilizan los bienes y el coste de © Ed. Francis Lefebvre LOCALIZACIÓN DE LAS ENTREGAS DE BIENES — 19 la instalación o montaje supera el 15% del total de la contraprestación correspondiente a la operación (500.000 es el 20% de 2.500.000). La entrada de los bienes que se van a montar es una operación exenta de IVA (no de derecho de aduana), ya que se destinan a la realización de una entrega que se localiza en el territorio de aplicación del impuesto conforme al nº 216. Al no durar las obras más de 12 meses, no se puede considerar establecida a la empresa japonesa que vende la instalación. En consecuencia, es la empresa compradora la que tiene la condición de sujeto pasivo de los 400.000 € de IVA (el 16% de 2.500.000) correspondientes a la operación. 6) Una empresa francesa va a instalar una cocina industrial en un hotel situado en Madrid. El precio total de la operación es de 500.000 €. Para la realización de la operación esta empresa recibe desde sus almacenes franceses diversas mercancías por valor de 150.000 €. Asimismo, la empresa adquiere productos diversos en el territorio de aplicación del impuesto. El coste de estas adquisiciones interiores es de 50.000 €. Finalmente, el coste que se puede imputar a las tareas de instalación y montaje es de 200.000 €. El resto, hasta completar el importe total de 500.000 €, corresponde al margen comercial de la empresa. La instalación o montaje dura 4 meses. También en este caso se cumplen los requisitos para la aplicación de la regla que hemos señalado. En consecuencia: • La entrada en el territorio de aplicación del impuesto de los bienes procedentes de Francia no es una AIB (LIVA art.13.1º.c). • La entrega de la instalación tributará en el territorio de aplicación del impuesto por aplicación de la regla prevista en el nº 216. Al igual que en el caso anterior, el sujeto pasivo del IVA correspondiente a la operación es la empresa adquirente, que es quien debe ingresar los 80.000 € (el 16% de 500.000 €). En cuanto a las operaciones interiores, es decir, las adquisiciones de materiales en el territorio de aplicación del impuesto, la empresa francesa ha de soportar el IVA, ya que no hay regla de excepción para las mismas. En la hipótesis de que no realice otras operaciones que la que hemos descrito, de dichas cuotas únicamente puede resarcirse solicitando su devolución a través del procedimiento establecido para determinados empresarios o profesionales no establecidos en el territorio de aplicación del impuesto de la LIVA art.119, esto es, presentando un modelo 361 de devolución para no establecidos. 225 Entregas de inmuebles (LIVA art.68.dos.3º) Se entienden realizadas en el territorio 230 de aplicación del impuesto las entregas de bienes inmuebles que radiquen en dicho territorio. Esta regla no tiene paralelo expreso en la Sexta Directiva; sin embargo, si tenemos en cuenta que por la propia naturaleza de los bienes, no cabe para ellos expedición o montaje, ha de entenderse que esta regla que se contiene en la LIVA es un supuesto concreto de las entregas de bienes en las que no hay expedición o transporte, las cuales se entienden realizadas en el lugar en el que se hallan los bienes (nº 205). El hecho de disponer de un inmueble en el territorio de aplicación del impuesto no atribuye a su propietario la condición de establecido, ya que la mera propiedad de inmuebles no implica la existencia de un establecimiento permanente. Esta circunstancia sólo se da cuando los inmuebles son explotados por cualquier título. PRECISIONES EJEMPLOS 1) Una empresa alemana que se dedica a la promoción de apartamentos en Canarias adquiere un solar en la Costa Brava. Antes del inicio de las obras, esta empresa vende el solar, ya que no termina de ver viabilidad al proyecto. El comprador del solar es un 232 20 — LOCALIZACIÓN DE LAS ENTREGAS DE BIENES © Ed. Francis Lefebvre empresario persona física que se dedica igualmente a la promoción de inmuebles, que paga por el solar 2.300.000 €. Esta operación está sujeta al IVA, ya que se trata de una entrega de bienes que realiza un empresario o profesional y tiene por objeto bienes afectos a su patrimonio empresarial o profesional. De acuerdo con la descripción de los hechos, la empresa vendedora no está establecida en el territorio de aplicación del impuesto, por lo que, estándolo el adquirente, que es empresario o profesional, será éste quien tenga la condición de sujeto pasivo del IVA correspondiente a la misma. En consecuencia, los 368.000 € de IVA habrán de ser ingresados por el comprador, que podrá deducirlos de inmediato. 2) Un ciudadano francés es propietario de varios apartamentos en la Costa Blanca, que alquila a compatriotas. Se decide la venta de uno de estos apartamentos, siendo adquirente un particular residente en Murcia. El precio de la operación es de 450.000 €. En este caso, el transmitente ha de considerarse establecido en el territorio de aplicación del impuesto. Ocurre, sin embargo, que se trata de una segunda o ulterior entrega de edificaciones, sujeta pero exenta. En la medida en que el adquirente es un particular, no cabe renuncia para la exención. 235 Entregas de bienes a bordo de transportes intracomunitarios (LIVA Se entienden realizadas en el territorio de aplicación del impuesto las entregas de bienes a los pasajeros que se efectúen a bordo de un buque, de un avión o de un tren, en el curso de la parte de un transporte realizada en el interior de la Comunidad, cuyo lugar de inicio se encuentre en el ámbito espacial del impuesto y el lugar de llegada en otro punto de la Comunidad. Cuando se trate de un transporte de ida y vuelta, el trayecto de vuelta se considera como un transporte distinto. A esto efectos, se considera como: a) La parte de un transporte realizada en el interior de la Comunidad, la parte de un transporte que, sin escalas en territorios terceros, discurra entre los lugares de inicio y de llegada situados en la Comunidad. b) Lugar de inicio, el primer lugar previsto para el embarque de pasajeros en el interior de la Comunidad, incluso después de la última escala fuera de la Comunidad. c) Lugar de llegada, el último lugar previsto para el desembarque en la Comunidad de pasajeros embarcados también en ella, incluso antes de otra escala en territorios terceros. art.68.dos.4º) 237 240 PRECISIONES 1) Son prestaciones de servicios las entregas de bebidas o alimentos para su consumo inmediato en el mismo lugar (LIVA art.11.dos.9º). En consecuencia, las operaciones a que se refiere el nº 235 son entregas de bienes que no van a ser objeto de dicho consumo inmediato. 2) Hasta el 31-12-1999 existió una regla especial de localización para los servicios prestados a bordo de transportes intracomunitarios. Esta regla, que se contenía en la LIVA art.70.uno.4º, se suprimió a partir del 1-1-2000. 3) Cuando se remite mercancía a otros Estados miembros cuya entrega posterior va a tributar conforme a esta regla, la remisión de la mercancía no se considera transferencia de bienes (LIVA art.9.3º.b). EJEMPLOS 1) En un vuelo Madrid-Bruselas uno de los viajeros adquiere un bocadillo y un refresco que consume de inmediato. El precio de la operación es de 9 €. La operación descrita no es una entrega de bienes sino una prestación de servicios. En la medida en que no hay regla de localización especial aplicable a la misma, esta operación © Ed. Francis Lefebvre LOCALIZACIÓN DE LAS ENTREGAS DE BIENES — 21 se entiende realizada en el lugar de establecimiento de la empresa desde el que se realiza la operación, que suponemos que es Madrid. Considerándose realizada la operación en el territorio de aplicación del impuesto, el tipo impositivo aplicable es el reducido del 7%, al tratarse de hostelería. 2) En el mismo vuelo, otro de los pasajeros adquiere una corbata por 100 €. En este caso sí que nos encontramos ante una entrega de bienes que cumple los requisitos para la aplicación de la regla de localización que estamos analizando. En consecuencia, dicha entrega se considera realizada en el territorio de aplicación del impuesto, por lo que es preceptiva la repercusión del tributo al tipo general que hay en España, del 16%. Si este mismo pasajero compra la corbata en su viaje de vuelta desde Bruselas, entonces la regla de localización hace que la operación se considere realiza en Bélgica, por lo que el IVA aplicable a la misma es el belga y no el español. Entregas de gas y electricidad a través de redes de distribución (Sexta 245 Si bien a la fecha en que se elabora este trabajo todavía no es derecho positivo, hay dos reglas de localización, para las entregas de gas a través de redes de distribución y de electricidad, de transposición inminente al derecho interno. De acuerdo con las mismas, se considera que el lugar en que las entregas de bienes se consumen es: 1) En el caso de las entregas de gas a través del sistema de distribución de gas natural y de las entregas de electricidad, a un sujeto pasivo revendedor: el lugar en el que el sujeto pasivo revendedor tiene la sede de su actividad económica o posee un establecimiento permanente para el cual se entregan los bienes, o, en ausencia de la sede de actividad económica o del establecimiento permanente mencionados, el lugar en el que tiene su domicilio permanente o su lugar de residencia habitual. A estos efectos, se entiende por sujeto pasivo revendedor el sujeto pasivo cuya actividad principal respecto de las compras de gas y electricidad consiste en la reventa de dichos productos y cuyo consumo de los mismos es insignificante. 2) En el caso de entregas de gas a través del sistema de distribución de gas natural y de las entregas de electricidad, cuando tal entrega o suministro no esté contemplado en el apartado anterior: el lugar en el que el adquirente tiene el uso y consumo efectivos de los bienes. Cuando el adquirente no consuma efectivamente todos o parte de los bienes, estos bienes no consumidos se consideran usados y consumidos en el lugar en que el adquirente tiene la sede de su actividad económica o posee un establecimiento permanente para el que se entregan los bienes. En ausencia de la sede de actividad económica o del establecimiento permanente mencionados, se entenderá que ha usado y consumido los bienes en el lugar en el que tiene su domicilio permanente o su lugar de residencia habitual. Directiva art.8.1.d y e) PRECISIONES 1) Con estas dos reglas de localización lo que se pretende es hacer posible la aplicación del tributo a los intercambios internacionales de electricidad que se producen como consecuencia de la apertura de los mercados nacionales. Lo mismo cabe decir para los intercambios de gas a través de redes de distribución. El establecimiento de estas reglas se debe a la imposibilidad de controlar físicamente la entrada y salida de electricidad o de gas a través de redes de distribución y, en consecuencia, a la imposibilidad de aplicar a estos intercambios el sistema establecido para los intercambios intracomunitarios de bienes. Recordemos que los suministros de electricidad son considerados como entregas de bienes a los efectos del IVA. 247