Capítulo 11 DEMANDA EFECTIVA Y DETERMINACIÓN DEL NIVEL

Anuncio

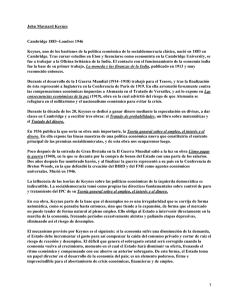

Capítulo 11 DEMANDA EFECTIVA Y DETERMINACIÓN DEL NIVEL DE PRODUCCIÓN Y OCUPACIÓN Hasta la década del ´30 la totalidad del cuerpo teórico de la ciencia económica dominante se concentraba en el estudio de las decisiones individuales de productores y consumidores, es decir, en lo que hoy conocemos como microeconomía. Como vimos, las principales conclusiones del análisis micro suponen la imposibilidad de existencia de desempleo en el mercado de trabajo, así como de la persistencia de excesos de oferta o demanda en el mercado de bienes, siempre y cuando los mercados actúen competitivamente. De ocurrir esto último los ajustes automáticos de precios y cantidades transadas eliminarán cualquier desequilibrio y devolverán al mercado a la situación donde se verifica la compatibilidad de planes de todos los agentes. No obstante la teoría económica se vio enfrentada con la necesidad de tomar también en cuenta las medidas agregadas de la economía, debido a que la decisión de un empresario sobre cuánto producir incidirá directamente sobre el nivel de producto total y por tanto, sobre el nivel de empleo existente. Considerado aisladamente, el análisis de las decisiones individuales no era del todo útil para explicar los fenómenos que ocurrían mas allá de las mismas. Luego de plantear sus críticas a los postulados (neo)clásicos, Keynes plantea en el capítulo 3 de su Teoría General –el cual oficia como resumen de los contenidos del total de su obra- un punto de inflexión entre lo que hoy conocemos como microeconomía y macroeconomía. En una época en que el desempleo era muy elevado resultaba imposible alegar que las decisiones racionales tomadas por los empresarios conducirían directamente al pleno empleo. Era imprescindible explicar las razones de la alta desocupación y la persistente recesión, lo cual es un problema típico de la actual teoría macroeconómica. La particularidad de la teoría keynesiana radica en atender este problema macroeconómico a partir de las decisiones tomadas a nivel microeconómico. Para comprender este nuevo enfoque teórico resulta necesario comenzar por una breve y simplificada descripción del comportamiento de la economía como un todo agregado. Ya no estaremos refiriéndonos a individuos, sino a las magnitudes globales de una economía nacional o regional. 1. UN MODELO DE ECONOMÍA AGREGADA En el modelo de economía nacional más simple que se puede analizar, esto es, sin relaciones con el resto del mundo y sin sector público, los bienes y servicios que se producen son demandados para consumo o para inversión. El primer concepto se relaciona con los gastos que realizan los miembros de la sociedad -en tanto consumidores- para satisfacer directamente sus necesidades. La inversión, por su parte, se define como el gasto que realizan las empresas destinado a incrementar su stock de capital o sus existencias. Tanto el consumo como la inversión se refieren a bienes o servicios1. Veremos además que todo acto de inversión implicará uno de ahorro. El fin último del proceso productivo es obtener bienes y servicios que satisfagan las necesidades de los miembros de una sociedad. No obstante, no todos los bienes que se producen se utilizan para satisfacer directamente necesidades humanas mediante el consumo. Una parte de ellos se emplean para mejorar la capacidad productiva de la economía, lo que supone a su vez una mayor producción en el futuro. Esto es lo que 1 Los bienes no son intrínsecamente de consumo o de inversión, sino que ello depende del destino que se les de a los mismos. Por ejemplo, un auto será un bien de consumo si lo compra una familia, pero si lo compra una empresa de taxis será un bien de inversión. 229 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación implica un acto de inversión por parte de una empresa. Sin embargo, para que sea posible la inversión, una parte de los ingresos generados deben retirarse del consumo. Esto último es lo que supone un ahorro por parte de los individuos. Asimismo, en la producción de bienes intervienen factores productivos que, en una sociedad capitalista, son propiedad de individuos particulares. Los dueños de los factores productivos (capitalistas, terratenientes y trabajadores) están dispuestos a ponerlos al servicio de la producción a cambio de una retribución por su utilización (beneficio, renta y salario). Por lo tanto, las empresas deben incurrir necesariamente en estos costos para producir, ya que es impensable la producción de un bien sin la utilización de por lo menos alguno de estos factores. Si aceptamos la teoría de los costos de producción la cual indica que los precios de los bienes equivalen a la suma de los salarios, beneficios y rentas pagados para producirlos, llegamos a la conclusión de que el valor total del producto es igual a la suma de todos los costos de la producción, los que a su vez son los ingresos de los miembros de la sociedad. Se desprende por lo tanto que necesariamente el valor de la producción es igual a la suma de los ingresos de los individuos. Clarifiquemos la situación con un ejemplo. Si se produce una bicicleta que luego se vende en el mercado por $200, y para hacerlo es necesario utilizar un local, máquinas y los servicios de trabajadores, el ingreso que percibe el empresario (en forma de precio pagado por el bien) luego se dividirá en salarios, rentas y beneficios, en forma de retribución a los factores. En consecuencia, una venta de un bien por $200 genera ingresos en los capitalistas, terratenientes y trabajadores que participaron de su producción por exactamente $200, independientemente de cómo se distribuyan. A nivel agregado de la economía ocurre lo mismo, toda venta genera un ingreso por su mismo valor, que luego será distribuido entre los distintos factores productivos. La situación planteada puede expresarse a través de un modelo económico básico con las siguientes ecuaciones: D=C+I Y=C+S (Ecuación 1) (Ecuación 2) Siendo: D: Demanda total C: Consumo I: Inversión Y: Ingreso de los factores de la producción (que es igual a la oferta total) S: Ahorro Ahora bien, la concepción neoclásica extiende la lógica tautológica con que está construido este modelo (que todo gasto realizado para producir un bien genera un ingreso de igual valor) de forma tal de poder afirmar que el tránsito hacia el pleno empleo es inevitable, incluso diríamos axiomático. Esta irrevocable afirmación descansa en un principio conocido como la ley de Say. 2. LA LEY DE SAY La ley de Say2 es una máxima que adopta la teoría neoclásica consistente en que un aumento en la producción siempre genera un aumento suficiente del gasto que garantiza la venta de dicho 2 Jean-Baptiste Say (1767-1832), economista francés que tuvo gran influencia en la economía política inglesa (especialmente en David Ricardo, James Mill y John Stuart Mill). Su obra más importante es su Tratado de Economía Política, cuya primera edición fue publicada en 1803. 230 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación producto adicional. Es por ello que esta ley suele resumirse diciendo que “toda oferta crea su propia demanda”. ¿Pero qué es lo que hace que todo acto de producción implique necesariamente un acto de demanda? El propio Say lo explica de la siguiente manera: “Vale la pena observar que desde el preciso instante en que una mercancía es producida posee un poder de compra sobre los otros bienes que se ofrecen en el mercado por el equivalente de su propio valor. Cuando el productor le dio el toque final a su producto, estará absolutamente ansioso por venderlo inmediatamente, por temor a que su valor se reduzca en sus manos. Del mismo modo, no estará menos ansioso de disponer del dinero que puede obtener por la venta de dicho bien, pues el dinero también es susceptible de perder valor. Pero el único modo de deshacerse del dinero es mediante la compra de algún otro bien. En consecuencia, el mero acto de producción de un bien inmediatamente abre la puerta a la venta de otros productos” (J.B. Say, 1803: traducción Sir Dorian). Podemos explicar la ley de Say con un ejemplo. Pensemos en un productor de pelotas de fútbol que decide contratar trabajadores, máquinas y alquilar un local para fabricar dichos bienes. Al momento de determinar qué cantidad de cada uno de los factores productivos utilizará y cuántos bienes llevará al mercado (es decir, al momento de decidir la oferta de pelotas de fútbol), el empresario está pensando que los ingresos que le generen las ventas (deducidos los costos de los factores contratados) los destinará a demandar distintos bienes que se ofrecen en otros mercados, temeroso (según Say) de que el valor de sus ingresos se reduzca en sus manos. Lo que asume Say es que el empresario no produce pelotas de fútbol porque ansía tener una pila de billetes en sus manos, sino que lo hace porque lo que pretende es demandar zapatos, leche, ropa, discos, entradas de cine, etc. De este razonamiento se desprende que el mismo acto de producir crea la posibilidad de consumir. Lo que supone la ley de Say es que esta posibilidad efectivamente se realiza, con lo cual el total del ingreso de los individuos se destina a un gasto. Ahora bien, podría plantearse que, en una economía donde existe una mercancía particular que funciona como reserva de valor, un aumento en los ingresos no generará inmediatamente consumo si es que los individuos lo prefieren ahorrar. En la economía capitalista efectivamente tal mercancía existe: en muchas ocasiones los individuos prefieren atesorar dinero que dedicarlo a un gasto en cualquiera de sus formas (consumo o inversión).3 Sin embargo, la teoría neoclásica soluciona este problema diciendo que el ahorro es en definitiva un consumo futuro. Si esto es así realmente, entonces no habría problemas para que el total del ahorro de los individuos de una sociedad sea tomado por otros individuos y se destine directamente a la inversión. Si el ahorro de hoy es efectivamente el consumo de mañana ningún inversor debería duda en realizar inversiones productivas a fin justamente de proveer tal consumo futuro. Ahorro e inversión no tendrían por qué diferir siempre y cuando el mercado de dinero funcione correctamente y su precio –la tasa de interés- funcione como el precio que equilibra la oferta de ahorros con la demanda de inversiones. 3. LA TASA DE INTERÉS COMO PRECIO DE EQUILIBRIO ENTRE AHORRO E INVERSIÓN Como vimos Keynes coincide con el argumento neoclásico de que el aumento en la producción de un determinado bien genera un ingreso adicional para el conjunto de la sociedad por el mismo valor que la producción. Como ya ha sido observado, este ingreso puede ser destinado al consumo o al ahorro. Por tanto, dado que la demanda es igual a la suma del consumo y la inversión, para que todo el 3 En Argentina un claro ejemplo de ello nos lo dieron los últimos años de la década del noventa y el inicio del dos mil: No existían casi inversores. Las grandes empresas preferían enviar sus ganancias en forma de dólares al exterior y los pequeños empresarios y la gente en general lo poco que podía ahorrar lo destinaba también a la compra de dólares y a guardarlos bajo el colchón. 231 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación ingreso se transforme en demanda, necesariamente el ahorro debe ser igual a la inversión. Lo que implica la ley de Say es que en toda circunstancia el total del ahorro se destina a la inversión.4 Sin embargo, debido a que quien ahorra no es el mismo que el que invierte, debe existir un mecanismo en la economía que haga que todo el ahorro se canalice hacia la inversión. La teoría neoclásica planteará que el equilibrio entre ahorro e inversión es garantizado por el propio juego de oferta y demanda, siendo la tasa de interés el precio que regula este particular mercado. El propio Alfred Marshall en sus Principios de Economía defiende esta idea explicando que, “siendo el interés el precio pagado por el uso del capital en cualquier mercado, tiende a un nivel de equilibrio en el que la demanda global de capital en dicho mercado a esa tasa de interés es igual al capital total que se proveerá a esa tasa.” (citado en Keynes, 1936) Así como el trabajo es un bien como cualquier otro y se compra y vende siguiendo las leyes de mercado, para la teoría neoclásica ahorro e inversión también se rigen según las leyes de su propio mercado donde la tasa de interés es el precio de ambos. Es por eso que el propio Keynes describe de la siguiente forma este particular mercado neoclásico de dinero para ahorros e inversión: “Está claro, sin embargo, que esa tradición [la neoclásica] ha considerado la tasa de interés como el factor que equilibra la demanda de inversiones con la inclinación al ahorro. La inversión representa la demanda de recursos invertibles y los ahorros la oferta, en tanto que la tasa de interés es el precio de los recursos invertibles al cual se igualan ambas. Del mismo modo que el precio de una mercancía se fija necesariamente en el nivel en que la demanda es igual a la oferta, así la tasa de interés necesariamente se detiene, bajo el juego de las fuerzas de mercado, en el punto donde el monto de la inversión a esa tasa de interés es igual a la de los ahorros, a dicha tasa de interés.” Tenemos conformado un mercado como cualquier otro, donde la oferta es el ahorro de los individuos y la demanda la inversión de otros y donde la tasa de interés es el precio que garantiza el ajuste entre ambas. GRÁFICO 1 Tasa de interés S (Ahorro) i* Equilibrio I (Inversión) S=I 4 $ Marshall justamente traduce la ley de Say en la clave de que todo ingreso se transforma directamente en gasto o, lo que es lo mismo, que todo el ahorro se transforma inmediatamente en inversión: “Todo el ingreso de un hombre se gasta en la compra de servicios y mercancías... es un axioma económico conocido el de que un hombre compra tanto trabajo y mercancías con aquella porción de su ingreso que ahorra como lo que compra con aquella que se dice que gasta” 232 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación El principio básico de funcionamiento de este mercado se debe a que su precio regulador (la tasa de interés) representa lo que le cuesta a los agentes conseguir dinero para realizar una inversión, a la vez que es el beneficio que obtienen quienes ahorran por postergar su consumo a futuro. Explicado en forma muy esquemática y sencilla, el mecanismo de ajuste que proporciona la tasa de interés consiste en que un aumento de los ahorros significa un aumento de la oferta de dinero, lo que a su vez hace disminuir la tasa de interés, proporcionando un incentivo para que aumenten las inversiones. Como siempre en la economía neoclásica son los mercados –en este caso el de dinero para ahorros e inversión- los que garantizan el buen desempeño de la economía en su conjunto. El vital circuito aumento de la producción – incremento en igual cuantía de los ingresos – consumo del total del producto adicional, no se ve afectado por la existencia del ahorro. Nada puede impedir que los empresarios aumenten su producción hasta alcanzar la utilización plena de la capacidad productiva, ya que cualquier incremento de la oferta de bienes se traducirá directamente en un aumento idéntico de la demanda. El crecimiento del producto sólo se verá limitado cuando trabajo, tierra y capital estén completamente utilizados. En el caso del trabajo, esto ocurre cuando no hay más trabajadores dispuestos a trabajar al salario real vigente, es decir, en el pleno empleo. En conclusión, para la teoría neoclásica la ley de Say se cumple sin problemas en una economía monetaria a condición de que el mercado que ajusta las cantidades de ahorro e inversión funcione correctamente. Para lograr el objetivo de demostrar teóricamente la falsedad de la automaticidad y permanencia del pleno empleo, Keynes necesitará refutar la ley de Say y por tanto el funcionamiento del mercado de dinero para ahorros e inversión tal como acabamos de ver. 4. CRÍTICA AL MERCADO DE DINERO NEOCLÁSICO La crítica a la ley de Say en una economía monetaria lleva consigo una crítica al funcionamiento del mercado de dinero neoclásico, o más bien al mercado de dinero para ahorros e inversión. Si buscamos ser más específicos lo que se pondrá en cuestión es la efectividad de la tasa de interés para equilibrar las cuantías de ahorro e inversión. La clave de la crítica keynesiana la encontraremos en su descripción de los fundamentos que tienen los individuos para invertir y ahorrar. Si bien el nivel de inversiones se realiza en el punto en que se igualan la tasa de interés y la eficiencia marginal del capital, no significa que estas sean lo mismo. La última rige la demanda de fondos para nuevas inversiones, mientras que la tasa de interés incide directamente en las condiciones de provisión de tales fondos (el ahorro).5 Ahorro e inversión marchan por caminos separados y la tasa de interés de ninguna forma puede actuar como el nexo que posibilite su igualdad. “tan pronto como nos damos cuenta de que es imposible deducir cuál será la tasa de interés con el sólo conocimiento de la demanda y la oferta de ahorros para nuevas inversiones, se derrumba la noción de que la tasa de interés es el factor compensador que iguala la demanda de ahorros, en forma de nuevas inversiones que aparecen ante una tasa determinada, con la oferta de los mismos, que resulta, con igual tasa, de la propensión psicológica de la comunidad al ahorro.” (Keynes, 1936) 5 “En el capítulo 11 hemos mostrado que, aunque existen fuerzas que hacen subir o bajar la tasa de inversión de modo que mantienen la eficiencia general del capital igual a la tasa de interés; sin embargo, la eficiencia marginal del capital en sí misma es cosa distinta de la tasa de interés prevaleciente. Puede decirse que la curva de eficiencia marginal del capital rige los términos en que se demandan los fondos disponibles para nuevas inversiones; mientras que la tasa de interés rige las condiciones en que se proveen corrientemente dichos fondos.” (Keynes, 1936) 233 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación El problema del mercado de dinero se encuentra en que la tasa de interés no es directamente el precio que se percibe por ahorrar (o lo que es lo mismo, por postergar el consumo), sino que es la recompensa por privarse de liquidez. Esto se debe a que un individuo muchas veces puede preferir ahorrar en efectivo sin poner el dinero en un banco y de esta forma no ganar ningún interés (ej: el 100% de los ahorristas argentinos durante el 2001).6 Por tanto, la tasa de interés nada tiene que ver con el equilibrio entre ahorro e inversión, sino que funciona como nexo entre el deseo de conservar dinero en efectivo (lo que Keynes llama “preferencia por la liquidez”) y la oferta de dinero. “La tasa de interés no es precio que pone en equilibrio la demanda de recursos para invertir con la buena disposición para abstenerse del consumo presente. Es el precio que equilibra el deseo de conservar la riqueza en forma de efectivo, con la cantidad disponible de este último –lo que implica que si la tasa fuese menor, es decir, si la recompensa por desprenderse de efectivo se redujera, el volumen total de éste que el público desearía conservar excedería la oferta disponible y que si la tasa de interés se elevara habría un excedente de efectivo que nadie estaría dispuesto a guardar-. Si esta explicación es correcta, la cantidad de dinero es el otro factor que, combinado con la preferencia por la liquidez, determina la tasa real de interés en circunstancias dadas.” (Keynes, 1936) La tasa de interés es determinada por la oferta y demanda de dinero y no por el equilibrio entre consumir en un futuro (ahorro) u hoy (inversión). El nuevo mercado donde queda definida la tasa de interés se observa en el GRÁFICO 2. La tasa de interés, sólo se modifica ante una variación en la oferta monetaria. Al aumentar la oferta de dinero la tasa de interés de equilibrio disminuye. GRÁFICO 2 Tasa de interés O1 O2 i* i´* D Cant. de dinero A su vez, podemos observar que los motivos para demandar dinero puede ser completamente ajenos a la demanda de fondos para inversión. Si bien Keynes al definir tales motivos menciona el “motivo transacción” –necesidad de dinero para realizar consumo e inversiones-, también ubica en un lugar importante los motivos “precaución” –atesoramiento por incertidumbre respecto al futuro- y 6 “Debiera parecer evidente que la tasa de interés no puede ser recompensa al ahorro o a la espera como tales; porque si un hombre atesora sus ahorros en efectivo no gana interés, aunque ahorre lo mismo que antes. Por el contrario, la mera definición de tasa de interés nos dice, en muchas palabras, que la tasa de interés es la recompensa por privarse de liquidez durante un período determinado; porque dicha tasa no es, en sí misma, más que la inversa de la proporción que hay entre una suma de dinero y lo que se puede obtener por desprenderse del control del dinero a cambio de una deuda durante un período determinado de tiempo.” (Keynes, 1936) 234 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación “especulación” –retención de dinero para obtener mayores ganancia en el futuro-.7 Los motivos precaución y especulación definen al dinero como algo más que un mero medio de cambio. Keynes también toma en cuenta sus cualidades como portador de valor. Esta característica del dinero será central en la crítica keynesiana al funcionamiento de la economía capitalista real. Tomando esto en cuenta, un aumento de la oferta de dinero, no necesariamente deberá relacionarse con una baja de la tasa de interés (lo que provocaría un hipotético aumento de la inversión). Si dicho aumento de la oferta monetaria trae aparejado un aumento similar de la preferencia por la liquidez debido al motivo especulación, entonces la tasa de interés se mantendrá en el mismo nivel (GRÁFICO 3). Esta situación puede deberse, por ejemplo, a que quienes deciden no consumir el total de sus ingresos, en vez de depositar sus ahorros en los bancos (o comprar bonos) aumentando su oferta y por tanto deprimiendo las tasas de interés, prefieren atesorar en efectivo previendo que en un futuro pueden hacer operaciones más rentables (como comprar bonos a precios menores). 8 GRÁFICO 3 Tasa de interés O1 O2 i* D Cant. de dinero En este caso el aumento de la oferta de dinero se traduce directamente en un aumento de la demanda del mismo en efectivo (preferencia por la liquidez). En un determinado nivel de tasa de interés o ante una determinada condición de la economía, los individuos prefieren mantener todo incremento de dinero en efectivo (es por eso que en el gráfico la curva de demanda se vuelve horizontal). La consecuencia de este efecto –conocido como “trampa de la liquidez”- es que por más que aumente la oferta monetaria la tasa de interés se mantendrá constante y por tanto, no habrá ninguna repercusión sobre los niveles de inversión. Un claro ejemplo de “trampa de liquidez” nos lo dio la 7 “Puede decirse que las tres clases de preferencia por la liquidez que hemos distinguido dependen de 1) el motivo transacción, es decir, la necesidad de efectivo para las operaciones corrientes de cambios personales y de negocios; 2) el motivo precaución, es decir, el deseo de seguridad respecto al futuro equivalente en efectivo de cierta parte de los recursos totales, y 3) el motivo especulativo, es decir, el propósito de conseguir ganancias por saber mejor que el mercado lo que el futuro traerá consigo.” (Keynes, 1936) 8 Keynes toma este ejemplo en su libro y explica que, “tal vez se aclare el razonamiento si suponemos que la preferencia por la liquidez debida al motivo transacción y al motivo precaución, absorben una cantidad de efectivo que no es muy sensitiva a los cambios, en la tasa de interés como tal y aparte de sus reacciones sobre el nivel de ingreso, de tal manera que la cantidad total de dinero, menos esa cantidad, está disponible para satisfacer la preferencia por la liquidez debida al motivo especulación, y que la tasa de interés y el precio de los bonos hayan sido fijados a un nivel en que el deseo de parte de ciertos individuos de mantener dinero en efectivo (porque a este nivel ellos se siente bajistas en el futuro de los bonos) sea exactamente igual a la cantidad de efectivo disponible para el motivo especulación.” (Keynes, 1936). 235 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación Argentina de los últimos años donde cualquier incremento de fondos monetarios por sobre sus niveles habituales que percibían los individuos eran destinados directamente a la compra de dólares o remitidos al exterior y de ninguna manera destinados a la inversión. Todo incremento de la oferta de dinero implicaba un aumento de la demanda por el motivo especulación. Pero la trampa de la liquidez es solamente un momento particular por el cual puede pasar una economía. Debido a ello Keynes también reconoce que hay ocasiones donde un aumento de la oferta de dinero produce efectivamente una disminución en las tasas de interés debido a que éste se hace más abundante, sin embargo puede que esta situación no tenga ningún efecto sobre la demanda de inversión. Esto sucederá si la eficiencia marginal del capital –determinada como vimos esencialmente por las expectativas de ventas y ganancias futuras de los empresarios- disminuye a la par de la tasa de interés. Si las expectativas no son buenas o, en términos de Keynes, los animal spirits están deprimidos, entonces por más que las tasas de interés sean muy bajas, los empresarios no tomarán nada de la oferta creciente de ahorros para incrementar su demanda de inversiones.9 En síntesis, vemos que Keynes plantea dos condicionantes que impiden que la tasa de interés sea capaz de equilibrar las cuantías de ahorro e inversión al estilo planteado por la teoría neoclásica: la función del dinero como reserva de valor y por consiguiente la posibilidad de la economía de caer en una “trampa de liquidez” y la dependencia de la inversión de la eficiencia marginal del capital, una variable distinta a la propia tasa de interés de la cual depende la oferta de ahorros. (GRÁFICO 4). GRÁFICO 4 Inversión → Caso Neoclásico Tasa interés O dinero ( Ef. mg del capital → Inversión cte. → Animal spirits deprimidos S) Pref. Liquidez → Interés cte. →Inversión cte. →Trampa de Liquidez Llegamos nuevamente a una conclusión ya conocida: en una economía donde existe una mercancía que funcione como reserva de valor, la tasa de interés pierde el poder de igualar ahorro e inversión.10 Pero cada una de las fallas que describe Keynes en el funcionamiento de alguno de los mercados (en este caso el de dinero) tiene alguna consecuencia para la economía real. En este caso, la imposibilidad del ajuste automático entre ahorro e inversión pone en cuestión un supuesto implícito fundamental de la escuela neoclásica: la automaticidad con que el libre mercado lleva a la economía a posiciones de pleno empleo. La trampa de liquidez y los animal spirits deprimidos al detener el crecimiento de la inversión detienen consigo el crecimiento del producto y por tanto del nivel de ocupación. Además, un tercer elemento que Keynes toma en cuenta al analizar el papel del dinero y la tasa de interés en la determinación del producto total es su relación con el consumo. Si al igual que en el segundo caso estudiado un aumento en la oferta de dinero logra bajar las tasas de interés, pero ahora esto sí tiene 9 “Ahora bien, el rendimiento probable depende enteramente de la expectativa de la futura demanda efectiva que habrá en relación con las futuras condiciones de la oferta. Por tanto, si un acto de ahorro no hace nada por mejorar el rendimiento probable, tampoco lo hará por estimular la inversión.” (Keynes, J.M., 1936) 10 “El error surge de considerar el interés como la recompensa por la espera como tal, en vez de lo que se recibe por no atesorar, lo mismo que las tasas de rendimientos de los préstamos o las inversiones que implican diversos grados de riesgo no se deben considerar como la recompensa de la espera en sí, sino de correr el riesgo...Solamente en el caso de que el dinero se usara sólo para transacciones, y nunca como portador de valor, podría ser correcta una teoría diferente.” (Keynes, 1936) 236 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación efecto sobre el nivel de inversiones, puede suceder que finalmente no haya un cambio en el nivel de producto y empleo de la economía. Esto puede suceder si, a la vez que se incrementa la demanda de inversiones, se produce una caída en la propensión a consumir de la sociedad. Lo que aumenta la demanda por la inversión disminuye por el consumo, con lo cual la demanda efectiva tiende a mantenerse constante y no existirá un efecto sobre el nivel de producción. Estos tres condicionantes son los que llevan a Keynes a concluir lo siguiente sobre el papel del dinero en la determinación del nivel de producto de la economía: “Hemos introducido por primera vez al dinero en nuestro nexo causal, y podemos echar una primera ojeada a la forma en que los cambios en la cantidad de dinero penetran en el sistema económico. Sin embargo, si nos vemos tentados de asegurar que el dinero es el tónico que incita la actividad del sistema económico, debemos recordar que el vino se puede caer entre la copa y la boca; porque si bien puede esperarse que, ceteris paribus, un aumento en la cantidad de dinero reduzca la tasa de interés, eso no sucederá si las preferencias por la liquidez del público aumentan más que la cantidad de dinero; y mientras puede esperarse que, ceteris paribus, un descenso en la tasa de interés aumente el volumen de inversión, esto no ocurrirá si la curva de la eficiencia marginal del capital baja con mayor rapidez que la tasa de interés; y mientras es de suponer que, ceteris paribus, un aumento en el volumen de inversión haga subir la ocupación, esto puede no suceder si la propensión a consumir va en descenso.” (Keynes, J.M., 1936) Keynes desestima la idea neoclásica de que todo aumento en la capacidad de ahorro de una sociedad es bueno ya que este se traduce directamente en inversión, lo cual sucedería si todo acto de ahorro fuera interpretado por los inversores como uno de consumo futuro. Por el contrario, la teoría keynesiana nos dice que un acto de ahorro puede ser entendido como una disminución de la demanda global de la economía, lo cual al afectar las expectativas de ventas y ganancias de los empresarios puede provocar una caída en las inversiones y por lo tanto en la demanda efectiva de la sociedad. La consecuencia de ello es que al período siguiente la oferta global se ajustará a este nuevo nivel de demanda naturalmente más bajo al de pleno empleo, pero donde sí coinciden ahorro e inversión.11 El fallo en el funcionamiento del mercado de dinero provoca que la economía encuentre un equilibrio (ahorro igual a la inversión, oferta de productos igual a su demanda) en una posición distinta a la de pleno empleo. La crítica al mercado de dinero, no es otra cosa que una crítica a la mismísima ley de Say. 5. CRÍTICA A LA LEY DE SAY Como ya hemos visto, Keynes plantea que la tasa de interés no tiene por qué funcionar como una señal efectiva en los mercados para garantizar la igualdad entre ahorro e inversión. Esto se debe simplemente a que los motivos para ahorrar nada tienen que ver con los motivos para invertir. Ahorristas e inversores no cotejan las mismas variables para tomar sus decisiones, con lo cual no hay nada en la economía que asegure la compatibilidad entre sus planes. La acción de ahorrar no necesariamente será considerada en la economía como una demanda a futuro, en tanto que no brinda una señal clara a los productores acerca de que lo que ofrecen va a ser ciertamente demandado. A 11 “Un acto de ahorro individual significa –por decirlo así- el propósito de no comer hoy; pero no supone la necesidad de tomar una decisión de comer o comprar un par de botas dentro de una semana o de un año o de consumir cualquier cosa concreta en fecha alguna determinada. De este modo deprime los negocios de la preparación de la comida de hoy sin estimular los que preparan algún acto futuro de consumo. No es una sustitución de la demanda de consumo presente por demanda de consumo futuro, sino una disminución neta de la primera. Más aún, la expectativa de consumo futuro se basa en tal medida en la experiencia actual de consumo presente que una reducción de éste probablemente deprima al otro, con el resultado de que el acto de ahorro no solamente abatirá el precio de los artículos de consumo dejando inafectada la eficiencia marginal del capital existente, sino que en realidad puede tender también a deprimir la última. En este caso puede reducir la demanda de inversión actual lo mismo que la de consumo presente.” (Keynes, J.M., 1936) 237 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación menos que el ahorro sea canalizado hacia una inversión, aquel será percibido en el mercado solamente como una falta de demanda. Esta idea es la que va a dar lugar a la expresión de Keynes de “demanda efectiva”. Es decir, lo que afecta al mercado es la demanda realizada y no la demanda hipotética que no llega al mercado. En este sentido, Keynes toma la denominación “demanda efectiva” de Adam Smith, quien señala que “el precio de mercado, de cada mercancía en particular, se regula por la proporción entre la cantidad que de ésta hay actualmente en el mercado y la concurrencia de los que desean pagar el precio natural de ella. (...) Estas personas pueden ser llamadas demandantes efectivos, y su demanda la demanda efectiva, porque basta para efectuar la puesta de la mercancía en el mercado. Es diferente de la demanda absoluta. Puede decirse, en algún sentido, que un hombre muy pobre tiene una demanda de un carruaje tirado por seis caballos, es posible que lo desee; pero su demanda no es una demanda efectiva, porque la mercancía nunca será llevada al mercado para satisfacerla.” (Smith, A., 1776) Dado que lo que incide sobre el mercado es la demanda efectiva, la existencia de un ahorro sólo se manifiesta en un menor consumo. La conclusión keynesiana, entonces, es que la ley de Say sólo puede sostenerse para el caso de una economía en la que no exista ahorro, en una economía de trueque. Es decir, una economía donde no exista una mercancía capaz de almacenar valor.12 “Estas conclusiones pueden haberse aplicado al tipo de economía en que vivimos actualmente por falsa analogía con alguna de trueque, como la de Robinson Crusoe” (Keynes, 1936) En la sociedad capitalista la mercancía que actúa como reserva de valor es el dinero, lo que implica que no exista nada que asegure que la gente no prefiera quedarse con éste antes que comprar otras mercancías.13 Si la ley de Say es falsa nada garantiza a los empresarios que existirá demanda para su producción. No hay nada que asegure que un aumento de la oferta encontrará una respuesta por el lado de la demanda de igual orden. En ese caso sólo producirán aquella cantidad de producto que ellos consideren vaya a encontrar salida en el mercado. Esta situación implica una restricción a la cantidad producida por los empresarios, ya que deben ajustar su producción a la cantidad demandada. El hecho de que se encuentren con esta limitación es lo que los obliga a restringir su demanda de factores, en particular el trabajo, dando lugar a la posibilidad del desempleo involuntario. Keynes otorgaba suma importancia a lo que observaba en el funcionamiento de la economía real, por lo que no concebía suponer, a la usanza de la teoría dominante de la época, que una economía estará siempre en pleno empleo cuando la evidencia empírica reflejaba niveles de desocupación mayores al 20% de la población activa. De igual forma, tampoco podía suponer una economía de trueque donde no existiera una reserva de valor (dinero). El problema teórico con el que se encuentra explicar los determinantes de los volúmenes de producción y ocupación- se presenta en una economía donde los individuos no necesariamente deben gastar todo su ingreso y el total del producto no tiene 12 De hecho si nos remitimos nuevamente a la cita de Say donde él mismo presenta su ley, observaremos que si bien habla de dinero, en las condiciones que detalla éste no presenta la característica de reserva de valor, sino que sólo se lo utiliza como medio de cambio. Es decir, en este caso el dinero no estaría cumpliendo una de sus funciones básicas. Podríamos llegar a decir incluso que, como está planteado en la cita de Say, ese dinero no es realmente dinero. 13 Si bien Keynes le destina a Marx solamente un “lugar en los bajos mundos de la economía política” junto a Silvio Gesell – sí, el fundador de Villa Gesell-, el autor de El Capital ya había desentrañado las falacias de la ley de Say: “nada más necio que el dogma de que la circulación de mercancías supone un equilibrio necesario de las compras y de las ventas, ya que toda venta es al mismo tiempo compra y viceversa...nadie puede vender si no hay quien compre. Pero no es necesario comprar inmediatamente después de haber vendido.” (Marx, 1867) 238 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación por qué ser consumido íntegramente, debido justamente a la existencia de una reserva de valor como el dinero.14 ¿De qué depende, entonces, el nivel de ocupación y producción de equilibrio en una economía? Para dar cuenta de este problema Keynes va a introducir su propio concepto de “demanda efectiva”, la cual vendrá dada por las cuantías de consumo e inversión efectivamente realizados por la sociedad, cuyos niveles dependerán a su vez de las expectativas que los empresarios tengan sobre los mismos. El proceso a través del cual se determina la demanda efectiva y, por tanto, el nivel de producto y ocupación de la economía en su conjunto, pasa a tener un lugar clave dentro de la teoría keynesiana debido a que quedó demostrado que nada garantiza que aquellos sean automáticamente los de pleno empleo. Veamos entonces cómo explica Keynes el proceso a través del cual se determinan estas variables. 6. DEMANDA EFECTIVA Y DETERMINACIÓN DEL PRODUCTO DE LA ECONOMÍA15 Según Keynes la cantidad de producto que los empresarios llevarán al mercado, es decir, el nivel de producción total de la economía, dependerá de dos funciones: demanda y oferta globales. La particularidad que poseen es que ambas relaciones - dados los costos de los factores, la técnica, y las cantidades de recursos - dependen del nivel de ocupación. Resulta claro y habitual observar que una mayor producción implique un mayor nivel de ocupación, la originalidad keynesiana será plantear que también una mayor demanda se encuentra directamente relacionada con una mayor ocupación. A su vez, los niveles de producto y empleo están determinados por la intersección de estas dos funciones. El valor de la oferta global no es otra cosa que el costo total de la producción que se obtiene con el empleo de las distintas cantidades de trabajo, es decir, la relación que representa la función de producción multiplicada por los costos de los factores para cada nivel de empleo. Por su parte, la demanda global es el valor del producto que los empresarios esperan recibir con el empleo de cierta cantidad de trabajo, o sea, el precio de las ventas esperadas para cada nivel de ocupación. Observamos que en esta particular visión de la oferta y la demanda, ambas son variables determinadas en última instancia por el empresario. La primera determinada por sus costos y la segunda por sus expectativas de venta. Es importante que reparemos en este último aspecto ya que la función de demanda relevante para la definición del nivel de producción no dependerá –como ocurre habitualmente- de los consumidores, sino de las expectativas de los productores.16 Partiendo de estas funciones Keynes nos dirá que, si para cierto nivel de ocupación, el importe que el productor espera recibir por sus ventas es mayor que los costos que debe afrontar para ese nivel de ocupación, entonces habrá un estímulo para que los empresarios aumenten la producción y por consiguiente el nivel de empleo. El incentivo existe debido a los hipotéticos beneficios extraordinarios que implica tener una expectativa de ingresos mayor que los costos existentes. Tal incentivo seguirá 14 Axel Leijonhufvud pone al dinero en el centro de la problemática keynesiana del desequilibrio (o equilibrio con desempleo) “El problema keynesiano del desequilibrio es característico de sistemas de mercado en los que los bienes siempre se intercambian por dinero y el dinero por bienes. La función del dinero como medio de pago es esencial en este modelo, de forma contraria a lo que sucede en los modelos de equilibrio general monetario. Esta característica del modelo es la clave de la doctrina keynesiana de la demanda efectiva sobre la que se basa el multiplicador: constituye uno de los dos principales argumentos de su ataque a la Ley de Say de los mercados y el núcleo de su crítica a Pigou.” 15 Keynes toma al nivel de ocupación y al nivel de producto como dos variables de comportamientos similar, en tanto ambas se encuentran relacionadas de forma directa. Lo que quiere decir es que todo incremento en el nivel de empleo implica un aumento en la producción y viceversa. Así, la determinación del nivel de producción y del nivel de empleo constituyen un mismo problema. 16 Para ampliar esta idea y el desarrollo completo sobre la determinación de la demanda efectiva, véase Victoria Chick, 1983. 239 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación existiendo hasta aquel volumen de producción y ocupación en que los valores de ambas funciones se igualen. “Así, el volumen de ocupación está determinado por la intersección de la función de demanda global y la función de oferta global, porque es en este punto donde las expectativas de ganancia del empresario alcanzan el máximo....el punto de intersección de la función de demanda global con la función de oferta global se denominará la demanda efectiva” (Keynes, 1936) Como hemos observado en el análisis sobre los determinantes de la demanda efectiva son centrales las expectativas que los empresarios se forman para tomar sus decisiones de inversión, las que en última instancia incidirán decisivamente en el nivel de empleo y producción. En el siguiente apartado veremos cómo opera este mecanismo de determinación de las variables agregadas de la economía. 7. LOS DETERMINANTES DE LA DEMANDA EFECTIVA Keynes asume que cuando el ingreso real aumenta, el consumo total crece, pero no tanto como el ingreso. La cuantía en que variará el consumo ante una modificación del ingreso dependerá de las decisiones que tomen los miembros de la sociedad, las que van a estar representadas por lo que se denomina la propensión a consumir de la comunidad, cuyo valor se basa en la distribución del ingreso y en características psicológicas e institucionales.17 La teoría keynesiana entiende que para el promedio de la sociedad este parámetro es una proporción constante del ingreso, el cual se mantiene relativamente estable a través del tiempo. En consecuencia no lo toma como una variable de importancia en la determinación del producto total de la economía, a menos que dicha propensión a consumir varíe ante ciertas situaciones específicas. Teniendo en cuenta que no todo el valor de la producción será consumido Keynes afirma que, para justificar cualquier cantidad dada de ocupación debe existir cierto volumen de inversión que baste para absorber el excedente que arroja la producción total sobre lo que la comunidad decide consumir cuando la ocupación se encuentra a dicho nivel; porque a menos que exista este volumen de inversión, los ingresos de los empresarios serán menores que los requeridos para inducirlos a ofrecer la cantidad de ocupación de que se trate. La inversión se torna en la variable central para la determinación de la demanda efectiva. Para que quede claro el planteo de Keynes veamos un ejemplo. Supongamos que los productores en su conjunto, de acuerdo a sus costos y a sus expectativas de venta, decidieron llevar al mercado 100 computadoras por un valor total de $100.000, lo que implica cierto nivel de ocupación necesario para producirlas. Los individuos de la economía planearon y efectivamente demandaron 90 computadoras, realizando un gasto de consumo de $90.000. El resto de sus ingresos - $10.000 evidentemente se transformaron en ahorro. Dada esta situación, para que la economía se encuentre en equilibrio y se mantenga el nivel de producción y empleo, los empresarios deberían tener planeado un gasto de inversión de $10.000, de manera tal que se absorban las 10 computadoras producidas y no vendidas a las familias (recordemos que este ya no será un gasto de consumo, sino de inversión). Si esto no ocurre parte de la producción quedará sin vender y por tanto los ingresos efectivamente recibidos por el total de los empresarios serán menores a los que esperaban. Esto se traducirá en un claro incentivo a reducir la producción y el volumen de ocupación. Nos encontramos ante un proceso recesivo con aumento del desempleo, debido 17 “La suma que la comunidad gasta en consumo depende evidentemente de 1) el monto de su ingreso, 2) otras circunstancias objetivas que lo acompañan, y 3) las necesidades subjetivas y las inclinaciones psicológicas y hábitos de los individuos, así como de los principios según los cuales se divide el ingreso entre ellos”(Keynes, 1936) 240 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación a que la brecha entre el valor total de los ingresos y el gasto en consumo no fue cubierta con la inversión de los empresarios. En concreto observamos que quienes ahorran son las familias y quienes invierten los empresarios y al no ser los mismos agentes quienes toman las decisiones de ahorro e inversión, nada garantiza que se vayan a demandar exactamente las 10 computadoras no vendidas a las familias. Ante esta incierta situación y dado que el consumo es siempre una parte fija del ingreso, nos preguntamos entonces de qué depende el componente inversión. La respuesta habrá que buscarla en quienes toman las decisiones de inversión, los empresarios. Según Keynes, el nivel de inversión que los productores planearán realizar depende de los incentivos a invertir que surgen de una relación entre las tasas de interés de mercado y la llamada eficiencia marginal del capital18. Estos incentivos a invertir tienen incorporados elementos subjetivos conocidos como los animal spirits, que hacen que en determinados momentos los empresarios estén incentivados a invertir más y en otros menos. El problema tal y como está planteado es el siguiente: para que la economía se encuentre en equilibrio -dada cierta propensión a consumir- se requiere de una corriente de inversión que cubra la brecha entre la producción total llevada al mercado por los empresarios y la demanda efectiva de consumo. Como lo que no se consume se ahorra y la cuantía exacta del ahorro debe transformarse en inversión para mantener en equilibrio a la economía, observamos que la base de los problemas macroeconómicos derivados del análisis keynesiano se encuentran en las fallas de coordinación que se producen a nivel agregado entre quienes toman decisiones de ahorro y de inversión. Lo relevante de este análisis es que por primera vez se plantea que no existe un mecanismo o proceso de ajuste automático de los mercados que haga que el nivel de inversión sea efectivamente el de pleno empleo. Así, según Keynes, el pleno empleo es un caso especial de su teoría, la teoría general, y el mismo se da cuando ocasionalmente la inversión corriente es la necesaria para que la demanda produzca una oferta de ocupación plena. En cualquier otro punto la economía llegará a un equilibrio, pero éste será un “equilibrio con desempleo”. 8. EL EQUILIBRIO CON DESEMPLEO ¿Qué implica una situación de “equilibrio con desempleo”? Aunque suene contradictorio (e imposible desde la perspectiva neoclásica), la situación de equilibrio con desempleo es algo factible no sólo desde el punto de vista teórico, sino que Keynes afirma que es lo que ocurre en la mayoría de los casos de la realidad. Supongamos una economía donde su capacidad productiva total es de 100 unidades, el nivel de consumo de 80 y por consiguiente el ahorro de 20. Dado el consumo de la sociedad, para que exista pleno empleo de los factores, la inversión debe ser igual al ahorro: 20 unidades. Pero si, por ejemplo, los empresarios tienen bajas expectativas de venta y en vez de 20 deciden invertir 10, entonces la economía se verá envuelta en una espiral recesiva. El producto total ya no será el de pleno empleo (100), sino 90 unidades. Esto repercutirá negativamente tanto en los niveles de consumo como de 18 A pesar de dedicarle todo una capítulo a esta cuestión (capítulo 11 de la Teoría General de la Ocupación, el Interés y el Dinero) Keynes no es muy claro en cómo se determina la eficiencia marginal del capital. La definición que el mismo Keynes da es la siguiente: “La relación entre el rendimiento probable de un bien de capital y su precio de oferta o reposición, es decir, la que hay entre el rendimiento probable de una unidad más de esa clase de capital y el costo de producirla, nos da la eficiencia marginal del capital. Más exactamente, defino la eficiencia marginal del capital como si fuera igual a la tasa de descuento que lograría igualar el valor presente de la serie de anualidades dada por los rendimientos esperados del bien del capital, en todo el tiempo que dure, a su precio de oferta.” (Keynes, 1936) 241 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación ahorro, los que necesariamente deben disminuir ya que representan una proporción fija del ingreso (que es igual al producto). La pregunta que debemos realizarnos es hasta qué punto se reducirán el consumo y el ahorro o, lo que es lo mismo, en qué punto la economía encontrará un nuevo equilibrio. Esto sucederá en el momento en que nuevamente el ahorro sea igual a la inversión. En el caso en que las expectativas empresarias se mantengan, y por tanto también las inversiones, el nuevo equilibrio se encontrará cuando el ahorro sea igual a 10. Pero este nivel de ahorro sólo es compatible con un producto menor al de pleno empleo. Sin embargo, en una situación como la comentada ningún empresario estará dispuesto a aumentar el nivel de producción, puesto que todo lo que cada uno de ellos espera vender efectivamente se vende. Este estado puede mantenerse en el tiempo, ya que se están cumpliendo todos los planes de consumo, ahorro e inversión. Si a los empresarios no se les presenta ningún incentivo para aumentar el volumen de producción, entonces el desempleo persistente será una realidad inevitable.19 ¿De qué manera se podría alcanzar el pleno empleo? La respuesta keynesiana es simple: debe incrementarse algún componente de la demanda, ya sea el consumo o la inversión, de manera tal de generar los incentivos para que aumente el volumen de ocupación. Esta explicación constituye un quiebre importantísimo con la teoría ortodoxa: la causa del desempleo no debe buscarse en el mercado de trabajo, sino en la insuficiencia de demanda en el mercado de bienes. La responsabilidad por la desocupación no debe recaer en los trabajadores sino que se transfiere a los empresarios, quienes no generan una demanda de bienes de inversión suficiente para llevar la economía al pleno empleo. En consecuencia, los problemas de la economía no provienen del lado de la oferta sino de la demanda. El enunciado de la ley de Say se ve así invertido, ya no es que la oferta crea su propia demanda, sino que es la demanda la que crea su propia oferta (Kicillof A., 2002). Así vemos como Keynes invierte la explicación marginalista respecto al desempleo. Para la teoría ortodoxa, son los trabajadores ofuscados quienes al no admitir una baja en su salario real generan su propio problema. Sin embargo, en la Teoría General, Keynes muestra que dicho fenómeno tiene su génesis en la insuficiencia de inversión por parte de los capitalistas. Acá encontramos la crítica política más fuerte a la teoría y conclusiones del mercado de trabajo neoclásico: el problema del desempleo no deriva del lado de la oferta - los trabajadores- sino que se debe buscar su causa del lado de la demanda -los capitalistas-. 9. EL PROBLEMA NEOCLÁSICO PATAS PARA ARRIBA Luego de rechazar el análisis marginalista del mercado de trabajo, Keynes desarrolló una nueva explicación para dar cuenta de la forma en que se determinan las dos variables de este mercado: el salario real y el nivel de empleo. El mecanismo propuesto será inverso al planteado por los teóricos neoclásicos. En forma esquemática, la teoría neoclásica sigue los siguientes pasos para determinar las variables claves del mercado de trabajo: 19 Teorías contemporáneas que se inspiran en este razonamiento keynesiano dejan abierta la puerta a que si, debido a la caída del consumo las expectativas empresarias continúan desmejorando, la inversión podría continuar su descenso inicial creando una espiral recesiva, pero sin final a la vista. El ciclo en espiral comienza con una primera caída de la inversión la que provoca una disminución del consumo. Si, a su vez, la baja del consumo provoca una nueva baja de la inversión, entonces el círculo podría ser interminable. 242 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación • • • • Los empresarios maximizan beneficios igualando el salario real a la productividad marginal de los trabajadores (primer postulado). A partir de este proceso se determina la curva de demanda de trabajo. A su vez, los trabajadores igualan la utilidad marginal del salario real a la desutilidad marginal del trabajo (segundo postulado). De esta forma se construye la curva de oferta de trabajo. En el punto de intersección de ambas curvas se determinan el salario real y el nivel de ocupación. De existir desempleo, éste se explica porque los trabajadores se niegan a aceptar un salario real equivalente a su productividad marginal. Del análisis neoclásico se deriva que la llegada al pleno empleo dependerá de los salarios reales que desean obtener los trabajadores. Si los trabajadores solamente aceptan salarios reales superiores a sus productividades entonces no conseguirán empleo, ya que, de aceptar, los productores no estarían maximizando sus beneficios. De donde se concluye que de producirse una situación de desempleo, los responsables no serían otros que los trabajadores al no aceptar salarios más bajos. De esta forma queda desechada por completo la idea de desempleo involuntario. Desde la óptica keynesiana el problema se invierte, y los pasos a seguir para la determinación de las mismas variables son: • • • Los empresarios fijan sus expectativas y a partir de ellas deciden la cantidad de empleo a demandar. A ese nivel de empleo le corresponde un nivel de productividad marginal del trabajo.20 A su vez, a esa productividad marginal del trabajo le corresponde un nivel de salario real -primer postulado neoclásico- En conclusión, el análisis de Keynes absuelve a los trabajadores de culpa y cargo respecto al desempleo y a la imposibilidad de la economía de llegar al equilibrio. Por el contrario responsabiliza de esta situación a los empresarios quienes, a partir de sus decisiones de producción e inversión, fijan en primer lugar el nivel de empleo, quedando luego determinado el salario real. Son los empresarios quienes mediante sus facultades como tales determinan cuánto producir y por lo tanto la cantidad de obreros a contratar. 10. LA SOLUCIÓN KEYNESIANA AL PROBLEMA DEL DESEMPLEO Y LA RECESIÓN Pudimos observar que la inversión ocupa un lugar sumamente relevante en el análisis que realiza Keynes. Es, a todas luces, el motor del crecimiento y la prosperidad de una economía, así como también el componente responsable de las crisis si llega a tornarse insuficiente. En la Teoría General se destaca la especial incapacidad de los empresarios para realizar tan importante tarea, vital para la existencia y el desarrollo de la economía capitalista. “Por tanto, en condiciones de laissez-faire, quizá sea imposible evitar las fluctuaciones amplias en la ocupación sin un cambio trascendental en la psicología de los mercados de inversión, cambio que no hay razón para esperar que ocurra. En conclusión, afirmo que el deber de ordenar el volumen actual de inversión no puede dejarse con garantías de seguridad en manos de los particulares.” (Keynes, J.M., 1936) 20 Esto se debe a que, partiendo de una función de producción con rendimientos marginales decrecientes, a cada nivel de empleo le corresponde cierta productividad marginal del trabajo. Si los empresarios maximizan beneficios, el producto marginal del trabajo debe igualarse al salario real (recordemos que Keynes acepta este postulado). Como consecuencia de ello, el salario real caerá a medida que se incrementa el nivel de ocupación. Así, según Keynes el salario real depende del nivel de ocupación: “el salario real que gana una unidad de trabajo tiene una correspondencia única (inversa) con el volumen de ocupación” 243 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación La inconveniencia de dejar libremente en manos de los individuos el destino de la economía se basa en el énfasis puesto en el rol de las expectativas para la determinación de la oferta de bienes que realizará el empresario. Lejos estamos del productor neoclásico que opera en mercados competitivos, donde asumíamos que toda la producción que lleve al mercado será vendida indefectiblemente. El empresario keynesiano se basa en su intuición y se mueve en un ambiente de incertidumbre que no se presenta en el caso neoclásico. Esta imprevisibilidad sobre las condiciones futuras de la economía lo llevan a actuar de acuerdo a su instinto, guiado por unos animal spirits cargados de elementos subjetivos e influidos por factores psicológicos.21 Estas características del proceso de formación de expectativas y de determinación del nivel de oferta y ocupación transforman al componente inversión en un elemento extremadamente volátil, que básicamente depende del estado de ánimo de los productores. Por tanto, permitir que la economía se mueva de acuerdo a las expectativas de los empresarios es someterla inevitablemente a continuas oscilaciones, provocando ciclos expansivos (cuando los animal spirits están de buen humor) y recesivos (cuando lo que reina es el pesimismo sobre las condiciones futuras) que atentan contra la capacidad de desarrollo y crecimiento de la economía. En palabras de Keynes, los ciclos expansivos y recesivos que se observan en la economía real capitalista se deben a que “la prosperidad económica depende excesivamente del ambiente político y social que agrada al tipo medio del hombre de negocios.” Si bien el nivel de consumo y ahorro pueden influir en la determinación de los ciclos, la clave de estos movimientos la encontramos en el nivel de inversión, el cual depende directamente de la eficiencia marginal del capital o, lo que es lo mismo, de las expectativas de ganancias futuras de los empresarios. En una economía de libre mercado las buenas expectativas significarán ciclos expansivos, pero las malas iniciarán el tramo recesivo del ciclo, el cual -bajo la doctrina del laissez faire- no se sabe en qué momento y de qué forma podrá terminar.22 El libre mercado no sólo es el sinónimo de la imprevisibilidad de la economía, sino que no brinda una herramienta concreta para superar las crisis cíclicas del sistema. Ante esta caracterización, la típica solución keynesiana busca suplir esa deficiencia e inestabilidad de la inversión con un Estado interventor que tome la responsabilidad de administrar el capital social, o parte de él. “Espero ver al Estado, que está en situación de poder calcular la eficiencia marginal de los bienes de capital a largo plazo sobre la base de la conveniencia social general, asumir una responsabilidad cada vez mayor en la organización directa de las inversiones” (Keynes, 1936) El bien conocido consejo keynesiano sobre el aumento del gasto público en momentos de depresión tiene como principal objetivo compensar la escasez de demanda para favorecer las expectativas de los empresarios, en aquellas situaciones en que la economía se encuentra en una situación de desempleo involuntario y nada la movería espontáneamente de dicho estado. 21 “Se puede afirmar sin miedo que la empresa que depende de las esperanzas que miran al futuro beneficia a la comunidad en su conjunto; pero la iniciativa individual solamente será adecuada cuando el cálculo racional esté apuntalado por la energía animal, de tal manera que la idea de pérdidas finales que a menudo detiene a los precursores, como la experiencia le demuestra a ellos y a los demás, se rechaza del mismo modo que el hombre lleno de salud hace caso omiso de sus probabilidades de muerte.” (Keynes J.M., 1936) 22 “Pero sugiero que el carácter esencial del ciclo económico y, especialmente, la regularidad de la secuencia de tiempo y de la duración que justifica que lo llamemos ciclo, se debe sobre todo a cómo fluctúa la eficiencia marginal del capital.” (Keynes J.M., 1936) 244 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación “Las obras públicas, aun cuando sean de dudosa utilidad, pueden proporcionar una compensación varias veces superior en épocas de grave desocupación, aunque solo sea por el menor costo de los gastos de asistencia...” (Keynes, 1936) Es en este contexto donde aparece la justificación de la intervención del Estado en la actividad económica como regulador del ciclo, permitiendo y acelerando la recuperación de la confianza de los empresarios en los momentos de crisis a través de la generación de los ingresos suficientes en la comunidad para que sus miembros incrementen las compras y se reestablezca el optimismo. En tiempos de crisis en los que nadie invierte, quién mejor que el Estado para empujar a la economía y sacarla de la situación de equilibrio con desempleo, en lugar de aceptar las recetas ortodoxas y esperar ese largo plazo en el cual se producen todos los ajustes que predice la teoría neoclásica, pero en el cual “estaremos todos muertos”.23 Sin embargo, estaríamos desmereciendo a la teoría keynesiana si sólo decimos que su receta para combatir el desempleo se reduce a incrementar el gasto público para paliar el déficit de inversión privada. Efectivamente la variable clave de la economía –la inversión- debe estar regulada, según las conclusiones de Keynes, por el Estado, pero no por ello este autor desprecia las medidas tendientes a fortalecer el otro aspecto de la demanda efectiva: el consumo. “estoy dispuesto a admitir que el camino más prudente sería el de avanzar en ambos frentes a la vez. Al mismo tiempo que procuraría conseguir una tasa de inversión controlada socialmente con vistas a la baja progresiva de la eficiencia marginal del capital, abogaría por toda clase de medidas para aumentar la propensión a consumir; porque es improbable que pueda sostenerse la ocupación plena, con la propensión a consumir existente, sea lo que fuera lo que hiciéramos con la inversión.” (Keynes, J.M., 1936) El incentivo al consumo y la inversión pueden provenir directamente de la ampliación del gasto del Estado, aunque también la propensión a consumir puede ser aumentada a través de una redistribución de ingresos lograda, por ejemplo, con el cobro de impuestos progresivos. Por otra parte, más allá de los inconvenientes que vimos puede tener una política monetaria activa, si un incremento de la oferta monetaria logra bajar las tasas de interés, en algún punto podría a colaborar con la reactivación de la economía, siempre y cuando la eficiencia marginal del capital no se mantenga en niveles muy bajos.24 23 Con el actual auge –al menos en Argentina- de los llamados “neo-keynesianos”, quienes hablan de un aumento de la participación del Estado en la economía pero sin generar déficit de ningún tipo, es importante remarcar que esta no es la receta de política que habitualmente se deriva del pensamiento keynesianos clásico. Si nos atenemos al pie de la letra a los consejos del propio Keynes, el incremento del gasto público en épocas de recesión debería realizarse a expensas de un incremento del déficit público, el cual luego será compensado con la disminución del gasto y el natural crecimiento de los ingresos en épocas de crecimiento. Un claro ejemplo de este tipo de políticas son las que expone Raúl Prebisch (1950 (1986)) en uno de sus más famosos artículos: “En la creciente cíclica aumentan las recaudaciones de impuestos y el mercado es propicio para la colocación de títulos públicos. A pesar de ello, el Estado no sólo debiera abstenerse de emplear estos mayores recursos en ampliar sus inversiones públicas, sino que tendría que restringirlas a medida que aumenta la ocupación privada. La creciente sería, pues, época de previsora acumulación de recursos para tiempos adversos, o de empleo de estos recursos en cancelar los créditos bancarios de que se hubiese hecho uso en la contracción anterior.” Cabe aclarar que si bien Prebisch – economista argentino de gran reconocimiento mundial, fundador de la CEPAL entre otros grandes méritosmenciona este tipo de acción como la política anticíclica más difundida, no deja de resaltar las dificultades de aplicación práctica ya que duda mucho de que el Estado pudiera alguna vez no gastar el total de recursos en tiempos de superávit. 24 “...un descenso de la tasa de interés será de gran ayuda para la recuperación y, probablemente, condición necesaria de la misma. Pero, por el momento, el colapso de la eficiencia marginal del capital puede ser tan completo que no baste ninguna reducción factible en la tasa de interés. Si una baja de ésta fuera capaz de proveer un remedio efectivo por sí misma, cabría alcanzar la recuperación sin el transcurso de algún intervalo 245 Capitulo 11: Demanda efectiva y determinación del nivel de producción y ocupación De todas formas, es importante tener en cuenta que estas recomendaciones (expansión del gasto público) sólo son aplicables a los momentos en que la economía por sí sola no encuentra la forma de escapar del desempleo persistente. El mismo Keynes dirá que de ninguna manera constituyen políticas aceptables para una economía que se acerca a su nivel de producción de plena ocupación, ya que lo único que generará una intervención activa del Estado en estos términos son presiones inflacionarias. Una vez alcanzado el pleno empleo, la economía alcanza el “caso especial” neoclásico y por tanto sus recomendaciones de política serán las adecuadas. Por lo tanto, la asociación que habitualmente se establece entre Keynes y el aumento del gasto público debe tener como base las condiciones expuestas por el autor, en donde se justifica que el gobierno tenga un rol central en la actividad económica. No obstante las dificultades planteadas y desarrolladas por Keynes para que la economía alcance el caso especial neoclásico, le otorgan al Estado un papel crítico dentro de la economía capitalista. considerable de tiempo y por medios más o menos directamente bajo el control de la autoridad monetaria. Pero, de hecho, esto no suele ocurrir, y no es tan fácil resucitar la eficiencia marginal del capital, estando, como está, determinada por la indirigible y desobediente psicología del mundo de los negocios.” (Keynes, J.M., 1936) 246