Informe Trimestral Q1 Abante Rentabilidad Absoluta FI

Anuncio

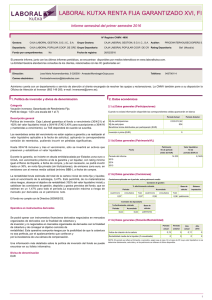

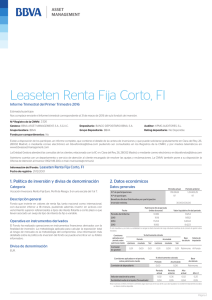

ABANTE RENTABILIDAD ABSOLUTA F.I. Nº Registro CNMV: 2.776 Informe Trimestral del Primer Trimestre del 2.015 Gestora: ABANTE ASESORES GESTIÓN SGIIC S.A. Grupo Gestora: ABANTE ASESORES S.A. Depositario: Auditor: BANKINTER S.A. PRICEWATERHOUSECOOPERS AUDITORES S.L. Grupo Depositario: Rating Depositario: BANKINTER S.A. BBB- (S&P) Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en, Cl Padilla 32 Esc. Izq 1º Dcha., o mediante correo electrónico en [email protected], pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en http://www.abanteasesores.com/productos_infolegal.html. La Entidad Gestora atenderá las consultas de los clientes, relaccionada con las IIC gestionadas en: Dirección: Cl Padilla 32 Esc. Izq 1º Dcha. Correo electrónico: [email protected] Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). Página 1 de 12 INFORMACIÓN FONDO Fecha de registro: 30/05/03 1. Política de inversión y divisa de denominación Categoría Tipo de Fondo: Fondo que invierte mayoritariamente en otros fondos y/o sociedades Vocación Inversora: Retorno Absoluto Perfil de Riesgo: 3 en una escala de 1 a 7 Descripción general El Fondo invierte al menos el 50% de su patrimonio en IIC financieras armonizadas o no que sean activo apto no pertenecientes al Grupo de la Gestora y mayoritariamente en IIC que utilicen métodos de gestión alternativa. No existe predeterminación en cuanto a los activos de renta variable, renta fija, activos monetarios y divisas que el Fondo utiliza, ni en cuanto a las técnicas de gestión alternativa en las que el Fondo invierte, siempre que a juicio de la Gestora las inversiones sean adecuadas para lograr la rentabilidad objetivo del Fondo .Tampoco existe una identificación preestablecida de porcentajes de distribución por activos, emisores, divisas y países. El Fondo invierte principalmente en IIC admitidas a negociación en los mercados financieros de Estados Unidos y países europeos como Luxemburgo, Irlanda y Reino Unido y marginalmente en otros mercados de la OCDE. La parte no invertida en IIC se invierte en activos monetarios y activos de renta fija, principalmente en Deuda Pública a corto plazo del área euro (incluyendo depósitos con un máximo del 10%), sin predeterminación en cuanto a la calificación crediticia, países emisores y mercados. La exposición máxima a riesgo de mercado por derivados es el patrimonio neto. Se podrá invertir más del 35% del patrimonio en valores emitidos o avalados por un Estado miembro de la Unión Europea, una Comunidad Autónoma, una Entidad Local, los Organismos Internacionales de los que España sea miembro y Estados con calificación de solvencia no inferior a la del Reino de España. Operativa en instrumentos derivados No se han realizado operaciones en instrumentos derivados. La metodología aplicada para calular la exposición total al riesgo de mercado es Del Compromiso Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación EUR 2. Datos económicos 2.1. Datos generales. Nº de participaciones Beneficios brutos distribuidos por participación Nº de partícipes CLASE Divisa Período actual A I Período anterior Período anterior Período actual Período actual Inversión Mínima Período anterior 163,804.52 164.628,16 31 31 EUR 0,00 0,00 10,00 1,599,783.13 1.655.340,03 310 302 EUR 0,00 0,00 10,00 Patrimonio (en miles) CLASE A I Divisa A final del período EUR EUR Diciembre 2.014 1.845 16.812 Diciembre 2.012 Diciembre 2.013 1.824 17.130 2.007 16.924 3.153 8.550 Valor liquidativo de la participación CLASE Divisa A final del período Diciembre 2.014 Diciembre 2.012 Diciembre 2.013 A EUR 11,2653 11,0806 10,9711 10,8531 I EUR 10,5089 10,3482 10,2930 10,2240 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión % efectivamente cobrado CLASE Período s/patrimonio Base de cálculo Acumulada s/resultados Total s/patrimonio s/resultados Sistema de imputación Total A 0,12 0,15 0,27 0,12 0,15 0,27 Mixta Al fondo I 0,25 0,14 0,39 0,25 0,14 0,39 Mixta Al fondo Página 2 de 12 Comisión de depositario CLASE % efectivamente cobrado Período A I Base de cálculo Período 0,02 0,02 0,02 0,02 Patrimonio Patrimonio Período actual Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) Período anterior 0,20 0,00 Año 2.014 Año actual 0,26 0,00 0,20 0,00 0,50 0,10 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. Página 3 de 12 2.2. Comportamiento A) Individual Clase A Rentabilidad (% sin anualizar) Trimestral Acumulado año 2.015 Trim MAR 2.015 1,67 Rentabilidad Trim DIC 2.014 1,67 Anual Trim SEP 2.014 -0,34 Trim JUN 2.014 0,72 Año 2.014 -0,11 Año 2.013 1,00 Año 2.012 1,09 Año 2.010 1,36 2,47 Rentabilidad índice referencia Correlación Desviación respecto al índice Rentabilidades extremas Trimestre actual (i) Últimos año % Fecha -0,13 0,28 Rentabilidad mínima (%) Rentabilidad máxima (%) Últimos 3 años % Fecha % Fecha 06/01/2015 -0,13 06/01/2015 -0,24 23/01/2015 0,28 23/01/2015 0,23 15/04/2013 31/10/2014 (i) Sólo se informa para las clases con una antigüedad mínima del período solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es Diaria Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Trimestral Acumulado año 2.015 Trim MAR 2.015 Trim DIC 2.014 Anual Trim SEP 2.014 Trim JUN 2.014 Año 2.014 Año 2.013 Año 2.012 Año 2.010 (ii) Volatilidad de Valor liquidativo Ibex-35 Letra Tesoro 1 año EURIBOR124 VaR histórico del valor liquidativo (iii) 1,28 19,93 1,28 19,93 1,63 25,69 1,00 15,87 0,90 12,83 1,14 18,82 1,08 19,18 1,25 28,30 1,01 30,15 0,25 0,04 0,73 0,25 0,04 0,73 0,35 0,02 0,73 0,28 0,09 0,73 0,35 0,08 0,73 0,38 0,07 0,73 0,95 2,27 0,73 4,42 1,38 0,06 4,42 (ii) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. EL dato es a finales del período de referencia. Ratio de gastos (% s/patrimonio medio) Trimestral Acumulado año 2.015 Trim MAR 2.015 0,36 0,36 Trim DIC 2.014 0,37 Incluye los gastos directos soportados en el período (salvo gastos de financiación), y resto de gastos fondos/compartimentos que invierten más de un 10% inversiones, que incluyen las comisiones de suscripción compraventa de valores. Anual Trim SEP 2.014 0,36 Trim JUN 2.014 0,36 Año 2.014 Año 2.013 1,44 Año 2.012 1,41 Año 2.010 1,35 de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoria, servicios bancarios de gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas y reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la Página 4 de 12 Rentabilidad Trimestral de los Últimos 3 años Evolución del Valor Liquidativo de los Últimos 5 años 120 2,00% 115 1,60% 110 1,20% 105 0,80% 100 0,40% 90 0,00% 85 -0,40% Índice VL 15 14 1 TR M 20 14 4 TR M 20 14 3 TR M 20 14 2 TR M 20 13 1 TR M 20 13 4 TR M 20 13 3 TR M 20 13 2 TR M 20 12 1 TR M 20 12 4 TR M 20 12 3 TR M 20 12 2 TR M 20 11 20 20 M M TR 4 VL TR 15 3/ 20 -0,80% /0 31 14 3/ 20 /0 31 13 31 /0 3/ 20 12 3/ 20 /0 31 11 3/ 20 /0 31 31 /0 3/ 20 10 80 1 95 Índice Índice: Euribor 12M + 400pb Página 5 de 12 2.2. Comportamiento A) Individual Clase I Rentabilidad (% sin anualizar) Trimestral Acumulado año 2.015 Trim MAR 2.015 1,55 Rentabilidad Trim DIC 2.014 1,55 Anual Trim SEP 2.014 -0,46 Trim JUN 2.014 0,61 Año 2.014 -0,23 Año 2.013 0,54 Año 2.012 0,67 Año 2.010 0,86 1,80 Rentabilidad índice referencia Correlación Desviación respecto al índice Rentabilidades extremas Trimestre actual (i) Últimos año % Fecha -0,13 0,28 Rentabilidad mínima (%) Rentabilidad máxima (%) Últimos 3 años % Fecha % Fecha 06/01/2015 -0,13 06/01/2015 -0,25 23/01/2015 0,28 23/01/2015 0,23 15/04/2013 26/02/2013 (i) Sólo se informa para las clases con una antigüedad mínima del período solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es Diaria Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Trimestral Acumulado año 2.015 Trim MAR 2.015 Trim DIC 2.014 Anual Trim SEP 2.014 Trim JUN 2.014 Año 2.014 Año 2.013 Año 2.012 Año 2.010 (ii) Volatilidad de Valor liquidativo Ibex-35 Letra Tesoro 1 año EURIBOR124 VaR histórico del valor liquidativo (iii) 1,28 19,93 1,28 19,93 1,65 25,69 1,00 15,87 0,90 12,83 1,14 18,82 1,15 19,18 1,26 28,30 0,94 30,15 0,25 0,04 0,80 0,25 0,04 0,80 0,35 0,02 0,80 0,28 0,09 0,80 0,35 0,08 0,80 0,38 0,07 0,80 0,95 2,27 0,82 0,82 1,38 0,06 0,20 (ii) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. EL dato es a finales del período de referencia. Ratio de gastos (% s/patrimonio medio) Trimestral Acumulado año 2.015 Trim MAR 2.015 0,48 0,48 Trim DIC 2.014 Anual Trim SEP 2.014 0,49 Incluye los gastos directos soportados en el período de (salvo gastos de financiación), y resto de gastos de fondos/compartimentos que invierten más de un 10% de inversiones, que incluyen las comisiones de suscripción y la compraventa de valores. 0,48 Trim JUN 2.014 0,48 Año 2.014 Año 2.013 1,94 Año 2.012 1,92 Año 2.010 1,85 referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoria, servicios bancarios gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por Página 6 de 12 Rentabilidad Trimestral de los Últimos 3 años Evolución del Valor Liquidativo de los Últimos 5 años 120 1,60% 115 1,20% 110 0,80% 105 0,40% 100 0,00% 95 Índice VL 15 14 1 TR M 20 14 4 TR M 20 14 3 TR M 20 14 2 TR M 20 13 1 TR M 20 13 4 TR M 20 13 3 TR M 20 13 2 TR M 20 12 1 TR M 20 12 4 TR M 20 12 20 M TR 3 2 TR M 20 11 20 20 M M TR 1 4 VL TR 15 3/ 20 /0 31 14 3/ 20 /0 31 13 3/ 20 31 /0 3/ 20 31 /0 3/ 20 /0 31 3/ 20 /0 31 12 -1,20% 11 -0,80% 80 10 85 12 -0,40% 90 Índice Índice: Euribor 12M + 400pb B) Comparativa Vocación inversora Patrimonio gestionado* (miles de euros) Nº de partícipes* Rentabilidad Trimestral media** 0 0 0,00 9.028 240 0,04 Renta Fija Euro 0 0 0,00 Renta Fija Internacional 0 0 0,00 Renta Fija Mixta Euro 0 0 0,00 150.883 2.298 1,90 48.735 1.392 9,12 109.576 1.271 6,82 Renta Variable Euro 94.981 1.008 17,20 Renta Variable Internacional Monetario a corto plazo Monetario Renta Fija Mixta Internacional Renta Variable Mixta Euro Renta Variable Mixta Internacional 34.432 540 12,84 IIC de gestión Pasiva (1) 0 0 0,00 Garantizado de Rendimiento Fijo 0 0 0,00 Garantizado de Rendimiento Variable 0 0 0,00 De Garantía Parcial 0 0 0,00 Retorno Absoluto 200.220 2.545 3,72 Global 108.460 933 8,59 Total fondos 756.315 10.226 6,92 * Medias. (1): incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. ** Rentabilidada media ponderada por patrimonio medio de cada FI en el período. Página 7 de 12 2.3. Distribución del patrimonio al cierre del período (Importe en miles de EUR) Fin período actual Distribución del patrimonio Importe (+) INVERSIONES FINANCIERAS * Cartera interior Fin período anterior % sobre patrimonio Importe % sobre patrimonio 19.308 2.202 103,49 11,80 18.551 3.050 97,87 16,09 17.106 1 91,68 0,01 15.501 0 81,78 0,00 0 647 0,00 3,47 0 418 0,00 2,20 (+/-) RESTO -1.298 -6,96 -15 -0,08 TOTAL PATRIMONIO 18.657 100,00% 18.954 100,00% * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informaran a valor estimado de realización. 2.4. Estado de variación patrimonial % sobre patrimonio medio Variación del período actual Variación del período anterior 18.954 19.193 18.954 -3,16 0,00 -0,81 0,00 -3,16 0,00 276,12 0,00 1,55 1,92 -0,45 -0,23 1,55 1,92 -535,54 -607,39 + Intereses + Dividendos 0,01 0,00 0,02 0,00 0,01 0,00 -66,34 0,00 (+/-) Resultados en renta fija (realizada o no) (+/-) Resultados en renta variable (realizada o no) 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 (+/-) Resultados en depósitos (realizada o no) (+/-) Resultados en derivados (realizada o no) 0,00 0,00 0,00 0,01 0,00 0,00 60,31 -100,00 (+/-) Resultados en IIC (realizada o no) (+/-) Otros resultados 1,83 0,08 -0,29 0,03 1,83 0,08 -709,49 208,13 0,00 -0,41 0,00 -0,24 0,00 -0,41 0,00 108,29 - Comisión de gestión - Comisión de depositario -0,37 -0,02 -0,20 -0,03 -0,37 -0,02 78,72 -6,03 - Gastos por servicios exteriores - Otros gastos de gestión corriente -0,01 0,00 -0,01 0,00 -0,01 0,00 4,55 31,05 -0,01 0,04 0,00 0,02 -0,01 0,04 0,00 -36,44 + Comisiones de descuentos a favor de la IIC + Comisiones retrocedidas 0,00 0,04 0,00 0,02 0,00 0,04 0,00 63,56 + Otros ingresos 0,00 0,00 0,00 -100,00 18.657 18.954 18.657 PATRIMONIO FIN PERÍODO ANTERIOR (miles de EUR) (+/-) Suscripciones/reembolsos (neto) - Beneficios brutos distribuidos (+/-) Rendimientos netos (+) Rendimientos de gestión (+/-) Otros rendimientos (-) Gastos repercutidos - Otros gastos repercutidos (+) Ingresos PATRIMONIO FIN PERÍODO ACTUAL (miles de EUR) Variación acumulada anual % variación respecto fin período anterior Nota: El período se refiere al trimestre o semestre, según sea el caso. Página 8 de 12 3. Inversiones financieras 3.1. Inversiones financieras a valor estimado de realización (en miles de EUR) y en porcentaje sobre patrimonio, al cierre del período Período actual Descripción de la inversión y emisor Valor de mercado Bonos ESTADO ESPAÑOL 0.10 2015-04-01 EUR TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS INTERIOR TOTAL RENTA FIJA INTERIOR Depósito BANCA MARCH SA 0.50 2015-12-18 Período anterior Divisa EUR TOTAL DEPÓSITOS INTERIOR TOTAL INVERSIONES FINANCIERAS INTERIOR % Valor de mercado % 1.400 7,51 2.250 11,87 1.400 7,51 2.250 11,87 1.400 7,51 2.250 11,87 801 4,28 800 4,24 801 4,28 800 4,24 2.202 11,79 3.050 16,11 IIC ACATIS - Gane Value Event -B EUR 1.000 5,36 0 0,00 IIC Dexia Index Arbitrage EUR 951 5,10 950 5,01 IIC Carmignac Securite EUR 906 4,86 891 4,70 IIC Edmond de Rothschild Start I EUR 828 4,44 821 4,33 IIC BNY Mellon - Absolute Return Equity Fund -€TH EUR 1.022 5,48 1.018 5,37 IIC GLG European Alpha Alternative-C EUR 890 4,77 886 4,68 IIC GAM - Global Selector Fund-II€A EUR 500 2,68 0 0,00 IIC BNY Mellon Absolute Return Bond-€SA EUR 812 4,35 802 4,23 IIC Ferox Salar Convertible Absolute Return Fund - EUR 778 4,17 753 3,97 IIC Legg Mason - Western Macro Opportunities Bond EUR 786 4,21 761 4,02 IIC Old Mutual - Global Eq Abs Return-A EUR (HDG) EUR 971 5,20 834 4,40 IIC Candriam Bonds - Credit Opportunities - I€ EUR 800 4,29 0 0,00 IIC Julius Baer - Absolute Return Bond-C EUR 1.008 5,40 999 5,27 IIC Schroder - Strategic Bond-€HEDG-C EUR 814 4,36 816 4,30 IIC Morgan Stanley - Diversified Alpha Plus Fund - EUR 1.024 5,49 1.037 5,47 IIC Pioneer Absolute Return Bond H-€ EUR 782 4,19 784 4,14 IIC BSF - European Absolute Return -D2€ EUR 1.033 5,54 1.013 5,35 IIC ETHNA-AKTIV E EUR 1.106 5,93 1.071 5,65 IIC Standard Life - Global Absolute Return Strateg EUR 1.094 5,86 1.045 5,52 IIC MFS Meridian Prudent Wealth "I1" EUR EUR 0 0,00 1.020 5,38 17.106 91,68 15.501 81,79 17.106 91,68 15.501 81,79 19.307 103,47 18.551 97,90 TOTAL IICs EXTERIOR TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Nota: El período se refiere al trimestre o semestre, según sea el caso Los productos estructurados suponen un 0,00% de la cartera de inversiones financieras del fondo o compartimento. Página 9 de 12 3.2. Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total Distribución Geográfica Distribución por Tipo de Activo Cartera Exterior Cartera Interior Depósitos IICs Renta Fija Página 10 de 12 4. Hechos relevantes SI NO X X X X X X X X X X a. Suspensión temporal de suscripciones/reembolsos b. Reanudación de suscripciones/reembolsos c. Reembolso de patrimonio significativo d. Endeudamiento superior al 5 % del patrimonio e. Sustitución de la sociedad gestora f. Sustitución de la entidad depositaria g. Cambio de control de la sociedad gestora h. Cambio en elementos esenciales del folleto informativo i. Autorización del proceso de fusión j. Otros hechos relevantes 5. Anexo explicativo de hechos relevantes No aplicable 6. Operaciones vinculadas y otras informaciones SI X X X a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%) b. Modificaciones de escasa relevancia en el Reglamento c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente NO X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor o se han prestado valores a entidades vinculadas. X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido una entidad del grupo de la gestora, sociedad de inversión, depositario u otra IIC gestionada por la misma gestora u otra gestora del grupo X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h. Otras informaciones u operaciones vinculadas X X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones Los Repos del periodo han sido contratados con el depositario. El importe del total compras y ventas del periodo del informe, así como su porcentaje sobre el patrimonio medio del fondo es el siguiente: Total Compras: 3699091,63 euros (0,11%) Total Venta: 3699122,57 euros (0,11%) Abante Asesores S.A. es oficina virtual de Bankinter S.A., y ha percibido ingresos por importe de 2220,01 (0,01%) 8. Información y advertencias a instancia de la CNMV No aplicable Página 11 de 12 9. Anexo explicativo del informe periódico Excelente primer trimestre en los mercados financieros internacionales. El índice mundial de renta variable avanzaba un 4,36% en moneda local y un 14,72% en euros. Gran arranque de año para los activos de la Zona Euro impulsados por el programa de compra de bonos (QE) del Banco Central Europeo. El Ibex-35 ascendía un 12,1% y el Euro Stoxx 50 un 17,5%. Más floja ha sido la evolución de la bolsa estadounidense, que, divisa aparte, ha cerrado un trimestre prácticamente sin cambios. El euro volvía a ser protagonista -como en la segunda parte del año pasado- al depreciarse significativamente frente a las principales divisas internacionales. Frente al dólar estadounidense perdía casi un 13% en los tres primeros meses del 2015. A nivel sectorial el comportamiento no ha seguido un patrón clásico, mezclándose sectores cíclicos y defensivos tanto en los mejores como en los más rezagados. Así, destacaban positivamente farmacia (+21,4%) y consumo cíclico (+18,9%), y negativamente servicios públicos (+6,4%) y energía (+7,5%). En renta fija el resultado ha sido en general bastante positivo. El bono estadounidense a 10 años ha caído más de 25 puntos básicos en TIR cerrando trimestre en el 1,92%, mientras el bono español reducía su tipo desde el 1,61% hasta el 1,22% y conseguía comprimir la prima de riesgo hasta los 103 puntos básicos. En el apartado de materias primas el trimestre ha sido algo más tranquilo después de las fuertes caídas del segundo semestre del año pasado. El petróleo parece estar buscando un suelo en niveles próximos a los 50 dólares por barril. Durante el trimestre Abante Rentabilidad Absoluta ha mantenido una cartera de inversiones estable aunque con algunos cambios en los fondos en cartera. Se ha mantenido la inversión en depósitos en un 4%, concentrándose ésta en Banca March. En bolsa flexible se ha vendido un fondo de MFS y se han comprado dos de GAM y ACATIS. Se ha invertido en un fondo long/short de crédito de CANDRIAM. La estructura de inversiones del fondo sigue siendo muy conservadora buscando poca direccionalidad con los mercados de renta variable y renta fija. La rentabilidad del Fondo clase A en el periodo ha sido del 1,67% (1,55% la clase I), menor que la de los índices bursátiles (con una rentabilidad del MSCI World del 14,72% y del 12,08% del Ibex-35), pero mayor que la de la Letra del Tesoro a un año (0,40%). El número de partícipes, entre ambas clases, se ha ampliado ligeramente pasando de 333 a 341. El patrimonio, entre ambas clases, se ha reducido levemente pasando de 18,9 a 18,6 millones de euros. La comisión soportada por el Fondo, clase A, en el periodo ha sido el 0,51% (0,62% clase I), 0,27% por gestión (0,39%), 0,02% por depósito (0,02%) y 0,22% (0,21%) por otros conceptos -fundamentalmente por comisiones de los fondos en cartera. El comportamiento del fondo ha sido razonable teniendo en cuenta su reducida exposición a renta variable y renta fija. El apalancamiento medio durante el trimestre ha sido del 85% del patrimonio. La volatilidad del Fondo en el período ha sido bastante baja (1,28%), más elevada que la de la Letra del Tesoro (0,25%) y mucho menor que la de algunos índices de renta variable (Ibex 19,93%). La evolución futura de los mercados y economías marcará la gestión del fondo, siendo previsible mantener la cartera con pocos cambios si no se producen variaciones importantes en el escenario actual. Página 12 de 12