Y PRINCIPALES ALTERNATIVAS DE FINANCIAMIENTO

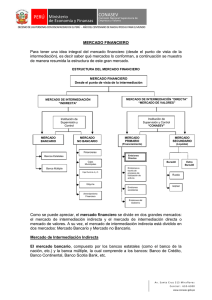

Anuncio

INTRODUCCIÓN AL MERCADO DE VALORES Y PRINCIPALES ALTERNATIVAS DE FINANCIAMIENTO Nery Salas Acosta Junio, 2010 1 PRINCIPALES MERCADOS DE LA ECONOMÍA MERCADOS Mercado de Bs. y Ss. Mercado de Divisas Mercado Financiero OBJETO DE NEGOCIACIÓN Precio en función de: Medido por: Bs. y Ss. Inflación I.P.C. Dólares, etc. Depreciación o Apreciación T.C. Conjunto de instituciones y mecanismos utilizados para la transferencia de recursos entre agentes económicos superavitarios de recursos y agentes deficitarios de recursos. Mercado de Intermediación Indirecta Sistema Bancario y no Bancario Dinero S/. Interés Mercado de Intermediación Directa Mercado de Valores Valores mobiliarios Rentabilidad Tasa de interés Riesgo ¿ PORQUÉ SE DENOMINA MERCADO DE INTERMEDIACIÓN INDIRECTA Y PORQUÉ DE INTERMEDIACIÓN DIRECTA? AHORRISTAS MERCADO DE INTERMEDIACIÓN INDIRECTA “Sist. Banc. y no Banc.” Persona natural Persona jurídica Inversionista institucional INVERSIONISTAS Agentes superavitarios MERCADO DE INTERMEDIACIÓN DIRECTA “MERCADO DE VALORES” AGENTES DEFICITARIOS INTERMEDIARIOS Agentes superavitarios Depositan dinero Gane o pierda, tiene que pagar intereses y devolver depósito Invierte BANCO Puede ganar o perder RIESGO INTERMEDIARIOS Persona natural Adquieren valores mobiliarios directamente Persona jurídica S.A.B. Inversionista institucional RIESGO . Préstamos . Valores . Otros EMPRESAS Agentes deficitarios . Acciones . Bonos . Inst. c/p . Otros Pueden ganar o perder 3 MERCADO FINANCIERO Desde el punto de vista de la intermediación MERCADO DE INTERMEDIACIÓN “INDIRECTA” MERCADO DE INTERMEDIACIÓN “DIRECTA” “MERCADO DE VALORES” Institución de Supervisión y Control “CONASEV” Institución de Supervisión y Control “S.B.S” MERCADO BANCARIO MERCADO NO BANCARIO MERCADO PRIMARIO (Financiamiento) PARTICIPANTES MERCADO SECUNDARIO (Liquidez) Emisores de Valores Bancos Estatales Financieras Emisiones Directas . Emisores directos . Sociedades Titulizadoras Bursátil . SAFM Banca Múltiple Cajas Municipales Emisiones a través de procesos de titulización de activos Caja Rural de A y C. Extra Bursátil . SAFI No Emisores No emiten valores, pero juegan un rol específico en el mercado de valores: Rueda B.V.L. MIENM . Clasificadoras de Riesgo Emisiones societarias Edpyme . Agentes de Intermediación . Sociedades Arrendamiento Financiero Emisiones del Gobierno Estructuradoras . I.C.L.V. (CAVALI) . B.V.L. . Otros 4 ESTRUCTURA DEL MERCADO DE VALORES Y LA NEGOCIACIÓN DE LOS VALORES MERCADO DE VALORES MERCADO PRIMARIO MERCADO SECUNDARIO (Financiamiento) (Liquidez) VALORES MOBILIARIOS OFERTA PÚBLICA PRIMARIA OFERTA PÚBLICA SECUNDARIA (Emisión de valores por primera vez) (Transacción de valores ya existentes) 5 VALORES MOBILIARIOS - ESTRUCTURA Y CARACTERÍSTICAS Son valores mobiliarios, aquellos emitidos en forma masiva y libremente negociables que confieren a sus titulares derechos crediticios, dominiales o patrimoniales, o los de participación en el capital, el patrimonio o las utilidades del emisor de CONTENIDO PATRIMONIAL o de RENTA VARIABLE Con derecho a voto ACCIONES OTROS Sin derecho a voto Inversión ADR’s Certificados de participación de Fondos de Inversión Otros Corporativos Subordinados VALORES MOBILIARIOS CARACTERÍSTICAS Deben ser emitidos En forma masiva Deben ser negociados Por oferta pública Arrendamiento Financiero de CONTENIDO CREDITICIO o de RENTA FIJA BONOS Titulización Estructurados Convertibles en acciones Pueden ser emitidos en una o más etapas ó tramos por clases o series INSTRUMENTOS Papeles comerciales DE CORTO PLAZO Otros 6 REPRESENTACIÓN DE LOS VALORES MOBILIARIOS VALORES MOBILIARIOS REPRESENTACIÓN MATERIALIZADOS En papel cartular CUSTODIA Titulares de Valores REGISTRO EMISOR Matrícula de Acciones Matrícula de Obligaciones DESMATERIALIZADOS En anotación en cuenta CUSTODIA REGISTRO ICLV CAVALI Negociación de valores en Rueda de Bolsa 7 PARTICIPANTES DEL MERCADO DE VALORES CONASEV Supervisión y Control Velar por protección Ofrecen y emiten valores mobiliarios INVERSIONISTAS EMISORES EMISORES DIRECTOS Mercado Primario. Emiten valores mobiliarios para financiar capital de trabajo, nuevos proyectos, reestructurar pasivos, etc. Mercado Secundario. Listan sus valores en la B.V.L. con el objetivo de negociarlos y obtener liquidez. TITULIZADORAS Mercado Primario. Emiten valores mobiliarios para financiar a uno o más terceros (empresa deficitaria), quien (es) le transfiere (n) activos que sirven como respaldo de la emisión. S.A.F.M. S.A.F.I. Emiten certificados de participación por los aportes recibidos de los inversionistas. Con dichos aportes constituyen fondos, cuyos recursos son invertidos por cuenta y riesgo de los inversionistas. PERSONAS NATURALES PERSONAS JURÍDICAS INVERSIONISTAS INSTITUCIONALES Suscriben valores, con la perspectiva de obtener una mayor rentabilidad por su inversión No emiten valores mobiliarios, pero Juegan un rol específico en el proceso de financiamiento e inversión dentro del mercado de valores NO EMISORES SOCIEDADES ESTRUCTURADORAS CLASIFICADORAS DE RIESGO AGENTES DE INTERMEDIACIÓN Encargada del proceso de oferta pública de valores mobiliarios. Conocedora del sector en que opera el emisor. Organiza y lidera el sindicato de colocadores. Elabora “prospecto de colocación” y otra documentación y requisitos que exige CONASEV. Mercado Primario. Califican valores mobiliarios (opinión expresada en categorías), en base a lo cual los inversionistas se forman una idea del riesgo que asumen al suscribir valores de determinado emisor. Mercado Primario. Actúan como agentes colocadores, etc. Mercado Secundario. Intermedian en la negociación de compra-venta de valores mobiliarios, etc. BOLSA DE VALORES Facilita la infraestructura, proveyendo servicios, sistemas y mecanismos para que los inversionistas puedan llevar a cabo la negociación (compra-venta) de los valores. ICLV (En el Perú: CAVALI) Sociedad Anónima Especial cuya función es el registro, custodia, compensación y liquidación de valores mobiliarios desmaterializados (anotación en cuenta). Asimismo, puede encargarse del pago de beneficios o derechos a petición del emisor. 8 COMPETENCIAS DE CONASEV EN EL MERCADO DE VALORES COMPETENCIAS DE CONASEV REGULACIÓN SUPERVISIÓN Y CONTROL DIFUSIÓN Y PROMOCIÓN DEL MERCADO DE VALORES Sobre: Dirigida a: L.M.V. Reglamentos Directivas, Manuales, etc. Emisores Otros participantes Potenciales Emisores Potenciales Inversionistas Público en general Reglamentos de la B.V.L. REGLAMENTOS Oferta Pública Primaria Clasificadoras de Riesgo Agentes de Intermediación S.A.F.M. S.A.F.I Operaciones en Bolsa Sanciones Inscripción y Exclusión de valores en la BVL. 9 Otros ROL DE CONASEV EN EL MERCADO DE VALORES ROL DE CONASEV Velar por: TRANSPARENCIA EN EL MERCADO DE VALORES CORRECTA FORMACIÓN DE PRECIOS A través de: Transparencia en la Información Transparencia en las Operaciones Prohibición de: Veraz Efectuar transacciones ficticias Suficiente Oportuna Inducir a compra-venta de valores por mecanismo engañoso o fraudulento Los Directores, funcionarios y trabajadores de CONASEV, la B.V.L, CAVALI, están prohibidos de realizar transacciones con valores mobiliarios. PROTECCIÓN AL INVERSIONISTA EL MERCADO DE VALORES COMO: FUENTE DE FINANCIAMIENTO ALTERNATIVA DE INVERSIÓN Para Empresas del sector: PARA INVERSIONISTAS Comercialización y/o servicios Productivo Ofrecen y emiten valores mobiliarios y captan S/. o US$ Personas naturales Para organizaciones: Universidades Suscriben valores mobiliarios y entregan S/. o US$ Personas Gobiernos locales Gobiernos regionales Jurídicas Otros Agentes deficitarios de recursos Agentes superavitarios de recursos 11 ALTERNATIVAS DE FINANCIAMIENTO E INVERSIÓN ALTERNATIVAS DE FINANCIAMIENTO ALTERNATIVAS DE INVERSIÓN A través de la Emisión Directa de Valores Mobiliarios A través de la negociación de valores mobiliarios en la BVL A través de la emisión de valores mobiliarios mediante procesos de Titulización de Activos A través de Fondos Mutuos A través de Fondos de Inversión A través de Fondos de Inversión 12 PRINCIPALES FUENTES DE FINANCIAMIENTO DE UNA EMPRESA ? Interna Proveedores FUENTES DE FINANCIAMIENTO Externas Empresa “X” necesita US$ 5’000,000 para Financiar una nueva planta de producción Patrimonio de la Empresa Recursos propios Materia prima, insumos, etc. Sistema bancario y no bancario Préstamos Mercado PRIMARIO Emisión de Valores de Valores 13 OPERATIVIDAD DEL FINANCIAMIENTO A TRAVÉS DE LA EMISIÓN DIRECTA DE VALORES MOBILIARIOS 14 Financiamiento a Través de Emisión Directa FASE I: Estructuración, Inscripción, remisión y difusión de Información Remite información establecida en la normativa y la que exija CONASEV o la BVL Solicita inscripción de valores Suscribe contratos 2 . Apoya en suscripción de contratos EMISOR Entidad Estructuradora (Empresa deficitaria de recursos) . Preparación de requisitos Agente Colocador 1 DIRECTORIO . Elaboración de Prospectos Diseñan estrategia de colocación Estudio de Abogados (u órgano equivalente) Analiza viabilidad de financiar a la empresa a través de la emisión de valores en el mercado de valores J.G.A. (u órgano equivalente) Aprueba y acuerda la emisión de valores 3.1 Clasificadoras de Riesgo Elaboran Informes de Clasificación Representante de los Obligacionistas Vela por los derechos de los bonistas CAVALI ICLV Registra Valores y puede servir de agente de pago 2.1 Entregan documentación y requisitos Emite Resolución autorizando la inscripción de valores 4 3 CONASEV M R.P.M.V. E . Inscribe bonos R . Registra prospecto Difunde información al: C 5 A D O FASE II: Oferta, colocación, suscripción, emisión y cancelación de bonos PASO 1: Oferta pública de los bonos: Invitación dirigida a los Inversionistas Cantidad de bonos a ser emitido: 5,000 Valor nominal: US$ 1,000 cada/bono Monto de la emisión: US$ 5’000,000 Plazo de emisión: 5 años Fecha de inscripción de los bonos en el R.P.M.V.: 15/01/2010 Fecha de colocación de los bonos: 14/05/2010 ...... “SUBASTA” Fecha de emisión de los bonos: 15/05/2010 Tasa de interés: 7.5 % nominal anual Pago de intereses: Trimestral, contando desde la fecha de emisión Fecha de redención: 15/05/2015 Clasificación de Riesgo: AA.- refleja muy alta capacidad de pago de la empresa 16 PASO 2: Colocación, suscripción y emisión de bonos EMISOR Liquidan pago por suscripción de bonos Realiza invitación a inversionistas, a través de avisos y otros medios, y les hace llegar órdenes de compra para que envíen sus propuestas a las oficinas del Agente Colocador 4 S/. o US$ Informan: INVERSIONISTAS 1 3 Envían sus propuestas . Montos adjudicados . Tasa de interés ó precio AGENTE COLOCADOR Oficinas Elabora listado de propuestas 2 Tasa de “i” “Ascendente” 7.00% . . 7.20% . . 7.30% . . Adjudicados 7.40% Demanda = Oferta . . 7.45% . . 7.50% Tasa de Corte 7.53% 7.58% 7.61% Eliminados 5 CAVALI Anota en su Registro a los bonistas adjudicados una vez efectuado el pago CAVALI, interviene si los bonos están representados en anotación en cuenta; de lo contrario, es el emisor quien los anota en su matrícula de obligaciones. OPERATIVIDAD DEL FINANCIAMIENTO A TRAVÉS DE LA EMISIÓN DIRECTA Ofrece los 5,000 bonos para captar recursos y así financiar a la empresa Agentes colocadores EMIS O RES 2 Empresas “i” 7.5% anual Pago: trimestral Plazo venc.: 5 años 1 TAS S I ION S R E INV Personas naturales Suscriben los bonos y entregan US$ 5’000,000 Personas jurídicas Universidades Otros Gobiernos locales rsos recu e d ios citar Defi Sup e ravi tario s d e re curs os 3 Pagan intereses trimestralmente y devuelven principal (US$ 5’000,000) al vencimiento de los 5 años o en los plazos pactados 18 OPERATIVIDAD DEL FINANCIAMIENTO A TRAVÉS DE DE PROCESOS DE TITULIZACIÓN DE ACTIVOS 19 II) Financiamiento a través de procesos de Titulización de Activos (6) (7) Realiza la transferencia de US$ 20’000,000 EMPRESA DEFICITARIA DE RECURSOS Acto constitutivo SOCIEDAD TITULIZADORA ó ORIGINADOR ó (2) FIDUCIARIO “Factor Fiduciario” Administra FIDEICOMITENTE Contratos de Ventas a crédito emite letras (1) Clientes varios Clientes Selectos Ctas. x cobrar Ctas. x Cobrar Cobra (8) PATRIMONIO FIDEICOMETIDO (3) Suscriben bonos y entregan US$ 20´000,000 INVERSIONISTAS ó (4) Con respaldo en patrimonio Emite bonos por US$ 20´000,000 FIDEICOMISARIOS (5) Agente Colocador Bonos Transferencia fiduciaria Por Monto de US$ 20’000,000 Pagan US$ por CxC • Persona natural Coloca Representados en anotación en cuenta • Persona jurídica - Inversionistas institucionales Realiza pago de (11) intereses y de principal SERVIDOR Abre cuentas Verifica que C x C, cumplan con características establecidas CAVALI S.A. ICLV BANCOS (9) Cuenta Recaudación Transfiere a Cuenta de Recaudación, importe de cobranza (10) Fiduciario transfiere a CAVALI pago de intereses y principal, o lo hace directamente Cuenta Intereses Cuenta Capital Cuenta Reservas 20 OPERATIVIDAD DEL FINANCIAMIENTO A TRAVÉS DE FONDOS DE INVERSIÓN 21 Fondos de Inversión ASAMBLEA DE PARTÍCIPES (9) GESTIÓN Decide dividendos INVERSIONISTAS O PARTÍCIPES . Personas naturales (1) Ofrecen Cuotas, representadas en Certific. de Participación Realizan aportes: S/. o US$ (2) . Personas jurídicas - Inv. institucionales Entregan Cert. de Participación (2) (8) INVERSIONES (4) (10) entrega de SOCIEDAD ADMINISTRADORA Comité de Inversiones e cid De es ion s r e Inv . Valores inscritos RPMV . Valores no inscritos . Letras hipotecarias . Depósitos bancarios . Operaciones de reporte (3) . Inmuebles FONDO DE DE INVERSIÓN INVERSIÓN . Acreencias . Otros instrumentos CUOTAS financieros Certificados de participación (6) (5) Ganancia o pérdida por inversiones Incremento o disminución de valor cuota (7) Anotación en cuenta CAVALI S.A. ICLV (7) Ganancia de Capital B.V.L. Negociación secundaria 22 III) Financiamiento a través de Fondos de Inversión S.A.F.I. 1 INVERSIONISTAS Ofrece Cuotas S/. por 100% de factura 9 MEDIANAS Y GRANDES EMPRESAS 2 3 Suscriben y entregan S/. 2 4 Entrega Cert. Part. FONDO para MYPES Relación Contractual 8 S/. 100% Menos: “Tasa de Interés” 7 Cesión de acreencias 6 Confirman fecha de pago S/. 100% Venden Bs. y Ss. y emiten facturas 5 MYPES 23 BALANCE GENERAL Al 31 / 12 / 2009 1’241,000 Efectivo y equiv. de efectivo 66,000 • Cuentas por cobrar a terceros 320,000 • Cuentas por Cobrar afiliadas 15,000 INVERSIONES • Existencias* 868,000 473,000 188,000 5,000 6,000 43,000 46,000 107,000 Pasivo no Corriente • Obligaciones financieras a L/P • Ingresos diferidos 473,000 467,000 6,000 840,000 Activo no Corriente 637,000 • Cuentas por cobrar a L/P 50,000 • Inversiones financieras** 179,000 Patrimonio • Inmuebles, maq. y equipo 383,000 • Otros Activos 5,000 • Imp. Renta; Part. Trab. Diferido Total Activo ........... 20,000 • Capital Social • Reserva Legal • Reservas • Resultados Acumulados 537,000 415,000 32,000 10,000 80,000 1’878,000 Total Pasivo y Patrimonio 1’878,000 * Máquinas, motores y automotores, repuestos, servicios de taller en proceso, etc. ** Subsidiarias (participación de acciones comunes en diversas empresas). Accionistas Empresa FINANCIAMIENTO PROPIO Activo Corriente Pasivo Corriente Obligaciones financieras • Cuentas por pagar a terceros • Cuentas por pagar a afiliadas • Tributos por pagar • Remuneraciones por pagar • Otras cuentas por pagar • Porción cte.de oblig. Financ. FINANCIAMIENTO DE TERCEROS (En miles de soles) 24 ESTADO DE GANANCIAS Y PÉRDIDAS Al 31 / 12 / 2009 (En miles de soles) Ventas Netas …………………………………..... 1’917,000 Maquinaría, motores, automotores, etc. - Costo de Ventas 1’485,000 Compra de mercadería, mano de obra y gastos de taller, Gastos de operación de flota de alquiler, etc. Utilidad Bruta ……………………………………….… 432,000 - Gastos de Administración ( 86,000) - Gastos de Venta (158,000) Utilidad operativa ……………………….…..……….. 188,000 + Ingresos financieros - Gastos financieros Cargas de personal, servicios prestados por terceros, tributos, cargas diferidas, gestión, depreciación y Amortización, provisiones del ejercicio, etc. Intereses por ventas a plazos, descuentos por pronto pago, Intereses moratorios, intereses por depósitos bancarios, etc. 46,000 (107,000) Intereses por prestamos bancarios, intereses por bonos corporativos, Intereses por financiamiento de proveedores del exterior, etc. Utilidad antes de Part. a Trab. Imp. Renta….….. 127,000 - Participación a trabajadores 11,000 - Impuesto a la Renta 36,000 Utilidad Neta …………………………………….. 80,000 25 ¿QUÉ DEBE HACER UNA EMPRESA PARA ACCEDER A FINANCIAMIENTO A TRAVÉS DEL MERCADO DE VALORES? DEBE REALIZAR UNA ETAPA PREPARATORIA: Determinar objetivos específicos Elaborar planes de mediano y largo plazo Diversificar sus productos Diversificar mercados Contratar Gerencia General independiente y gerentes profesionales Fortalecer el Directorio con independientes Incorporar prácticas de Buen Gobierno Corporativo 26 ¿QUÉ DEBE HACER UNA EMPRESA PARA ACCEDER A FINANCIAMIENTO A TRAVÉS DEL MERCADO DE VALORES? Elaborar información financiera contable confiable Contratar Auditores externos Definir las necesidades de financiamiento Afrontar el reto de divulgar al mercado información financiera y hechos de importancia sobre los negocios de la empresa PODER DE NEGOCIACIÓN El cumplimiento de los aspectos anteriores, les da poder de negociación a los principales directivos de la empresa para que realicen las gestiones necesarias con: . Agentes colocadores . Entidades estructuradoras .Clasificadoras de riesgo . Estudios de abogados, etc., Con la finalidad de incurrir en menores costos de transacción en cuanto a financiamiento. 27 XII Curso de Especialización en Mercado de Valores (XII CEMV) PROGRAMA DE EXTENSIÓN UNIVERSITARIA 28 INFORMES E INSCRIPCIÓN: Vía Internet en www.conasev.gob.pe CONSULTAS: atendidas por Relaciones Públicas a [email protected] ó (1) 610-6303 29 CENTRO DE ORIENTACIÓN Y PROMOCIÓN Av. Santa Cruz 315 – Miraflores [email protected] 30 GRACIAS NERY SALAS ACOSTA [email protected] www.conasev.gob.pe 31