documento sobre Renta, Patrimonio y Sociedades para el

Anuncio

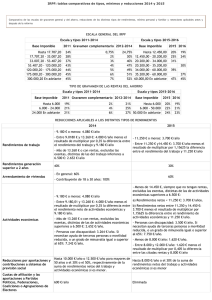

RENTA, PATRIMONIO & SOCIEDADES Como cada año, se acerca el momento de ajustar cuentas con Hacienda 2015 CAMPAÑA DE RENTA, PATRIMONIO Y SOCIEDADES. EJERCICIO 2014 Información clave para no perderse Como todos los años por estas fechas, Hacienda abre sus puertas para que todos los contribuyentes aclaren sus cuentas y presenten, en su caso, las declaraciones de Renta, Patrimonio y Sociedades del ejercicio 2014. Les resumimos todas las novedades y le ofrecemos unos consejos prácticos para que todo le resulte más sencillo, sin perjuicio de las particularidades fiscales propias de cada Comunidad Autónoma. DECLARACIÓN DE LA RENTA La declaración del IRPF (recuerde que ya no se permite entregar declaraciones hechas a mano) se puede presentar, por vía electrónica a través de Internet, desde el 07-04-2015 hasta el 30-06-2015, pudiendo domiciliar el pago de la totalidad o del primer plazo hasta el 25-06-2015. Por otros medios se puede presentar desde del 11-05-2015 hasta el 30-06-2015. Es obligatoria la presentación por vía electrónica para los contribuyentes del IRPF obligados a presentar el Impuesto sobre el Patrimonio (la presentación de la declaración correspondiente a este impuesto deberá efectuarse obligatoriamente a través de Internet). En caso de fraccionar el pago del IRPF en dos plazos, el segundo debe ingresarse, como máximo, el 05-11-2015. Principales novedades Compensación e integración de rentas negativas derivadas de deuda subordinada o de participaciones preferentes Las rentas negativas derivadas de estos instrumentos financieros (o de valores recibidos a cambio de ellos) que se hayan generado entre 2010 y 2014 se podrán compensar, no sólo con rendimientos del capital mobiliario positivos, como sucedía hasta ahora, sino también con ganancias patrimoniales y con rentas positivas incluidas en la base general que procedan de la transmisión de elementos patrimoniales. Modificación del tipo de retención e ingresos a cuenta sobre determinados rendimientos profesionales Con efectos desde el 05-07-2014, las retenciones e ingresos a cuenta sobre los rendimientos profesionales será del 15 % cuando el volumen de rendimientos íntegros de tales actividades correspondiente al ejercicio inmediato anterior sea inferior a 15.000€ y represente más del 75% de la suma de los rendimientos íntegros de actividades económicas y del trabajo obtenidos por el contribuyente en dicho ejercicio. Los contribuyentes deberán comunicar al pagador de los rendimientos la concurrencia de dicha circunstancia, quedando obligado el pagador a conservar la comunicación debidamente firmada. Exenciones de ganancias patrimoniales consecuencia de la dación en pago o de la ejecución hipotecaria que afecte a la vivienda habitual Con efectos desde 01-01-2014 y ejercicios anteriores no prescritos, se declaran exentas las ganancias patrimoniales: (i) Que deriven de la trasmisión de la vivienda habitual del deudor o del garante del deudor; (ii) que la transmisión sea por dación en pago o en ejecución hipotecaria judicial o notarial; (iii) que sea para la cancelación de deudas garantizadas con hipoteca que recaiga sobre dicha vivienda habitual contraídas con una entidad de crédito u otra entidad que de manera profesional, realice la actividad de concesión de préstamos o créditos hipotecarios; y (iv) es necesario que el propietario de la vivienda habitual no disponga de otros bienes o derechos en cuantía suficiente para satisfacer la totalidad de la deuda y evitar la enajenación de la vivienda. RENTA, PATRIMONIO Y SOCIEDADES 2015 - 2 - Exención indemnización por despido Se limita a la cantidad de 180.000€ por cada año de servicio prestado que se compute a efectos de determinar la cuantía de la indemnización obligatoria, la exención de las indemnizaciones por despido. Dicho límite no resultará de aplicación a las indemnizaciones por despidos o ceses producidos con anterioridad a 01-08-2014 ni a los despidos que se produzcan a partir de esta fecha cuando deriven de un expediente de regulación de empleo aprobado, o un despido colectivo en el que se hubiera comunicado la apertura del período de consultas a la autoridad laboral, con anterioridad a dicha fecha. Esta modificación entró en vigor el 29-11-2014. Otras novedades • Se actualizan los coeficientes aplicables al valor de adquisición, en un 1% (con respecto a los del año anterior), a efectos de determinar la ganancia o pérdida patrimonial que se ponga de manifiesto en la transmisión de inmuebles no afectos a actividades económicas que se efectúen durante el año 2014, con el fin de evitar las plusvalías monetarias. Por lo que respecta a los coeficientes aplicables a los bienes inmuebles afectos a actividades económicas señalar que se mantienen los mismos que en 2013. • Se prorroga para el ejercicio 2014 la reducción del 20% del rendimiento neto de actividades económicas por creación o mantenimiento de empleo. • Se prorroga para el ejercicio 2014 el gravamen complementario a la cuota íntegra estatal establecido para los ejercicios 2012 y 2013 y aplicable tanto a la base liquidable general como del ahorro. En consecuencia con ello, también se prorroga para el ejercicio 2014 el incremento de la escala para calcular el tipo general de retención de los perceptores de rendimientos del trabajo, el tipo de retención del 42% para los administradores y miembros del consejo de administración y los tipos de retención del 21% (premios que se entreguen como consecuencia de la participación en juegos, concursos, rifas o combinaciones aleatorias, ganancias patrimoniales derivadas de las transmisiones o reembolsos de acciones y participaciones de instituciones de inversión colectiva, rendimientos procedentes del arrendamiento o subarrendamiento de bienes inmuebles urbanos…). • Al igual que en años anteriores los gastos e inversiones efectuados en el año 2014 para habituar a los empleados al uso de nuevas tecnologías de la comunicación y de la información (cuando su utilización solo pueda realizarse fuera del lugar y horario de trabajo), van a continuar teniendo la consideración de gastos de formación y retribución en especie. • Se establece la compensación fiscal, en el ejercicio 2014, para los que obtengan rendimientos de capital mobiliario procedentes de activos financieros o seguros de vida o invalidez contratados antes de 20-012006 con período de generación superior a dos años. DECLARACIÓN DEL IMPUESTO SOBRE EL PATRIMONIO De cara a este ejercicio 2014, debemos tener presente las siguientes cuestiones: • Se prorroga el restablecimiento de este Impuesto también a 2014. No obstante, se trata de una modificación a nivel estatal, por lo que habrá que tener en cuenta la potestad normativa de las Comunidades Autónomas. • Están obligados a declarar los sujetos pasivos cuya cuota tributaria, una vez aplicadas las deducciones o bonificaciones que procedan, resulte a ingresar, o cuando, no dándose esta circunstancia, el valor de sus bienes o derechos resulte superior a 2.000.000€. RENTA, PATRIMONIO Y SOCIEDADES 2015 - 3 - • Presentación y, en su caso, ingreso: entre los días 7 de abril y 30 de junio de 2015, ambos inclusive. En el caso de domiciliación bancaria: desde el 7 de abril hasta el 25 de junio de 2015, ambos inclusive. • La presentación de la declaración correspondiente a este impuesto deberá efectuarse obligatoriamente por vía electrónica a través de Internet. También se prevé este año la posibilidad de presentar la declaración mediante un sistema de firma con clave de acceso en un registro previo (Cl@ve PIN). Se mantiene la exigencia de que los contribuyentes que presenten declaración por el Impuesto sobre Patrimonio también deban utilizar la vía electrónica para la presentación de la declaración del IRPF o para la confirmación del borrador de la misma, según proceda. • Se mantiene el límite de la exención de la vivienda habitual hasta un importe máximo de 300.000€. • La base imponible se reducirá en el mínimo exento que haya sido aprobado por la Comunidad Autónoma y, en el caso de que ésta no hubiese aprobado el mínimo exento, la base imponible se reducirá en 700.000€. En Cataluña el mínimo exento es de 500.000€ y en Extremadura hay mínimos exentos superiores a 700.000€ para contribuyentes que sean discapacitados físicos, psíquicos o sensoriales. • La tarifa estatal, que se aplica por defecto, es de 8 tramos, con tipos del 0,2 al 2,5%. Esta es la que se aplica en todas las comunidades con la excepción de las siguientes: Andalucía (0,24-3,03%); Asturias (0,22-3%); Cataluña (0,21-2,75%); Extremadura (0,3-3,75%); Galicia (0,24-3,03%); y Región de Murcia (0,24-3%). • Algunas CC.AA. han aprobado bonificaciones generales del 100% en la cuota (Madrid). Además, dentro de otras bonificaciones destacan: (i) Asturias, Cataluña y Aragón: 99% de los patrimonios protegidos de las personas con discapacidad; (ii) Cataluña: bonificación del 95% de las propiedades forestales; (iii) Galicia: 75% con límite de 4.000€, por acciones o participaciones en entidades nuevas o de reciente creación. • En los Territorios del País Vaco, existe Impuesto sobre la Riqueza o sobre el Patrimonio con las siguientes características: (i) exención de la vivienda habitual de 400.000€ en Álava y Bizkaia y de 300.000 en Gipuzkoa; (ii) mínimo exento de 700.000€ en Guipuzkoa y de 800.000€ en Álava y en Bizkaia; (iii) Tarifa: Álava (0,2-2,5%); Bizkaia (0,2-2%); y Guipuzkoa (0,25-1%). • En Navarra, el Impuesto se caracteriza por lo siguiente: (i) exención de la vivienda habitual: 250.000€; (ii) mínimo exento: 311.023,76€, y (iii) tarifa: tipos desde el 0,2 al 2,50%. Consejos a tener en cuenta En su trabajo Recopile los justificantes de los gastos deducibles -cuotas sindicales, cuotas colegiales obligatorias, gastos de defensa jurídica por litigios laborales-. También las certificaciones de retribuciones, retenciones e ingresos a cuenta. Se deben cuantificar las remuneraciones en especie percibidas y revisar las cantidades percibidas en concepto de “dietas y asignaciones para gastos de viaje” y sus límites legales vigentes para excluir de gravamen a las mismas. Alquileres de inmuebles La deducción total de los intereses, gastos de financiación y de los gastos de reparación y conservación tiene como límite el importe de los ingresos íntegros del bien o derecho. Aplique la reducción del 60% por alquiler de viviendas y del 100% si la vivienda arrendada lo es a un arrendatario que tenga una edad entre 18 y 30 años (en los arrendamientos procedentes de contratos anteriores a 01-01-2011, la reducción del 100% se mantiene hasta la fecha en que el arrendatario cumpla 35 años) y cuyos rendimientos netos del trabajo y de RENTA, PATRIMONIO Y SOCIEDADES 2015 - 4 - actividad económica sean superiores al IPREM (para el ejercicio 2014: 7.455,14€). En el caso de propiedad de inmuebles urbanos -y algunos rústicos- no arrendados, excluida la vivienda habitual que no tributa, recuerde que tributan al 2% o 1,1% del valor catastral que aparece en el recibo del IBI, en concepto de imputación de rentas inmobiliarias. En este caso no se puede deducir ningún gasto. Rendimientos del capital mobiliario Debemos tener documentos acreditativos y certificados de los distintos tipos de rendimientos, así como rendimientos derivados de operaciones realizadas sobre activos financieros o de contratos de seguros de vida o invalidez y de operaciones de capitalización. También se debe comprobar la deducción por gastos de administración y custodia en el caso de títulos de valores y la deducción de todos los gastos necesarios en el caso especial de asistencia técnica y de arrendamiento de negocios, bienes muebles o minas. En su actividad empresarial o profesional Tenga presente los ingresos y gastos, libros de registros y libros de contabilidad, pagos fraccionados y justificantes de retenciones practicadas a profesionales, empresarios, agricultores y ganaderos. Recuerde que aquellos profesionales no integrados en la Seguridad Social podrán deducir las aportaciones a mutualidades de previsión con el límite de 4.500€. Igualmente, serán deducibles los gastos realizados por primas de seguro por enfermedad del propio contribuyente, cónyuge e hijos menores de 25 años que convivan con éste con un límite de 500€ por persona/año. Ganancias y pérdidas patrimoniales Tenga presente que desde el 01-01-2013 pasan a la base general (tributan según escala de gravamen) las ganancias y pérdidas patrimoniales generadas en un año o menos. Por tanto, en la base imponible del ahorro sólo se incluirán las derivadas de la transmisión de elementos patrimoniales que hubieran permanecido en el patrimonio del contribuyente durante más de un año. Esta modificación va acompañada de un cambio en el régimen de integración y compensación de rentas. Se establece un régimen transitorio de compensación de las pérdidas patrimoniales de los años 2009 a 2012. Recuerde que se limita el importe del saldo de las pérdidas de la base imponible general que pueden compensarse con el saldo positivo de los rendimientos e imputaciones de rentas, pasando del 25% al 10%. Sólo se aplicarán coeficientes de actualización a los bienes inmuebles. En el supuesto de ganancias derivadas de la transmisión de elementos patrimoniales no afectos a actividades económicas adquiridos antes del 31 de diciembre de 1994 se pueden aplicar los coeficientes reductores por antigüedad. La reducción sólo puede aplicarse a la ganancia que proporcionalmente corresponda al período transcurrido entre la fecha de adquisición y el 19-01-2006, ambos inclusive. Para los fondos de Inversión y las acciones cotizadas existen reglas especiales. Atribución de rentas Recuerde atribuirse las rentas generadas por Comunidad de Bienes, Sociedades Civiles y Herencias Yacentes de las que sea comunero, socio o partícipe. Si se ha generado algún gasto no recogido por la entidad por ser propio e inherente del comunero, socio o partícipe debe reflejarla en su declaración. Planes de pensiones Comprobar que las reducciones practicadas en la base imponible por las aportaciones realizadas están dentro del límite, teniendo en cuenta la edad. Otro aspecto a tener en cuenta es la posibilidad de tener excesos de aportaciones en años anteriores que puedan aplicarse este año; y por último, debemos comprobar la existencia de aportaciones constituidas a favor del cónyuge, discapacitados y deportistas profesionales. RENTA, PATRIMONIO Y SOCIEDADES 2015 - 5 - Deducciones Conserve justificantes de las inversiones y mejoras por vivienda habitual, alquiler de vivienda habitual, actividades económicas, donativos, rentas obtenidas en Ceuta y Melilla, y por inversiones y gastos realizados en bienes de interés cultural. Tenga presente otras deducciones aplicables en la cuota prevista por algunas Comunidades Autónomas. DECLARACIÓN DEL IMPUESTO SOBRE SOCIEDADES El plazo para la presentación de la declaración vía internet (modelos 200, 220) es, con carácter general, el de 25 días naturales siguientes a los 6 meses posteriores a la conclusión del período impositivo –para períodos impositivos coincidentes con el año natural los primeros 25 días de julio de 2015–. Principales novedades • Deducción por inversiones en producciones cinematográficas y series audiovisuales: se declara la vigencia indefinida de esta deducción (cuya supresión estaba prevista para los ejercicios iniciados a partir de 01-01-2015), y se incluye en la base de la deducción el coste de la producción así como los gastos para la obtención de copias y los gastos de publicidad y promoción a cargo del productor, hasta el límite para ambos del 40% del coste de producción. • Beneficios fiscales para el contrato de trabajo por tiempo indefinido de apoyo a los emprendedores a tiempo parcial: se amplían los incentivos fiscales para las deducciones por creación de empleo a los contratos de trabajo por tiempo indefinido de apoyo a los emprendedores a tiempo parcial, si bien para este tipo de contratos los incentivos fiscales se disfrutarán de modo proporcional a la jornada de trabajo pactada con el contrato. • Prórroga de medidas de carácter temporal para periodos iniciados en 2014 y 2015: (i) Se prorroga la limitación del 40-20% de las cantidades pendientes de aplicar de la libertad de amortización, con o sin mantenimiento de empleo, para las empresas que no eran consideradas de reducida dimensión en el momento en que efectuaron las inversiones; (ii) se mantiene la limitación a la compensación de bases imponibles negativas establecida para sujetos pasivos cuyo volumen de operaciones haya superado la cantidad de 6.010.121,04 euros durante los doce meses anteriores a la fecha en que se inicien los periodos impositivos dentro del año 2014 o 2015. Si bien, para los citados periodos impositivos, se añade la consideración de que la limitación a la compensación de bases imponibles negativas no resultará de aplicación en el importe de las rentas correspondientes a quitas consecuencia de un acuerdo con los acreedores no vinculados con el sujeto pasivo, aprobado en un período impositivo iniciado a partir de 01-01-2013; (iii) la reducción del 5% al 1% del porcentaje anual deducible del fondo de comercio generado en adquisiciones onerosas de negocios u operaciones de reestructuración así como del fondo de comercio financiero de participaciones continuará siendo de aplicación en los ejercicios 2014 y 2015; (iv) la reducción del 10% al 2% de la deducción anual máxima de los activos intangibles de vida útil indefinida; (v) continúan siendo de aplicación los límites del 25% o del 50% de la cuota íntegra minorada en las deducciones para evitar la doble imposición interna e internacional y las bonificaciones a los efectos del cálculo conjunto de aplicación de las deducciones para incentivar la realización de determinadas actividades, incluyéndose dentro del mismo a la deducción por reinversión de beneficios extraordinarios. • Se extiende para los ejercicios iniciados en 2014: la vigencia de la aplicación del tipo reducido de gravamen (20%-25%) para entidades de reducida dimensión que creen o mantengan empleo; los tipos incrementados para el cálculo de los pagos fraccionados (el 23%, el 26% y el 29%, frente al 21%) y el pago RENTA, PATRIMONIO Y SOCIEDADES 2015 - 6 - fraccionado mínimo para sujetos cuyo importe neto de cifra de negocios en los doce meses del ejercicio anterior sea al menos de 20 millones de euros. Recuerde que ... • Están obligados a presentar la declaración todos los sujetos pasivos, con independencia de que hayan desarrollado o no actividades durante el período impositivo y de que hayan obtenido o no rentas. Las entidades parcialmente exentas sólo están obligadas a presentar la declaración cuando obtengan ingresos totales que superen 100.000€ anuales, ingresos de rentas no exentas sometidas a retención que superen 2.000€ anuales o rentas no exentas no sometidas a retención. • Para la realización del cálculo, liquidación y contabilización del Impuesto sobre Sociedades se parte del resultado contable, aplicándole los ajustes extracontables por las posibles diferencias permanentes y temporarias que puedan existir. El resultante será la base imponible a la que le aplicaremos el correspondiente tipo de gravamen para el cálculo de la cuota íntegra. • También deberemos tener en cuenta las posibles deducciones de la cuota y otros beneficios previstos por la normativa fiscal que sean aplicables, debiendo recordar especialmente los establecidos para las empresas de reducida dimensión (ERD) si la cifra de negocios es inferior a 10 millones de euros. • Existe un calendario de desaparición de las bonificaciones y deducciones del impuesto, excepto determinadas deducciones. Las deducciones pendientes tras la desaparición del incentivo podrán aplicarse en los ejercicios siguientes con los plazos y requisitos establecidos por la norma vigente en el ejercicio anterior a su desaparición. AVISO LEGAL Esta información ha sido elaborada por los profesionales de este despacho sobre la base de las consultas más habituales que nos plantean nuestros clientes. Tiene una finalidad meramenteorientativa y divulgativa. No se aceptarán responsabilidades por las pérdidas ocasionadas a las personas naturales o jurídicas que actúen o dejen de actuar como resultado de alguna información contenida en este folleto informativo. RENTA, PATRIMONIO Y SOCIEDADES 2015 - 7 -