Modificación sustancial de las condiciones de trabajo

Anuncio

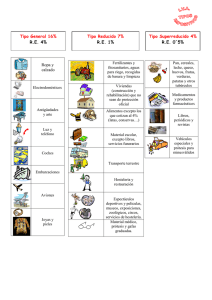

Legal y Tributario Member Crowe Horwath International noviembre 2012 ÁREA LABORAL Modificación sustancial de las condiciones de trabajo Javier Abelló, Abogado Barcelona Departamento Laboral [email protected] Una de las novedades de la Reforma laboral materializada en el Real Decreto 3/2012, de 10 de febrero, de medidas urgentes para la reforma del mercado laboral (en adelante, RDL 3/2012) que ha suscitado mayor oposición por los sindicatos y los partidos de la oposición ha sido la nueva regulación de la modificación sustancial de las condiciones de trabajo, particularmente la que se refiere a la cuantía salarial. Si bien la normativa anterior ya venía regulando el procedimiento para la modificación sustancial de algunas condiciones de trabajo, no preveía expresamente –como ahora- que una de tales condiciones fuera la “cuantía salarial”. Por otra parte, el RDL 3/2012 redefinió –aunque con similar vaguedad que la normativa anteriorlas razones económicas, técnicas, organizativas o de producción en las que debe basarse la modificación sustancial de las condiciones de trabajo, definiéndolas como las relacionadas con “la competitividad, productividad u organización técnica o del trabajo en la empresa” cosa que, en principio, amplía el espectro de motivaciones posibles de esta decisión empresarial, dotando al empresario de una herramienta más versátil. Además, la reforma prevé una reducción a quince días –antes treinta- del preaviso para la modificación sustancial de condiciones de carácter individual a los afectados y la reducción a siete días -antes treinta- del preaviso para la modificación sustancial de condiciones colectivas a los afectados. Es indudable, por tanto, que la modificación normativa ha arbitrado medidas que comportan una evidente simplificación y flexibilización de las condiciones y de las formalidades que deben observarse para la aplicación por la empresa de la modificación sustancial de las condiciones de trabajo. El procedimiento varía en función del carácter de la mismas, si individual o colectivo. Área Laboral 2 ¿Garantiza mejor la nueva Ley de la Jurisdicción Social la seguridad y salud en el trabajo? Área Fiscal 3 El IVA en los “servicios mixtos de hostelería” Área Mercantil 5 Poder otorgado por uno de los administradores solidarios de la sociedad a favor del otro Error material en la numeración del artículo relativo al capital social Liquidación y extinción de sociedad existiendo un solo acreedor Transformación de S.A. en S.L. en junta universal y por unanimidad: publicidad Se considera de carácter colectivo la modificación que, en un período de noventa días, afecte al menos a: Crowe Horwath PLM Auditores 6 a.Diez trabajadores, en las empresas que ocupen menos de cien trabajadores; Las políticas de seguridad de activos de información: Un enfoque para su implementación b. El diez por ciento del número de trabajadores de la empresa en aquéllas que ocupen entre cien y trescientos trabajadores; c.Treinta trabajadores, en las empresas que ocupen a más de trescientos trabajadores. Se predica el carácter individual de la modificación que no afecta a tales umbrales de trabajadores en relación con la total plantilla de la empresa. Como consideración previa a la breve explicación sobre cómo proceder en ambos tipos de modificaciones sustanciales de las condiciones de trabajo, conviene tener en consideración que cuando, con objeto de eludir los tales umbrales (para que las modifica- Información Corporativa Conferencia sobre las consecuencias de la actual Reforma Fiscal ciones puedan sustanciarse como individuales, que -desde un punto de vista procedimental- es menos compleja), la empresa realiza modificaciones sustanciales de las condiciones de trabajo en períodos sucesivos de noventa días en número inferior a tales umbrales, sin que concurran causas nuevas que justifiquen tal actuación, dichas nuevas modificaciones se consideran efectuadas en fraude de ley y, en consecuencia, pueden ser declaradas nulas y sin efecto si son impugnadas. 8 Legal y Tributario Member Crowe Horwath International Por lo que se refiere al procedimiento de modificación sustancial de las condiciones de trabajo de carácter individual, consiste en la comunicación de la decisión empresarial al trabajador/es afectado y a su representante/s legal si los hay, con una antelación mínima de quince días respecto de la fecha de su efectividad. Puede entonces el trabajador afectado aquietarse, aceptando la medida; instar la resolución de su contrato de trabajo, con derecho a percibir una indemnización de veinte días de salario por año de servicio prorrateándose por meses los períodos inferiores a un año y con un máximo de nueve meses; o, por último, impugnar judicialmente la modificación sustancial de sus condiciones de trabajo, debiendo soportar la modificación por mientras no recaiga la sentencia que la declare justificada o injustificada. La modificación sustancial de la cuantía salarial de carácter colectivo debe sustanciarse por procedimiento diverso de la individual, pues debe ir precedida de un período de consultas entre la empresa y los trabajadores de duración no superior a quince días, que deberá versar sobre las causas motivadoras de la decisión empresarial y la posibilidad de evitar o reducir sus efectos, así como sobre las medidas ne- cesarias para atenuar sus consecuencias para los trabajadores afectados. Durante este período de consultas, la empresa y los trabajadores deben negociar de buena fe, con vistas a la consecución de un acuerdo, que requiere de la conformidad de la empresa y de la mayoría de los miembros que integran la representación de los trabajadores. En las empleadoras en las que no exista representación legal de los trabajadores, pueden éstos optar por atribuir su representación a una comisión de un máximo de tres miembros integrada por trabajadores de la propia empresa elegida por éstos democráticamente o a una comisión de igual número de componentes designados, según su representatividad, por los sindicatos más representativos del sector al que pertenezca la empresa y que estuvieran legitimados para formar parte de la comisión negociadora del convenio colectivo de aplicación a la misma. La empresa y los representantes de los trabajadores pueden acordar en cualquier momento del período de consultas la sustitución del mismo por un procedimiento de mediación o arbitraje, que debe desarrollarse dentro del plazo de quince días. con acuerdo, se presume que concurren las causas legales que justifican la modificación, y sólo puede dicho acuerdo ser impugnado ante la jurisdicción competente por la existencia de fraude, dolo, coacción o abuso de derecho en su conclusión. Ello sin perjuicio del derecho individual de los trabajadores afectados por la rebaja de su salario que se ha referido antes, a rescindir su contrato de trabajo y percibir una indemnización de 20 días de salario por año de servicio, prorrateándose por meses los períodos inferiores a un año y con un máximo de nueve meses. En caso de que el período de consultas finalice sin acuerdo, la empresa puede, no obstante, ejecutar la medida, debiendo notificarla a los trabajadores afectados y surtiendo efectos no antes de los siete días siguientes a dicha notificación. Contra la decisión de modificación sustancial colectiva de la cuantía salarial adoptada por la empresa sin acuerdo en período de consultas, los trabajadores pueden reclamar en conflicto colectivo o, individualmente. En cualquier caso, la interposición del conflicto colectivo paraliza la tramitación de las acciones individuales iniciadas, hasta la resolución de aquél. Cuando el periodo de consultas finaliza ÁREA LABORAL ¿Garantiza mejor la nueva Ley de la Jurisdicción Social la seguridad y salud en el trabajo? Víctor Morales, Abogado Barcelona Departamento Laboral [email protected] El día 11 de diciembre de 2011 entró en vigor la nueva Ley 36/2011, de 10 de octubre, Reguladora de la Jurisdic- ción Social, cuya pretensión principal es la de hacer más eficiente y ágil el servicio jurisdiccional, en concordancia con las últimas novedades implantadas a raíz de la entrada en vigor de la Ley 13/2009, de 3 de noviembre, de Reforma de la legislación procesal para la implantación de la nueva ofi- cina judicial; norma que a su vez ya modificaba varios preceptos del ya antiguo Texto Refundido de la Ley de Procedimiento Laboral. La novedad quizás más significativa de esta nueva Ley Rituaria es su extensión competencial, haciendo 2 suyas materias que hasta la fecha eran compartidas, o incluso propias de otros órdenes jurisdiccionales. En este sentido, una de las más llamativas es la conversión del Orden Social en único garante del cumplimiento de la normativa de prevención de riesgos laborales, convirtiendo lo Social en exclusivo conocedor de todas aquellas materias litigiosas relativas a los accidentes de trabajo, que hasta ahora obligaban a los afectados a acudir necesariamente a los juzgados y tribunales encuadrados en los órdenes civil y contencioso-administrativo para ver completas sus pretensiones. En este sentido, un punto interesante a traer a colación es que esta reforma conlleva a que empresas o personas que no mantienen entre ellas relación o vínculo laboral alguno, como por ejemplo proveedores o fabricantes de Equipos de Protección Individual (más conocidos como EPIs) con el empresario adquirente de estos bienes, (relación mercantil) respondan ante un Juez Social; o funcionarios o personal estatutario con la Administración, que deberán plantear estas cuestiones a este Orden y no al Contencioso Administrativo. Además, las sanciones administrativas derivadas de infracciones en materia de Prevención de Riesgos Laborales dejan ahora de ser competencia de los Juzgados y Tribunales Contenciosos Administrativos, para pasar a serla de los del Orden Social, con lo que aumentará la especialización de esta Jurisdicción incluso en campos tradicionalmente administrativos. Otro punto innovador de la nueva Ley reguladora es el hecho de que sea el Social el orden jurisdiccional que conozca también en exclusiva de la reclamación por resarcimiento de daños derivados de accidente de trabajo. Con esto se pretende evitar el “espigueo” que comportaba anteriormente esta reclamación, ya que con anterioridad a esta Ley podía reclamarse tanto por lo Social, como por lo Civil, lo que comportaba que los criterios de decisión en esta materia fueran distintos. En conclusión, la pretensión legislativa versa básicamente en una mayor especialización con la finalidad de superar problemas de disparidad de criterios jurisprudenciales o de dilación en la resolución de los asuntos, cuestiones éstas históricamente muy criticadas, pero lo que puede ser verdaderamente preocupante es que esta extensión de competencias sature más de lo que ya están los Juzgados y Tribunales de este Orden, por lo que lejos de alcanzar una mayor celeridad y garantía para los afectados podría tener, si no cambia la tendencia de saturación actual, el efecto inverso. ÁREA FISCAL El IVA en los “servicios mixtos de hostelería” Andreu Fernández, Abogado Barcelona Centro de Coordinación de Información [email protected] Con la aprobación del Real Decreto-ley 20/2012, de 13 de julio, se introdujeron una serie de medidas tributarias, entre las que se encuentra la elevación del tipo impositivo del Impuesto sobre el Valor Añadido (IVA), pasando el general del 18 al 21 por ciento y el reducido del 8 al 10 por ciento, además de la eliminación de supuestos para aplicar los tipos reducidos del Impuesto. La entrada en vigor de estas medidas se produjo el 1 de septiembre de 2012. En atención a las dudas que han surgido entorno a algunas cuestiones relacionadas con el mencionado RDL, 3 el pasado 6 de agosto se publicó en el BOE la Resolución de 2 de agosto de 2012, de la Dirección General de Tributos, sobre el tipo impositivo aplicable a determinadas entregas de bienes y prestaciones de servicios en el Impuesto sobre el Valor Añadido, mediante la cual el organismo consultor trata de dar respuesta acerca de aquellas operaciones susceptibles de verse afectadas por los cambios en la aplicación de los tipos reducidos del IVA. Dejando de lado las consideraciones que pudieran hacerse sobre los motivos señalados en los antecedentes de la referida Resolución por parte del Centro Directivo, encaminados a explicar las razones de las medidas adoptadas, lo que sí es cierto es que algunas operaciones (entregas de bienes o prestaciones de servicios), que hasta ahora tributaban al tipo reducido, pasan a tributar al tipo general del IVA, generándose cierta polémica y confusión, concretamente, la concerniente a la exclusión de la aplicación del tipo reducido de gravamen de los “servicios mixtos de hostelería”. En ese sentido, la modificación producida se centra en la inclusión de un segundo párrafo al apartado 2º del artículo 91.2 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, con el siguiente tenor: “Se exceptúan de lo dispuesto en el párrafo anterior, los servicios mixtos de hostelería, espectáculos, discotecas, Legal y Tributario Member Crowe Horwath International salas de fiesta, barbacoas u otros análogos”. Cumple destacar, no obstante, que la señalada modificación no es, como tal, una novedad, puesto que dicha medida ya figuró en su momento como una de las excepciones recogidas en la normativa del IVA. Hay que remontarse a los artículos 28.2 de la Ley 30/1985, de 2 de agosto y 91.2 de la Ley 37/1992, de 28 de diciembre, en su redacción vigente hasta la entrada en vigor de la Ley 41/1994, de 30 de diciembre, que excluían de la aplicación del tipo reducido del IVA a “los servicios mixtos de hostelería, espectáculos, discotecas, salas de fiestas, barbacoas y otros análogos”. La Dirección General de Tributos, en la referida Resolución, señala que, a los efectos de la norma, el servicio mixto de hostelería, “implica la existencia de un servicio de hostelería conjuntamente con una prestación de servicio recreativo”, y siempre que la prestación del servicio recreativo constituya una finalidad en sí misma, es decir, no tenga la naturaleza de actividad accesoria a la de hostelería. A tales efectos, se considera como actividad accesoria aquella que no se percibe por sus destinatarios como claramente diferenciada de los servicios de hostelería, esto es, que viene a complementar la realización de la actividad principal de hostelería, sin que constituya una finalidad en sí misma que la califique como una actividad autónoma de la principal. Como se concreta en la Resolución, en la definición de servicios mixtos de hostelería se incluyen todos aquellos prestados por salas de bailes, salas de fiestas, discotecas y establecimientos de hostelería y restauración en los que, además del suministro de alimentos o bebidas, se ofrecen servicios recreativos de cualquier naturaleza, tales como espectáculos, actuaciones musicales, discoteca, salas de fiesta, salas de baile y karaoke. En este sentido, se aplicará el tipo general del Impuesto, con independencia del carácter voluntario u obligatorio de la asistencia del cliente a los espectáculos o de su consumo de alimentos y bebidas. La propia Resolución especifica que la aplicación del tipo general se realiza con independencia de la circunstancia de que en las facturas expedidas para documentar las operaciones o para justificar el acceso a los locales se diferencie el precio de los servicios de espectáculo, actuaciones musicales, discoteca, salas de fiesta, salas de baile o servicios análogos, y el de los alimentos y bebidas que se ofrezcan en los mismos. Asimismo, también afirma la DGT que la aplicación del tipo general es independiente de la forma de acceso a los locales y pago de las consumiciones (p.e. compra de entrada con consumición, con precio diferente según sea con o sin alcohol, tique de consumición canjeable en la barra al consumir y pago al salir, entrada gratuita y pago al tiempo de cada consumición, entrega de una tarjeta monedero a cambio de una percepción dineraria, de la que se irá descontando el importe de las consumiciones, etc.), ya que los servicios prestados en los mismos están dentro de las prestaciones a las que se refiere el párrafo segundo del artículo 91.Uno.2.2.º de la Ley 37/1992. A modo de resumen, la Resolución enumera, sin carácter exhaustivo, una serie de supuestos, diferenciando el tipo de IVA aplicable: • Tipo general del 21%: • los servicios de discotecas, clubs, cena espectáculo, sala de fiestas, sala de baile, sauna, piscina, balneario, utilización de pistas o campos deportivos, etc., prestados por los hoteles a sus clientes, siempre que no tengan carácter accesorio o complementario a la prestación del servicio de hostelería y se facturen de forma independiente al mismo, • servicios de discoteca, cena espectáculo, salas de fiestas, tablaos flamencos, karaoke, salas de baile y barbacoa, • servicios de hostelería prestados por cafés-teatro, cafés-concierto, pubs y cafeterías simultáneamente con actuaciones musicales y similares. Como excepción, tributarán al tipo reducido del 10 por ciento, los suministros de comidas y bebidas para consumir en el acto efectuadas en los días y horas en los que no se presten simultáneamente servicios musicales o de espectáculo. • Tipo reducido del 10%: • los servicios de hostelería o restau- ración prestados en bares o cafeterías donde estén instaladas máquinas recreativas o de azar, así como juegos de billar, futbolín, dardos, máquinas de juegos infantiles, etc., • los servicios de bar y restaurante prestados en salas de bingo, casino y salas de apuestas, • el servicio de hostelería o restauración conjuntamente con el servicio accesorio de actuación. 4 ÁREA MERCANTIL Poder otorgado por uno de los administradores solidarios de la sociedad a favor del otro En resolución de 18 de julio de 2012, la Dirección General de los Registros y del Notariado, trata de determinar si es inscribible un poder general otorgado por un administrador solidario de la sociedad a favor del otro administrador solidario de la misma. En sede de inscripción, el Registrador Mercantil estimó que no es inscribible por la confusión que se produce entre representación orgánica y voluntaria, por su inutilidad, por lo dudoso de su revocabilidad y por el distinto régimen responsabilidad del administrador y del apoderado. Sin embargo, la DGRN admite como inscribible el poder dado por un administrador solidario a otro administrador solidario bajo el argumento principal de que ello no contradice ninguna norma imperativa. Esta doctrina, sin embargo, no se contradice con aquella que continúa rechazando la inscripción de poderes otorgados por el administrador único en su propio favor o a su favor y a favor de otras personas indistintamente. Error material en la numeración del artículo relativo al capital social La resolución de 20 de julio de 2012, de la Dirección General de los Registros y del Notariado, trata de resolver recurso presentado en el que, el único extremo sometido a debate, trae causa del error en la numeración del artículo relativo al capital social. (Como aclaración señalar que en el acuerdo de aumento consta que se modifica el art. 7 y según el registro es el art. 5). La DGRN revoca la nota de calificación del Registrador al estimar (como ya había hecho en otras ocasiones) que dichos errores en ningún caso deben provocar la calificación negativa de una escritura salvo que otros datos o hechos nos lleven al convencimiento de que existen acuerdos no inscritos que harían variar la numeración de los artículos de los estatutos. En consecuencia, nuestro despacho sigue manteniendo el criterio de que los errores materiales en acuerdos o en escrituras, deben solventarse haciendo constar en la inscripción los datos correctos y advirtiendo en la nota de despacho la forma en que se ha solventado la discrepancia o el error para el debido conocimiento de los interesados. Liquidación y extinción de sociedad existiendo un solo acreedor La resolución de 2 de julio de 2012, de la Dirección General de los Registros y del Notariado, resuelve cuestión suscitada entorno a si es posible la inscripción de una liquidación, extinción y cierre de hoja de una sociedad en la que existe un único acreedor al que no se le puede satisfacer su crédito por inexistencia de bienes. La DGRN mantiene el criterio del Registrador y, en consecuencia, sostiene que debe rechazarse la extinción y cancelación de una sociedad en el Registro Mercantil, cuando tanto la inexistencia de más acreedores, como la inexistencia de bienes, sólo resultan de las meras manifestaciones de un liquidador nombrado dentro de los acuerdos de una Junta General, sin intervención pública o jurisdiccional ninguna y sin ninguna prueba que garantice la veracidad de lo acordado y manifestado y, sobre todo, sin el conocimiento ni la intervención de la persona que va a resultar perjudicada por las manifestaciones realizadas en la escritura y por la extinción de la sociedad como consecuencia de la cancelación de sus asientos en el Registro Mercantil. Dicha resolución es de destacar pues supone un cambio de criterio respecto de anteriores (de los años 2000 y 2011) y, es por ello, por lo que la DGRN fundamenta de forma pormenorizada la conclusión alcanzada. En todo caso, por tanto, destacar que la DGRN no aclara lo que sucedería si, presentado el concurso por el liquidador, éste no fuera admitido a trámite por el juez lo que supondría no poder llegar en sede judicial a la resolución prevista en el art. 176 de la Ley Concursal, ni por consiguiente a la declaración establecida en el art. 178.3 de la misma norma. Transformación de S.A. en S.L. en junta universal y por unanimidad: publicidad La resolución de 6 de julio de 2012, de la Dirección General de los Registros y del Notariado, trata de una transformación de una Sociedad Anónima en Sociedad Limitada, habiéndose sido adoptado el acuerdo en Junta universal y por unanimidad. 5 Debe recordarse que la DGRN en resoluciones anteriores (marzo de 1993) estableció la Doctrina de no necesidad de publicaciones para la inscripción de una transformación de sociedad anónima en limitada, exigidas en el art. 224 de la entonces vigente LSA, siempre que se tratara de acuerdos Legal y Tributario Member Crowe Horwath International en Junta universal y por unanimidad. Realmente, ante lo gravoso del régimen de publicidad, para estos supuestos, la DGRN se inclinó (consideramos acertadamente) por dar flexibilidad a dicho régimen. Esta doctrina, consolidada en la reforma del Reglamento del Registro Mercantil de 1996, sin embargo, queda nuevamente cuestionada con la aprobación de la Ley de Modificaciones Estructurales de Sociedades Mercantiles de 2009. En su artículo 14, la citada norma legal exige otra vez las publicaciones especiales sin distinguir supuestos alguno. Además, la norma agrava el régimen (en lugar de simplificarlo) exigiendo que el acuerdo se comunique, no sólo a los socios y a los titulares de derechos especiales, sino también a los acreedores (como si les afectara en algo y pudieran oponerse, que no pueden). Consideramos negativa esta doctrina que bien podía, en aras al ahorro de costes, haber sido rechazada, manteniendo la anterior (y propia) doctrina de 1993. C R O W E H O R W AT H P L M A U D I T O R E S Las políticas de seguridad de activos de información: Un enfoque para su implementación Las entidades requieren formalizar su modelo de seguridad y establecer un marco de referencia para la administración y control de los activos de información. Como parte de estas funciones, deben documentarse, aprobarse y comunicarse formalmente las políticas, estándares y alineamientos que se establezcan en la organización, de forma tal que éstas apoyen el cumplimiento de las metas estratégicas de la Gerencia. A continuación se presenta un breve resumen de los principales tópicos que deben ser abordados en las políticas de seguridad de activos de información. Control de acceso: Identificación, autenticación, autorización y registro El control de acceso es un elemento importante en la seguridad de un sistema, debido a que es el primer paso en la protección de los activos de información de una organización, por lo tanto es necesario asegurar que todo el que acceda a los recursos de la organización posea credenciales apropiadas, que dichas credenciales hayan sido preparadas, y que las mismas correspondan con el usuario. La primera actividad que se ejecuta durante el control de acceso es la identificación, para ello se deben establecer políticas dentro de la organización que fomenten el uso de identificaciones de usuario (o user ID) únicos e intransferibles. Esto permite una asociación inequívoca en el sistema de los privilegios autorizados y las actividades que realiza el usuario. En contraposición, debe suprimirse el uso de cuentas genéricas que compartan múltiples usuarios. El segundo paso es la autenticación. El primer medio (y en muchos casos, el único) utilizado es la clave de acceso, o password. Las políticas de seguridad de la empresa deben estipular que la clave de acceso debe ser lo suficientemente larga y compleja para que no pueda adivinarse ni ser generada mediante programas especializados, llevando preferiblemente combinaciones de caracteres en mayúscula y minúscula, números, e incluso caracteres alfanuméricos. Se debe cambiar periódicamente y no permitir su reutilización a fin de evitar la creación de la clave de acceso favorita de cada usuario. Otro aspecto importante es asegurar que el procedimiento de asignación de claves de accesos, por parte del personal de soporte al usuario, estipule medidas como la entrega de claves de acceso generados al azar, cumpliendo con todos los requerimientos anteriormente mencionados, y adicionalmente se debe forzar su cambio inmediato por parte del usuario la primera vez que se conecte. De igual forma se deben poner en práctica estrategias de concienciación y políticas de seguridad, a fin de evitar que el usuario divulgue su clave de acceso, lo escriba y que se asegure de no ser observado durante su utilización. Una vez el usuario se ha identificado y es autenticado correctamente, se debe validar sus privilegios de acceso en las aplicaciones informáticas. Para ello es necesario instaurar políticas organizacionales donde se definen grupos de trabajo dependiendo de las funciones y las responsabilidades que los usuarios desempeñen en la organización, por lo tanto el administrador de las aplicaciones debe asegurar que los usuarios pertenezcan al grupo de trabajo correspondiente y que los permisos de accesos son apropiados y asignados únicamente de acuerdo a una adecuada segregación de funciones y en base a las funciones y responsabilidades asignadas a los usuarios. 6 Control de cambios en las aplicaciones informáticas Se deben instaurar políticas y procedimientos que deben ser soportados por un proceso estándar para la implantación de cambios en las aplicaciones informáticas, el cual debe incluir niveles de aprobación de las solicitudes, realización de pruebas en entorno de desarrollo o test, control de los cambios realizados y traspaso al entorno de producción, entre otros. De igual forma las políticas de seguridad deben asegurar la segregación de las funciones que se realizan en el entorno de producción, desarrollo y prueba, con el propósito de que los cambios en las aplicaciones informáticas son autorizados, desarrollados, probados por los responsables de las áreas involucradas antes de su traspaso al entorno de producción. Finalmente, deben existir políticas en los procesos de Control de Cambios que estipulen procesos de reversión en caso de que causen conflictos o problemas (Rollback). Cifrado El cifrado permite que información importante para la organización sea resguardada y protegida contra accesos no autorizados, por lo cual deben establecerse políticas donde se estipule que toda información considerada por la organización como confidencial, sensible o crítica debe mantenerse cifrada mientras se mantenga almacenada y sea transmitida a través de cualquier plataforma tecnológica. De este modo se asegura que los activos de información de la empresa se gestionen en un entorno confiable y seguro. Seguridad Física Ante la ausencia de una apropiada política de seguridad física en el Centro 7 de Procesamiento de Datos (CPD), los controles de acceso establecidos para los activos de información podrían ser omitidos, afectando su privacidad, integridad o la continuidad de las operaciones. Con base a esto, el establecimiento de políticas y procedimientos de acceso físico deberá considerar aquellos aspectos de identificación del personal, autorización y control de excepciones, restricción de ubicaciones según funciones, entrada y salida de equipos y mobiliario, entre otros. Monitorización - respuesta a incidentes En el desarrollo de las políticas y procedimientos de seguridad informática, debe considerarse la inclusión de políticas de monitorización y detección de intrusiones. El primer paso en la detección de intrusiones se realiza a través de la monitorización, es por ello que se deben implantar políticas para la monitorización y seguimiento de toda actividad que suceda en cada uno de los componentes de la plataforma tecnológica de la organización. Estas políticas deben plantear el monitoreo de toda conexión a una aplicación informática, a fin de detectar cualquier actividad anómala en la que pueda incurrir un usuario, y tomar las medidas correspondientes. Una vez una intrusión es detectada, se debe contar con planes de acción para responder a dichas intrusiones. Uso de Internet y servicios relacionados La facilidad de acceso que provee Internet a los empleados, hace que sea un riesgo potencial para la organización. Los usuarios pueden ser partícipes intencionales o accidentales de ataques a los activos de información, mediante la utilización de los servi- cios de correo, navegación, chat y transferencias de archivos (FTP). Los virus y otros tipos de código malicioso abundan en Internet, y en cualquier punto de la súper autopista de la información se puede encontrar a usuarios maliciosos que desean obtener un punto de acceso a información restringida. Es por ello que es necesario establecer políticas de acceso y control del uso de Internet y sus servicios relacionados. Con respecto a la información que pueda ser enviada o extraída de Internet, ya sea a través de descargas desde páginas o desde correos electrónicos, se deben implantar controles donde se prohíba el envío o recepción de información crítica a menos que se tenga control sobre las condiciones en las cuales se establecerá la comunicación. De igual modo, cada usuario debe estar seguro que la persona que envía o recibe la información, ya sea a través de un e-mail o una página, es confiable y cuenta con controles de acceso al menos similares. Finalmente, se debe implantar una política donde se regule el uso de las cuentas de correo, ya que los usuarios que tengan acceso a las cuentas de correo electrónico deben limitarse a utilizar las cuentas para uso relacionado a las labores que desempeñan en la organización, y no deben utilizar el correo para uso personal. En este sentido, Crowe Horwath PLM Auditores ofrece servicios de auditoría y consultoría de Tecnología de información. Para cualquier aclaración pueden ponerse en contacto con Yazomary García, Responsable de la División de Riesgo Tecnológico Auditoría y Consultoría de TI, a través de la siguiente dirección de correo: [email protected] Legal y Tributario Member Crowe Horwath International I N F O R M A C I Ó N C O R P O R AT I VA Conferencia sobre las consecuencias de la actual Reforma Fiscal El pasado 20 de septiembre tuvo lugar en el Hotel Claris de Barcelona la conferencia “Consecuencias de la actual Reforma Fiscal” organizada por nuestra firma. El objetivo de la jornada fue informar de las últimas novedades acontecidas en el ámbito fiscal, en relación al Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades, Impuestos sobre el Valor Añadido e Impuesto sobre la Renta de No Residentes, así como cuáles podían ser las decisiones a adoptar en base a esta reforma, y sus oportunidades. La conferencia, cuya ponencia corrió a cargo de Sebastián Piedra, Inspector de Hacienda del Estado (Exc.) y Socio del Departamento Fiscal de Crowe Horwath Legal y Tributario, contó con la asistencia de más de 80 personas. De entre los temas tratados y que fueron objeto de debate entre los presentes, destacamos: • Regularización fiscal del patrimonio no declarado. Consideraciones: - ¿Amnistía Fiscal o Regularización Voluntaria? - Cambios previstos en la LGT en lo referente a prescripción fiscal de patrimonio en el extranjero. - Acuerdos de intercambio de información entre Estados: Las nuevas obligaciones de informar. • Optimización de la tributación directa e indirecta: - Planes de retribución flexible. - Solicitud del REGE. El acto fue moderado por Jordi Bech, Socio del Departamento Fiscal de Crowe Horwath Legal y Tributario. JGBR Abogados y Asesores Tributarios Avda. Diagonal, 429, 5ª planta 08036 Barcelona Tel. + 34 932 448 900 Fax + 34 932 651 971 [email protected] Legal y Tributario Member Crowe Horwath International Ibáñez & Fdez. de Valderrama Abogados y Asesores Tributarios José Abascal, 44, 6º dcha. 28003 Madrid Tel. + 34 913 597 886 Fax + 34 913 457 155 [email protected] Carro Páramo Abogados y Asesores Tributarios Juana de Vega,12, 2º 15003 A Coruña Tel. + 34 981 217 139 Fax + 34 981 208 528 [email protected] www.crowehorwath.es Depósito legal: B-5.968 - 2005. Queda prohibida la reproducción total o parcial de los contenidos incluidos en esta publicación sin citar expresamente su procedencia. 8