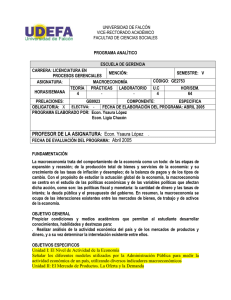

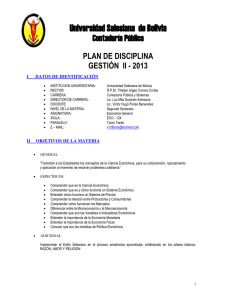

MÓDULO I: ECONOMÍAS ABIERTAS CON PRECIOS FIJOS. Tema 2

Anuncio

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

MÓDULO I: ECONOMÍAS ABIERTAS CON PRECIOS FIJOS.

Tema 2. El modelo IS-LM en economías abiertas sin flujos de capital.

Resumen:

En este tema se comienza por repasar el modelo keynesiano básico (para una economías abierta con sector

público, en la que no existe mercado de dinero y en la que los precios son estables), repasando algunos conceptos

clave y las implicaciones del uso de los instrumentos de política fiscal y comercial en este contexto, así como sus

implicaciones para el presupuesto público.

La segunda parte de este capítulo se dedica al análisis del mercado monetario, como paso previo a la construcción

de un modelo para una economía abierta con sector público aunque sin flujos de capital, que es el objetivo último de

este capítulo. Este modelo que se presenta y estudia en la tercera sección de este tema es el modelo IS-LM. El

capítulo se cierra con un análisis de los efectos de la política monetaria sobre la renta y el tipo de interés, así como

con una reconsideración de los efectos de las políticas fiscal y comercial, en este contexto.

Conceptos clave:

Multiplicador; políticas (instrumentos y efectos); política fiscal; política comercial; política monetaria; efecto expulsión;

efectividad/inefectividad; Dinero.

2.0. INTRODUCCIÓN

La Gran Depresión de los años treinta, puso en duda la validez de la teoría económica clásica. Según esta teoría la

renta nacional depende de factores de oferta.

El análisis clásico propuso, como receta a la crisis, la adopción de medidas deflacionistas, pues al reducir los

precios, se ampliaría el mercado y se reactivaría el consumo, permitiendo así la eliminación de los stocks

acumulados y la reactivación de la producción.

Para ello, era preciso reajustar la masa monetaria a los nuevos niveles de precios, mantener el equilibrio

presupuestario y evitar el intervencionismo, considerado por esta escuela como nocivo. Esta fue la esencia del

fracasado Plan Hoover, en plena concordancia con la receta de política económica que se plantea desde el

clasicismo y que se puede resumir en la no intervención. El problema es que por primera vez en la historia del

capitalismo, las economías se mostraron incapaces de salir por sí solas de una situación de estancamiento y paro.

En este contexto John Maynard Keynes publica en 1936 “The General Theory of lnterest, Employment and Money”,

obra que marca un hito como alternativa a la teoría económica clásica. Frente a la visión clásica, en la que la renta

viene determinada por la oferta agregada, Keynes considera que las situaciones de baja renta y elevado desempleo,

típicas de las recesiones, son debidas en gran medida a una insuficiencia de la demanda agregada.

El lector podrá advertir que este hallazgo abre la puerta de la intervención en economía: si la recesión está

producida por una insuficiencia de la demanda agregada, el Estado puede ayudar a superar esta situación

aumentando sus compras de bienes y servicios, pues es este el componente del gasto planeado más fácil de

manipular.

El capítulo intenta presentar las principales ideas keynesianas a través de la modelización del sistema keynesiano

en un contexto de precios estables, primero en economías de intercambio puro, y que, en adelante, denominaremos

aspa keynesiana, modelo keynesiano básico o modelo de 45 grados. Este modelo nos ayudará a repasar los

[Tema 2]

Página 1

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

conceptos aprendidos en la asignatura de Introducción, y a entender la forma en la que la renta es determinada por

la demanda en el sistema keynesiano, ya que pese a considerar los precios como fijos y no considerar el dinero, es

un buen punto de partida para entender modelos más completos. Tras analizar el mercado de dinero en el apartado

2.2 de este capítulo, centraremos nuestra atención en el modelo IS-LM (formulado por Hicks) en economías abiertas

sin flujos de capital en el apartado 2.3. En el próximo tema extenderemos este modelo a la consideración de flujos

de capital. Posteriormente, este modelo será extendido a un marco de precios flexible - modelo de oferta y demanda

agregadas-.

2.1. MODELO KEYNESIANO BÁSICO EN UNA ECONOMÍA NO MONETARIA ABIERTA

2.1.1. Demanda planeada versus demanda efectiva

La demanda agregada, que en adelante denotaremos por DA, representa el destino que damos a los bienes y

servicios producidos en una economía. Por tanto, el gasto planeado en una economía abierta y con sector público

es la suma del consumo privado –consumo planeado de las economías domésticas (C)-, de la inversión privada - la

partida que se desea destinar a la formación bruta de capital fijo (I)-, del gasto público -consumo e inversión

planeados por el Estado (cuya suma denotaremos por G)- y del saldo de la balanza comercial (XN) ,es decir, de la

diferencia entre las exportaciones (X) e importaciones (Q)1:

DA = C + I + G + XN

Como podemos observar, la demanda planeada difiere de la demanda agregada efectiva de la contabilidad nacional,

en la que se incluye una partida residual, que permite saldar la cuenta, denominada inversión no planeada -más

comúnmente inversión en existencias, que recoge las diferencias positivas o negativas entre el total producido y el

total demandado-.

Así, si la economía gasta más de lo que produce, se produce una desacumulación involuntaria de existencias, y por

tanto la partida de inversión en existencias toma un valor negativo. Por contra, cuando la demanda es inferior a la

producción global, se acumulan existencias, apareciendo stocks almacenados en los estantes de las empresas. En

este caso la partida de inversión no planeada será positiva.

2.1.2. La producción de equilibrio

Tras realizar la distinción entre gasto planeado y efectivo, estamos ahora interesados en conocer qué factores

determinan el nivel de producción de una economía, única variable (incógnita) de nuestro modelo. Como ya hemos

avanzado antes, en el sistema keynesiano, el factor que determina el nivel de producción total de una economía es

la demanda, es decir, que la primera ecuación de nuestro sistema es:

(1)

Y = DA

A esta ecuación podemos añadir nuestra ecuación de la DA

(2)

DA = C + I + G + X-Q

1 Recuerde que parte de nuestra producción va a parar a otras economías (exportaciones), mientras que parte de lo producido en otras

economías es importado, de forma que: Y+Q=C+I+G+X, es decir: Y=C+I+G+X-Q.

[Tema 2]

Página 2

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Nuestros siguientes pasos en la formulación del modelo deben estar guiados por la formulación de ecuaciones para

el consumo, la inversión, el gasto público, las exportaciones y las importaciones.

2.1.3. La función de consumo keynesiana

Aunque en la parte dedicada a los microfundamentos estudiaremos con mayor detenimiento los determinantes del

consumo, parece razonable suponer que la renta disponible, esto es la renta que de forma efectiva reciben los

sujetos, ha de ser uno de los principales determinantes del nivel de consumo de una economía. Esto equivale a

pensar en la existencia de una cierta relación funcional entre consumo y renta disponible, es decir, una relación del

tipo C=C(Yd), donde Yd, denota la renta disponible.

Si aceptamos la existencia de esta relación, el siguiente paso será la averiguación del signo de la misma. En este

sentido, parece bastante razonable suponer que ambas variables, consumo y renta disponible, se mueven en la

misma dirección, esto es, un aumento (disminución) de la renta disponible -variable independiente, explicativa o

exógena- provocará un aumento (disminución ) del consumo -variable dependiente, explicada o endógena-. En otras

palabras, existe una relación positiva o directa entre ambas variables, por lo que la función de consumo ha de ser

creciente con el volumen de renta disponible, o en otros términos, ha de tener pendiente positiva.

Para facilitar nuestro análisis gráfico-analítico, podemos dar una forma funcional concreta a la relación anteriormente

expuesta. Por ejemplo, podemos suponer que la forma funcional es la de una recta -aunque, por supuesto, podría

adoptar cualquier otra forma funcional- :

(3)

C = Co + cYd con 0 < c < 1

Con esta forma funcional estamos recogiendo que el consumo depende de la renta disponible y de otros factores

recogidos en el término Co. Ahora bien, para que esta función represente la relación positiva descrita el parámetro c

ha de ser positivo.

dC

Observe que c, la derivada del consumo respecto a la renta disponible,

= c nos indica lo que varía el consumo

dYd

(dC) al variar la renta disponible en una unidad (dYd). A todas las derivadas en economía, les añadimos el adjetivo

marginal, por lo que podemos denominar c, como propensión marginal a consumir sobre la renta disponible.

Ahora bien, parece que el consumo crece a medida que aumenta la renta disponible pero en menor proporción de lo

que lo hace la renta - a este principio se le denomina ley psicológica fundamental y fue enunciada por Keynes-. Esto

es fácil de entender. Si nuestra renta disponible aumenta en un euro, c partes de euro irán a parar a consumo, pero

1-c=s partes de euro irán a ahorro -recuerde que la renta sólo se puede destinar a consumir o a ahorrar-. Por tanto,

el consumo siempre crece en menor proporción que la renta. De todo ello se deduce una nueva restricción que

imponer a la propensión marginal a consumir: c ha de ser menor que la unidad. Por tanto tenemos que 0<c<1.

Recuerde que la diferencia entre la renta Y, y la renta disponible viene dada por el hecho de que el Estado se

apropia de una fracción t de la renta (tipo impositivo), pero que a su vez, el Estado redistribuye parte de sus ingresos

en forma de transferencias (pagos a los consumidores y empresas sin contraprestación –subsidios, becas, …). Si

denotamos por TRo las transferencias, que supondremos autónomas, esto es, independientes del nivel de renta, y

por tY, los ingresos del estado -un porcentaje fijo de la renta bruta, donde t es el tipo impositivo-, podemos definir la

renta disponible como:

(4)

Yd = Y − tY + TR0 con 0 < t < 1

Si sustituimos la ecuación (4) en la ecuación (3), la función de consumo queda como:

(5)

C = Co + c( 1 − t)Y + cTR0 con 0 < c < 1 y 0 < t < 1

[Tema 2]

Página 3

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

2.1.4. La función de exportaciones netas

Supondremos que el nivel de importaciones Q, depende de la renta de los residentes (Y) y del tipo de cambio

entre las monedas de ambos países, tc. Parece intuitivamente aceptable que un aumento de la renta interior –la de

nuestro país- añada capacidad de compra a los residentes y que por tanto provoque un aumento del nivel de

importaciones. Análogamente, un aumento del tipo de cambio (depreciación/devaluación, dependiendo del sistema

de tipos de cambio) provocará que los productos importados se hagan más caros respecto a los nacionales. Por ello

parece que irá en detrimento del nivel de importaciones. De lo anteriormente apuntado podemos formular una

función de importaciones del tipo:

Q = Qo + mY − rtc con 0 < m < 1

(6)

Donde, Qo representa el volumen de importaciones autónomo, es decir, debido a otros factores distintos a la renta y

al tipo de cambio, y donde m y r son dos parámetros positivos. Como se observa dQ/dY=m, por lo que m se

denomina propensión marginal a importar sobre la renta.

Parece en cambio que las exportaciones, no dependen del nivel de renta interior, sino del nivel de renta del otro

país -suponiendo un comercio bilateral-, que denotaremos por Y*. Así, cuanto mayor sea el nivel de renta de la otra

economía, mayor será su nivel de importaciones y por tanto mayor será la cuantía de nuestras exportaciones, X.

Por otro lado, una depreciación/devaluación del tipo de cambio, hace que nuestros productos resulten ahora más

baratos para los extranjeros por lo que redundará en un aumento de nuestras exportaciones. De todo ello, podemos

formular una función de exportaciones del tipo:

X = X o + xY * + qtc

(7)

donde Xo representa el volumen de exportaciones autónomo, es decir, debido a otros factores distintos a la renta

extranjera y al tipo de cambio, y donde x y q son dos parámetros positivos. (Atención: observe que ahora Y* es una

variable distinta de Y). Si quisiéramos obtener una función de exportaciones netas, bastaría con detraer a la función

de exportaciones la función de importaciones:

X = X o + xY * + qtc

− [Q = Qo + mY − rtc ]

X − Q = X o − Qo + xY * − mY + qtc + rtc

Dado que la variable de nuestro modelo es la renta interior, podemos simplificar la expresión,

X − Q = X − Q + xY * (r + q)tc − mY ⇒ XN = XN o − mY

123 1o44o4

424444

3

(8)

XN

XN o

Donde, las exportaciones netas dependen del nivel de renta interior y del componente autónomo de las

exportaciones netas (XNo), que a su vez depende de la renta extranjera y del tipo de cambio.

Para cerrar nuestro modelo de determinación de la renta en una economía no monetaria de precios fijos, abierta y

con sector público, añadiremos dos supuestos adicionales:

•

(9)

[Tema 2]

Que las compras de bienes y servicios por parte del estado - el gasto público, que denotaremos por G-, son

completamente autónomas, es decir independientes del nivel de renta.

G = Go

Página 4

E. Congregado & C. Román

•

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Que la inversión productiva de los agentes privados, también es independiente del nivel de renta.

I = Io

(10)

2.1.5. La determinación de la renta de equilibrio

Con las ecuaciones

(1)

Y = DA

(2)

DA = C + I + G + X-Q

(5)

C = Co + c(1 − t )Y + cTR0

(8)

XN = XN o − mY

(9)

G = Go

(10)

I = Io

Se conforma un sistema de ecuaciones en la que la única incógnita es la variable renta (Y), siendo el resto de

variables, parámetros conocidos.

Sustituyendo las ecuaciones (5), (8), (9) y (10) en la ecuación (2), se tiene:

DA = Co + c( 1 − t)Y + cTRo + I o + Go + XN o − mY

(11)

Sustituyendo (11) en (1), y agrupando variables se tiene que:

Y = Co + cTRo + I o + Go + XN o + c( 1 − t)Y − mY

14444244443

A0

donde A0 denota el componente autónomo de la demanda.

Con un poco de álgebra, si despejamos Y, se tiene la expresión de la renta de equilibrio de una economía y su

relación con el resto de variables del modelo:

Y = Ao + c( 1 − t)Y − mY

Y − c( 1 − t)Y + mY = A0

Y( 1 − c( 1 − t) + m) = CA0

Y=

1

A0

1 − c( 1 − t) + m

144244

3

multiplicador:α

Expresión que pondremos en forma compacta como:

Y = αA0

[Tema 2]

Página 5

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Podemos observar, por tanto, como:

El nivel de renta de una economía viene determinado por el valor del multiplicador y por el valor del

componente autónomo del gasto.

Cualquier incremento del multiplicador o de un componente autónomo del gasto aumentarán el nivel de

renta.

Dado que el equilibrio ha sido la solución del sistema de ecuaciones formado por las ecuaciones (1) y (11), para

obtener gráficamente el equilibrio nos bastará con representar ambas ecuaciones en el plano Y-DA y ver la

intersección de ambas líneas:

(1)

(11)

Y = DA

DA = Co + c( 1 − t)Y + cTRo + I o + Go + XN o − mY

La representación de la primera ecuación, en el plano Y-DA, es bien sencilla, ya que se trata de la bisectriz del

primer cuadrante, de la recta de 45º, es decir del lugar geométrico de los puntos en los que abscisa y ordenada son

iguales –(1,1), (2,2),…-

La recta de 45º es la condición de equilibrio

Y=DA

Demanda (DA), Producción (Y)

Línea 45o

Pág.22

Y=DA

pendiente = 1

Y1

Y1

Renta,Y

La representación de la segunda ecuación es la representación de una recta de pendiente positiva. La ecuación (11)

se puede escribir en forma compacta como:

DA = A0 + [c( 1 − t)-m]Y

Si no pierde de vista que las dos únicas variables de la ecuación son DA e Y, el resto de los parámetros (A0, c, t, m)

son números. Por tanto lo que tenemos es una recta con corte con el eje en DA=A0 (compruebe que éste es el valor

que toma DA cuando Y es igual a 0) y que además tiene pendiente positiva y menor que la unidad (de otra forma no

estaría garantizado el equilibrio). Observe que dDA/dY= c(1-t)-m.

[Tema 2]

Página 6

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Representemos la ecuación de la demanda

DA = Co + c(1 − t)Y + cTRo + Io + Go + XNo − mY = A0 + (c(1 - t) - m)Y

Línea 45o

DA

DA =

+ (c(1 - t) - m)Y

14243

A0

{

numerito

numerito

dDA

= c(1 − t) − m > 0

dY

Corte :

DA

Si Y = 0 DA = Ao

Pendiente DA=c(1-t)-m

Ao

Y

Pág.23

El equilibrio viene dado por la intersección de la Demanda agregada con la línea de 45º.

El equilibrio

DA

Línea 45o

DA

E

Punto de equilibrio:

Y = DA

Gasto

autónomo

Pág.25

Y

2.1.6. Ejercicios de estática comparativa

Analizamos en este apartado qué le ocurre a la renta de equilibrio ante diferentes cambios en los componentes de la

demanda. Concretamente, vamos a ver qué ocurre ante una variación en alguno de los componentes autónomo del

gasto -variación en el gasto público, en las transferencias o en las exportaciones netas autónomas-, y ante un

cambio en el multiplicador –variación en el tipo impositivo-, con la intención de que a resultas de estos ejercicios, el

alumno comprenda cuáles son los efectos de diferentes medidas de política fiscal o comercial sobre la renta de

equilibrio, en el marco de nuestra economía abierta con precios fijos. Estos ejercicios se completarán en las clases

prácticas.

[Tema 2]

Página 7

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

A) EFECTO DE UN AUMENTO EN LAS COMPRAS DEL SECTOR PÚBLICO

Supongamos que nuestra economía objeto de estudio se encuentra en una situación de equilibrio inicial caracterizada en el gráfico por el punto E-, para un nivel de demanda agregada, DA0 donde DA0 = Co + Io + Go +

cTRo +XN0+ [c(1− t)-m]Y.

Supongamos que el gobierno decide aumentar el nivel de gasto público a G1. Como consecuencia la demanda

agregada se desplazará paralelamente hacia arriba (ya que no cambia la pendiente de la demanda agregada). La

nueva demanda agregada es DA1 = Co + Io + G1 + cTRo +XN0+ [c(1− t)-m]Y.

Como se puede observar la función de gasto planeado sigue siendo una recta y su pendiente sigue siendo c(1-t)-m

de forma que sólo ha variado el corte con el eje.

Aumento del gasto público

DA

Y=DA

E’

DA1=A1+(c(1-t)-m)Y

Y1

DAo=Ao+(c(1-t)-m)Y

A1=C0+I0+G1+cTRo+XNo

Yo

E

Ao=C0+I0+G0+cTRo+XNo

45º

Yo

Y1

Renta,Y

Como se aprecia en el gráfico, el efecto final del aumento en las compras del sector público, ha sido el paso a una

nueva situación de equilibrio representada por el punto E’, y por tanto la política fiscal ha producido un aumento de

la producción y por tanto de la renta y del empleo. Ahora bien, cuál es la cuantía de este aumento en la producción.

Para ello, debemos analizar dos efectos: el directo y el inducido. Como consecuencia de un aumento en el gasto

público se producirá un aumento del gasto planeado de la misma cuantía -efecto directo- y un efecto inducido, ya

que al aumentar la renta aumentará el consumo y por tanto el gasto planeado, lo cual llevará a posteriores aumentos

de renta –efecto multiplicador-.

Cuantifiquemos cuánto variará Y (dY) al variar G (dG). Para ello, nos bastará con diferenciar la ecuación de

equilibrio:

1

Y=

[Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

144244

3

multiplicador:α

Si diferenciamos la expresión, se tiene:

1

1

dY = d

[Co + I o + Go + cTRo + XN o ] +

d [Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

1 − c( 1 − t) + m

1

442443

1442443

multiplicador:α

[Tema 2]

multiplicador:α

Página 8

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Dado que el multiplicador no ha variado, su diferencial es 0:

1

dY = 0 +

d [Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

1

442443

multiplicador:α

Como diferencial de una suma es suma de diferenciales, podemos escribir:

1

[dCo + dI o + dGo + dcTRo + dTRoc + dXN o ]

dY =

1 − c( 1 − t) + m

1

442443

multiplicador:α

Pero como el único componente que ha variado es el gasto público, el resto de variaciones son 0, por lo que:

1

dY =

[d/ Co + d/ I o + dGo + dc/ TRo + d/ TRoc + d/ XN o ]

1 − c( 1 − t) + m

1

442443

multiplicador:α

1

dY =

dG0 = αdG0

− c( 1 − t) + m

1 4

1

42443

multiplicador:α

Por tanto, un aumento de 1 euro en el gasto público aumenta la renta en el valor del multiplicador. Recuerde que,

dado que el multiplicador es mayor que la unidad, el incremento será más que proporcional.

B) EFECTO DE UN AUMENTO DE LAS TRANSFERENCIAS

Supongamos que nuestra economía objeto de estudio se encuentra en una situación de equilibrio inicial caracterizada en el gráfico por el punto E-, para un nivel de demanda agregada, DA0 donde DA0 = Co + Io + Go +

cTRo +XN0+ [c(1− t)-m]Y.

Supongamos que el gobierno decide aumentar el nivel de las transferencias a TR1. Como consecuencia la demanda

agregada se desplazará paralelamente hacia arriba (ya que no cambia la pendiente de la demanda agregada). La

nueva demanda agregada es DA1 = Co + Io + G0 + cTR1 +XN0+ [c(1− t)-m]Y.

Como se puede observar la función de gasto planeado sigue siendo una recta y su pendiente sigue siendo c(1-t)-m

de forma que sólo ha variado el corte con el eje.

[Tema 2]

Página 9

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Aumento de las transferencias

DA

Y=DA

E’

DA1=A1+(c(1-t)-m)Y

Y1

DAo=Ao+(c(1-t)-m)Y

A1=C0+I0+G0+cTR1+XNo

Yo

E

Ao=C0+I0+G0+cTRo+XNo

45º

Yo

Y1

Renta,Y

Como se aprecia en el gráfico, el efecto final del aumento de las transferencias, ha sido el paso a una nueva

situación de equilibrio representada por el punto E’, y por tanto la política fiscal ha producido un aumento de la

producción y por tanto de la renta y del empleo. Cuantifiquemos cuánto variará Y (dY) al variar TR (dTR). Para ello,

nos bastará con diferenciar la ecuación de equilibrio:

Y=

1

[Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

144244

3

multiplicador:α

Si diferenciamos la expresión, se tiene:

1

1

dY = d

[Co + I o + Go + cTRo + XN o ] +

d [Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

1 − c( 1 − t) + m

1

442443

1442443

multiplicador:α

multiplicador:α

Dado que el multiplicador no ha variado, su diferencial es 0:

1

dY = 0 +

d [Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

1

442443

multiplicador:α

Como diferencial de una suma es suma de diferenciales, podemos escribir:

1

dY =

[dCo + dI o + dGo + dcTRo + dTRoc + dXN o ]

1 − c( 1 − t) + m

1

442443

multiplicador:α

Pero como el único componente que ha variado es el nivel de las transferencias, el resto de variaciones son 0, por lo

que:

1

dY =

[d/ Co + d/ I o + d/ Go + dc/ TRo + dTRoc + d/ XN o ]

1 − c( 1 − t) + m

1

442443

multiplicador:α

[Tema 2]

Página 10

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

1

dY =

cdTR0 = αcdTR0

1 − c( 1 − t) + m

1

442443

multiplicador:α

Por tanto, un aumento de 1 euro en el gasto público aumenta la renta en el valor del multiplicador por la propensión

marginal a consumir.

C) EFECTO DE UN AUMENTO DEL TIPO IMPOSITIVO

Suponga ahora que el gobierno decide aumentar el tipo impositivo a t1. Como consecuencia el corte con el eje, no

se modificará ahora, sino tan sólo la pendiente. La nueva demanda agregada es DA1 = Co + Io + G0 + cTR0 +XN0+

[c(1− t1)-m]Y.

Como se puede observar la función de gasto planeado sigue siendo una recta pero la pendiente es ahora menor.

Aumento del tipo impositivo

DA

Y=DA

E

DA0=A1+(c(1-t)-m)Y

Yo

DA1=Ao+(c(1-t1)-m)Y

Y1

E’

Ao=C0+I0+G0+cTRo+XNo

45º

Y1

Yo

Renta,Y

Como se aprecia en el gráfico, el efecto final del aumento en el tipo impositivo, ha sido el paso a una nueva situación

de equilibrio representada por el punto E’, y por tanto la política fiscal ha producido una disminución de la producción

y por tanto de la renta y del empleo (es una política contractiva). Ahora bien, cuál es la cuantía de este aumento en

la producción.

Cuantifiquemos cuánto variará Y (dY) al variar t (dt). Para ello, nos bastará con diferenciar la ecuación de equilibrio:

Y=

1

[Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

144244

3

multiplicador:α

Si diferenciamos la expresión, se tiene:

1

1

dY = d

[Co + I o + Go + cTRo + XN o ] +

d [Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

1 − c( 1 − t) + m

1

442443

1442443

multiplicador:α

[Tema 2]

multiplicador:α

Página 11

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Dado que el gasto autónomo no ha variado, su diferencial es 0:

1

dY = d

[Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

1

442443

multiplicador:α

Diferenciemos el multiplicador:

d1(1 − c( 1 − t) + m ) − d (1 − c( 1 − t) + m )

[ Ao ]

dY =

(1 − c( 1 − t) + m )2

Pero como el único componente que ha variado es el tipo impositivo, el resto de variaciones son 0, por lo que:

− d1 + dc − dct + dtc − dm

cA0

[ Ao ] = −

dY =

dt

2

(1 − c( 1 − t) + m )

(1 − c( 1 − t) + m )2

Por tanto, un aumento del tipo impositivo reduce la renta. Es por tanto, una política fiscal contractiva.

D) EFECTO DE UN AUMENTO EN LAS EXPORTACIONES NETAS AUTÓNOMAS

Finalmente, supongamos que dada una situación de equilibrio inicial -caracterizada en el gráfico por el punto E-,

para un nivel de demanda agregada, DA0 donde DA0 = Co + Io + Go + cTRo +XN0+ [c(1− t)-m]Y, se produce un

aumento inesperado de los ingresos por turismo.

Como consecuencia de este crecimiento la demanda agregada se desplazará paralelamente hacia arriba (ya que no

cambia la pendiente de la demanda agregada). La nueva demanda agregada es DA1 = Co + Io + G0 + cTRo +XN1+

[c(1− t)-m]Y.

Como se puede observar la función de gasto planeado sigue siendo una recta y su pendiente sigue siendo c(1-t)-m

de forma que sólo ha variado el corte con el eje.

¿Qué ocurre si aumentan las exportaciones

netas autónomas?

DA

Y=DA

E’

DA1=A1+(c(1-t)-m)Y

Y1

DAo=Ao+(c(1-t)-m)Y

A1

E

Yo

Ao

45º

Yo

[Tema 2]

Y1

Renta,Y

Página 12

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Como se aprecia en el gráfico, el efecto final del aumento de las exportaciones netas, ha sido el paso a una nueva

situación de equilibrio representada por el punto E’, y por tanto se ha producido un aumento de la producción y por

tanto de la renta y del empleo. Ahora bien, ¿cuál es la cuantía de este aumento en la producción?

Cuantifiquemos cuánto variará Y (dY) al variar XN (dXN). Para ello, nos bastará con diferenciar la ecuación de

equilibrio:

Y=

1

[Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

144244

3

multiplicador:α

Si diferenciamos la expresión, se tiene:

1

1

[Co + I o + Go + cTRo + XN o ] +

dY = d

d [Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

− c( 1 − t) + m

1

1 4

442443

1

42443

multiplicador:α

multiplicador:α

Dado que el multiplicador no ha variado, su diferencial es 0:

1

dY = 0 +

d [Co + I o + Go + cTRo + XN o ]

1 − c( 1 − t) + m

1

442443

multiplicador:α

Como diferencial de una suma es suma de diferenciales, podemos escribir:

1

dY =

[dCo + dI o + dGo + dcTRo + dTRo c + dXN o ]

c(

t)

m

1

−

1

−

+

1442443

multiplicador:α

Pero como el único componente que ha variado son las exportaciones netas autónomas, el resto de variaciones son

0, por lo que:

1

[d/ Co + d/ I o + d/ Go + dc/ TRo + d/ TRoc + dXN o ]

dY =

1 − c( 1 − t) + m

1

442443

multiplicador:α

1

dY =

dXN 0 = αdXN 0

1 − c( 1 − t) + m

1

442443

multiplicador:α

2.1.7. Efectos de la política fiscal sobre el saldo presupuestario.

Si sólo analizáramos los efectos de la política fiscal sobre la renta, no estaríamos explotando toda la potencialidad

de los resultados obtenidos, pues podemos ver qué implicaciones tienen estas medidas sobre el presupuesto del

Estado. Intuitivamente estamos tentados a pensar que un aumento del gasto o de las transferencias aumentan los

pagos del Estado y por tanto aumentan el déficit, mientras que un aumento del tipo impositivo supone un aumento

de los ingresos. Sin embargo hemos visto que estas medidas afectan a la renta y por tanto a los ingresos del estado.

Por ello, puede resultar interesante analizar el verdadero efecto de estas medidas sobre el presupuesto sobre la

base de los resultados obtenidos en el epígrafe anterior.

[Tema 2]

Página 13

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Podemos definir el saldo presupuestario, que denotaremos por SP, como la diferencia entre los ingresos del sector

público derivados de su actividad recaudadora -tY- y sus gastos totales, consistentes tanto en las compras de bienes

y servicios como en las transferencias que realizan a sus ciudadanos. El saldo presupuestario, que puede ser

positivo o negativo, es pues:

SP = t·Y-G0 − TR0

Por tanto, la magnitud del saldo presupuestario depende de la política fiscal, pues ésta determina los valores de t, G

y TR, y del ritmo de la actividad económica, puesto que los cambios en la producción o renta, generan cambios por

el lado de los ingresos.

Antes de analizar los efectos de la política fiscal sobre el saldo presupuestario, puede sernos muy útil diferenciar

nuestra ecuación del saldo presupuestario:

dSP = dt·Y + tdY-dG0 -dTR0

Supongamos que sólo ha variado el gasto público, ¿cuál es su efecto sobre el saldo presupuestario?

Si sólo ha variado el gasto público, el resto de variaciones serán nulas, salvo, la variación del gasto -dG- y la

variación de la renta -dY- porque como hemos analizado en el apartado anterior, la renta varía en la misma dirección

que el gasto y en una cuantía: αdG. Por tanto:

dSP = tαdGo -dGo = (tα − 1 ))dGo

Suponga ahora que han aumentado las transferencias:

dSP = t α c dTRo -dTRo = (t α c − 1 ))dTRo

Suponga ahora que ha aumentado el tipo impositivo:

dSP = dt·Y + tdY = dt·Y + t( − cAo α 2 )dt

2.1.8. Cambios en los parámetros del modelo: políticas vs. cambios en las decisiones de los agentes.

Las variables exógenas de nuestro modelo se pueden dividir en aquéllas que cambian como fruto de la elección de

los individuos (c, I, m) y aquéllas que son fijadas o pueden ser fijadas por una autoridad (G, TR, XN, t). Cuando una

autoridad (gobierno o Banco Central) cambia los valores de estas últimas variables diremos que hace una

POLÍTICA (shock o pertúrbación de política).

A los cambios en G, TR y t, dado que afectan a las cuentas del Fisco (ver ecuación del saldo presupuestario), se les

denomina instrumentos de política fiscal. Note que al fijar el nivel de los subsidios, de los impuestos, o del gasto

en educación, los gobiernos no sólo intentan prestar servicios a los ciudadanos sino que afectan al nivel de renta.

Igualmente, si los gobiernos suben los aranceles, establecen contingentes, o incluso si la autoridad monetaria

decide actuar sobre el tipo de cambio, esto altera XNo, y por tanto la renta. En este caso hablaremos de

instrumentos de política comercial.

Los cambios en el mercado de dinero derivados de la acción del Banco Central, que veremos en el siguiente

apartado del tema, se denominan cambios de política monetaria.

[Tema 2]

Página 14

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

2.1.9. ¿Por qué se da tanta importancia a los hallazgos de este modelo?

Hasta la publicación de la General Theory (1936), los economistas creían en el vaciado automático de los mercados,

en la ley de Say, de forma que el laissez-faire, laissez-passer, era la única receta para salir de una crisis de

sobreproducción generalizada.

Sin embargo, el efecto multiplicador de la política fiscal abre nuevas posibilidades. ¿Por qué adquiere tanta

importancia la política fiscal expansiva como receta para salir de la crisis?

En recesión no cabe esperar que aumente el consumo o la inversión, porque las posibilidades de endeudamiento de

consumidores y empresas no lo permiten. Pero el Sector Público sí puede endeudarse. Aquí aparece el papel del

sector público en la economía, frente a la visión anterior del laissez-faire, laissez-passer.

Desde entonces, el papel del sector público como estabilizador de la economía aparece en escena y el peso del

sector public en la economía sufre un crecimiento exponencial.

2.2. LOS MERCADOS FINANCIEROS

2.2.1. Introducción

En la actualidad los mercados financieros se caracterizan por la diversidad de instrumentos que emplean, de forma

que los individuos pueden elegir entre una gama muy amplia de activos financieros, que van desde el dinero hasta

los fondos de inversión, pasando por los bonos y las acciones.

Los mercados de activos son los mercados en los que se intercambia dinero, bonos, acciones, viviendas y otros

tipos de riqueza.

Para simplificar el análisis procederemos como si sólo hubiera dos activos financieros: el dinero y los bonos,

entendiendo estos últimos como un instrumento que promete pagar a su proveedor unas cantidades acordadas de

dinero en determinadas fechas.

DINERO Y BONOS

Este capítulo se centra en el estudio del mercado de dinero y no en el mercado de bonos, ya que las decisiones de

cartera sobre la cantidad de dinero y la de bonos que van a mantenerse constituyen en realidad la misma decisión.

Dada la restricción presupuestaria de la riqueza, que nos dice que la suma de la demanda de dinero y la demanda

de bonos del individuo tiene que ser igual a su riqueza financiera total, el individuo que decide la cantidad de dinero

que va a tener decide también, implícitamente la cantidad de bonos. Por tanto, una vez estudiado el mercado de

dinero, el mercado de bonos es complementario y, como tal, se considera residual.

LAS FUNCIONES DEL DINERO

La definición propia de dinero es la de ser un activo plenamente líquido susceptible de convertirse en un activo

rentable.

El dinero es un bien que se diferencia de los bienes de consumo e inversión vistos hasta ahora, esencialmente

porque es capaz de trasladar la riqueza en el tiempo.

Las funciones tradicionales o clásicas del dinero son cuatro:

[Tema 2]

Página 15

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

La función principal del dinero es la de servir como medio de cambio.

Asimismo, realiza una importante función como depósito de valor, es decir, como medio de almacenar

riqueza, ya que el dinero es un activo que en ausencia de inflación mantiene su valor a lo largo del tiempo.

También cumple una importante función como unidad de cuenta, que es la unidad en la que se miden los

precios y se llevan las cuentas.

Por último, como patrón de pagos diferidos, las unidades monetarias se utilizan en las transacciones a

largo plazo, como los préstamos.

CLASES DE DINERO

A lo largo de la historia se han utilizado como dinero bienes muy diversos. Podemos destacar los siguientes.

o

o

o

o

Dinero mercancía: dinero con valor intrínseco, por ejemplo, metales preciosos.

Dinero signo o fiduciario: dinero con escaso valor como mercancía, pero que mantiene su valor como

medio de cambio porque la gente confía en el emisor.

Dinero legal: es el dinero signo emitido por una institución que monopoliza su emisión y adopta la forma de

moneda metálica o billetes.

Dinero bancario: son los depósitos a la vista de los bancos que son aceptados generalmente como medio

de pago. Su aceptación no se debe a norma legal alguna, sino a la confianza de la gente de que en todo

momento los bancos cumplirán con su obligación de convertir los depósitos a la vista en dinero legal a

petición del titular del depósito.

2.2.2. La demanda de dinero

Con objeto de hacer frente a determinados gastos, son los agentes económicos en general quienes llevan a cabo la

demanda de dinero. En Macroeconomía, cuando se habla de demanda de dinero, nos referimos a demanda de

dinero líquido (carente de rentabilidad).

La demanda nominal de dinero es la demanda de una determinada cantidad de unidades monetarias por parte de

una persona, mientras que la demanda real de dinero es la demanda de dinero expresada en el número de

unidades de bienes que pueden comprarse con él, y es igual a la demanda nominal dividida por el nivel general de

precios. Desde ahora diremos que la demanda de dinero es una demanda de saldos reales, es decir, el público

tiene dinero por el poder adquisitivo que éste le confiere, por la cantidad de bienes que puede comprar con él. Por

tanto, la conducta racional de los individuos está libre de la ilusión monetaria, ya que una variación del nivel de

precios, manteniéndose todas las demás variables reales constantes, no altera su conducta real, incluida la

demanda de dinero.

LAS TEORÍAS DE LA DEMANDA DE DINERO

Keynes enunció tres motivos por los que los agentes desean conservar saldos líquidos: Para realizar transacciones,

como precaución y para especular.

El análisis de las funciones de demanda de dinero correspondientes a los tres motivos citados se basa en la

disyuntiva que se plantea entre las ventajas de tener más dinero contra los costes en términos de intereses perdidos

y los inconvenientes ligados a encontrarse sin liquidez en un determinado momento.

Demanda de saldos reales por motivo TRANSACCIÓN (LT): Es la que se efectúa para solventar pagos

frecuentes. Cuanto mayor sea el nivel de renta, mayor será el número de transacciones y por tanto, mayores serán

las necesidades de saldo por motivo transacción. Por otra parte, mantener riqueza en forma de dinero tiene su coste

[Tema 2]

Página 16

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

(entendido en términos de coste de oportunidad). Cuanto mayor sea el tipo de interés de los bonos, r (definido como

la relación existente entre la rentabilidad del bono y el precio del mismo), mayor será el coste de oportunidad de

mantener la riqueza en forma de dinero y por tanto, mayor será el desincentivo a mantener la riqueza en forma de

dinero. En resumen, la demanda de saldos reales por motivo transacción dependerá positivamente del nivel de renta

y negativamente del tipo de interés.

LT=Lt (Y, r); ↑Y→

→↑LT; ↑r→

→↓LT

Demanda de saldos reales por motivo PRECAUCIÓN (LP): Se trata de la demanda de dinero para hacer frente a

contingencias imprevistas. Parece razonable pensar que cuanto mayor sea el nivel de renta mayor será también la

cantidad de efectivo que se mantiene por este motivo. Por otra parte, y al igual que en el caso anterior, cuanto

mayor sea el tipo de interés, mayor será el coste de los intereses perdidos y por tanto, menor será la cantidad de

dinero demandada por motivo precaución.

LP=Lp (Y, r); ↑Y→

→↑LP; ↑r→

→↓LP

Demanda de saldos reales por motivo ESPECULACIÓN (LE): Se trata de la demanda de dinero que se debe a la

incertidumbre sobre el valor monetario de otros activos que pueden tener los individuos. Un especulador es aquella

persona que compra una mercancía cuando su precio es relativamente bajo para venderla cuando su precio es

relativamente alto, con la intención de obtener una ganancia de la plusvalía generada. En este sentido, no hay que

descartar que los individuos quieran mantener su riqueza en forma de dinero cuando su precio es bajo (es decir,

cuando los intereses de los bonos sean bajos) para vender cuando su precio sea alto. Por tanto, existe aquí también

una relación negativa entre la demanda de dinero por motivo especulación y el tipo de interés.

LE=Le (r ); ↑r→

→↓LE

Si consideramos que los individuos demandan saldos reales por cualquiera de los tres motivos apuntados, la

demanda de saldos reales en un momento determinado será igual a la suma de las cantidades demandadas por

cualquiera de estos motivos. Por tanto, la demanda de saldos reales dependerá positivamente del nivel de renta y

negativamente del tipo de interés.

L=LT + LP + LE

L=L (Y, r )

Para facilitar el análisis podemos dar una forma funcional concreta a la curva de demanda de saldos reales. Así, en

adelante:

L = kY – hr

Donde k>0 mide la sensibilidad de la demanda de saldos reales a cambios en el nivel de renta y h>0 mide la

sensibilidad de la demanda de saldos reales a cambios en el tipo de interés.

Para representar esta función en el plano, dado que es una función que va de R2 en R, tenemos que considerar

constante una de las dos variables explicativas. Si fijamos el nivel de renta, para cada valor de Y tendremos una

relación negativa entre la demanda de saldos reales y el tipo de interés. Cambios en dicho nivel de renta supondrán

desplazamientos paralelos de la curva de demanda de saldos reales.

[Tema 2]

Página 17

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

r

Y1 > Y0

L’= k Y1 – h r

L= k Y0 – h r

L

2.2.3. La oferta de saldos reales

La cantidad de dinero en circulación es la oferta monetaria. En una economía que utilice el dinero fiduciario, el

Gobierno controla la oferta monetaria. Su control se denomina política monetaria. El Banco Central controla la oferta

monetaria por medio de las operaciones de mercado abierto, es decir de la compra-venta de bonos del Estado. Para

aumentar la oferta monetaria compra bonos del Estado al público. Para disminuir la oferta monetaria vende bonos

del Estado al público.

Existen diversas definiciones de dinero que analizamos a continuación al estudiar los agregados monetarios:

M0 Base monetaria o dinero de alta potencia= Efectivo en cajas bancarias + efectivo en manos del público +

depósitos en el Banco de España.

M1 Oferta monetaria= Efectivo en manos del público (formado por los billetes y las monedas de curso legal en su

poder) + depósitos a la vista (que son activos del público y pasivos del sistema bancario, movilizables mediante

cheques y que constituyen el dinero bancario por ser aceptados generalmente como medios de pago).

M2 = M1 + depósitos de ahorro

M3 Disponibilidades líquidas= M2 + depósitos a plazo + otros componentes de M3

En el proceso de creación del dinero intervienen tres agentes:

• El Banco Central, que crea la base monetaria e incide sobre la conducta del sistema bancario.

• El sistema bancario, cuyo comportamiento da lugar a un proceso expansivo a través del cual los activos de

caja generados por el Banco Central se multiplican a través de un proceso de generación de dinero y

crédito.

• El público, es decir, particulares y empresas que deciden cómo distribuir los activos financieros que

detentan.

Los bancos y la creación de dinero

Los bancos son unos intermediarios financieros que reciben fondos de los individuos y de las empresas y los utilizan

para hacer préstamos y comprar bonos. Los bancos están obligados a tener reservas en una cuantía proporcional a

[Tema 2]

Página 18

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

sus depósitos. Estas reservas son para satisfacer las demandas de efectivo de sus clientes, y para hacer frente a los

pagos que éstos realizan mediante cheques que se depositan en otros bancos.

Para entender cómo se expande y se contrae la oferta monetaria y cómo puede controlarse, es necesario

comprender qué es lo que determina el volumen de depósitos bancarios, una parte de los cuales termina siendo

depositado en el Banco Central, formando parte de la base monetaria. Los propios bancos pueden expandir el

volumen de depósitos bancarios y por tanto la base monetaria mediante el proceso de expansión múltiple de los

depósitos bancarios, por medio de la concesión de nuevos créditos. Podemos ver esto último con un ejemplo.

En una economía en la que el coeficiente de reservas (w) sea fijado en 0,2, si un particular efectúa un depósito de

10.000 € en el banco comercial 1, dicho banco se quedará en caja con 0.2 * 10.000=2.000€ y el resto (8.000 €) será

depositado en el banco 2 por el banco 1. Este banco 2 se quedará en caja 0.2*8.000=1.600€ y el resto (6400 €) será

depositado en el banco 3 por el banco 2. Este banco 3 se quedará en caja 0,2*6400=1.280€ y el resto (5.120 €) será

depositado por el banco 3 en el banco 4. El proceso continuará indefinidamente y el total de los depósitos

efectuados será:

Dn=10.000+(1-0.2)10.000+(1-0.2)(1-0.2)10.000+(1-0.2)(1-0.2)(1-0.2)10.000+…=10.000/0.2=50.000 puesto que es la

suma infinita de los términos de una progresión geométrica de razón (1-0.2).

Es decir, los depósitos iniciales D0 de 10.000€ se han convertido en 50.000€, luego la expansión de los depósitos

bancarios se ha extendido hasta Dn=D0/w. Por tanto, sobre una base de reservas de efectivo el sistema bancario

puede terminar construyendo una superestructura de crédito de hasta D/w.

Para facilitar el análisis vamos a suponer de ahora en adelante que la oferta monetaria es rígida y por tanto,

independiente del tipo de interés. Suponemos además que la cantidad nominal de dinero (M) está dada y que el

nivel de precios es constante e igual a P. Por tanto si representamos esta oferta de dinero en el plano tipo de

interés-cantidad de dinero, la curva de oferta de saldos reales es una recta completamente inelástica. Esta curva se

desplazará paralelamente a la derecha si la autoridad monetaria decide aumentar la cantidad de dinero en

circulación (política monetaria expansiva) y se desplazará a la izquierda si el Banco Central decide disminuir la

oferta monetaria (política monetaria contractiva).

r

(M/P)0

(M/P)1

PM contractiva

(M/P)2

PM expansiva

(M/P)0<(M/P)1<(M/P)2

M/P

2.2.4. La determinación del tipo de interés: el equilibrio en el mercado de dinero

Una vez estudiada la demanda de dinero y la oferta monetaria vamos a analizar la determinación del equilibrio en el

mercado de dinero.

[Tema 2]

Página 19

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Analíticamente, el equilibrio del mercado de dinero se obtiene igualando la oferta monetaria real y la demanda de

saldos reales.

M/P = kY – hr

Gráficamente, para un determinado nivel de renta, Y0, el mercado de dinero estará en equilibrio en el punto en el

que la demanda de saldos reales se intersecta con la oferta de saldos reales. El tipo de interés de equilibrio es r* y

la cantidad total de dinero es (M/P)0.

r

r*

L= k Y0 – h r

(M/P)0

L, M/P

2.2.5. Perturbaciones en el mercado de dinero: la política monetaria y los cambios en la producción y en los

precios.

Partiendo de una situación de equilibrio en el mercado de dinero, veamos que ocurriría en diversos supuestos.

A) EL BANCO CENTRAL LLEVA A CABO UNA POLÍTICA MONETARIA EXPANSIVA

↑M → M1>M0 → M1/P>L(Y0) → Exceso de oferta de dinero (exceso de demanda de bonos) → ↑Precio bono → ↓r

hasta que M1/P=L(Y0)

[Tema 2]

Página 20

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

r

r0

r1

L= k Y0 – h r

M0/P

M1/P

L, M/P

B) HAY INFLACIÓN (hay menos dinero en términos reales)

↑P → P1>P0 → M/P1<L(Y0) → Exceso de demanda de dinero (exceso de oferta de bonos) → ↓Precio bono → ↑r

hasta que M/P1=L(Y0)

r

r1

r0

L= k Y0 – h r

M/P1

M/P0

L, M/P

C) HAY CRECIMIENTO ECONÓMICO (aumenta la renta)

↑Y → Y1>Y0 → M/P0<L(Y1) → Exceso de demanda de dinero (exceso de oferta de bonos) → ↓Precio bono → ↑r

hasta que M/P0=L(Y1)

[Tema 2]

Página 21

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

r

r1

ro

L’= k Y1 – h r

L= k Y0 – h r

L, M/P

M/P0

2.2.6. El multiplicador monetario

Vamos a analizar a continuación la relación entre la base monetaria y la oferta monetaria.

Recordemos que:

Base monetaria (BM) = Reservas bancarias (RB) + efectivo total en manos del público (Lm)

La oferta monetaria (M) = Efectivo total en manos del público (Lm) + depósitos a la vista (D)

El coeficiente de reservas o encaje bancario (w) se define como el cociente entre las reservas y los depósitos a la

vista, de tal manera que:

RB = wD, donde 0<w<1

Por lo que respecta a la demanda de efectivo por parte del público, supongamos que es una proporción a de los

depósitos a la vista, de forma que:

Lm = aD, donde 0<a<1

Suponemos que el coeficiente efectivo de depósitos (a) es constante.

Teniendo en cuenta los supuestos referidos al coeficiente de efectivo y al coeficiente de reservas, la definición de la

base monetaria resulta:

BM = Lm + RB = (a+w)D

Si tenemos en cuenta la definición de la oferta monetaria y el supuesto sobre la relación entre el efectivo y los

depósitos a la vista, podemos escribir:

[Tema 2]

Página 22

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

M = Lm + D = (1+a)D

Si eliminamos D en las ecuaciones anteriores dividiendo ambas entre sí tenemos:

M = [(1+a)/(a+w)]BM = kmBM

De forma que la oferta monetaria es igual a la base monetaria multiplicada por un multiplicador (km).

El multiplicador del mercado de dinero mide lo que varía la oferta monetaria cuando varía la base monetaria. Es

siempre mayor que 1 y será mayor cuanto menores sean el coeficiente de reservas y el cociente entre el efectivo y

los depósitos, ya que cuanto menor sea a, menor será la proporción de la base monetaria que se utiliza como

efectivo y mayor la proporción que se emplea para reservas. Por tanto, un aumento de la base monetaria provocará

un aumento mayor de la oferta monetaria, en la proporción que viene dada por el multiplicador monetario.

2.2.7. La política monetaria

Para controlar la evolución de la cantidad de dinero, es decir, de la oferta monetaria, el Banco Central puede recurrir

a dos instrumentos:

•

La manipulación del coeficiente legal de reservas o coeficiente de caja. La autoridad monetaria puede

influir sobre la oferta monetaria manipulando los coeficientes legales. Si la autoridad monetaria redujese el

coeficiente de caja, la oferta monetaria aumentaría porque aumenta el multiplicador del dinero, y lo

contrario ocurriría si el coeficiente de caja se incrementase.

•

Las operaciones de mercado abierto. Son la compra y venta de títulos públicos por parte del Banco

Central. Para aumentar la cantidad de dinero, el Banco Central compra títulos y los paga, creando dinero, y

para reducirla, vende títulos y retira de la circulación el dinero que recibe a cambio

2.2.8. Los Bancos Centrales y comerciales

FUNCIONES DE UN BANCO COMERCIAL

•

•

•

Mediadora: se sitúan entre unidades económicas con superávit y unidades económicas con déficit.

Creación de dinero bancario.

Seguridad.

FUNCIONES DEL BANCO CENTRAL

•

•

•

•

•

•

[Tema 2]

Suministro de dinero legal.

Responsable de la política monetaria.

Banco de bancos.

Banco del Estado.

Administrador y custodio de las reservas de oro y divisas.

Contable de transacciones exteriores.

Página 23

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

BALANCE DEL BANCO CENTRAL

ACTIVO

•

•

•

•

•

Reservas exteriores de oro y divisas

Créditos concedidos al sector público

Cartera de valores

Créditos concedidos a los bancos

comerciales

Activos reales

PASIVO

•

•

Pasivo monetario o base monetaria (efectivo

en manos del público y reservas bancarias).

Pasivo no monetario (depósitos del Tesoro,

capital y reservas).

2.3. MODELO IS-LM EN UNA ECONOMÍA MONETARIA ABIERTA SIN FLUJOS DE CAPITAL

2.3.1. Introducción

En el apartado 2.1 hemos analizado el papel que juegan los diferentes componentes de la demanda en la

determinación de la producción y la renta de equilibrio de una economía no monetaria abierta, sin flujos de capital.

Ahora bien, el modelo keynesiano básico, modelo de 45º o aspa keynesiana es considerado un modelo

insatisfactorio, al menos en dos sentidos. En primer lugar, se trata de un modelo en el que los precios son fijos. En

segundo lugar, se trata de un modelo de equilibrio del mercado de bienes y servicios, en el que no tiene cabida el

mercado de activos financieros, ya sean activos no rentables -dinero- o activos rentables -bonos-. En este apartado,

intentamos suplir esta deficiencia del modelo de 45º, analizando pues una economía monetaria, en la que existe un

mercado de activos financieros, para ver qué repercusiones tiene esta incorporación sobre las conclusiones

obtenidas con el aspa keynesiana. La introducción de los mercados de activos financieros nos permitirá: matizar

algunas de las conclusiones obtenidas en base al aspa keynesiana y analizar el papel de la política monetaria, junto

a la política fiscal y comercial, ya analizadas.

El apartado se estructura en base al siguiente guión: En primer lugar, una vez analizado el mercado de activos en el

apartado 2.2, se introducen algunas nociones y simplificaciones que nos permitirán introducir el mercado de activos

en nuestro modelo keynesiano. La existencia de mercados de activos nos va a permitir introducir una función de

inversión dependiente del tipo de interés. Esto hará que la demanda agregada dependa ahora del tipo de interés.

Partiendo del modelo de 45º con este nueva demanda agregada llegaremos a determinar la denominada curva IS,

que muestra las combinaciones de tipos de interés y renta para las cuales el mercado de bienes y servicios está en

equilibrio. Tras haber analizado a fondo la curva IS -los determinantes de su posición, su pendiente,...- nos

centraremos en el mercado de activos propiamente dichos. A partir del análisis del equilibrio en el mercado de

activos llegaremos a la llamada curva LM, que muestra las combinaciones de tipos de interés y renta para las cuales

los mercados de activos -tanto el de dinero como el de bonos están en equilibrio. Si la curva IS representa el

conjunto de combinaciones de tipos de interés y renta para los que existe un equilibrio en el mercado de bienes y

servicios y la LM representa las combinaciones de tipos de interés y renta para las que el mercado de activos está

en equilibrio, existirá una combinación para la que ambos mercados, el de bienes y servicios y el de activos estén

simultáneamente en equilibrio. Este punto se alcanza en la intersección de las curvas IS y LM. A partir de dicho

equilibrio, se analizarán las consecuencias de política económica en el modelo.

2.3.2. El equilibrio en el mercado de bienes y servicios: la curva IS.

La incorporación de los mercados de activos, nos lleva a formular una función de inversión dependiente del tipo de

interés.2 Esto provoca que la demanda agregada pase también a depender del tipo de interés. La introducción de

2

Recordemos que el tipo de interés se define cómo la relación existente entre la rentabilidad del bono y el precio de mismo.

[Tema 2]

Página 24

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

esta modificación en la demanda agregada, nos lleva a que a partir del aspa keynesiana lleguemos a la llamada

curva IS o curva de equilibrio del mercado de bienes y servicios.

La inversión y el tipo de interés

En el modelo keynesiano básico, hemos considerado que el gasto de inversión era completamente exógeno. Es

decir, suponíamos que

I = Io

Ahora, la introducción de los mercados de activos, nos hace que tengamos que considerar los tipos de interés r

como determinantes del gasto en inversión. De esta forma el gasto en inversión deja de ser exógeno para

convertirse en dependiente del tipo de interés.

La inversión no es otra cosa que el gasto que planean los individuos para aumentar los bienes de capital. El gasto

en inversión se realiza para obtener un rendimiento futuro. Cuanto mayor sea el tipo de interés de los activos

financieros, esto es cuanto mayor sea la rentabilidad de los bonos, más costosa será la inversión en capital físico, en

términos de coste de oportunidad. Por tanto, parece lógico pensar que a mayor tipo de interés menor tasa de

inversión planeada. Otra forma intuitiva de pensar en la relación existente entre los tipos de interés y la inversión es

en términos de financiación de un proyecto de inversión. Suponga que no dispone del capital necesario para

acometer un proyecto de inversión y que debe pedir el dinero prestado. Cuanto mayor sea el tipo de interés mayor

será el coste del capital y por tanto se necesitará un mayor cash flow para que el proyecto sea viable. Así, cuanto

más alto sea el tipo de interés las empresas tendrán que pagar en concepto de interés una fracción mayor de las

ganancias que obtienen de su inversión. Así ante un tipo de interés mayor tendremos un beneficio esperado menor y

la inversión planeada será inferior.

Si queremos reflejar que la inversión y el tipo de interés están relacionados negativamente, podemos representarlo

mediante una recta con pendiente negativa en la que la ordenada en el origen es la inversión autónoma I0, donde

recogeremos todos aquellos factores adicionales que inciden sobre la inversión y que no hemos considerado

explícitamente. De esta forma la función de inversión pasaría a ser:

I = I o − br

Donde b es un parámetro positivo que mide la sensibilidad de la demanda de inversión a cambios en el tipo de

interés. Esta función de inversión muestra, para cada tipo de interés, la tasa a la que las empresas planean invertir.

Tiene pendiente negativa -observe que:

dI

= −b

dr

Lo que refleja el supuesto de que una caída en el tipo de interés aumenta la rentabilidad de la inversión y por tanto

aumenta el gasto planeado en inversión.

La posición está determinada por el nivel de inversión autónoma. Cambios en la inversión autónoma trasladan a

derecha o izquierda la curva de demanda de inversión. ¿Qué factores pueden generar cambios en la inversión

autónoma? Expectativas favorables a la inversión, clima de euforia bursátil,.... La siguiente figura muestra el efecto

sobre la inversión de una mejora de las expectativas de inversión:

[Tema 2]

Página 25

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Función de demanda de inversión

r

Efecto de una mejora de las

expectativas de inversión

I0<I1

I=I1-br

I=I0-br

I

En lo que se refiere a la pendiente, si el parámetro b es muy grande, la inversión es muy sensible al tipo de interés,

lo que indica que ante una pequeña variación en el tipo de interés se produce una gran variación de la inversión. La

curva de demanda de inversión es entonces muy plana.

Por contra cuanto más próximo a cero sea la sensibilidad de la inversión al tipo de interés, más inelástica será la

curva de demanda de inversión.

La figura a continuación muestra los casos extremos de la función de inversión, en términos de la sensibilidad de la

inversión a cambios en el tipo de interés.

Función de demanda de inversión: casos extremos

Demanda de inversión muy sensible

a cambios en r (b ∝ )

Demanda de inversión insensible a

cambios en r (b 0)

r

r

I=I0-br

I=I0-br

I

[Tema 2]

I

Página 26

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

La incorporación de la nueva función de inversión en el gasto planeado: desde el aspa keynesiana a la curva

IS.

La incorporación de una función de demanda de inversión dependiente del tipo de interés, en la función de demanda

agregada, hace que la demanda agregada sea también dependiente del tipo de interés. Al igual que hicimos en el

modelo keynesiano básico, podemos calcular la función de demanda agregada en una economía monetaria abierta

sin flujos de capital:

A partir de las ecuaciones:

DA = C + I + G + X-Q

C = Co + c(1 − t )Y + cTR0

XN = XN o − mY

G = Go

I = I o − br

Sustituyendo las expresiones de C, I, G y XN en la función de demanda agregada se tiene que:

DA = Co + c( 1 − t)Y + cTRo + I o − br + Go + XN o + − mY

144424443 123 { 14243

C

I

G

XN = X − Q

Reagrupando términos obtenemos:

DA = Co + cTRo + I o + Go + XN o − br + [c( 1 − t) − m]Y

14444244443

A0

donde A0 denota el componente autónomo de la demanda. A0 recoge, por tanto, la suma de todos los componentes

de la demanda agregada que son independientes del nivel de renta y del tipo de interés. Así, a partir de ahora

cuando nos refiramos a un cambio en A0, nos podemos referir a cualquier cambio, en el consumo autónomo, en la

propensión marginal a consumir, en la inversión autónoma, el gasto público, las transferencias o las exportaciones

netas autónomas.

Podemos expresar la demanda agregada, por tanto, en forma compacta como:

DA = A0 − br + [c( 1 − t) − m]Y

Se observa ahora que para cualquier nivel de renta, los aumentos del tipo de interés reducen la demanda agregada,

al reducir el volumen de inversión. Ahora, al variar el tipo de interés variará la demanda agregada y, como

consecuencia, también variará la renta/producción de equilibrio. Gráficamente,

[Tema 2]

Página 27

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

La demanda agregada

Con una función de inversión dependiente del tipo de interés….

DA

Línea 45o

DAo=Ao-br+[c(1-t)-m]Y

E

Punto de equilibrio:

Y = DA

A0-br

Y0

Y

La curva IS va a representar el conjunto de combinaciones de tipos de interés y renta, para los cuales el mercado de

bienes y servicios está en equilibrio. Esto es, para cada valor del tipo de interés tendremos una demanda agregada

diferente y por tanto un nivel de producción de equilibrio distinto. Si representamos en un plano de tipo de interés y

renta, el conjunto de combinaciones de tipos de interés y renta de equilibrio, conforman la curva IS. Por tanto, la IS

se puede representar como:

IS = {(Y,r )/Y = DA}

Obtención gráfica de la curva IS.

Para obtener de forma gráfica la curva IS, utilizaremos los dos paneles de la figura siguiente. En el panel a, vamos a

representar el modelo keynesiano, esto es, el equilibrio del mercado de bienes y servicios. La diferencia con

respecto al apartado 2.1 anterior viene marcada por el hecho de que variaciones en el tipo de interés, r, desplazan la

curva de demanda agregada. Veamos en detalle esta afirmación. Supongamos que la economía se encuentra

inicialmente en equilibrio en el punto E0, con un tipo de interés, r0. Dado ese tipo de interés, el término br0, de la

demanda agregada es una constante, por lo que la ordenada en el origen de la demanda agregada DA0 es A0-br0.

Para este nivel del tipo de interés, r0, la renta de equilibrio es Y0 por lo que podemos representar el par (Y0, r0) en el

panel b como un punto de la curva IS, puesto que es una combinación de tipo de interés y nivel de renta para la cual

el mercado de bienes y servicios se encuentra en equilibrio.

Supongamos ahora que el tipo de interés pasa a ser r1, con r1<r0.

Para este nuevo tipo de interés la demanda agregada correspondiente a cada nivel de renta es ahora mayor puesto

que el gasto de inversión ha aumentado. En otras palabras, la curva de demanda agregada en el panel a se

desplaza paralelamente hacia arriba DA1>DA0, puesto que A0-br1>A0-br0. Este desplazamiento, origina que el nuevo

equilibrio E1 en el panel a muestre una aumento en el nivel hasta alcanzar Y1.

Por tanto, tenemos un nuevo par de equilibrio, el par (Y1,r1), y por tanto un nuevo punto de la curva IS.

[Tema 2]

Página 28

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Si repitiéramos este ejercicio para todos los posibles tipos de interés, obtendríamos una línea como la que se

representa en el panel b.3

Obtención gráfica de la curva IS

Línea 45o

DA

DA1=Ao-br1+[c(1-t)-m]Y

E1

A0-br1

DAo=Ao-br0+[c(1-t)-m]Y

r1<r0

E0

Panel a: EL MERCADO DE BIENES Y SERVICIOS

A0-br0

r

r0

Y0

Y1

E0

Y

Panel b: LA CURVA IS

E1

r1

Curva IS: {(Y,r) tales que Y=DA}

Y0

Y1

Y

Obtención analítica de la curva IS.

Si la curva IS es el conjunto de combinaciones tipo interés y renta (Y, r) para las cuales el mercado de bienes y

servicios está en equilibrio, sólo tendremos que aplicar la condición de equilibrio del mercado de bienes y servicios,

Y=DA, para obtener la expresión analítica de la IS.

Así, tenemos:

Y = DA

Y = Ao − br + [c( 1 − t) − m]Y

Y − [c( 1 − t) + m]Y = A0 − br

Y[1 − c( 1 − t) + m] = A0 − br

Y=

1

( A0 − br )

1 − c( 1 − t) + m

144244

3

multiplicador:α

Por tanto, la expresión analítica de la curva IS es:

Y = α(A0 − br)

La pendiente de la curva IS.

La IS tiene pendiente negativa, puesto que ante una reducción del tipo de interés, disminuye la demanda agregada

y, por tanto, también disminuye la producción. Si quisiéramos obtener la pendiente de la IS de forma matemática,

3

Aunque la hemos representado como una recta, por simplicidad, la forma de la IS no tiene porqué ser una recta.

[Tema 2]

Página 29

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

nos bastaría con obtener, a partir de la expresión analítica de la curva IS, la derivada del tipo de interés con respecto

a la renta:

dr

dY

=

IS

1

1

=−

<0

dY

αb

dr IS

Por tanto, cambios en la sensibilidad de la inversión al tipo de interés -b- o cambios en cualquiera de los

componentes que se encuentran incluidos en el multiplicador -propensión marginal a consumir, tipo impositivo, o

propensión marginal a importar- modifican la pendiente de la IS.

La pendiente de la curva IS: casos extremos.

Cuando el parámetro b, que mide la sensibilidad de la inversión a cambios en el tipo de interés, es próximo a cero, la

inversión tiende a ser completamente autónoma, no dependiendo del tipo de interés. En este caso, la IS será

completamente inelástica. Este caso es conocido con el nombre de trampa de la inversión. -Note el lector, que esta

sería la IS resultante de la aplicación del aspa keynesiana, al no considerar el mercado de activos.

dr

dY

=

IS

1

1 b →0

=−

→ ∞

dY

αb

dr IS

Por el contrario, cuando el parámetro b es muy grande, la inversión es muy sensible a cambios en el tipo de interés.

En este caso, la IS será muy elástica.

dr

dY

=

IS

1

1

→∞

=−

b

→ 0

dY

αb

dr IS

La figura a continuación muestra la representación gráfica de la IS en los dos casos extremos considerados.

La curva IS: casos extremos

IS PERFECTAMENTE ELÁSTICA

IS PERFECTAMENTE INELÁSTICA

Demanda de inversión muy sensible

a cambios en r (b ∝ )

Demanda de inversión insensible a

cambios en r (b 0)

r

r

dr

dY

=−

IS

1 b→0

→ ∞

αb

La trampa de

la inversión

dr

dY

=−

IS

1

αb

→∞

b

→ 0

IS (A0)

IS(A0)

Y

[Tema 2]

Y

Página 30

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Desplazamientos de la curva IS.

La curva IS ha sido representada bajo el supuesto de que los valores del resto de variables consideradas, distintas

de Y y de r, se mantienen constantes. Si hacemos Y=0, observamos que la ordenada en el origen vale A0/b, ya que

α tiene que ser distinto de 0. Por otro lado, la abscisa en el origen, esto es, el valor de Y, cuando r=0 es αA0. Por

tanto, dada la pendiente, esto es, considerados fijos los factores que determinan la pendiente -α y b-, podemos decir

que la posición de la IS está determinada por A0. La línea IS se desplazará a la derecha, paralelamente, cuando

aumente el valor de A0, cosa que puede ocurrir como consecuencia del aumento de cualquiera de los factores

incluidos en A0. Se desplazará paralelamente a la izquierda cuando disminuya el valor de A0. Por tanto, cambios en

el consumo autónomo, en la inversión autónoma, en las transferencias, en el gasto público, en las exportaciones

netas o en el tipo de cambio, afectarán a A0 y por tanto desplazarán la IS paralelamente. La figura siguiente muestra

estos desplazamientos.

Desplazamientos de la curva IS

DISMINUCIÓN

AUMENTO DE A0

DE A0

r

r

A1>A0

IS(A1)

A1<A0

IS(A0)

IS(A0)

IS(A1)

Y

Y

2.3.3. El equilibrio en el mercado de activos financieros: la curva LM.

Al obtener la curva IS estábamos interesados en obtener todas las posibles combinaciones de tipos de interés y

niveles de renta para los cuales el mercado de bienes y servicios estaba en equilibrio. Parece lógico pues, que al

tener ahora dos mercados: el de bienes y servicios y el de activos, deseemos también encontrar todas las posibles

combinaciones de niveles de renta y de tipos de interés para los cuales el mercado de activos, concretamente el de

dinero, se encuentra en equilibrio.

La curva LM va a representar el conjunto de combinaciones de tipos de interés y renta, para los cuales el mercado

de dinero (y, por tanto, el de bonos) está en equilibrio. Por tanto, la curva LM se puede representar como:

M

LM = (Y,r )/L =

P

[Tema 2]

Página 31

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Obtención gráfica de la LM.

Para obtener de forma gráfica la curva LM, utilizaremos los dos paneles de la figura siguiente. En el panel a, vamos

a representar el equilibrio del mercado de dinero.

Supongamos que el mercado de dinero se encuentra inicialmente en un punto de equilibrio, como el E0.

Supongamos a continuación que el nivel de renta –Y0- aumenta, pasando a valer Y1>Y0. El efecto inicial de este

aumento, es el de un desplazamiento de la demanda de saldos reales a la derecha, lo que provoca que el tipo de

interés descienda hasta el nivel r1. Si representamos los pares de equilibrio obtenidos en el panel b, obtenemos dos

puntos de equilibrio del mercado de activos, dos puntos de la curva LM. Si repitiésemos este procedimiento para

todos los posibles niveles de renta obtendríamos la curva LM representada en el panel b.

Obtención gráfica de la curva LM

Panel a: EL MERCADO DE DINERO

Panel b: LA CURVA LM

r

r

Curva LM: {(Y,r) tales que L=M/P}

E1

r0

E0

r0

E1

r1

r1

E0

L(Y1)

Y1>Y0

L(Y0)

M/P

L, M/P

Y0

Y1

Y

Obtención analítica de la curva LM.

Si la curva LM es el conjunto de combinaciones tipo interés y renta (Y, r) para las cuales el mercado de dinero está

en equilibrio, sólo tendremos que aplicar la condición de equilibrio del mercado de dinero, para obtener la expresión

analítica de la LM. Es decir, tan solo tenemos que igualar la demanda y la oferta de saldos reales:

L

{

=

Demanda de

saldos reales

kY-hr

123 =

Demanda de

saldos reales

M

P

{

Oferta de

saldos reales

M

P

{

Oferta de

saldos reales

Por tanto, la expresión analítica de la curva LM es:

r=

1

M

kY −

h

P

[Tema 2]

Página 32

E. Congregado & C. Román

[MACROECONOMÍA INTERMEDIA]

Curso 2011/12

Pendiente de la LM.

Si en la expresión anterior de la curva LM calculamos la derivada del tipo de interés con respecto a la renta,

obtenemos:

dr

dY

=

LM

k

>0

h

Por tanto, cambios en la sensibilidad de la demanda de saldos reales a cambios en el tipo de interés -h- o cambios

en la sensibilidad de la demanda de dinero a cambios en el nivel de renta –k- modifican la pendiente de la curva LM.

La pendiente de la curva LM: casos extremos.

La LM será más plana, más elástica cuanto más próxima a cero esté la derivada, esto es, cuanto mayor sea la

sensibilidad de la demanda de saldos reales a los tipos de interés (cuanto mayor sea h) o cuanto menor sea la

sensibilidad de la demanda de saldos reales a cambios en la renta (cuanto menor sea k).

dr

dY

dr

dY

=

k h→∞

→ 0

h

=

k k →0

→ 0

h

LM

LM

Por otro lado, la pendiente de la LM será mayor, y por tanto, la curva LM es más inelástica cuanto más insensible

sea la demanda de saldos reales a los tipos de interés (cuanto menor sea h), o cuanto más sensible sea la demanda

de saldos reales a cambios en la renta (cuanto mayor sea k).

dr

dY

dr

dY

=

k h→0

→ ∞

h

=

k k →∞

→ ∞

h

LM

LM

La figura a continuación muestra la representación gráfica de la LM en los casos extremos considerados.

La curva LM: casos extremos

LM PERFECTAMENTE ELÁSTICA

LM PERFECTAMENTE INELÁSTICA

Caso 1: Demanda de saldos reales

insensible a cambios en r (h 0)

Caso 1: Demanda de saldos reales muy

sensible a cambios en r (h ∝ )

Caso 2: Demanda de saldos reales muy

sensible a cambios en Y (k ∝ )

Caso 2: Demanda de saldos reales