I Los mercados de valores y sus agentes: situación y perspectivas

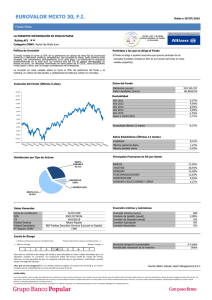

Anuncio