deducción por inversión de beneficios (art. 37 trlis)

Anuncio

NOTA TÉCNICA 15/2014

DEDUCCIÓN POR INVERSIÓN DE BENEFICIOS (ART. 37 TRLIS)

SUMARIO:

1. Normativa aplicable

2. Antecedentes legislativos

3. Motivación

4. Ámbito subjetivo

5. Base de la deducción y materialización de la inversión

6. Tipo de la deducción y límites de aplicación

7. Momento de la deducción y plazo para la inversión

8. Mantenimiento de la inversión

9. Reserva indisponible

10. Incompatibilidades

11. Pérdida de la deducción

12. Régimen de consolidación fiscal

13. Información en las cuentas anuales

Los comentarios incluidos en las presentes Notas tienen como única finalidad informar al lector sobre las disposiciones tribu tarias y

ofrecer un resumen de determinadas cuestiones de interés general. Por la necesidad de simplificar y s intetizar los textos legales a que se

refieren, estas Notas no deben ser utilizadas en sustitución de los mismos. Prohibida la reproducción sin autorización escrit a del autor.

Preparado por Carlos Hernández

0

Las presentes Notas, en las que de forma sintética y esquemática se resumen los aspectos más

relevantes de la deducción por inversión de beneficios (DIB) regulada en el nuevo artículo 37 de la LIS,

tienen como finalidad servir de documento de ayuda y consulta para el profesional. En las mismas se

plantean algunas alternativas de aplicación y bastantes dudas sin resolver (en forma de interrogante),

junto con interpretaciones y soluciones que constituyen sólo la opinión personal del autor.

1. Normativa aplicable:

Artículo 37 del Real Decreto Legislativo 4/2004A, de 5 de marzo, por el que se aprueba el

texto refundido de la Ley del Impuesto sobre Sociedades(LIS), según redacción introducida

por el artículo 25 de la Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores

1

y su internacionalización (B.O.E. nº 233, de 28/09/13)

Con efectos retroactivos, para los beneficios generados en períodos impositivos que se

inicien a partir de 1 de Enero de 20132

Con vocación de permanencia

o Se aprueba de forma indefinida , no para unos ejercicios determinados

o A expensas de lo que resulte de la reforma fiscal en curso

o ¿Se mantendrá si se reducen los tipos impositivos?

3

Informe DGT IE0041-14, de 6 de febrero de 2014

A efectos interpretativos, pueden valer también los criterios de la DGT y AEAT Informa

respecto a las inversiones y la Reserva para Inversiones en Canarias (RIC)

2. Antecedentes legislativos:

La deducción por inversión en activos fijos nuevos del artículo 26 de la Ley 61/1978, de 27

de diciembre, del Impuesto sobre Sociedades

La deducción por inversiones y la reserva (RIC) para inversiones en Canarias4

La deducción por inversiones de distintas normativas de los Territorios Forales

5

1

Paradójicamente se habla de “apoyo a la internalización” cuando la nueva deducción viene a llenar el vacío

existente desde 2011 en el artículo 37 de la LIS por la supresión de la deducción por actividades de exportación.

2

Letra c) de la Disposición Adicional 13ª de la Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores

y su internacionalización.

3

No publicado por la DGT.

4

Artículo 94 de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico

Fiscal de Canarias y artículo 27 de la Ley 19/1994 de 6 de julio, de modificación del Régimen Económico y Fiscal

de Canarias.

5

Como las deducciones por inversiones en elementos nuevos del inmovilizado material y de inversiones

inmobiliarias del artículo 63 de la Ley Foral Navarra 24/1996, del Impuesto sobre Sociedades; la deducción por

inversiones en activos fijos materiales nuevos del artículo 37 de la Norma Foral 24/1996, de 5 de Julio, de las

Juntas Generales de Álava; la deducción por inversiones en activos fijos materiales nuevos del artículo 37 de la

Preparado por Carlos Hernández

1

3. Motivación6:

Fortalecer el tejido empresarial de forma duradera

Fomentar la capitalización empresarial7 y la inversión en activos nuevos

Supone una tributación reducida (15/20%) para aquella parte de los beneficios

empresariales8 que se destine a la inversión

o De ahí la “incompatibilidad” con tipos de gravamen reducidos

o Es una especie de híbrido

- no se deduce por el mero hecho de invertir

- sino por los beneficios no repartidos e inmovilizados en una reserva

- no hace falta invertir recursos propios (ejemplo: leasing)

En un contexto de supresión de deducciones

Según el Gobierno, beneficiará a 185.000 sociedades

9

Otro motivo no confesado: acercar el tipo de las PYMES al reducido tipo efectivo de

gravamen de las grandes empresas

4. Ámbito subjetivo10: La deducción es aplicable exclusivamente por:

Entidades sujetas al Impuesto sobre Sociedades11

Que cumplan los requisitos establecidos en el artículo 108 de la LISB

o Empresas de reducida dimensión (ERD)

o Cifra de negocios inferior a 10 millones de euros en el ejercicio precedente

o Incluso durante los tres ejercicios inmediatos y siguientes al período impositivo en

12

13

el que se supere esa cifra de negocios , porque el artículo 37 no distingue

Norma Foral 7/1996, de 4 de Julio, del Territorio Histórico de Guipúzcoa, del Impuesto sobre Sociedades; y la

deducción por inversiones en activos no corrientes nuevos del artículo 37 de la Norma Foral 3/1996, de 26 de

Junio, de Juntas Generales de Vizcaya, del Impuesto sobre Sociedades.

6

Apartado elaborado a partir del contenido del Preámbulo de la Ley 14/2013, de 27 de septiembre, de apoyo a

los emprendedores y su internacionalización.

7

Lo que no fue suficiente para que en el trámite parlamentario se admitiera la extensión del beneficio fiscal al

mero refuerzo de los recursos propios y así financiar la actividad propia de la empresa (circulante).

8

Ojo con la expresión “empresariales”, que es literal del Preámbulo de la Ley, ya que hay Jurisprudencia del

Tribunal Supremo sobre la RIC que, a partir de una expresión similar en la exposición de motivos de la norma

canaria, niega la consideración de base de la inversión a la parte del beneficio no procedente de actividades

empresariales.

9

Y a 200.000 personas físicas, con un ahorro total en cuota de impuesto de 624 millones de euros para el

ejercicio 2013.

10

Artículo 37.1 de la LIS.

11

Aunque por la misma Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores y su

internacionalización, se ha introducido una deducción análoga en el ámbito del I.R.P.F., que no es objeto de las

presentes Notas.

12

Artículo 108.4 de la LIS.

Preparado por Carlos Hernández

2

C

y tributen de acuerdo con la escala de gravamen del artículo 114 de la LIS

o Es decir, al 25/30%, según tramo de base imponible

o Aplicable también por las que, por creación o mantenimiento de empleo, tributan

al 20/25%

- con cifra de negocios inferior a 5 millones de euros

- con menos de 25 trabajadores

- con tipo reducido de DIB

o No aplicable a entidades que tributen a un tipo distinto del general (artículo 28 de

D

la LIS )

o No aplicable por las entidades de nueva creación a que se refiere la nueva

Disposición Adicional 19ª de la LISE

- por los beneficios que tributen al 15/20%

- sí por el resto

14

o ¿Aplicable a los resultados extra-cooperativos?

¿Qué pasa con las no ERD que invierten beneficios obtenidos cuando lo eran?

o Lo lógico es que puedan aplicar la deducción15

Conflicto de calificación

o ¿Qué realicen actividades económicas?

o ¿Concepto de “empresa”?

o La doble condición (artículos 108 y 114 LIS) parece concluyente

o ¿Qué pasa tras la Sentencia del Tribunal Supremo de 21 de junio de 2013?

o Parece que siempre que se pierda la calificación de ERD o el tipo de gravamen

reducido no DIB

Establecimientos permanentes (EEPP) en España de no residentes

5. Base de la deducción y materialización de la inversión:

Definición: beneficios antes de impuestos del ejercicio que se inviertan en elementos

nuevos del inmovilizado material o inversiones inmobiliarias afectos a actividades

económicas

En principio, la deducción se aplica sobre el importe de la inversión, pero

o Siempre que haya beneficios

o Ponderados por un coeficiente de tributación efectiva

o Con el límite de la dotación a la reserva indisponible

La DGT, en su Informe DGT IE0041-14, de 6 de febrero de 2014, ha introducido un nuevo

requisito:

13

El Proyecto de Ley publicado en el Boletín Oficial de las Cortes Generales nº A 52-1 del 03/07/13, se refería

exclusivamente, en su entonces artículo 24, a los números 1, 2 y 3 del artículo 108 de la LIS. Fue modificado por

la Enmienda nº 107 del Grupo Parlamentario Catalán.

14

En el trámite parlamentario fue rechazada una Enmienda que, con la finalidad de amparar todas las fórmulas

empresariales, pretendía la inclusión expresa de las cooperativas entre las beneficiarias de la deducción.

15

La distinta casuística se analiza en el apartado 7 de las presentes Notas.

Preparado por Carlos Hernández

3

o Incremento de los FFPP al menos en la cuantía de la reserva indisponible16

o La Ley no prevé esta exigencia

o Este incremento de los FFPP:

- ¿cuándo debe de producirse? ¿en el ejercicio de los beneficios? ¿en el de la

inversión? ¿en ambos?

- ¿debe de mantenerse durante la vigencia de la reserva indisponible? ¿y si se

entra en pérdidas?

BASE DE LA DEDUCCIÓN:

.

Beneficios del ejercicio, antes del Impuesto sobre Sociedades (BAI)

o Si no hay beneficios no hay deducción

o El beneficio es, además, el primer límite a la inversión deducible

o Se refiere al beneficio contable

- no resultados contra PN

- dice “beneficios”, no base imponible

- casilla 501 del Modelo 200, es decir, beneficio contable +/- impuesto sobre

17

beneficios

o Sin distinción de categoría de beneficio

- no exige que el beneficio proceda de la explotación ni “de actividades

económicas”

- valen los financieros y los extraordinarios

- el artículo 37 no distingue

- puede haber problemas, porque el Preámbulo de la Ley habla de beneficios

“empresariales”18

MATERIALIZACIÓN DE LA INVERSIÓN:

Que se inviertan en elementos nuevos

o Concepto de “inversión”

- el PGC no contiene un concepto de inmovilizado

- son los elementos del patrimonio destinados a servir de forma duradera en la

actividad de la empresa

- la referencia en las Normas Internacionales de Contabilidad son la NIC 16

(inmovilizado material) y la NIC 40 (inversiones inmobiliarias)19

16

En la Cuestión 5 de su Informe, la DGT ha tenido la desfachatez de decir que “La norma no establece

limitación alguna a la deducción por las disminuciones de fondos propios. No obstante, teniendo en cuenta su

finalidad que no es otra que fomentar la inversión empresarial con los fondos propios generados por la entidad,

debe entenderse necesaria la existencia de un incremento neto de fondos propios de la entidad, al menos, por el

importe de la reserva indisponible dotada”.

17

Según la Cuestión 4 del Informe DGT IE0041-14, de 6 de febrero de 2014.

18

Existe Jurisprudencia del Tribunal Supremo sobre la Reserva para inversiones en Canarias que, a partir de una

expresión similar en la exposición de motivos de la norma canaria, niega la consideración de base de la inversión

a la parte del beneficio no procedente de actividades empresariales.

19

En las NIC se define el inmovilizado material como los activos tangibles que:

Preparado por Carlos Hernández

4

- existe una definición fiscal de lo que es/no es un bien de inversión en el

20

artículo 108 de la Ley del I.V.A.

o Valoración de la inversión

- no se define en la normal fiscal según las NRV 2ª, 3ª y 4ª del PGC

- precio de adquisición: con todos los gastos hasta la entrada en

funcionamiento

- coste de producción: con directos e indirectos

- se trata de conceptos extensos, con inclusión hasta de los tributos no

recuperables (aranceles, tasas, I.V.A., I.C.I.O., etc.)

- ¿y los gastos financieros activables? ¿Por qué no?

o Concepto de “nuevo”

- no existe definición fiscal aplicable

- que sea utilizado por primera vez

- el término “nuevo” alcanza a inmovilizados materiales y a inversiones

inmobiliarias21

- problemas con los inmuebles22

- ¿restricciones para deducir por el suelo? 23

Del Inmovilizado Material (subgrupo 21 del PGC) o Inversiones Inmobiliarias (subgrupo 22

del PGC)

o No inmovilizados intangibles (subgrupo 20 del PGC), incluso los elementos

(a) posee una empresa para su uso en la producción o suministro de bienes y servicios, para arrendarlos a

terceros o para propósitos administrativos; y

(b) se esperan usar durante más de un ejercicio.

20

Que literalmente dispone:

“Artículo 108 Concepto de bienes de inversión

Uno. A los efectos de este impuesto, se considerarán de inversión los bienes corporales, muebles, semovientes o

inmuebles que, por su naturaleza y función, estén normalmente destinados a ser utilizados por un período de

tiempo superior a un año como instrumentos de trabajo o medios de explotación.

Dos. No tendrán la consideración de bienes de inversión:

1.º Los accesorios y piezas de recambio adquiridos para la reparación de los bienes de inversión utilizados por

el sujeto pasivo.

2.º Las ejecuciones de obra para la reparación de otros bienes de inversión.

3.º Los envases y embalajes, aunque sean susceptibles de reutilización.

4.º Las ropas utilizadas para el trabajo por los sujetos pasivos o el personal dependiente.

5.º Cualquier otro bien cuyo valor de adquisición sea inferior a quinientas mil pesetas (3.005,06 euros)”.

21

Precisión contenida en la Cuestión 1 del Informe DGT IE0041-14, de 6 de febrero de 2014, que es necesaria,

ya que el artículo 37.1 de la LIS dice “…/… que se inviertan en elementos nuevos del inmovilizado material o

inversiones inmobiliarias afectos a actividades económicas …/…”.

22

El artículo 2.4 del RIS al hablar de los coeficientes de amortización dice en su último párrafo que “A los efectos

de este apartado no se considerarán como elementos patrimoniales usados los edificios cuya antigüedad sea

inferior a diez años”, lo que no quiere decir que sean nuevos, ya que la propia DGT en la Consulta V1286-09,

sostiene que el artículo 2.4 no es extrapolable a la libertad de amortización para elementos nuevos. Por su parte,

una Consulta de la época de la deducción por AFN vino a decir que aunque se tratara de la tercera transmisión, el

local comercial podía considerarse como nuevo porque nunca antes había sido utilizado.

23

Existe algún pronunciamiento administrativo (Informa AEAT 129466) que al tratar la R.I.C. pone restricciones a

la materialización de la inversión en suelo.

Preparado por Carlos Hernández

5

materiales afectos a concesiones, ni inmovilizados financieros24

o ¿Y las inmovilizaciones en curso (subgrupo 23 del PGC), que en el modelo de

balance forman parte del inmovilizado?

- ¿a la adquisición?

- ¿a la reclasificación contable?

- ¿cuando entren en funcionamiento?

o ¿Y los anticipos de inmovilizado (subgrupo 23 del PGC)? Cuando se adquieran los

elementos

o También los adquiridos por leasing25

- con condición resolutoria si no se ejerce la opción de compra

- se deduce y si se incumple se rectifica

Afectos a actividades económicas

o Fuente de conflictos

o No hay definición de “afección” en el IS, por lo que la referencia puede ser el

I.R.P.F., artículos 29 de la LeyF y 22 del ReglamentoG

o No hay definición de “actividad económica” en el IS, por lo que cabe remitirse al

H

artículo 27 de la Ley del I.R.P.F.

o Las remisiones al I.R.P.F.

- ¿en virtud de qué?

- ¿son preceptivas u optativas?

o Requisito de especial relevancia en las inversiones inmobiliarias

- por definición contable, su finalidad es generar ingresos sólo a través de

26

plusvalías o alquiler

- podría darse “doble actividad social”, la afecta y la no afecta

- el alquiler de inmuebles precisa de asignación de local y empleado

- la compraventa de inmuebles no tiene requisitos, por lo que bastará con

la clasificación contable, aunque hay quien piensa que dada su finalidad

serían Existencias, por lo que no podrían disfrutar de la deducción27

Situados en España o en el extranjero, ya que la Ley no exige que se invierta en España

24

Durante el trámite parlamentario del Proyecto de Ley fue rechazada una Enmienda que pretendía extender el

beneficio fiscal también a estos elementos.

25

Contratos a que se refiere el apartado 1 de la Disposición Adicional Séptima de la Ley 26/1988, de 29 de julio,

sobre disciplina e intervención de las entidades de crédito.

26

En la Quinta Parte del PGC, “Definiciones y Relaciones Contables”, se define a las Inversiones inmobiliarias

como:

“22. INVERSIONES INMOBILIARIAS

220. Inversiones en terrenos y bienes naturales

221. Inversiones en construcciones

Activos no corrientes que sean inmuebles y que se posean para obtener rentas, plusvalías o

ambas, en lugar de para:

— Su uso en la producción o suministro de bienes o servicios, o bien para fines administrativos; o

— Su venta en el curso ordinario de las operaciones”

27

Ver la página 70 de “Cierre Contable y Fiscal 2013” de Oscar García Sárgues, para la Delegación de AlicanteAlbacete de la AEDAF. Alicante Febrero 2014.

Preparado por Carlos Hernández

6

No se exige contabilización separada ni identificación contable de los elementos afectos a

la deducción, ya que el control se instrumenta a través de información en la memoria de

las CCAA28

IMPORTE DE LA BASE DE LA DEDUCCIÓN:

La base de la deducción se obtendrá aplicando a los beneficios invertidos un coeficiente

indicador de la parte del beneficio que ha tributado respecto del total beneficio

o Analíticamente:

Beneficio antes de impuestos (BAI) - Ajustes

Beneficio antes de impuestos (BAI)

o ¿Por qué en el numerador sólo hay ajustes negativos?

o ¿No deberían de sumarse los gastos no deducibles de carácter permanente? La Ley

no lo contempla y la respuesta oficial es no29

o ¿Es posible aumentar la inversión, para optimizar la deducción? No, porque sólo

30

pueden invertirse beneficios del ejercicio

31

El coeficiente se obtiene del cociente resultante de :

a) En el numerador:

o El beneficio antes de impuestos del ejercicio – {rentas o ingresos32 que sean objeto

de exención, reducción, bonificación, deducción del artículo 15.9 de la LIS o

deducción por doble imposición, exclusivamente en la parte exenta, reducida,

bonificada o deducida en la base imponible} – {rentas que hayan generado

derecho a deducción en la cuota íntegra}

o Ajustes por:

- corrección monetaria (art.15.9 LIS)

- rentas exentas obtenidas en el extranjero (art. 21 y 22 LIS)

- reducción de ingresos por patent box (art. 23 LIS)

- rentas con deducción por doble imposición interna (art.30 LIS) o

internacional (art. 31 y 32 LIS). Si la deducción es al 50% ajuste al 50%

- 50% de rentas obtenidas en Ceuta y Melilla (art.33 LIS bonificadas al 50%)

- 99 % de servicios públicos locales bonificados (art.34 LIS)

- ¿base de la deducción por reinversión del artículo 42 de la LIS? Parece que no

b) En el denominador:

o El beneficio antes de impuestos

Con dos decimales redondeado por defecto

o Sin multiplicar por 100 0,00 <coef<1,00

o Puede tener efectos “perversos”33

28

Ver el apartado 13 de las presentes Notas.

Informa AEAT 133881.

30

De forma que, si por ejemplo, el BAI fuera de 100.000 y el coeficiente de tributación efectiva del 0,80, la base

de la deducción será: 0,80 x 100.000 = 80.000, aun en el supuesto de que el importe invertido fuera de 200.000.

31

Artículo 37.4 de la LIS.

32

¿Por qué la distinción entre rentas e ingresos?

33

Ejemplo: 1 euro de dividendos con deducción del 50% coef = 0,99 reducción del 1% de la deducción.

29

Preparado por Carlos Hernández

7

¿El coeficiente del ejercicio de los beneficios o del de la inversión?

o El de la obtención de los beneficios

o En el ejercicio de la inversión no hacen falta beneficios

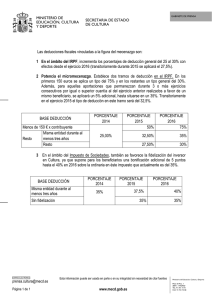

6. Tipo de la deducción y límites de aplicación:

Con carácter general: 10 %.

Empresas de menos de 5 millones de CNN y menos de 25 trabajadores con creación de

I

empleo, que tributen al tipo de la escala de la Disp. Adicional Duodécima de la LIS : 5 %

Es una deducción sobre la cuota íntegra minorada34

J

o Sujeta a lo dispuesto en el artículo 44 de la LIS

o Con límite del 35% de la cuota íntegra minorada

- para el ejercicio 2013: límite del 25%, junto con deducción por reinversión

del artículo 42 de la LIS35

- límite del 25 % prorrogado para 2014 y 201536

o La no aplicada en los 15 años inmediatos siguientes

7. Momento de la deducción y plazo para la inversión:

La deducción se genera en el periodo impositivo en el que se efectúa la inversión37

o Aunque todavía no entre en funcionamiento

38

o Condicionada a la afección en el plazo para invertir

o “Afección” se asimila a “puesta en funcionamiento”

39

Plazo para la inversión :

o General: Entre el inicio del periodo impositivo en el que se obtengan los beneficios

invertidos y los dos años posteriores

o ¿Qué quiere decir?

- ¿dos años desde el inicio del ejercicio? ¿el ejercicio y los dos siguientes?

- ¿se inicia el cómputo desde el inicio o desde el final del ejercicio?

- la interpretación literal, que se considera correcta desde el inicio, con lo que

el plazo máximo son dos ejercicios

- Ejemplo: si el ejercicio coincide con año natural, los beneficios de 2013 deben

de invertirse entre el 01/01/13 y el 31/12/14.

- Memento 2014 nº 3158: entre el 01/01/13 y el 31/12/15.

34

Cuota íntegra menos las bonificaciones y las deducciones para evitar la doble imposición.

Real Decreto-Ley 12/2012, de 30 de marzo.

36

Por la Ley 16/2013, de 29 de octubre, de medidas en materia de fiscalidad medioambiental y otras medidas

tributarias y financieras.

37

Artículo 37.3 de la LIS.

38

Según la Cuestión 7 del Informe DGT IE0041-14, de 6 de febrero de 2014: “…/…el derecho a la aplicación de la

deducción se producirá en el período impositivo en que se realiza la inversión, si bien estará condicionado a la

afectación del elemento patrimonial a la actividad económica dentro del plazo de inversión”.

39

Artículo 37.2 de la LIS.

35

Preparado por Carlos Hernández

8

o Excepcionalmente: Plan especial de inversión, aprobado por la Administración a

propuesta del sujeto pasivo, cuando

- la inversión precise de un plazo superior al previsto

- se solicite antes de que finalice el plazo para invertir

- duración del procedimiento: tres meses

- silencio administrativo positivo

K

- el procedimiento se desarrolla en los nuevos artículos 40bis y 40ter del RIS

La inversión se entiende realizada en el momento de la puesta a disposición40 de

elementos patrimoniales

o No a “la entrada en funcionamiento”

o Sin embargo, para el cómputo del mantenimiento exigido se habla

“funcionamiento”

o En la información a incluir en las cuentas anuales se pide la fecha o fechas

adquisición y afectación, lo que denota que pueden ser distintas

o Pueden no coincidir el ejercicio de la adquisición y el de la puesta

funcionamiento

- se deduce a la adquisición del elemento

- condicionado a la afectación dentro del plazo para invertir41

los

de

de

en

Pueden no coincidir el año de los beneficios y el año de la inversión

o Relevante si se produce un cambio de régimen

- ¿es aplicable si se pasa de ERD a General?

- ¿qué tipo es aplicable si se pasa de ERD a ERD<5MM con creación de empleo?

o La interpretación lógica es

- que se aplique la normativa del ejercicio en el que se generó el beneficio42

- porque este beneficio habrá tributado al tipo que se pretende reducir

o El resumen de algunas de las posibilidades es:

EJERCICIO DEL BENEFICIO

EJERCICIO DE LA INVERSION

DEDUCCIÓN

ERD

ERD

10%

ERD

ERD <5MM

10%

ERD

GENERAL

10%

ERD <5MM

ERD

5%

ERD <5MM

ERD <5MM

5%

ERD <5MM

GENERAL

5%

GENERAL

ERD

N.A.

GENERAL

ERD <5MM

N.A.

GENERAL

GENERAL

N.A.

40

Según la Cuestión 7 del Informe DGT IE0041-14, de 6 de febrero de 2014 “La Ley considera que la inversión se

entenderá efectuada en la fecha en que se produzca la puesta a disposición de los elementos patrimoniales

entendida como tal en la norma fiscal conforme a su sentido jurídico, como la disponibilidad de la cosa objeto del

contrato; esto es, en la terminología legal es una expresión equivalente a la entrega, es decir, representa el modo

de adquisición del dominio por parte del adquirente, ya que como establece el artículo 609 del Código Civil, la

propiedad y los demás derechos reales sobre los bienes se adquieren y transmiten por la ley, por donación, por

sucesión testada e intestada y por consecuencia de ciertos contratos mediante la tradición.”

41

Según la Cuestión 7 del Informe DGT IE0041-14, de 6 de febrero de 2014.

42

Criterio confirmado en la Cuestión 6 del Informe DGT IE0041-14, de 6 de febrero de 2014. En Memento Fiscal

2014 (nº 3152) se sostiene la posibilidad de deducir en el año de la inversión si entonces sí se es ERD.

Preparado por Carlos Hernández

9

8. Mantenimiento de la inversión43:

Los elementos objeto de inversión deberán mantenerse durante 5 años

o Mismo plazo para muebles e inmuebles

o En funcionamiento afectos y en uso

o Excepciones:

- vida útil < 5 años

- pérdida justificada

Vale transmitir y re-invertir

o Se debe reinvertir en activos análogos

o El producto de la transmisión o el valor neto contable, si éste fuera inferior

o En este supuesto,

- ¿se completa el periodo de permanencia o se inicia uno nuevo?

- lo lógico es que se complete

- en algún Territorio Foral se vuelve a iniciar el cómputo

Plazo para reinvertir:

o No inmediatamente

o En el ejercicio de la transmisión y el siguiente44

El incumplimiento pérdida de la deducción

45

9. Reserva indisponible :

Requisito ineludible

Se dota por el importe de la base de la deducción

o No por el total de la inversión

o Por la inversión x el coeficiente

Con cargo a los beneficios cuyo importe es objeto de inversión

o No con cargo a beneficios de años anteriores

o Tampoco con cargo a beneficios de años posteriores

o Posibilidad de deducir y luego completar la reserva No46

Dos cuestiones previas:

o Si no se dota la reserva por el total de la inversión:

- ¿no se puede deducir?

- ¿se deduce sólo por el importe de la reserva dotada?

o ¿Cuándo se debe de dotar la reserva?

43

Artículo 37.6 de la LIS.

Según la Cuestión 2 del Informe DGT IE0041-14, de 6 de febrero de 2014, “…/… la entidad cuenta con un plazo

de dos años desde el inicio del período impositivo en que se produce la transmisión hasta la finalización del

período impositivo siguiente, para efectuar la inversión”.

45

Artículo 37.5 de la LIS.

46

La claridad del segundo párrafo del artículo 37.5 de la LIS es meridiana cuando literalmente dice: “…/… La

reserva por inversiones deberá dotarse con cargo a los beneficios del ejercicio cuyo importe es objeto de

inversión”.

44

Preparado por Carlos Hernández

10

- ¿en el momento de la distribución de los beneficios?

- es decir, el 30/06/n+1

- aunque no se haya invertido y en previsión de que se haga

posteriormente

- debería de contemplarse en la propuesta de distribución de resultados

de la Nota 3 de la memoria de las CCAA

- ¿valdría llevar los beneficios a otra cuenta de reservas o remanente y cuando

se invierta hacer el traspaso?

- cumplimiento de forma “indirecta” del requisito de dotar la reserva

con cargo a los beneficios que se reinvierten

- el artículo 37 de la LIS nada dice al respecto47, aunque la apuntada

puede ser la solución, siempre que sea una reserva indisponible

- en cualquier caso, parece recomendable dotar la reserva y si luego no se

necesita se reclasifica

Registro contable de la dotación de la reserva indisponible

Pérdidas y ganancias

Remanente

Reservas beneficios ejercicio 20xx

a

Reserva por inversión de beneficios

artículo 37 de la LIS - Elemento XX

Se propone la cuenta “Reserva por inversión de beneficios artículo 37 de la LIS”

o Dentro de los Fondos Propios (FFPP)

o ¿Codificada en la cuenta 114 del PGC?

o ¿De forma desglosada en el epígrafe III “Reservas” del patrimonio neto del balance?

o ¿Una cuenta individualizada para cada elemento?

- debe de conocerse el saldo individual

- ¿vale con un registro auxiliar?

Problemas de aplicación:

o Con la cuantía de la reserva a dotar, que puede ser inalcanzable si se invierte todo

el beneficio

Ejemplo: Entidad con un BAI de 100.000 um, que realiza una inversión de 100.000

um. Si suponemos que no hay ajustes que hacer, con lo que el coeficiente será igual

a la unidad (por ser iguales numerador y denominador) los resultados serán:

- Base de la DIB: 100.000 um x 1,00 = 100.000 um

- DIB: 100.000 um x 10% = 10.000 um

- Cuota íntegra IS: BAI x tipo IS = 100.000 um x 25% = 25.000 um

- Cuota líquida IS: CI - DIB = 25.000 um – 10.000 um = 15.000 um

- Beneficio: BAI – IS = 100.000 um – 15.000 um = 85.000 um

- De donde resulta que:

Beneficio = 85.000 um < 100.000 um = Reserva a dotar

47

Por el contrario, en el artículo 44 de la Ley Foral Navarra 24/1996, del Impuesto sobre Sociedades sí que se

prevé esta posibilidad.

Preparado por Carlos Hernández

11

o Con la obligación legal de otras aplicaciones del resultado, como la dotación a la

reserva legal

- como parte de estos beneficios van cubrir la exigencia mercantil, no pueden ir

a la reserva indisponible

- la alternativa de dotarla con cargo a otras reservas (incluso generando reservas

negativas) no parece viable, porque se debe de dotar con cargo a los beneficios

que se invierten

- como la obligación del artículo 37 de la LIS es de rango inferior a la de la LSC,

no se puede completar la reserva, por lo que

- ¿no se puede deducir?

- ¿se deduce menos?

- ¿se pueden cumplir las obligaciones mercantiles traspasando otras reservas?

o ¿Tiene solución?

- no, por lo que no se podrá deducir toda la inversión, por imposibilidad de

dotar la reserva indisponible

- la peor interpretación sería que no se puede deducir por incumplimiento del

requisito

- ¿nos encontramos ante una condición imposible de cumplir? 48

- Parece un error de diseño del instrumento, que debería subsanarse

permitiendo la deducción siempre que no se reparta el beneficio

o La solución administrativa: La DGT, en su Informe IE0041-14 y en otro de sus ya

habituales excesos, ha interpretado que se puede completar la reserva indisponible

49

con beneficios de ejercicios posteriores

o En algunos casos para determinar la base de la deducción habrá que acudir a un

sistema de ecuaciones

- De forma similar al cálculo del % de participación en beneficios de los

Administradores y a la dotación a la RIC

- BDI = BAI – CL – 10%(BAI – CL), donde CL es BAI x t

Pueden no coincidir el año de los beneficios y el año de la inversión:

o ¿Qué pasa con el beneficio ya distribuido a otras reservas? ¿Se puede traspasar a la

indisponible? ¿Se debe de mantener en una cuenta de remanente?

o La prudencia aconseja dotar la reserva indisponible y luego cancelarla si no se

utiliza

o En cualquier caso, parece necesario identificar el origen de los beneficios invertidos

- ¿separar las reservas por ejercicios?

- ¿vale un registro auxiliar?

La reserva es indisponible

o Mientras deban de mantenerse las inversiones

48

Lo que, como con acierto ha comentado Tomás Marcos, convertiría a este requisito en no exigible, al amparo

de lo dispuesto por el artículo 1.116 del Código Civil que literalmente dice que: “Las condiciones imposibles, las

contrarias a las buenas costumbres y las prohibidas por la ley anularán la obligación que de ellas dependa. La

condición de no hacer una cosa imposible se tiene por no puesta.”

49

Según la Cuestión 3 del Informe DGT IE0041-14, de 6 de febrero de 2014, “…/… en caso de no existir beneficios

suficientes en el ejercicio para proceder a su dotación, la aplicación de la deducción estará condicionada a la

dotación de la reserva con cargo a los primeros beneficios de ejercicios siguientes”.

Preparado por Carlos Hernández

12

o Sin excepciones50, aun en caso de, por ejemplo,

- ejercicio del derecho de separación, o exclusión, del socio o accionista

- que el saldo se elimine o reduzca como consecuencia de operaciones a las que

sea de aplicación el régimen especial del Capítulo VIII del Titulo VII de la LIS

- que se aplique en virtud de una obligación de carácter legal

- disolución con liquidación, incluso por imperativo legal

La aplicación o disposición indebida de la reserva determinará la pérdida de la deducción

10. Incompatibilidades:

La DIB es expresamente incompatible con51

o la libertad de amortización de activos

o la deducción por inversiones del artículo 94 de la Ley 20/1991, de 7 de junio, de

modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias52

53

o la dotación a la Reserva para Inversiones en Canarias (RIC)

También incompatible con

o La aplicación del tipo reducido del 15/20 por entidades de nueva creación de la

Disp. Adicional Decimonovena de la LIS

o La deducción por reinversión de beneficios extraordinarios del art.42 de la LIS54

o La deducción por inversión en inmovilizados materiales afectos exclusivamente a

las actividades de I+D del artículo 35 de la LIS55

o Las deducciones medioambientales del artículo 39 de la LIS56

o Régimen especial de las entidades dedicadas al arrendamiento de viviendas

No acumulable con

o La aplicación del tipo reducido del 15/20% de las ERD con CNN<5MM, menos de 25

57

trabajadores y creación de empleo, vía reducción del tipo de la DIB al 5%

Compatible con

o La deducción del art.42 en la transmisión del activo

o La amortización fiscal acelerada

o Cualquier otro beneficio fiscal no citado expresamente

50

Al contrario de lo que sucede con la reserva indisponible creada por el artículo 9 de la Ley 16/2012, de 27 de

diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas

y al impulso de la actividad económica (BOE nº 312, de 28/12/12), por el que se aprobó la actualización de

balances de 2012.

51

Artículo 37.7 de la LIS.

52

Lo que, en la práctica, junto a la incompatibilidad con la RIC y a pesar de lo intentado en el trámite

parlamentario, la convierte en una deducción sólo para inversiones en activos fuera de Canarias.

53

Artículo 27 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias.

54

Por disponer el artículo 44.3 de la LIS que “3. Una misma inversión no podrá dar lugar a la aplicación de más

de una deducción en la misma entidad salvo disposición expresa, ni podrá dar lugar a la aplicación de una

deducción en más de una entidad”.

55

Idem anterior.

56

Idem anterior.

57

Artículo 37.7 de la LIS.

Preparado por Carlos Hernández

13

No son incompatibilidades “absolutas”

o Son alternativas de aplicación optativa

o Convendrá hacer cálculos y valorar la mejor opción

o Cabe la posibilidad de acoger un mismo activo a varios beneficios fiscales

58

11. Pérdida de la deducción :

Se perderá por el incumplimiento de cualquiera de los requisitos

Sin graduación bastará cualquier incumplimiento

o Sin factor alguno de proporcionalidad

L

Se regularizará en la forma establecida en el artículo 137.3 de la LIS

o En el ejercicio del incumplimiento

o Con intereses de demora

La Ley no excluye expresamente la sanción

o Parece posible aplicar el régimen general sancionador de la LGT

o El tipo infractor sería

- “dejar de ingresar”

- la acreditación incorrecta de deducciones

o Sólo en caso de regularización por parte de la Administración

12. Régimen de consolidación fiscal:

La inversión podrá efectuarla cualquier entidad del grupo

o Incluso entidades en pérdidas

o Siempre que el grupo fiscal en conjunto tenga beneficios

o ¿Y si alguna entidad no cumple el resto de condiciones?

- ¿E.R.D.?

- ¿Patrimoniales?

o Parece que los requisitos deben de cumplirse por el grupo fiscal

- ¿se puede cumplir el requisito de mantenimiento de forma compartida?

- ¿una vende y la otra reinvierte?

el coeficiente se calculará a partir de los beneficios que resulten de la cuenta de pérdidas

y ganancias consolidada59

o Teniendo en cuenta los ajustes que correspondan a todas las entidades integrantes

del grupo fiscal

o Excepto si no forman parte de la base consolidada, porque las operaciones se

eliminen en la consolidación fiscal

La reserva indisponible será dotada por la entidad que realice la inversión, salvo que no le

resulte posible (pérdidas o insuficiencia de beneficio), en cuyo caso deberá ser dotada por

otra entidad del grupo fiscal

58

59

Artículo 37.1 de la LIS.

A que se refiere el artículo 79 de la LIS, calculada por el método de integración global.

Preparado por Carlos Hernández

14

13. Información en las cuentas anuales (CCAA):

Obligación que supone una nueva invasión de la norma fiscal en el ámbito mercantil60

La exigencia específica de información en las CCAA contenida en el artículo 37.8 de la LIS

debe de entenderse complementaria de la propiamente contable a incluir con carácter

general en la memoria

o En la Nota 3 “Distribución de resultados”, se preverá la dotación de la reserva

indisponible con cargo a los beneficios del ejercicio

o En las Notas 5 “Inmovilizado material” y 6 “Inversiones inmobiliarias”, debería

dejarse constancia de la existencia de activos afectos al requisito de permanencia

o En la Nota 9.3 “Fondos propios”, se informará de la existencia de la “Reserva por

inversión de beneficios artículo 37 de la LIS” y especialmente sobre las restricciones

legales a la disponibilidad de la misma

o Si fuera relevante por su cuantía o carácter sustantivo, la Nota 12 “Situación fiscal”

también contendrá información sobre esta deducción

El artículo 37.8 LIS establece una obligación específica de información contable, cuando

dispone que, hasta que se cumpla el plazo de mantenimiento, deberá informarse en la

memoria de las CCAA sobre

o Importe de los beneficios acogidos a la deducción y ejercicio en que se obtuvieron

o La reserva indisponible que debe figurar dotada

o Identificación e importe de los elementos adquiridos

o La fecha o fechas de adquisición y afectación

Cuestiones pendientes:

o ¿Debe presentarse información comparativa con el ejercicio precedente? Parece

61

que sí, aunque implique duplicar la ya excesiva información

o ¿En qué apartado de la memoria debe incluirse la información específica? ¿En

varios? ¿En uno “ad hoc”?

El incumplimiento del deber de información pérdida de la deducción

o Sin graduar

o Sin proporcionalidad alguna

o Abandonando el calificativo “sustancial”

o ¿Es suficiente con la más mínima omisión?

o Un mero “elemento de control” se convierte en un requisito ineludible del

beneficio fiscal

o No hay sanción específica, pero puede dar lugar a ella

60

Para los interesados en la materia es altamente recomendable el trabajo “Información fiscal a incluir en la

memoria de las cuentas anuales. Check-list práctico y consecuencias del incumplimiento” de Andrés Báez

Moreno, para la Delegación de Alicante-Albacete de la AEDAF. Alicante Marzo 2014.

61

Las Normas de Formulación de CCAA (NFCA) del PGC disponen que, salvo autorización en contrario, toda la

información cuantitativa de la memoria debe de presentarse comparada con la del ejercicio anterior (Norma

10ª.3).

Preparado por Carlos Hernández

15

A

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del

Impuesto sobre Sociedades

“Artículo 37 Deducción por inversión de beneficios

1. Las entidades que cumplan los requisitos establecidos en el artículo 108 y tributen de acuerdo con la escala de

gravamen prevista en el artículo 114, ambos de esta Ley, tendrán derecho a una deducción en la cuota íntegra del

10 por ciento de los beneficios del ejercicio, sin incluir la contabilización del Impuesto sobre Sociedades, que se

inviertan en elementos nuevos del inmovilizado material o inversiones inmobiliarias afectos a actividades

económicas, siempre que cumplan las condiciones establecidas en este artículo.

Esta deducción será del 5 por ciento en el caso de entidades que tributen de acuerdo con la escala de gravamen

prevista en la disposición adicional duodécima de esta Ley.

La inversión se entenderá efectuada en la fecha en que se produzca la puesta a disposición de los elementos

patrimoniales, incluso en el supuesto de elementos patrimoniales que sean objeto de los contratos de

arrendamiento financiero a los que se refiere el apartado 1 de la disposición adicional séptima de la Ley 26/1988,

de 29 de julio, sobre disciplina e intervención de las entidades de crédito. No obstante, en este último caso, la

deducción estará condicionada, con carácter resolutorio, al ejercicio de la opción de compra.

En el caso de entidades que tributen en el régimen de consolidación fiscal, la inversión podrá efectuarla cualquier

entidad que forme parte del grupo.

2. La inversión en elementos patrimoniales afectos a actividades económicas deberá realizarse en el plazo

comprendido entre el inicio del período impositivo en que se obtienen los beneficios objeto de inversión y los dos

años posteriores o, excepcionalmente, de acuerdo con un plan especial de inversión aprobado por la

Administración tributaria a propuesta del sujeto pasivo.

3. La deducción se practicará en la cuota íntegra correspondiente al período impositivo en que se efectúe la

inversión.

4. La base de la deducción resultará de aplicar al importe de los beneficios del ejercicio, sin incluir la

contabilización del Impuesto sobre Sociedades, objeto de inversión un coeficiente determinado por:

a) En el numerador: los beneficios obtenidos en el ejercicio, sin incluir la contabilización del Impuesto sobre

Sociedades, minorados por aquellas rentas o ingresos que sean objeto de exención, reducción, bonificación,

deducción del artículo 15.9 de esta Ley o deducción por doble imposición, exclusivamente en la parte exenta,

reducida, bonificada o deducida en la base imponible, o bien que haya generado derecho a deducción en la

cuota íntegra.

b) En el denominador: los beneficios obtenidos en el ejercicio, sin incluir la contabilización del Impuesto

sobre Sociedades.

El coeficiente que resulte se tomará con dos decimales redondeado por defecto.

En el caso de entidades que tributen en el régimen de consolidación fiscal, el coeficiente se calculará a partir de

los beneficios que resulten de la cuenta de pérdidas y ganancias a que se refiere el artículo 79 de esta Ley y se

tendrán en cuenta los ajustes a que se refiere la anterior letra a) que correspondan a todas las entidades que

forman parte del grupo fiscal, excepto que no formen parte de los referidos beneficios.

5. Las entidades que apliquen esta deducción deberán dotar una reserva por inversiones, por un importe igual a la

base de deducción, que será indisponible en tanto que los elementos patrimoniales en los que se realice la

inversión deban permanecer en la entidad.

La reserva por inversiones deberá dotarse con cargo a los beneficios del ejercicio cuyo importe es objeto de

inversión.

En el caso de entidades que tributen en el régimen de consolidación fiscal, esta reserva será dotada por la entidad

que realiza la inversión, salvo que no le resulte posible, en cuyo caso deberá ser dotada por otra entidad del grupo

fiscal.

6. Los elementos patrimoniales objeto de inversión deberán permanecer en funcionamiento en el patrimonio de la

entidad, salvo pérdida justificada, durante un plazo de 5 años, o durante su vida útil de resultar inferior.

No obstante, no se perderá la deducción si se produce la transmisión de los elementos patrimoniales objeto de

inversión antes de la finalización del plazo señalado en el párrafo anterior y se invierte el importe obtenido o el

valor neto contable, si fuera menor, en los términos establecidos en este artículo.

Preparado por Carlos Hernández

16

7. Esta deducción es incompatible con la aplicación de la libertad de amortización, con la deducción por

inversiones regulada en el artículo 94 de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del

Régimen Económico Fiscal de Canarias, y con la Reserva para inversiones en Canarias regulada en el artículo 27

de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias.

8. Los sujetos pasivos harán constar en la memoria de las cuentas anuales la siguiente información:

a) El importe de los beneficios acogido a la deducción y el ejercicio en que se obtuvieron.

b) La reserva indisponible que debe figurar dotada.

c) Identificación e importe de los elementos adquiridos.

d) La fecha o fechas en que los elementos han sido objeto de adquisición y afectación a la actividad

económica.

Dicha mención en la memoria deberá realizarse hasta que se cumpla el plazo de mantenimiento a que se refiere

el apartado 6 de este artículo.

9. El incumplimiento de cualquiera de los requisitos previstos en este artículo determinará la pérdida del derecho

de esta deducción, y su regularización en la forma establecida en el artículo 137.3 de esta Ley.”

B

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del

Impuesto sobre Sociedades

“Artículo 108 Ámbito de aplicación. Cifra de negocios

1.Los incentivos fiscales establecidos en este capítulo se aplicarán siempre que el importe neto de la cifra de

negocios habida en el período impositivo inmediato anterior sea inferior a 10 millones de euros.

2. Cuando la entidad fuere de nueva creación, el importe de la cifra de negocios se referirá al primer período

impositivo en que se desarrolle efectivamente la actividad. Si el período impositivo inmediato anterior hubiere

tenido una duración inferior al año, o la actividad se hubiere desarrollado durante un plazo también inferior, el

importe neto de la cifra de negocios se elevará al año.

3. Cuando la entidad forme parte de un grupo de sociedades en el sentido del artículo 42 del Código de Comercio,

con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, el importe neto

de la cifra de negocios se referirá al conjunto de entidades pertenecientes a dicho grupo. Igualmente se aplicará

este criterio cuando una persona física por sí sola o conjuntamente con el cónyuge u otras personas físicas unidas

por vínculos de parentesco en línea directa o colateral, consanguínea o por afinidad, hasta el segundo grado

inclusive, se encuentren con relación a otras entidades de las que sean socios en alguna de las situaciones a que

se refiere el artículo 42 del Código de Comercio, con independencia de la residencia de las entidades y de la

obligación de formular cuentas anuales consolidadas.

4. Los incentivos fiscales establecidos en este capítulo también serán de aplicación en los tres períodos

impositivos inmediatos y siguientes a aquél período impositivo en que la entidad o conjunto de entidades a que se

refiere el apartado anterior, alcancen la referida cifra de negocios de 10 millones de euros, determinada de

acuerdo con lo establecido en este artículo, siempre que las mismas hayan cumplido las condiciones para ser

consideradas como de reducida dimensión tanto en aquél período como en los dos períodos impositivos

anteriores a este último.

Lo establecido en el párrafo anterior será igualmente aplicable cuando dicha cifra de negocios se alcance como

consecuencia de que se haya realizado una operación de las reguladas en el capítulo VIII del título VII de esta Ley

acogida al régimen fiscal establecido en dicho capítulo, siempre que las entidades que hayan realizado tal

operación cumplan las condiciones para ser consideradas como de reducida dimensión tanto en el período

impositivo en que se realice la operación como en los dos períodos impositivos anteriores a este último.”

C

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del

Impuesto sobre Sociedades

“Artículo 114 Tipo de gravamen

Las entidades que cumplan las previsiones del artículo 108 de esta Ley tributarán con arreglo a la siguiente

escala, excepto si de acuerdo con lo previsto en el artículo 28 de esta Ley deban tributar a un tipo diferente del

general:

Preparado por Carlos Hernández

17

a) Por la parte de base imponible comprendida entre 0 y 300.000 euros, al tipo del 25 por ciento.

b) Por la parte de base imponible restante, al tipo del 30 por ciento.

Cuando el período impositivo tenga una duración inferior al año, la parte de la base imponible que tributará al

tipo del 25 por ciento será la resultante de aplicar a 300.000 euros la proporción en la que se hallen el número de

días del período impositivo entre 365 días, o la base imponible del período impositivo cuando esta fuera inferior.”

D

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del

Impuesto sobre Sociedades

“Artículo 28 El tipo de gravamen

1. El tipo general de gravamen para los sujetos pasivos de este impuesto será el 35 por ciento (30 % según

Disposición Adicional 8.ª, introducida por la Ley 35/2006, de 28 de noviembre, sobre nuevos tipos de gravamen

con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2007).

2. Tributarán al tipo del 25 por ciento:

a) Las mutuas de seguros generales, las mutualidades de previsión social y las mutuas de accidentes de

trabajo y enfermedades profesionales de la Seguridad Social que cumplan los requisitos establecidos por su

normativa reguladora.

b) Las sociedades de garantía recíproca y las sociedades de reafianzamiento reguladas en la Ley 1/1994, de

11 de marzo, sobre el régimen jurídico de las sociedades de garantía recíproca, inscritas en el registro

especial del Banco de España.

c) Las sociedades cooperativas de crédito y cajas rurales, excepto por lo que se refiere a los resultados

extracooperativos, que tributarán al tipo general.

d) Los colegios profesionales, las asociaciones empresariales, las cámaras oficiales y los sindicatos de

trabajadores. Letra d) del número 2 del artículo 28 redactada por la disposición adicional segunda de la L.O.

8/2007, de 4 de julio, sobre financiación de los partidos políticos («B.O.E.» 5 julio).Vigencia: 6 julio 2007

e) Las entidades sin fines lucrativos a las que no sea de aplicación el régimen fiscal establecido en la Ley

49/2002, de 23 de diciembre, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos

fiscales al mecenazgo.

f) Los fondos de promoción de empleo constituidos al amparo del artículo 22 de la Ley 27/1984, de 26 de

julio, sobre reconversión y reindustrialización.

g) Las uniones, federaciones y confederaciones de cooperativas.

h) La Entidad de Derecho público Puertos del Estado y las Autoridades Portuarias.

3. Tributarán al 20 por ciento las sociedades cooperativas fiscalmente protegidas, excepto por lo que se refiere a

los resultados extracooperativos, que tributarán al tipo general.

4. Tributarán al 10 por ciento las entidades a las que sea de aplicación el régimen fiscal establecido en la Ley

49/2002, de 23 de diciembre, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al

mecenazgo.

5. Tributarán al tipo del 1 por ciento:

a) Las sociedades de inversión de capital variable reguladas por la Ley 35/2003, de 4 de noviembre, de

Instituciones de Inversión Colectiva, siempre que el número de accionistas requerido sea, como mínimo, el

previsto en su artículo 9.4.

b) Los fondos de inversión de carácter financiero previstos en la citada Ley, siempre que el número de

partícipes requerido sea, como mínimo, el previsto en su artículo 5.4.

c) Las sociedades de inversión inmobiliaria y los fondos de inversión inmobiliaria regulados en la citada Ley,

distintos de los previstos en la letra d) siguiente, siempre que el número de accionistas o partícipes requerido

sea, como mínimo, el previsto en los artículos 5.4 y 9.4 de dicha Ley y que, con el carácter de instituciones de

inversión colectiva no financieras, tengan por objeto exclusivo la inversión en cualquier tipo de inmueble de

naturaleza urbana para su arrendamiento.

La aplicación de los tipos de gravamen previstos en este apartado requerirá que los bienes inmuebles que

integren el activo de las Instituciones de Inversión Colectiva a que se refiere el párrafo anterior no se

Preparado por Carlos Hernández

18

enajenen hasta que no hayan transcurrido al menos tres años desde su adquisición, salvo que, con carácter

excepcional, medie la autorización expresa de la Comisión Nacional del Mercado de Valores.

La transmisión de dichos inmuebles antes del transcurso del período mínimo a que se refiere esta letra c)

determinará que la renta derivada de dicha transmisión tributará al tipo general de gravamen del impuesto.

Además, la entidad estará obligada a ingresar, junto con la cuota del período impositivo correspondiente al

período en el que se transmitió el bien, los importes resultantes de aplicar a las rentas correspondientes al

inmueble en cada uno de los períodos impositivos anteriores en los que hubiera resultado de aplicación el

régimen previsto en esta letra c), la diferencia entre el tipo general de gravamen vigente en cada período y

el tipo del 1 por ciento, sin perjuicio de los intereses de demora, recargos y sanciones que, en su caso,

resulten procedentes.

Lo establecido en esta letra c) está condicionado a que los estatutos de la entidad prevean la no distribución

de dividendos.

d) Las sociedades de inversión inmobiliaria y los fondos de inversión inmobiliaria regulados en la Ley

35/2003, de 4 de noviembre, que, además de reunir los requisitos previstos en la letra c), desarrollen la

actividad de promoción exclusivamente de viviendas para destinarlas a su arrendamiento y cumplan las

siguientes condiciones:

1.ª Las inversiones en bienes inmuebles afectas a la actividad de promoción inmobiliaria no podrán

superar el 20 por ciento del total del activo de la sociedad o fondo de inversión inmobiliaria.

2.ª La actividad de promoción inmobiliaria y la de arrendamiento deberán ser objeto de contabilización

separada para cada inmueble adquirido o promovido, con el desglose que resulte necesario para

conocer la renta correspondiente a cada vivienda, local o finca registral independiente en que éstos se

dividan, sin perjuicio del cómputo de las inversiones en el total del activo a efectos del porcentaje

previsto en la letra c).

3.ª Los inmuebles derivados de la actividad de promoción deberán permanecer arrendados u ofrecidos

en arrendamiento por la sociedad o fondo de inversión inmobiliaria durante un período mínimo de

siete años. Este plazo se computará desde la fecha de terminación de la construcción. A estos efectos,

la terminación de la construcción del inmueble se acreditará mediante el certificado final de obra a que

se refiere el artículo 6 de la Ley 38/1999, de 5 de noviembre, de Ordenación de la Edificación.

La transmisión de dichos inmuebles antes del transcurso del período mínimo a que se refiere esta letra

d) o la letra c) anterior, según proceda, determinará que la renta derivada de dicha transmisión

tributará al tipo general de gravamen del impuesto. Además, la entidad estará obligada a ingresar,

junto con la cuota del período impositivo correspondiente al período en el que se transmitió el bien, los

importes resultantes de aplicar a las rentas correspondientes al inmueble en cada uno de los períodos

impositivos anteriores en los que hubiera resultado de aplicación el régimen previsto en esta letra d) la

diferencia entre el tipo general de gravamen vigente en cada período y el tipo del uno por ciento, sin

perjuicio de los intereses de demora, recargos y sanciones que, en su caso, resulten procedentes.

Las sociedades de inversión inmobiliaria o los fondos de inversión inmobiliaria que desarrollen la

actividad de promoción de viviendas para su arrendamiento estarán obligadas a comunicar dicha

circunstancia a la Administración tributaria en el período impositivo en que se inicie la citada actividad.

e) El fondo de regulación del mercado hipotecario, establecido en el artículo 25 de la Ley 2/1981, de 25 de

marzo, de regulación del mercado hipotecario.

6. Tributarán al tipo del cero por ciento los fondos de pensiones regulados en el texto refundido de la Ley de

Regulación de los Planes y Fondos de Pensiones.

7. Tributarán al tipo del 40 por ciento las entidades que se dediquen a la exploración, investigación y explotación

de yacimientos y almacenamientos subterráneos de hidrocarburos en los términos establecidos en la Ley

34/1998, de 7 de octubre, del Sector de Hidrocarburos.

Las actividades relativas al refino y cualesquiera otras distintas de las de exploración, investigación, explotación,

transporte, almacenamiento, depuración y venta de hidrocarburos extraídos, o de la actividad de

almacenamiento subterráneo de hidrocarburos propiedad de terceros, quedarán sometidas al tipo general de

gravamen.

Preparado por Carlos Hernández

19

A las entidades que desarrollen exclusivamente la actividad de almacenamiento de hidrocarburos propiedad de

terceros no les resultará aplicable el régimen especial establecido en el capítulo X del título VII de esta ley y

tributarán al tipo del 35 por ciento.

8. Tributarán al tipo de gravamen especial que resulte de lo establecido en el artículo 43 de la Ley 19/1994, de 6

de julio, de modificación del Régimen Económico y Fiscal de Canarias, las entidades de la Zona Especial Canaria,

por la parte de base imponible correspondiente a las operaciones realizadas efectiva y materialmente en el

ámbito geográfico de la Zona Especial Canaria.

E

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del

Impuesto sobre Sociedades

“Disposición adicional decimonovena Entidades de nueva creación

1. Las entidades de nueva creación, constituidas a partir de 1 de enero de 2013, que realicen actividades

económicas tributarán, en el primer período impositivo en que la base imponible resulte positiva y en el siguiente,

con arreglo a la siguiente escala, excepto si, de acuerdo con lo previsto en el artículo 28 de esta ley, deban

tributar a un tipo inferior:

a) Por la parte de base imponible comprendida entre 0 y 300.000 euros, al tipo del 15 por ciento.

b) Por la parte de base imponible restante, al tipo del 20 por ciento.

Cuando el período impositivo tenga duración inferior al año, la parte de base imponible que tributarán al tipo del

15 por ciento será la resultante de aplicar a 300.000 euros la proporción en la que se hallen el número de días del

período impositivo entre 365 días, o la base imponible del período impositivo cuando esta fuera inferior.

2. …/…

3. A los efectos de lo previsto en esta disposición, no se entenderá iniciada una actividad económica:

a) Cuando la actividad económica hubiera sido realizada con carácter previo por otras personas o entidades

vinculadas en el sentido del artículo 16 de esta ley y transmitida, por cualquier título jurídico, a la entidad de

nueva creación.

b) Cuando la actividad económica hubiera sido ejercida, durante el año anterior a la constitución de la

entidad, por una persona física que ostente una participación, directa o indirecta, en el capital o en los

fondos propios de la entidad de nueva creación superior al 50 por ciento.

4. No tendrán la consideración de entidades de nueva creación aquellas que formen parte de un grupo en los

términos establecidos en el artículo 42 del Código de Comercio, con independencia de la residencia y de la

obligación de formular cuentas anuales consolidadas.”

F

Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación

parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio

”Artículo 29 Elementos patrimoniales afectos

1. Se considerarán elementos patrimoniales afectos a una actividad económica:

a) Los bienes inmuebles en los que se desarrolla la actividad del contribuyente.

b) Los bienes destinados a los servicios económicos y socioculturales del personal al servicio de la actividad. No

se consideran afectos los bienes de esparcimiento y recreo o, en general, de uso particular del titular de la

actividad económica.

c) Cualesquiera otros elementos patrimoniales que sean necesarios para la obtención de los respectivos

rendimientos. En ningún caso tendrán esta consideración los activos representativos de la participación en

fondos propios de una entidad y de la cesión de capitales a terceros.

2. Cuando se trate de elementos patrimoniales que sirvan sólo parcialmente al objeto de la actividad económica,

la afectación se entenderá limitada a aquella parte de los mismos que realmente se utilice en la actividad de que

se trate. En ningún caso serán susceptibles de afectación parcial elementos patrimoniales indivisibles.

Reglamentariamente se determinarán las condiciones en que, no obstante su utilización para necesidades

privadas de forma accesoria y notoriamente irrelevante, determinados elementos patrimoniales puedan

considerarse afectos a una actividad económica.

3. …/…”

Preparado por Carlos Hernández

20

G

Real Decreto 439/2007, de 30 de marzo, por el que se aprueba el Reglamento del Impuesto sobre la Renta

de las Personas Físicas y se modifica el Reglamento de Planes y Fondos de Pensiones, aprobado por Real

Decreto 304/2004, de 20 de febrero.

“Artículo 22 Elementos patrimoniales afectos a una actividad

1. Se considerarán elementos patrimoniales afectos a una actividad económica desarrollada por el contribuyente,

con independencia de que su titularidad, en caso de matrimonio, resulte común a ambos cónyuges, los siguientes:

a) Los bienes inmuebles en los que se desarrolle la actividad.

b) Los bienes destinados a los servicios económicos y socioculturales del personal al servicio de la actividad.

c) Cualesquiera otros elementos patrimoniales que sean necesarios para la obtención de los respectivos

rendimientos.

En ningún caso tendrán la consideración de elementos afectos a una actividad económica los activos

representativos de la participación en fondos propios de una entidad y de la cesión de capitales a terceros y los

destinados al uso particular del titular de la actividad, como los de esparcimiento y recreo.

2. Sólo se considerarán elementos patrimoniales afectos a una actividad económica aquellos que el contribuyente

utilice para los fines de la misma.

No se entenderán afectados:

1.º Aquéllos que se utilicen simultáneamente para actividades económicas y para necesidades privadas,

salvo que la utilización para estas últimas sea accesoria y notoriamente irrelevante de acuerdo con lo

previsto en el apartado 4 de este artículo.

2.º Aquellos que, siendo de la titularidad del contribuyente, no figuren en la contabilidad o registros oficiales

de la actividad económica que esté obligado a llevar el contribuyente, salvo prueba en contrario.

3. Cuando se trate de elementos patrimoniales que sirvan sólo parcialmente al objeto de la actividad, la

afectación se entenderá limitada a aquella parte de los mismos que realmente se utilice en la actividad de que se

trate. En este sentido, sólo se considerarán afectadas aquellas partes de los elementos patrimoniales que sean

susceptibles de un aprovechamiento separado e independiente del resto. En ningún caso serán susceptibles de

afectación parcial elementos patrimoniales indivisibles.

4. Se considerarán utilizados para necesidades privadas de forma accesoria y notoriamente irrelevante los bienes

del inmovilizado adquiridos y utilizados para el desarrollo de la actividad económica que se destinen al uso

personal del contribuyente en días u horas inhábiles durante los cuales se interrumpa el ejercicio de dicha

actividad.

Lo dispuesto en el párrafo anterior no será de aplicación a los automóviles de turismo y sus remolques,

ciclomotores, motocicletas, aeronaves o embarcaciones deportivas o de recreo, salvo los siguientes supuestos:

a) Los vehículos mixtos destinados al transporte de mercancías.

b) Los destinados a la prestación de servicios de transporte de viajeros mediante contraprestación.

c) Los destinados a la prestación de servicios de enseñanza de conductores o pilotos mediante

contraprestación.

d) Los destinados a los desplazamientos profesionales de los representantes o agentes comerciales.

e) Los destinados a ser objeto de cesión de uso con habitualidad y onerosidad.

A estos efectos, se considerarán automóviles de turismo, remolques, ciclomotores y motocicletas los definidos

como tales en el anexo del Real Decreto Legislativo 339/1990, de 2 de marzo, por el que se aprueba el texto

articulado de la Ley sobre Tráfico, Circulación de Vehículos a Motor y Seguridad Vial, así como los definidos como

vehículos mixtos en dicho anexo y, en todo caso, los denominados vehículos todo terreno o tipo «jeep».”

H

Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación

parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

”Artículo 27 Rendimientos íntegros de actividades económicas

1. Se considerarán rendimientos íntegros de actividades económicas aquellos que, procediendo del trabajo

personal y del capital conjuntamente, o de uno solo de estos factores, supongan por parte del contribuyente la

Preparado por Carlos Hernández

21

ordenación por cuenta propia de medios de producción y de recursos humanos o de uno de ambos, con la

finalidad de intervenir en la producción o distribución de bienes o servicios.

En particular, tienen esta consideración los rendimientos de las actividades extractivas, de fabricación, comercio o

prestación de servicios, incluidas las de artesanía, agrícolas, forestales, ganaderas, pesqueras, de construcción,

mineras, y el ejercicio de profesiones liberales, artísticas y deportivas.

2. A efectos de lo dispuesto en el apartado anterior, se entenderá que el arrendamiento de inmuebles se realiza

como actividad económica, únicamente cuando concurran las siguientes circunstancias:

a) Que en el desarrollo de la actividad se cuente, al menos, con un local exclusivamente destinado a llevar a

cabo la gestión de la actividad.

b) Que para la ordenación de aquélla se utilice, al menos, una persona empleada con contrato laboral y a

jornada completa.”

I

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del

Impuesto sobre Sociedades

“Disposición adicional duodécima Tipo de gravamen reducido en el Impuesto sobre Sociedades por

mantenimiento o creación de empleo

1. En los períodos impositivos iniciados dentro de los años 2009, 2010, 2011, 2012, 2013 y 2014, las entidades

cuyo importe neto de la cifra de negocios habida en dichos períodos sea inferior a 5 millones de euros y la

plantilla media en los mismos sea inferior a 25 empleados, tributarán con arreglo a la siguiente escala, excepto si

de acuerdo con lo previsto en el artículo 28 de esta Ley deban tributar a un tipo diferente del general:

a) Por la parte de base imponible comprendida entre 0 y 120.202,41 euros, al tipo del 20 por ciento.

En los períodos impositivos iniciados dentro de los años 2011, 2012, 2013 y 2014, ese tipo se aplicará sobre

la parte de base imponible comprendida entre 0 y 300.000 euros.

b) Por la parte de base imponible restante, al tipo del 25 por ciento.

Cuando el período impositivo tenga una duración inferior al año, se aplicará lo establecido en el último

párrafo del artículo 114 de esta Ley.

2. La aplicación de la escala a que se refiere el apartado anterior está condicionada a que durante los doce meses

siguientes al inicio de cada uno de esos períodos impositivos, la plantilla media de la entidad no sea inferior a la

unidad y, además, tampoco sea inferior a la plantilla media de los doce meses anteriores al inicio del primer

período impositivo que comience a partir de 1 de enero de 2009.

Cuando la entidad se haya constituido dentro de ese plazo anterior de doce meses, se tomará la plantilla media

que resulte de ese período.

Los requisitos para la aplicación de la escala se computarán de forma independiente en cada uno de esos

períodos impositivos.

En caso de incumplimiento de la condición establecida en este apartado, procederá realizar la regularización en la

forma establecida en el apartado 5 de esta disposición adicional.

3. Para el cálculo de la plantilla media de la entidad se tomarán las personas empleadas, en los términos que

disponga la legislación laboral, teniendo en cuenta la jornada contratada en relación con la jornada completa.

Se computará que la plantilla media de los doce meses anteriores al inicio del primer período impositivo que

comience a partir de 1 de enero de 2009 es cero cuando la entidad se haya constituido a partir de esa fecha.

4. A efectos de determinar el importe neto de la cifra de negocios, se tendrá en consideración lo establecido en el

apartado 3 del artículo 108 de esta Ley.

Cuando la entidad sea de nueva creación, o alguno de los períodos impositivos a que se refiere el apartado 1 de

esta disposición adicional hubiere tenido una duración inferior al año, o bien la actividad se hubiera desarrollado

durante un plazo también inferior, el importe neto de la cifra de negocios se elevará al año.

5. Cuando la entidad se hubiese constituido dentro de los años 2009, 2010, 2011, 2012, 2013 o 2014 y la plantilla

media en los doce meses siguientes al inicio del primer período impositivo sea superior a cero e inferior a la

unidad, la escala establecida en el apartado 1 de esta disposición adicional se aplicará en el período impositivo de

constitución de la entidad a condición de que en los doce meses posteriores a la conclusión de ese período

impositivo la plantilla media no sea inferior a la unidad.

Preparado por Carlos Hernández

22

Cuando se incumpla dicha condición, el sujeto pasivo deberá ingresar junto con la cuota del período impositivo en

que tenga lugar el incumplimiento el importe resultante de aplicar el 5 por ciento a la base imponible del referido

primer período impositivo, además de los intereses de demora.

6. Cuando al sujeto pasivo le sea de aplicación la modalidad de pago fraccionado establecida en el apartado 3 del

artículo 45 de esta Ley, la escala a que se refiere el apartado 1 anterior no será de aplicación en la cuantificación

de los pagos fraccionados.”

Disposición adicional duodécima redactada, con efectos para los períodos impositivos iniciados a partir de 1 de

enero de 2014, por el artículo 70 de la Ley 22/2013, de 23 de diciembre, de Presupuestos Generales del Estado

para el año 2014 (B.O.E. 26 diciembre).

J

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del

Impuesto sobre Sociedades

“Artículo 44 Normas comunes a las deducciones previstas en este capítulo

1. Las deducciones previstas en el presente Capítulo se practicarán una vez realizadas las deducciones y

bonificaciones de los Capítulos II y III de este Título.

Las cantidades correspondientes al período impositivo no deducidas podrán aplicarse en las liquidaciones de los

períodos impositivos que concluyan en los 15 años inmediatos y sucesivos. No obstante, las cantidades

correspondientes a las deducciones previstas en los artículos 35 y 36 de esta Ley podrán aplicarse en las

liquidaciones de los períodos impositivos que concluyan en los 18 años inmediatos y sucesivos.

El cómputo de los plazos para la aplicación de las deducciones previstas en este Capítulo podrá diferirse hasta el

primer ejercicio en que, dentro del período de prescripción, se produzcan resultados positivos, en los siguientes

casos:

a) En las entidades de nueva creación.

b) En las entidades que saneen pérdidas de ejercicios anteriores mediante la aportación efectiva de nuevos

recursos, sin que se considere como tal la aplicación o capitalización de reservas.

El importe de las deducciones previstas en este Capítulo a las que se refiere este apartado, aplicadas en el período

impositivo, no podrán exceder conjuntamente del 35 por ciento de la cuota íntegra minorada en las deducciones

para evitar la doble imposición interna e internacional y las bonificaciones. No obstante, el límite se elevará al 60

por ciento cuando el importe de la deducción prevista en los artículos 35 y 36, que correspondan a gastos e

inversiones efectuados en el propio período impositivo, exceda del 10 por ciento de la cuota íntegra, minorada en

las deducciones para evitar la doble imposición interna e internacional y las bonificaciones.

El límite establecido en el último párrafo del apartado 1 del artículo 44 del texto refundido de la Ley del Impuesto

sobre Sociedades será del 25 por ciento de la cuota íntegra minorada en las deducciones para evitar la doble

imposición interna e internacional y las bonificaciones en relación con las deducciones aplicadas en los períodos

impositivos iniciados dentro del año 2012, 2013, 2014 o 2015. No obstante, dicho límite será del 50 por ciento

cuando el importe de la deducción prevista en el artículo 35, que corresponda a gastos e inversiones efectuados

en el propio período impositivo, exceda del 10 por ciento de la cuota íntegra, minorada en las deducciones para

evitar la doble imposición interna e internacional y las bonificaciones. Asimismo, en los períodos impositivos