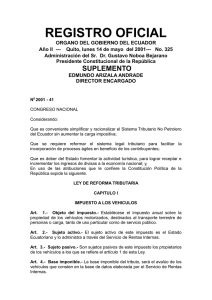

CODIFICACIÓN DE LA LEY DE RÉGIMEN TRIBUTARIO INTERNO

Anuncio