Anuncis Anuncios Communications

Anuncio

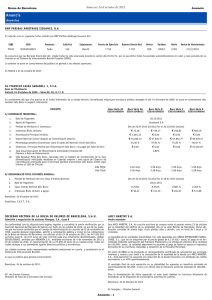

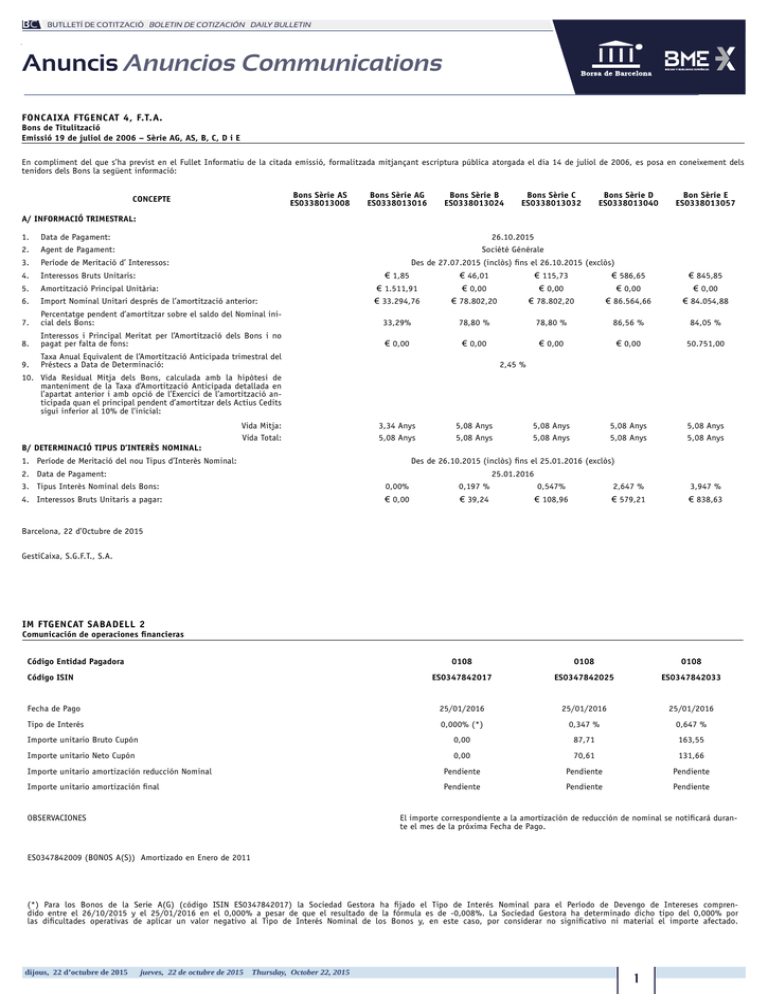

BC BUTLLETÍ DE COTITZACIÓ BOLETIN DE COTIZACIÓN DAILY BULLETIN Anuncis Anuncios Communications Anuncis Anuncios Communications FONCAIXA FTGENCAT 4, F.T.A. Bons de Titulització Emissió 19 de juliol de 2006 – Sèrie AG, AS, B, C, D i E En compliment del que s’ha previst en el Fullet Informatiu de la citada emissió, formalitzada mitjançant escriptura pública atorgada el dia 14 de juliol de 2006, es posa en coneixement dels tenidors dels Bons la següent informació: Bons Sèrie AS ES0338013008 CONCEPTE Bons Sèrie AG ES0338013016 Bons Sèrie B ES0338013024 Bons Sèrie C ES0338013032 Bons Sèrie D ES0338013040 Bon Sèrie E ES0338013057 A/ INFORMACIÓ TRIMESTRAL: 1. Data de Pagament: 26.10.2015 2. Agent de Pagament: Société Générale 3. Període de Meritació d’ Interessos: 4. Interessos Bruts Unitaris: 5. Des de 27.07.2015 (inclòs) fins el 26.10.2015 (exclòs) € 1,85 € 46,01 € 115,73 € 586,65 Amortització Principal Unitària: € 1.511,91 € 0,00 € 0,00 € 0,00 € 845,85 € 0,00 6. Import Nominal Unitari després de l’amortització anterior: € 33.294,76 € 78.802,20 € 78.802,20 € 86.564,66 € 84.054,88 7. Percentatge pendent d’amortitzar sobre el saldo del Nominal inicial dels Bons: 33,29% 78,80 % 78,80 % 86,56 % 84,05 % 8. Interessos i Principal Meritat per l’Amortització dels Bons i no pagat per falta de fons: € 0,00 € 0,00 € 0,00 € 0,00 50.751,00 9. Taxa Anual Equivalent de l’Amortització Anticipada trimestral del Préstecs a Data de Determinació: 5,08 Anys 5,08 Anys 5,08 Anys 5,08 Anys 5,08 Anys 5,08 Anys 2,45 % 10. Vida Residual Mitja dels Bons, calculada amb la hipòtesi de manteniment de la Taxa d’Amortització Anticipada detallada en l’apartat anterior i amb opció de l’Exercici de l’amortització anticipada quan el principal pendent d’amortitzar dels Actius Cedits sigui inferior al 10% de l’inicial: B/ DETERMINACIÓ TIPUS D’INTERÈS NOMINAL: Vida Mitja: Vida Total: 3,34 Anys 5,08 Anys 1. Període de Meritació del nou Tipus d’Interès Nominal: 5,08 Anys 5,08 Anys Des de 26.10.2015 (inclòs) fins el 25.01.2016 (exclòs) 2. Data de Pagament: 25.01.2016 3. Tipus Interès Nominal dels Bons: 0,00% 0,197 % 0,547% 2,647 % 3,947 % 4. Interessos Bruts Unitaris a pagar: € 0,00 € 39,24 € 108,96 € 579,21 € 838,63 Barcelona, 22 d’Octubre de 2015 GestiCaixa, S.G.F.T., S.A. IM FTGENCAT SABADELL 2 Comunicación de operaciones financieras Código Entidad Pagadora 0108 0108 0108 ES0347842017 ES0347842025 ES0347842033 Fecha de Pago 25/01/2016 25/01/2016 25/01/2016 Tipo de Interés 0,000% (*) 0,347 % 0,647 % Código ISIN Importe unitario Bruto Cupón 0,00 87,71 163,55 Importe unitario Neto Cupón 0,00 70,61 131,66 Importe unitario amortización reducción Nominal Pendiente Pendiente Pendiente Importe unitario amortización final Pendiente Pendiente Pendiente OBSERVACIONES El importe correspondiente a la amortización de reducción de nominal se notificará durante el mes de la próxima Fecha de Pago. ES0347842009 (BONOS A(S)) Amortizado en Enero de 2011 (*) Para los Bonos de la Serie A(G) (código ISIN ES0347842017) la Sociedad Gestora ha fijado el Tipo de Interés Nominal para el Período de Devengo de Intereses comprendido entre el 26/10/2015 y el 25/01/2016 en el 0,000% a pesar de que el resultado de la fórmula es de -0,008%. La Sociedad Gestora ha determinado dicho tipo del 0,000% por las dificultades operativas de aplicar un valor negativo al Tipo de Interés Nominal de los Bonos y, en este caso, por considerar no significativo ni material el importe afectado. dijous, 22 d’octubre de 2015 jueves, 22 de octubre de 2015 Thursday, October 22, 2015 1 BC BUTLLETÍ DE COTITZACIÓ BOLETIN DE COTIZACIÓN DAILY BULLETIN Anuncis Anuncios Communications LIBERBANK S.A. SOCIEDAD RECTORA DE LA BOLSA DE VALORES DE BARCELONA, S.A.U. Como continuación al hecho relevante publicado el 1 de octubre de 2015 con número de registro 229163, una vez finalizado el periodo de conversión voluntario a opción de los titulares de las obligaciones, se han recibido solicitudes de conversión por un total de 5.560.221 obligaciones, distribuidas de la siguiente manera: Atresmedia Corporación de Medios de Comunicacion, S.A. Acuerdos del consejo de Administración: cambios en la composición de los órganos de Administración. Hecho relevante - Extracto de Hechos Relevantes cuyo texto completo se encuentra a disposición del público en la web www.borsabcn.es Mediaset España Comunicación, S.A. Presentación de los resultados correspondientes al tercer trimestre del ejercicio 2015, el próximo 28 de octubre de 2015. 0 obligaciones de la serie A. 1.597 obligaciones de la serie B. 5.558.624 obligaciones de la serie C. En este sentido, atendiendo a la media de los cambios medios ponderados de las acciones de la sociedad correspondiente a los 15 días hábiles bursátiles anteriores a la fecha de conversión, es decir, desde el 28 de septiembre de 2015 hasta el 16 de octubre de 2015, ambos inclusive (redondeado, en su caso, a tres decimales), de 0,554 euros por acción, y sujeta a los límites mínimos y máximos previstos en el epígrafe 4.5.2.3 de la Nota sobre los Valores relativa a la emisión de acciones y obligaciones convertibles subordinadas necesariamente convertibles a suscribir por los titulares de participaciones preferentes y deuda subordinada inscrita en los registros oficiales de la Comisión Nacional del Mercado de Valores con fecha 12 de marzo de 2013, ajustados conforme a lo previsto en el epígrafe 4.5.2.3 E) de la referida Nota sobre los Valores tal y como se comunicó al mercado mediante el correspondiente hecho relevante de fecha 23 de junio de 2014, se procederá a la emisión de un total de 100.343.657 acciones, representativas del 3,695% del capital social de la Sociedad tras la misión de las referidas acciones. Está previsto que en los próximos días se realicen los trámites necesarios para la emisión y admisión a negociación de las acciones que se emitan para atender las solicitudes de conversión recibidas, así como el pago de los fracciones de acciones que, en su caso, resulten de la relación de conversión. Quabit Inmobiliaria, S.A. Presentación con su Plan de Negocio 2015-2020. Sacyr, S.A. Operaciones vinculadas al contrato de liquidez. Técnicas Reunidas, S.A. Información trimestral de operaciones realizadas al amparo del contrato de liquidez. Información y presentación sobre los resultados del tercer trimestre de 2015. Atresmedia Corporación de Medios de Comunicación, S.A. Bankinter, S.A. Ferrovial, S.A. Cartera Industrial REA, S.A. Laboratorios Farmacéuticos ROVI, S.A. Viscofan, S.A. Zeltia, S.A. Barcelona, 22 de octubre de 2015. En Madrid, a 22 de octubre de 2015 BANCO DE SABADELL, S.A. Hecho relevante Les comunicamos que tenemos prevista la celebración de una reunión con analistas e inversores institucionales el próximo día 23 de octubre de 2015 a las 9:00 horas, con el objetivo de informar sobre los Resultados del 3er Trimestre de 2015 de Banco Sabadell. La presentación tendrá lugar en el edificio “Torre BancSabadell”, situado en la Avenida Diagonal, 407 bis de Barcelona y podrá seguirse por cualquier persona interesada a través de Internet en la dirección de la web corporativa de Banco Sabadell (www.grupobancosabadell.com). La grabación de dicha presentación estará a disposición de cualquier persona interesada, en la web corporativa de Banco Sabadell, hasta el día de la presentación de resultados del próximo trimestre. El mismo día 23 de octubre, a partir de las 11:00 horas, se efectuará en la citada dirección una rueda de prensa donde se entregará documentación en relación con dichos Resultados que se hará pública con anterioridad mediante comunicación de la misma a la CNMV. Barcelona, 21 de octubre de 2015 La Vicesecretaria del Consejo de Administración ABERTIS INFRAESTRUCTURAS, S.A. Hecho relevante En relación con la oferta pública voluntaria de adquisición parcial formulada por Abertis sobre sus propias acciones (la “Oferta”), Abertis informa de que, desde el inicio del plazo de aceptación de la Oferta hasta su finalización a las 24:00 de ayer, se han recibido declaraciones de aceptación de la Oferta por un total de 453.668.895 acciones representativas del 48,10% del capital social de Abertis. El número total de acciones comprendidas en las declaraciones de aceptación supera el límite máximo de la Oferta (esto es, 61.309.319 acciones representativas del 6,5% del capital social de Abertis). Por lo tanto, para la liquidación de la Oferta se aplicarán las reglas de distribución y prorrateo de acuerdo con lo previsto en el artículo 38.1 del Real Decreto 1066/2007, de 27 de julio, sobre régimen de ofertas públicas de adquisición de valores. El resultado definitivo de la Oferta se hará público en los términos previstos en el artículo 36 del Real Decreto 1066/2007. Barcelona, 21 de octubre de 2015 dijous, 22 d’octubre de 2015 jueves, 22 de octubre de 2015 Thursday, October 22, 2015 2