Informativo - Finmarkets

Anuncio

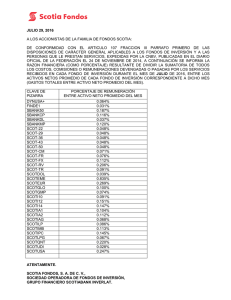

Scotia Fondos Mutuos News Inversiones Santiago, Noviembre 2016 HECHOS DESTACADOS PARA INVERSIONES En octubre muchos mercados accionarios mostraron desempeños muy buenos, particularmente en América Latina. Esto resulta positivo en una perspectiva de largo plazo, si bien deja a varios de ellos más vulnerables a correcciones de corto plazo. La bolsa local es un ejemplo de esto: aunque sus fundamentos han continuado fortaleciéndose, el rápido incremento reciente la deja expuesta a correcciones en los primeros días de noviembre. En cuanto a las preferencias para distribuir activos de renta variable con una perspectiva de mediano y largo plazo, siguen encabezadas por los mercados de nuestra región y Asia Emergente. Las bolsas desarrolladas se ven menos atractivas, pero la perspectiva ha mejorado en el margen en EEUU, particularmente en algunos sectores (como el bancario, por ejemplo). Internacionalmente, los indicadores adelantados más confiables (aunque parciales) están mostrando una relativa mayor fortaleza de lo previsto en EEUU y Europa. Los riesgos políticos y monetarios en EEUU se han acotado sensiblemente y, aunque podrían recrudecer, no serían muy determinantes en una perspectiva de mediano plazo. En cambio, los riesgos provenientes de China, todavía difusos, sí podrían tener impacto global y más específico en Chile. El comportamiento cambiario ha sido muy débil en la segunda quincena de octubre, aparentemente presionado por el ingreso de capitales externos que buscan rentabilidades un poco más altas en mercados emergentes. En los niveles de $ 650 ha quedado sensiblemente por debajo de lo sugerido por las variables cuantitativas más importantes. La fluctuación previsible hace meses, en torno a los $ 670, con valores que pueden ir desde $ 640 hasta $ 700, se sigue validando como el escenario más probable. Con todo, el retroceso cambiario es bastante incipiente y acotado porcentualmente como para atribuirle grandes efectos desinflacionarios, y de hecho hasta ahora no los ha tenido. El retroceso en la expectativa inflacionaria para el presente año fue determinada por el 0,2% de variación mensual en septiembre y el pronóstico de 2,8% para el próximo año (ambos, estimados por el mismo mercado de renta fija) no difiere sustancialmente de lo visto en meses recientes. En este contexto, parece más probable que el Banco Central mantenga la tasa referencial en el nivel actual (3,5%) por muchos meses. Una creciente parte del mercado espera uno o dos recortes 25pb cada uno) en el primer tercio de 2017. Si bien es un escenario de riesgo considerable (y basados en la experiencia, no lo podemos descartar), para que fuera un caso base requeriría un retroceso sensible en las expectativas de inflación para 2017 reveladas por los instrumentos financieros (a 2,5% o menos). El impacto de una baja de tasa referencial, justificada o no, sería una reducción en las tasas de depósitos de corto plazo y el ajuste gradual de la rentabilidad de los fondos de deuda de corto plazo. Adicionalmente, probablemente generaría algunas utilidades por una vez en fondos de deuda de largo plazo, pero también quedarían devengando retornos inferiores por el ajuste de la tasa en la porción corta. Adicionalmente, podría provocar algún aumento en la expectativa inflacionaria por la vía cambiaria (subida del tipo de cambio), lo que moderaría el retroceso de las tasas nominales de plazos intermedios. Los niveles de la actividad económica nacional permanecen deprimidos. Si bien el crecimiento de la economía en agosto fue de 2,5% (sensiblemente más alto de lo previsto por la mayoría), la expectativa anual apenas se ajustó a nuestro pronóstico de 1,7% para este año y ronda el 2% para el próximo. La economía nacional padece severos problemas de confianza que se arrastran por años y que, de ser resueltos, podrían modificar positivamente las proyecciones de crecimiento en el mediano plazo. Estoúltimo, probablemente implicaría alzas de tasas de interés. NUESTROS FONDOS MUTUOS Se prolonga recomendación de invertir en los siguientes Fondos de Deuda de Largo plazo: “Scotia Leader” con rentabilidad YTD 2016 de 5.29%, “Scotia Optimo” con rentabilidad YTD 2016 de 4.52% y “Scotia Mediano Plazo”, con rentabilidad YTD 2016 de 4.88% Otra alternativa es el Fondo “Scotia Confianza” con duración menor a 1 año y rentabilidad YTD 2016 de 3.06%. También sugerimos seguir considerando nuestros Fondos en renta variable con exposición a mercados emergentes, tales como: Scotia Latinoamérica (17.82% Rentabilidad YTD 2016), Scotia Global Acciones (0.38% Rentabilidad YTD 2016), Scotia Asia Emergente (-0.89% Rentabilidad YTD 2016) y en mercado local a través de Scotia Acciones Nacionales (8.74% Rentabilidad YTD 2016). También contamos con un destacado Fondo Sectorial Scotia Global Retail (6.26% Rentabilidad YTD 2016). Portafolios Fondos Largo Plazo Scotia Leader Distribución por Instrumento Emisores % del Fondo TESORERIA GENERAL DE LA REP. 28,03% SCOTIABANK CHILE 13,01% BANCO SECURITY 9,00% BANCO BILBAO VIZCAYA ARGENTA 8,84% BANCO CENTRAL DE CHILE 7,90% BANCO SANTANDER CHILE 7,37% BANCO DEL ESTADO DE CHILE 6,99% ITAU CORPBANCA 6,46% BANCO DE CHILE 4,10% BANCO DE CREDITO E INVERSIONES 3,18% Scotia Optimo EMISORES % del Fondo TESORERIA GENERAL DE LA REP 15,67% BANCO BILBAO VIZCAYA ARGENT 12,88% BANCO DE CREDITO E INVERSIONES 12,26% BANCO SANTANDER CHILE 10,99% ITAU CORPBANCA 9,84% BANCO CENTRAL DE CHILE 9,62% BANCO DE CHILE 8,70% SCOTIABANK CHILE 6,27% 4,69% BANCO SECURITY BANCO INTERNACIONAL 2,17% Dep $ 6% Dep UF Bono Central $ 14% 1% 80% 70% 60% 50% Bono Central UF 23% 40% 30% 20% 10% Bonos UF 50% 0% Bonos $ 6% $ UF Duration 4,99 Distribución por Instrumento Dep $ 12% Dep UF Bono Central $ 7% 7% Bono Central UF 18% Bonos $ 19% Bonos UF 37% 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% $ UF Duration 2,70 Scotia Mediano plazo EMISORES % del Fondo BANCO CENTRAL DE CHILE 19,02% BANCO BILBAO VIZCAYA ARGENT 18,04% BANCO SANTANDER CHILE 17,90% TESORERIA GENERAL DE LA REP 15,20% BANCO DE CREDITO E INVERSIONES 9,23% ITAU CORPANCA 6,02% BANCO SECURITY 3,91% FALABELLA S.A.C.I. 3,01% 1,90% BANCO INTERNACIONAL LA ARAUCANA C.C.A.F. 1,83% Scotia Asia Scotia Confianza % del Fondo BANCO DE CREDITO E INVERSIONES 16,19% BANCO BILBAO VIZCAYA ARGENT 13,38% BANCO SECURITY 12,39% 11,84% ITAU CORPBANCA SCOTIABANK CHILE 8,68% BANCO SANTANDER CHILE 7,33% BANCO INTERNACIONAL 6,09% BANCO RIPLEY 5,81% TESORERIA GENERAL DE LA REP 4,59% BANCO DEL ESTADO DE CHILE 3,22% Distrinbuión por Instrumento Distribución Bonos UF 7% Dep $ 5% Bono Central $ 32% Bono Central UF 3% Bonos $ 53% 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% $ UF Duration 2,77 Distribución por Instrumento 90% 80% Bono Central $ Dep UF 5% EMISORES 3% 70% 60% Bonos $ 31% 50% 40% 30% 20% Dep $ 45% 10% Bonos UF 16% 0% $ UF Duration 294 Portafolios Fondos Accionarios Nacionales e Internacionales Scotia Asia Scotia Acciones Nacionales Instrumento % del Fondo S.A.C.I. FALABELLA 7,58% CENCOSUD SA 7,17% PARQUE ARAUCO S.A. 5,80% 5,02% BANCO DE CREDITO E INVERSION EMPRESAS COPEC SA 4,93% ENERSIS AMERCAS SA 4,72% BANCO DE CHILE 4,67% ENGIE ENERGIA CHILE SA 4,36% LATAM AIRLINES GROUP SA 4,24% SONDA SA 4,09% Scotia Global Retail Instrumento % del Fondo S.A.C.I. FALABELLA 15,70% CENCOSUD SA 15,38% iShares U.S Consumer Services ETF 11,32% 8,85% iShares U.S Consumer Goods ETF PARQUE ARAUCO SA 8,23% COSTCO WHOLESALE CORP 6,44% WALGREENS BOOTS ALLIANCE INC 5,39% VINA CONCHA Y TORO SA 5,17% CIA CERVECERIAS UNIDAS SA 4,32% EMBOTELLADORA ANDINA 4,10% Scotia Global Acciones Instrumento % del Fondo Caja 6,47% TATA MOTORS LTD-SPON ADR 5,01% AAC TECHNOLOGIES HOLDINGS IN 4,92% 4,62% LI NING CO LTD TAIWAN SEMICONDUCTOR-SP ADR 4,48% AXIS BANK LTD-GDR REG S 4,45% SMILES SA 4,29% BANK RAKYAT INDONESIA-UN ADR 4,27% BDO UNIBANK INC 4,17% MAHINDRA & MAHINDRA-SPON 4,17% Scotia Asia Instrumento % del Fondo Caja 4,84% BDO UNIBANK INC 4,63% TAIWAN SEMICONDUCTOR-SP ADR 4,62% 4,59% VINACAPITAL VIETNAM OPPORTUN AIA GROUP LTD 4,57% CHINA LESSO GROUP HOLDINGS 4,53% MAHINDRA & MAHINDRA-SPON 4,29% LI NING CO LTD 4,26% TELEKOMUNIK INDONESIA-SP ADR 4,06% BANK RAKYAT INDONESIA-UN 3,97% Scotia Latinoamerica Instrumento % del Fondo iShares MSCI Brazi Capped ETF 23,55% iShares Latin America 40 ETF 20,61% iShares MSCI CHILE Capped ETF 20,47% 18,55% iShares MSCI All Peru Capped ETF Aberdeen Global - Latin American 6,38% Caja 5,93% iShares MSCI Mexico Capped ETF 2,32% Empresa Nacional de Electricidad 0,83% Colbun SA 0,80% Endesa Americas SA 0,57% Accede desde aquí a completos informes de los mercados, monedas, tasas de interés y bolsas DESCARGAR AQUÍ Te invitamos a estar al día de datos financieros y económicos del Chile y el mundo, visita nuestro Portal Financiero. Contacta a tu Ejecutivo de Cuentas o Ejecutiva de Inversiones e infórmate sobre cómo invertir en nuestros Fondos Mutuos y otros productos de inversión. Infórmese de las características esenciales de la inversión en fondos mutuos, las que se encuentran contenidas en los reglamentos internos y contratos de suscripción de cuotas. Infórmese sobre la garantía estatal de los depósitos en su banco o en www.sbif.cl