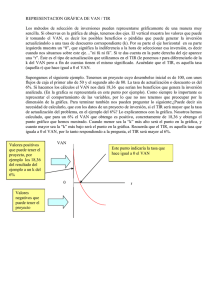

por Claudia Nerina Botteon Agosto 2005

Anuncio