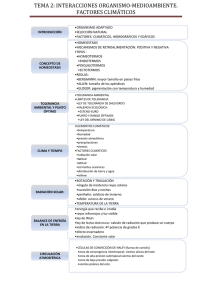

DERIVADOS CLIMÁTICOS

Anuncio

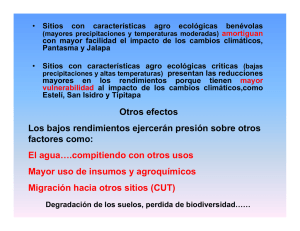

DERIVADOS CLIMÁTICOS APLICADOS A LA AGRICULTURA Veronica Mussio Economista especialista en Finanzas, estudiante avanzada de Maestría en Finanzas de la Universidad Nacional de Rosario, Argentina SUMMARY Weather is an important production factor in agriculture. Unfortunately, this production factor can hardly be controlled. In fact, weather risks are a major source of uncertainty in agriculture and it seems that fluctuations of temperature and precipitation even increased in the last decade due to global climate changes. Perhaps the most obvious impact of weather risk is on crop yields, but its relevance in not limited to crop production. The performance of livestock farms, the turnover of processors, the use of chemicals and fertilizers and the demand for many food products also depend on the weather. Hence, large parts of the agribusiness are affected by weather risks. Traditionally, producers try to compensate the negative economic consequences of bad weather events by buying insurance. However, in the mid nineties a new class of instruments has emerged, namely weather derivatives. Generally spoken, weather derivatives and index based weather insurance are financial instruments that allow to trade weather related risks. These instruments include futures, options, and swaps. Although weather derivatives have some reason (among others) for why potential users hesitate to enter the market are the difficulties to determine a fair price for these products. Financial pricing methods such as the Black-Scholes formula cannot be directly applied since weather is not a tradable asset. The question arises if and what extent weather derivatives can play a role as useful risk management tools in the agribusiness. INTRODUCCIÓN Para la mitología griega y romana, el clima fue siempre un factor especialmente importante. Tanto Zeus, Dios supremo de los griegos antiguos, y Júpiter, el más importante Dios romano, les enviaban tormentas, rayos y lluvias. Volviendo al tema, la forma más auspiciosa de ganar el favor de los dioses era mediante sacrificios. Lo que luego hacían esos dioses por los griegos y romanos, es lo que hoy en día pueden hacer los derivados climáticos por el homo-economicus: mitigar los daños económicos de eventos climáticos1. El clima es un factor económico importante, ya que afecta la capacidad de generar valor de muchas empresas en diferentes sectores productivos, entre los que se destaca la agricultura. El riesgo climático afecta los ingresos y costos de una empresa y genera incertidumbre y volatilidad en sus flujos de efectivo2. La cobertura de riesgos en los negocios por condiciones climáticas adversas no es nueva. Los fenicios, griegos y romanos negociaban contratos con cláusulas de opción sobre las mercancías que transportaban en sus naves. Sin embargo, ha sido en los últimos años cuando los contratos derivados han permitido a las empresas moderar las consecuencias de los riesgos climáticos3. Si bien existen seguros que cubren ante la pérdida total por catástrofes, estas coberturas no protegen ante menores ganancias que una compañía sufrirá por una caída en la demanda de su producto, es decir que los primeros cubren un alto riesgo pero con baja probabilidad de ocurrencia mientras los derivados sirven de cobertura de un riesgo más bajo y con mayores probabilidades de ocurrencia4. Los contratos derivados son utilizados como herramientas de transferencia de riesgo y consecuentemente su objetivo es lograr que cada agente logre una combinación apropiada entre riesgo-rentabilidad que desea5. En este trabajo definiremos riesgo como: “los conceptos de riesgo e incertidumbre se diferencian en que mientras el primero considera que los supuestos de la proyección se basan en probabilidades de ocurrencia que se pueden estimar, el segundo enfrenta una serie de eventos futuros a los que es imposible asignar una probabilidad. En otras palabras, existe riesgo cuando los posibles escenarios con sus resultados se conocen y existen antecedentes para estimar su distribución de frecuencias y hay incertidumbre cuando los escenarios o su distribución de frecuencia se desconocen”6. Innovaciones recientes en el mercado de derivados sugieren la posibilidad de disminuir el riesgo mediante derivados sobre elementos climáticos. Dichos instrumentos aparecen particularmente atractivos, dado que no están afectados por cuestiones de asimetría de información entre otros factores7. 1 Ver AUER, J. (2003). “Weather derivatives heading for sunny times”. Frankfurt Voice. Deutsche Bank Research. February 25. Pág. 1 2 Ver SHIMPI, P. y TURNER, S. (1999). “Weather Risk Management”. Shimpi, Prakash A. (Editor). Integrating Corporate Risk Management. Swiss Re New Markets, New York. Chapter 11. Pág. 200-201 3 Ver STRATA, J.E. (2000). “Administración del riesgo: seguro para el sector agrícola en la Argentina”. Bolsa de Comercio de Rosario. Pág. 2 4 Ver De PAZ COBO, S. (2004). “Derivados vinculados al seguro”. Universidad Pontificia de Salamanca. Madrid. España. Pág. 6 5 Ver UTRERA, L. (2004). “Las últimas innovaciones de la industria de derivados. Futuros Exóticos”. Bolsa de Comercio de Rosario. Lecturas 2004. Pág. 107 6 Ver SAPAG CHAIN, N. (2006). “Proyectos de inversión. Formulación y evaluación.” Ed. Prentice Hall. Chile. Pág. 276 7 Ver GEYSER, J.M. (2004). “Weather derivatives. Concept and application for their use in South Africa”. Working Paper 2004-2003. Department of Agricultural Economics, Extension and Rural Development. University of Pretoria. Pretoria. South Africa. Pág. 2 2 Los mercados de riesgos climáticos están entre los más nuevos y dinámicos, para la transferencia de riesgo financiero e incluyen la participación de varios actores. Creados como cobertura por riesgos climáticos, los derivados de clima han tenido una constante evolución desde el año 1997 hasta la actualidad. El mercado que cuenta con un desarrollo más evidente es el de los Estados Unidos, pero hoy en día Europa, Asia y América Latina están entrando en este mercado8,9. Chile por ejemplo está estudiando la implementación de derivados climáticos en el sector vitivinícola10. En la Argentina aún no se han desarrollado. La mayoría de los contratos de derivados climáticos tienen a la temperatura como subyacente y fueron desarrollados por compañías eléctricas y de gas debido a la alta correlación detectada entre el consumo de estos insumos y la temperatura. En lo que respecta al sector agrícola, existe una fuerte correlación entre fluctuación de los volúmenes de producción de siembra y el clima. Debido a ello, hoy en día existen herramientas para el manejo del riesgo que minimizan los efectos financieros de tales fluctuaciones climáticas. Se pueden obtener “derivados climáticos” hechos a medida para proteger financieramente: siembras dependientes del calor tales como algodón, siembras dependientes del agua tales como el trigo entre otras11. A pesar de que los derivados climáticos están bien establecidos en el sector energético, las aplicaciones para la agricultura son aun limitadas. Los derivados climáticos son nuevos y tienen que competir con los seguros agrícolas. Para países subdesarrollados, los derivados climáticos crean nuevas oportunidades para sobrellevar los riesgos de catástrofes o desastres y segundo promover nuevos productos de seguros para sectores que son altamente dependientes del clima, como ser el caso de la agricultura12. La justificación del presente trabajo está basada en la escasa bibliografía sobre el tema en América Latina, y escasa bibliografía en castellano sobre derivados climáticos en general. Dado el avance de estos instrumentos a nivel mundial, y la importancia que tiene en clima en las diferentes actividades, es que se considera oportuna la realización de un trabajo al respecto. En cuanto a los antecedentes de este trabajo podemos mencionar los papers de Stern y Dawkins, (2003), Geyser, J.M (2004) entre otros, los cuales estudian los casos de Australia y África respectivamente. Cabe mencionar que el enfoque del presente trabajo es diferente del presentado en los papers tomados como antecedentes. 8 Ver PAWALE, V., STAHELI, M., KUMABHOT, A., y RUSHISMIITA, R. (2007). “Current Status of Indian Weather Risk Market”. Weather Risk Management Association Conference, Mumbai. Pág. 1 9 Ver PATEL, F. (2004). “Hurt by weather?. Try Derivatives”. Rediff.com. Mumbai. December 23. Pág. 2 10 Ver LOBOS, G., VIVIANI, J.-L., RIQUELME, E., ORELANA, F. y MORALES, F. (2007). “Percepción de riesgos para la gestión de riesgos en la industria vitivinícola chilena”. Dirección de Investigación de la Universidad de Talca. Chile. Setiembre. 11 Ver De PAZ COBO, S. Op.Cit. Pág. 7 12 Ver GEYSER, J.M. Op.Cit. Pág. 3 3 DERIVADOS CLIMATICOS EN AGRICULTURA 1. INTRODUCCION Recientemente, los derivados climáticos han recibido considerable atención en la literatura como instrumentos potenciales de manejo del riesgo para la producción agrícola (Skees, 2000; Mahul, 2001; Martin, Barnett, y Coble, 2001; Miranda y Vedenov, 2001; Turvey, 2001; Dischel, 2002). Sin embargo, el objetivo principal de estos papers, ha estado enfocado sobre el mecanismo de determinación del precio para los contratos (Mahul, 2001; Martin, Barnett, y Coble, 2001) y los marcos institucionales que requerirían para introducir este tipo de instrumento financiero, sobre todo en países en vía de desarrollo (Miranda y Vedenov, 2001; Skees, 2001)13. A pesar de su importancia, aspectos relacionados a las ventajas y desventajas de los derivados climáticos aplicados a la agricultura en relación a los seguros tradiciones de cobertura no han recibido la misma atención en la literatura. El análisis presentado en el este trabajo pretende ser un aporte a la literatura existente sobre los usos de estos instrumentos en el sector agrícola haciendo hincapié en cuestiones de eficacia de los mismos para el manejo del riesgo en la producción de la cosecha. 2. RIESGO CLIMATICO EN AGRICULTURA Existen distintas fuentes de riesgos en agricultura los cuales pueden resumirse dentro de tres grandes áreas de administración: producción, climáticos, de mercado, de incertidumbre macroeconómica14. Los tres primeros riesgos pueden reducirse considerablemente, mediante la diversificación15, práctica que consiste en invertir en actividades con distinta exposición al riesgo. De todos los riesgos que afectan a los productores agropecuarios, el clima adverso es típicamente el más difícil de predecir y consecuentemente de mitigar sus 13 Ver VEDENOV, D. V. y BARNETT, B. J. Op.Cit. Pag. 2 14 Dado que, a efectos de medir al riesgo, podemos utilizar la variabilidad observada en los retornos generados por una determinada actividad, la diversificación solo será eficiente si las variaciones en los retornos de las distintas actividades se compensan unas con otras. Por su parte, la incertidumbre macroeconómica no resulta diversificable, dado su carácter sistémico y comprensivo de la totalidad de las actividades económicas y productivas. En efecto, un impacto macroeconómico negativo afecta a todas las actividades productivas en el mismo sentido, razón por la cual no hay en este caso compensación posible entre las distintas actividades. 15 En el caso de la diversificación de la producción la misma puede llevarse a cobo de la siguiente manera: INTER-ZONAL: que tiene como objetivo lograr una oferta del producto más estable –al generar el mismo producto en áreas distantes para aprovechar la diversificación climática, biológica, etc.– y lograr la ubicación geográfica óptima de cada una de las actividades –teniendo en cuenta la zona agroecológica más adecuada. Ejemplo: producir papa en Tucumán y papa en el sudeste de Buenos Aires. INTRAZONAL: que intenta maximizar los retornos esperados y minimizar su variabilidad a través de la complementariedad de las diferentes actividades dentro de una misma zona agroecológica. Ejemplo: producir en Balcarce, soja y girasol. La combinación de estos dos tipos de diversificación permite a los agentes del sector, considerar a cada una de las actividades en la zona agroecológica más adecuada; como por ejemplo, maíz en Zona Núcleo, trigo en el sudeste de Bs. As, y girasol en el oeste bonaerense o en el este de la Pampa. 4 consecuencias, al mismo se le denomina riesgo agroclimático16. La variación intertemperal de una amplia área de rendimiento de cultivos causada por variaciones climáticas y el riesgo sistemático explica una gran porción de la variabilidad de los ingresos de un productor agropecuario17. Para una mejor apreciación de cómo incide el clima en la función de producción de un productor agropecuario. Se definirá la misma de la siguiente manera: (1) Q= qs=h(qs-1(qs-2(qs-3…))) Se supone que el proceso de producción en la agricultura es acumulativo, es decir que el producto final es el resultado de la acumulación de los productos de las etapas anteriores y su nivel está determinado por parámetros naturales y por los efectos de la especialización de las tareas. Se define Q como el producto final que llega a los consumidores (o la próxima etapa en la industria), es decir aquel que cumplió con la etapa final S. Este Q depende de las S etapas de producción y el producto de cada etapa es un insumo de la ecuación 15. En cada etapa de un ciclo productivo los insumos utilizados son: e=esfuerzo del productor; k=insumo capital y = shock aleatorio especifico de la etapa (se supone N(0, 2)). La función de producción para una determinada etapa será: (2) qs=h(es, ks, qs-1)+ s El shock aleatorio s es el clima que se presenta en la etapa S, es sabido que dependiendo de la etapa de desarrollo del cultivo en que se encuentra, el impacto climático será diferente. En la figura siguiente se observa como varía la función de producción según el clima se presenta durante la etapa S de desarrollo del cultivo, la cual en este caso es la etapa crítica. Los insumos, semillas y la fertilización son aplicados antes de que el clima sea conocido, con lo cual sin importar el nivel de insumos aplicados el clima afectara la producción final obtenida. Esto crea incertidumbre sobre la producción a cada nivel de insumos y por lo tanto, sobre la cantidad de insumos a aplicar. 16 Se denomina riesgo agro-climático a la probabilidad de afectación del rendimiento o la calidad de los cultivos por efecto de un fenómeno climático adverso. Como la definición lo indica, el riesgo agro-climático posee dos componentes: la probabilidad de ocurrencia del fenómeno climático adverso y la reducción estimada en los rendimientos por efecto del mismo. [www.ora.org.ar] 17 Ver HAO, J., HARTELL J. y SKEES, J. (2004). “Optimal Inter-Period Weighting of Cumulative Indices for Weather-Based Contingent Claims”. Selected Paper prepared for presentation at the American Agricultural Economics Association Annual Meeting, Denver, Colorado, August 1–4. Pág. 3 5 FIGURA No 1 Riesgo de producción en función del clima producto tiempo bueno tiempo normal tiempo malo Consecuentemente, las ganancias de los productores se representan mediante la siguiente manera ) donde es el shock aleatorio, en este caso se supondrá que el shock es ocasionado por lluvia, y es el set de recursos utilizados en la producción. ) está determinado por el set de inputs pero el último elemento que determinan las ganancias está condicionado por el evento climático aleatorio, en este caso lluvia. Px y la función de costos C( ). En esta ecuación el efecto económico del riesgo provocado por la lluvia esta medido por supone que está predeterminado y por lo cual las ganancias marginales depende de . Se supone que Y ( ) es cóncava con respecto a , mientras que C ( ) es convexa en lo cual implica que la lluvia incrementa dY/d >0 y a un punto optimo, dY/d =0, y dY/d <0. Entonces cuando es optimo significa que es la cantidad optima de lluvia en la fase de desarrollo S, dY/d =0, < * la estructura de costos C( ) se incrementa asociada a una sequia, y cuando > * se produce un incremento de costos debido al exceso de lluvias18. 18 Los efectos negativos de los excesos hídricos se vinculan con dificultades y mayores costos en las cosechas: contratación de maquinaria adicional, silos embolsables “in situ”, inversiones en canalizaciones y mantenimiento de accesos y caminos, modificación de la fecha de cosecha, control más estricto de enfermedades. Entre las pérdidas se puede mencionar: menores superficies cosechadas, pérdida de cultivos recién nacidos y necesidad de resembrar, menores rendimientos y/o superficies sembradas (solo en casos de productores con lotes muy comprometidos). 6 La relación entre el nivel de precipitaciones y ganancias de un productor agropecuario se muestra a continuación. FIGURA No 2 max min C A B < * = * > Afortunadamente, los productores agropecuarios tienen una gran variedad de instrumentos con la cual pueden manejar el riesgo climático, como por ejemplo el riesgo de sequia, de manera estabilizar sus costos, ingresos y consecuentemente sus ganancias. Ellos pueden asegurarse modificando sus opciones de cosecha, variando los aspectos de su tecnología de cosecha. Una segunda posibilidad es la compra de contratos de seguro de cosecha. Una tercera alternativa posible es acudir a los instrumentos que ofrece el mercado financiero. En la actualidad este tercer instrumento de manejo del riesgo está siendo sujeto de atención considerable, y este capítulo se focaliza en las ventajas de los derivados climáticos como instrumento de manejo de riesgo climático19. Como se mencionó anteriormente las condiciones climáticas son una fuente principal de riesgo de producción en el sector agrícola. Con lo cual la adopción de tecnología para mejorar el rendimiento, se dificulta por su alto coste inicial y un período de reembolso posiblemente largo. En este contexto es que los derivados climáticos se convierten en un producto financiero relativamente nuevo con un desembolso positivo durante condiciones climáticas indeseables. Si bien, estos productos no pueden reducir el riesgo de producción, pueden compensar pérdidas de rentabilidad20. 3. MANEJO DEL RIESGO CLIMATICO EN AGRICULTURA Los contratos derivados inicialmente desarrollados en el sector energético se están convirtiendo en una herramienta de cobertura muy promisoria en la producción agrícola, tanto para los países desarrollados como subdesarrollados. Las aplicaciones en la agricultura se han focalizado en las precipitaciones como variable crítica que impacta en los rendimientos de los cultivos en la fase de crecimiento, antes que en la temperatura, a pesar de que una cobertura que combine lluvia-temperatura es posible. 19 Ver GANG, C., y MATTEW, C. R. (2004). “Weather Derivatives in the Presence of Index and Geographical Basis Risk: Hedging Dairy Profit Risk”. Paper presented at the NCR-134 Conference on Applied Commodity Price Analysis, Forecasting, and Market Risk Management St. Louis, Missouri, April 19-20. Pág. 1 20 Ver GANG, C., MATTEW, C. R., y CAMERON S. T. (2006). “Managing Dairy Profit Risk Using Weather Derivatives”. Journal of Agricultural and Resource Economics 3 1(3). Pág. 653 7 Como lo expresan Skees y Barnett (1999), hay varias ventajas conceptuales de los instrumentos de mercado de capitales en relación con contratos tradicionales de seguros21,22 como el medio de aseguramiento contra riesgos catastróficos, como la sequía. Los mercados de seguros están bien considerados como mecanismos para compartir riesgos no correlacionados23. Para acontecimientos altamente correlacionados espacialmente como la sequía, los mercados de capitales pueden proporcionar una institución superior para compartir el riesgo. Si los instrumentos del mercado de capitales son escritos en base a la ocurrencia de un acontecimiento de sequía, ellos reducirán el riesgo moral24 y los problemas de selección adversa25 que pueden disminuir la eficacia de contratos tradicionales de seguros. FIGURA No 3 Riesgos independiente y correlacionados Fuente: Miranda y Glauber (1997), citado en World Bank. (2005).“Managing Agricultural Production Risk. Innovations in Developing Countries”. Washington, DC. Estados Unidos. [www.worldbank.org/rural] 21 Un contrato de seguro es la operación económica llevada a cabo entre quien tiene el interés en este acto de previsión y quien está en condiciones de ofrecerlo tiene naturaleza contractual, en cuanto es un acuerdo de voluntades destinado a reglar derechos de contenido patrimonial. En Argentina la Ley que rige el contrato de seguro es la número 17.418, que forma parte del código de Comercio. STRATA, J. (2000). Op. Cit. Pág. 5 22 Un interesante y completo estudio sobre el mercado de seguros en el sector agrícola en América Latina puede encontrarse en WENNER, M. y Arias, D. (2004). “Agricultural Insurance in Latin America: Where Are We?”. Inter American Development Bank. 23 El coeficiente de correlación es una medida del grado de asociación entre dos variables. GUJARATI, D. (1997). “Econometría”. Tercera Edición. Mc Graw Hill. 24 Riesgo moral: g además genéricamente existe azar moral cuando el valor de una transacción para alguna de las partes puede verse afectado por acciones o decisiones adoptadas por la otra. Para que surja realmente el problema del azar moral es necesario además de: 1) que haya riesgo en el sentido de que el resultado para una parte depende de algo no conocido en el momento del contrato, que incluye las acciones de la otra parte; 2) que se trate de las llamadas “acciones ocultas’, en el sentido de no ser observables ni inferibles por la parte cuyos resultados se ven afectados, y 3) que aparezca aversión al riesgo de alguna de las partes, para que el problema de distribuir los riesgos sea verdaderamente un problema. TUGORES QUES, J., FERNANDEZ DE CASTRO, J. (1997). “Fundamentos de microeconomía”. McGRAW HILL INTERAMERICANA. Pág. 666 25 Selección adversa: entre las múltiples situaciones los problemas surgen de una asimetría en la información concerniente a alguna de las características de una de las partes que es relevante para el resultado final de la transacción. A la parte no informada le gustaría conocer tal característica, denominada con frecuencia tipo, antes del contrato, pero no se puede hacerlo en principio sin costos, ya que algunos de los agentes informados no tienen en principio para suministrar verazmente su información privada. Es posible que el mercado pudiese producir intercambios mutuamente ventajosos si a cada tipo se le pudiese aplicar unas condiciones distintas, pero en cambio no sea visible si la imposibilidad de diferenciarlos puede llevara a un tratamiento uniforme. O si se trata de diseñar un contrato que fuese adecuado al promedio de los heterogéneos participes, este solo atraiga a la fracción menos adecuada, operando una selección adversa, contraria a la que desearía la parte no informada. Ibidem Pág. 682-683 8 La probabilidad de eventos extremos (particularmente sequia e inundaciones) aumenta la distribución de la función de ganancias de un productor debido a una modificación en la temperatura media así como el posible incremento en la variación de la temperatura. El efecto cambio climático en agricultura es ilustrado en la figura siguiente. Para una variable de distribución normal como la temperatura un pequeño incremento en su media de largo plazo, y/o varianza, puede producir cambios fundamentales en la probabilidad de ocurrencia, como heladas o precipitaciones, la situación es aún más compleja, especialmente para climas secos. Los cambios en la media total de precipitaciones puede ser acompañada con otros cambios como frecuencia de precipitaciones. Todo esto influye en las ganancias de los productores agrícolas. Una de las principales ventajas de los derivados climáticos es que pueden ser usados para cubrir los riesgos bajos, con eventos de alta probabilidad, esto se opone a la mayoría de los productos de seguro que cubren riesgos altos, con baja probabilidad de ocurrencia como incendios, inundaciones. Los derivados climáticos en agricultura ofrecen la posibilidad de cubrirse contra los principales factores que influencian los rendimientos de cultivos-lluvia, particularmente crecimiento de estación de lluvia, y temperatura, para cubrirse contra heladas. La demanda de derivados climáticos depende de la correlación ente eventos climáticos como lluvia o temperatura y rendimiento. Los derivados climáticos son contratos cuyos pagos se especifican por parte del vendedor al comprador y están basados en el valor de un índice de variables climáticas (Vedenov y Barnett, 2004; Jewson y Brix, 2005). Por ejemplo, el contrato diseñado para proteger al comprador de pérdidas causadas por la sequía especificaría pagos basados en la cantidad de precipitaciones, niveles de precipitación inferiores a lo normal conducen a pagos más altos. La mayor parte de la literatura sobre derivados climáticos se ha enfocado en cuestiones relacionadas a la valoración de estos derivados26 y sobre la combinación apropiada de variables climáticas sobre las cuales basar el instrumento27. Es sabido que los seguros pueden producir riesgo moral (Arrow, 1963), es decir, una de las partes aseguradas toma menos cuidado para evitar la pérdida que una parte que no se encuentra asegurada. En el caso más extremo, el seguro cubre totalmente la pérdida potencial y la parte asegurado no tiene en absoluto ningún incentivo para tener cuidado. Por lo tanto es de interés determinar si los sostenedores de derivados climáticos en el sector agrícola se enfrentan a este tipo de problemas28,29. 26 Al respecto para los derivados climáticos según algunos autores no es posible la utilización del modelo Black-Scholes, (GARMAN, M., BLANCO, C., y ERICKSON, R.( 2000); DISCHEL, B. (1998); ZENG, L. (2000); TURVEY, C.G. (2001). LUCAS, R.E. (1978), DAVIS, M. (2001), CAO, M., WEI, J. (1999) y CAO, M., WEI, J. (2000) citados por GEYSER, J. M.; DIEBOLD and Campbell (2002) por lo cual sugieren la utilización de modelos de simulación Montecarlo o Burn Analysis entre otros métodos apropiados para este tipo de mercados, mientras que otros autores argumentan que si puede utilizarse la formula BlackScholes. 27 Ver MUHOFF, O., ODENING, M. y XU, W. (2005). “Zur Redzierung niederschlagsbedingter Produktionsrisiken mit Wetterderivaten”. Wirtschafts-und Sozialwissenscaften an der landwirtschaftlichGärtnerischen Fakultät der Humboldt-Universität. Agrarwirtschatft. German Journal of Agricultural Economics. Jahrgang 54, Heft 4 (von 8). Pag. 2 28 Ver GRONBERG, T. J. y NEILS, W. S. N. (2007). “Incentives under Weather Derivatives vs. Crop Insurance” , Research conducted by the Institute for Science, Technology and Public Policy at Texas 9 4. LOS DERIVADOS CLIMATICOS EN AGRICULTURA Dado que los eventos climáticos son una fuente de riesgo económico para la agricultura, un derivado climático puede transformarse en instrumento de cobertura no solo para los productores y especuladores30, sino para otros actores del mercado como bancos, reaseguradoras e incluso el gobierno. Para poder desarrollar derivados climáticos para el sector agrícola, así como para los otros sectores que utilizan derivados climáticos, es necesario medir la variable climática. Los registros históricos deben ser adecuados y estar disponibles y ser confiables. Sumado a eso, más que con otros derivados, la existencia de relaciones complejas entre producción y factor climático debe ser cuidadosamente explorada 31,32. Según WRMA, en un estudio sobre la industria agrícola existe una fuerte correlación entre la fluctuación del volumen de producción y el clima. Para muchos los derivados climáticos comercializados en el sector energético. Ej. HDD la relación entre temperatura y demanda para calentar es simple y directa: a menores HDD menor demanda de energía. Para la producción agrícola la relación no es siempre tan directa, dada las diferencias en los productos, fases de producción de los cultivos, suelo, texturas, etc. tienen diferentes respuesta al mismo factor climático. También influyen las técnicas de cultivos avanzados, la mayor influencia empresarial sobre los rendimientos y la porción de variabilidad generada por elementos climáticos específicos. Dutton y Dischell (2001) ilustran como la industria agrícola en los Estados Unidos ha desarrollado y focalizado un sofisticado sistema para integrar clima, y riesgo de información en su planificación y manejo de cultivos y para brindar cobertura contra las pestes. En agricultura, los contratos de futuros son comercializados extensamente en mercados que responden a los eventos climáticos así como otras fuerzas que actúan en la oferta y demanda. Limitando tanto el riesgo potencial hacia la suba o la baja, esos contratos proveen tanto al productor y al procesador con aceptable espalda A&M University and supported under Award No. NA05OAR4311121 by the National Oceanic and Atmospheric Administration (NOAA), U.S. Department of Commerce. The statements, findings, conclusions, and recommendations are those of the authors and do not necessarily reflect the views of the National Oceanic and Atmospheric Administration or the Department of Commerce. July 12. 29 Ver TURVEY, C. G. (2001). “Weather Derivatives for Specific Event risks in Agriculture”. Review of Agricultural Economics, Vol. 23, No 2 (Autumn-Winter). Pag. 334. Habla sobre esta ventaja de los derivados climáticos. 30 Ver 李黎(Li Li);张羽(Yu Zhang) (2006). “农业自然风险的金融管理:天气衍生品的兴起”. (Financial Management of Natural Risks in Agriculture: Emergence of Weather Derivatives). 證券市場導報. 2006卷3期(2006/03). Pag. 49-53 32 Ver WRMA (2004). “Agriculture Industry Study”. Pag. 2 10 financiera mientras que crea la posibilidad de que terceros participantes que absorben el riesgo podrían alcanzar ganancias como contraposición33. Los derivados climáticos tienen varias propiedades únicas. Porque el pago es calculado basado en un índice climático observable, razón por la cual tienen poco de riesgo moral34. Más aun, desde que la información climática es perfectamente asimétrica, la selección adversa es eliminada. Consecuentemente, los derivados climáticos tienen una ventaja sobre el seguro tradicional para hacer coberturas contra perdidas, porque no hay necesidad de probar el daño para recibir los pagos35. El fracaso del mercado de seguros privados para proveer adquirible y amplio seguro de cultivo está muy bien documentada en la literatura (ver Glauber and Collins (2002)). En particular, alto riesgo sistémico36 y problemas de agencia son citados como los principales obstáculos para viabilizar el seguro agrícola (Ahsan, Ali, y Kurian, 1982; Chambers, 1989; Nelson y Loehman, 1987; Goodwin and Smith, 1995; Skees y Barnett, 1999)37. Los eventos climáticos que impactan en el rendimiento de los cultivos están a menudo espacialmente correlacionados, creando consecuentemente problemas para los seguros tradicionales, los cuales están diseñados para un pool numerosamente amplio de pequeños productores. Los riesgos no correlacionados que diseminan perdidas sistémicas resultan en mayores costos de transacción al vender el servicio de aseguramiento de los cultivos (Skees y Reed, 1996; Quiggin, Karagiannis, and Stanton, 1994; Smith y Goodwin, 1996; Coble et al., 1997; Just, Calvin, y Quiggin, 1999)38. Las aseguradoras típicamente pasan esos costos a los compradores mediante el aumento de las tasas de las primas. Consecuentemente, los seguros de los rendimientos de cultivos están altamente subsidiados por el gobierno en los Estados Unidos y en otros países. Aun, las primas de subsidios del gobierno son insuficientes y determinan un alto costo social (Skees, Hazell, y Miranda, 1999)39. En la actualidad están emergiendo instrumentos financieros (como ser opciones catástrofe, bonos catástrofe) que permiten a los aseguradores securitizar riesgos correlacionados y eludir las limitaciones de los mercados aseguradores tradicionales. Con respecto a los contratos índices agrícolas podrían ofrecer ventajas comparadas con los seguros tradicionales de rendimiento de cultivos40. 33 Ver OCHOLLA A.M., MUTHAMA N.J. y OWINO J.O. (2004 ). “The influence of weather on the insurance industry in Nairobi”. Nairobi, Kenya. African Journal of Science and Technology (AJST. Science and Engineering Series Vol. 7, No. 1, Pag. 113 34 Ver CHAMBERS, Robert, G. (1989). “Insurability and Moral Hazard in Agricultural Insurance Markets”. American Journal of Agricultural Economics, Vol. 71, No. 3. Pag. 604-616. 35 Ver CHEN, G. y ROBERTS, M. C., y THRAEN, C. S. (2006). “Managing Dairy Profit Risk Using Weather Derivatives”. Journal of Agricultural and Resource Economics 3 1(3):653-666. Western Agricultural Economics Association. Pag. 654 36 Riesgo sistémico: es cualquier riesgo que afecta un gran número de activos, cada uno en mayor o menor grado. Por otra parte el riesgo no sistémico: es un riesgo que afecta específicamente un activo en particular o un grupo reducido de activos. ROSS, S., WESTERFIELD, R. y JAFFE, J.; (1997). “Finanzas corporativas”. Tercera Edición. Mc Graw Hill. Pág. 308 37 Ver VEDENOV, D. V., y BARNETT, B. J. Op.Cit. Pag. 387 38 Ver Ibidem Pag. 387 39 Ver Ibidem Pag. 387 40 Ver Ibidem Pag. 388 11 Dado que los pagos están basados en un ampliamente disponibles y objetivamente mesurables índices, no hay necesidad para ajustes a niveles de productor. Eso ampliamente reduce los costos de transacción relativo con respecto a los seguros de rendimiento de cultivos. Consecuentemente, no hay selección adversa o riesgo moral involucrados41,42. Ya que los contratos índices están diseñados para proveer eficiencia, o sea para transferir riesgo antes que soportar el riesgo, el riesgo sistémico no es un problema. De hecho los contratos de índices trabajan mejor aun que cuando los riesgos están siendo transferidos de alguna manera sistémica. Finalmente el portfolio manager y otros inversores deberían estar atraídos a comprar contratos índices porque los retornos sobre esos instrumentos están ampliamente no correlacionados con los retornos de los instrumentos financieros no tradicionales43. Los potenciales compradores de derivados climáticos, por otra parte, están preocupados no solo con el precio sino también por la performance de esos contratos en reducir la exposición al riesgo. En otras palabras, la propiedad crucial de los derivados climáticos como una herramienta de manejo de riesgo es que sus pagos están correlacionados con las perdidas. A pesar de ello, ese aspecto de los derivados climáticos no ha recibido demasiada atención en la literatura44. A continuación se procede a exponer un ejemplo de cobertura de derivados climáticos en el sector agrícola. Para que un derivado climático pueda funcionar se procederá a establecer los siguientes supuestos: Los rendimientos de la producción agrícola están perfectamente correlacionados con el nivel de precipitaciones en los meses críticos para el crecimiento de la planta. Y los pagos del derivado; diferencia entre 50 mm y la suma actual de lluvia en julio multiplicada por 10 €/mm. CUADRO No 1 Precipitaciones Pagos por Pagos del en junio (mm) Productividad derivado (E/ha) (E/ha) 1 50 500 0 2 40 400 100 3 30 300 200 41 Pago bruto (E/ha) 500 500 500 Ver Ibidem Pag. 388 42 Según en su paper CHEN, G., y ROBERTS, M.C ( 2004). “Weather Derivatives in the Presence of Index and Geographical Basis Risk: Hedging Dairy Profit Risk.” Proceedings of the NCR-134 Conference on Applied Commodity Price Analysis, Forecasting, and Market Risk Management. St. Louis, MO. [http://www.farmdoc.uiuc.edu/nccc134].”, argumentan que dado que no es necesario probar el daño al reclamar los pagos, hay poco riesgo moral. Más aun, como la información climática es casi perfectamente simétrica, se elimina el problema de selección adversa. 43 Ver Ibidem Pag 2 44 Ver VEDENOV, D. V. y BARNETT, B. Op.Cit. Pag. 387-403. 12 Objetivo: La cuantificación de los efectos de la reducción del riesgo mediante un derivado de precipitaciones para un productor agrícola típico del nordeste de Alemania. Base de datos: rendimiento y nivel de precipitaciones entre 1993-2006. CUADRO No 2 Sin derivado Suma de precipitaciones Déficit de precipitaciones Precipitaciones y temperatura Mínimo Máximo -220 -241 -127 280 259 233 -36 147 Valor Desviación Cobertura Esperado estándar efectiva 31 134 31 123 8% 31 105 22% 31 43 68% Fuente: Mußhoff , O. (2007). “Climate Risks and Agriculture “. Presentation at the ICSU Young Scientists Conference 04-06 April . Lindau 5. DESVENTAJAS DE LOS DERIVADOS CLIMATICOS La mayor desventaja de los derivados climáticos es el riesgo base, reflejando el hecho las variables climáticas subyacentes son medidas en ubicaciones especificas y pueden diferir las realizaciones de las mismas variables en diferentes ubicaciones45. Debido a que los fenómenos climáticos como las lluvias tienden a estar bien ubicadas, aun una relativamente escasa distancia entre las medidas de estaciones y el campo podrían resultar en drásticas discrepancias entre las pérdidas ocasionadas y los pagos de los derivados46. Idealmente, los derivados climáticos se deberían realizar sobre un índice en la misma localización donde el derivado es usado como instrumento de cobertura de riesgo climático, consecuentemente se eliminaría completamente el riesgo de base. Desde un punto de vista práctico, a pesar de que sería eficiente, eso sería obviamente una proposición poco posible de llevar a cabo, aunque podría eliminar las principales desventajas del índice del contrato como menor costo de transacciones (en relación a los seguros de cultivos tradicional) y la posibilidad de trasferir el riesgo al mercado de capitales. Para propósitos prácticos, un derivado climático debería ser diseñado para un área geográfica relativamente amplia. Con un nivel de agregación que sirviera para un campo en un país especifico. A pesar de ello, un derivado climático diseñado a nivel de país podría encontrar dificultades tanto por la disponibilidad de datos climáticos y un mercado limitado para la realización de los contratos47. El problema potencial con los derivados climáticos es que a veces hay una pobre correlación entre lluvia y rendimiento de cultivos. Para circunscribir el problema, los investigadores y la industria de seguros están investigando contrato de índices y el desarrollo de modelos que vinculan lluvia a rendimiento. Ese tipo de modelos podría 45 Es interesante conocer si la distancia en el riesgo base geográfico juega un papel en la eficacia del manejo de riesgo. Al respecto puede consultarse GANG, C. y MATHEW C. R. Op. Cit. Pág. 2 46 47 Ver VEDENOV, D. V. y BARNETT, B. Op. Cit. Pag. 389 Ver Ibidem. Pag 400 13 ofrecer a los productores agrícolas mayor cobertura, podrían saber el efecto de un evento climático y podrían asegurarlo en forma más efectiva48,49. CONCLUSION Dado que el clima es un factor de riesgo en la agricultura, los derivados climáticos son un instrumento de fundamental importancia como cobertura, los cuales podrían moderar los ciclos de precios de los productos agrícolas y de los costos como de los ingresos de los productores y de esa manera con cash-flow más estables debido a que están cubiertos podrían acceder al mercado crediticio a menores tasas lo cual sería otra ventaja que le permitiría modernizarse y adquirir nueva tecnología aumentando la productividad agrícola. 48 Ver HON. K. C. (2004). “Managing Climate Risk in Agriculture”. Minister for Agriculture, Forestry and Fisheries, Western Australia. Australasian Agribusiness Journal. 49 Ver VEDENOV D. V. y BARNETT, B. J. Op.Cit. Pag. 4- estos autores entre otros argumentan que la temperatura y las precipitaciones están entre los factores más importantes que contribuyen a la variabilidad de los rendimientos. A pesar de ello, establecer un link entre rendimiento y clima no es algo simple. Parte del problema estima que la tendencia de esa relación. 14