redditi di lavoro autonomo

Anuncio

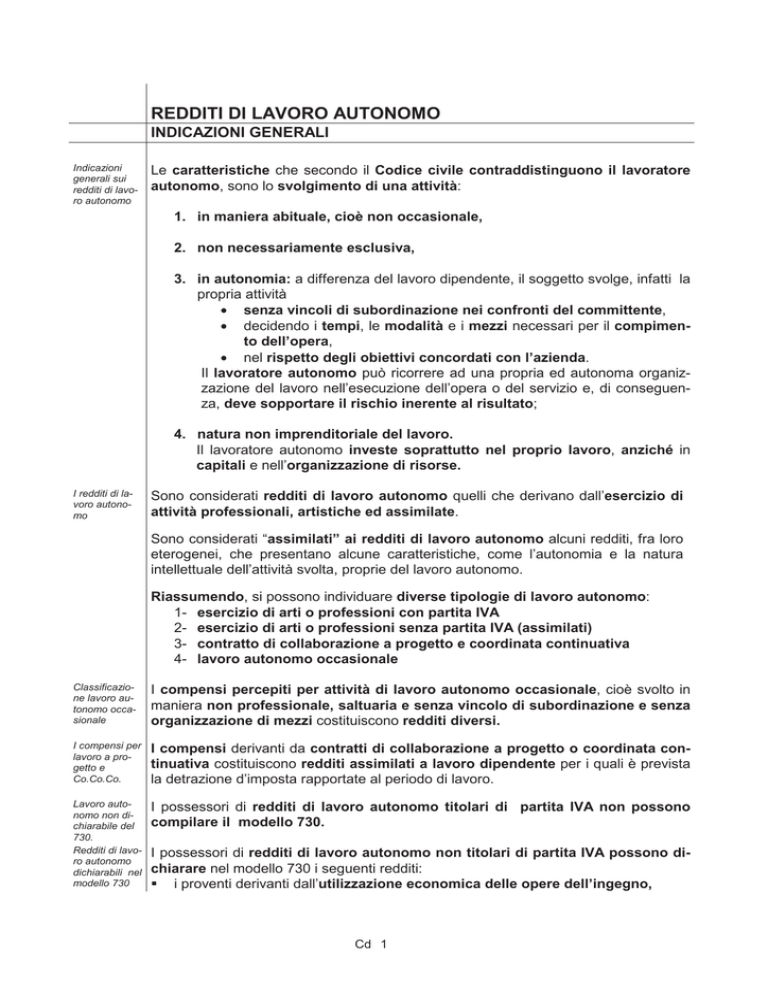

REDDITI DI LAVORO AUTONOMO INDICAZIONI GENERALI Indicazioni generali sui redditi di lavoro autonomo Le caratteristiche che secondo il Codice civile contraddistinguono il lavoratore autonomo, sono lo svolgimento di una attività: 1. in maniera abituale, cioè non occasionale, 2. non necessariamente esclusiva, 3. in autonomia: a differenza del lavoro dipendente, il soggetto svolge, infatti la propria attività • senza vincoli di subordinazione nei confronti del committente, • decidendo i tempi, le modalità e i mezzi necessari per il compimento dell’opera, • nel rispetto degli obiettivi concordati con l’azienda. Il lavoratore autonomo può ricorrere ad una propria ed autonoma organizzazione del lavoro nell’esecuzione dell’opera o del servizio e, di conseguenza, deve sopportare il rischio inerente al risultato; 4. natura non imprenditoriale del lavoro. Il lavoratore autonomo investe soprattutto nel proprio lavoro, anziché in capitali e nell’organizzazione di risorse. I redditi di lavoro autonomo Sono considerati redditi di lavoro autonomo quelli che derivano dall’esercizio di attività professionali, artistiche ed assimilate. Sono considerati “assimilati” ai redditi di lavoro autonomo alcuni redditi, fra loro eterogenei, che presentano alcune caratteristiche, come l’autonomia e la natura intellettuale dell’attività svolta, proprie del lavoro autonomo. Riassumendo, si possono individuare diverse tipologie di lavoro autonomo: 1- esercizio di arti o professioni con partita IVA 2- esercizio di arti o professioni senza partita IVA (assimilati) 3- contratto di collaborazione a progetto e coordinata continuativa 4- lavoro autonomo occasionale Classificazione lavoro autonomo occasionale I compensi percepiti per attività di lavoro autonomo occasionale, cioè svolto in maniera non professionale, saltuaria e senza vincolo di subordinazione e senza organizzazione di mezzi costituiscono redditi diversi. I compensi per lavoro a progetto e Co.Co.Co. I compensi derivanti da contratti di collaborazione a progetto o coordinata continuativa costituiscono redditi assimilati a lavoro dipendente per i quali è prevista la detrazione d’imposta rapportate al periodo di lavoro. Lavoro autonomo non dichiarabile del 730. Redditi di lavoro autonomo dichiarabili nel modello 730 I possessori di redditi di lavoro autonomo titolari di partita IVA non possono compilare il modello 730. I possessori di redditi di lavoro autonomo non titolari di partita IVA possono dichiarare nel modello 730 i seguenti redditi: i proventi derivanti dall’utilizzazione economica delle opere dell’ingegno, Cd 1 i compensi derivanti dall’attività di levata dei protesti esercitata dai segretari comunali, i redditi derivanti da contratti di associazione in partecipazione e di cointeressenza agli utili con apporto di solo lavoro, gli utili spettanti ai promotori e ai soci fondatori di società per azioni, in accomandita per azioni e a responsabilità limitata Indicazione nel modello 730 I redditi di lavoro autonomo vanno dichiarati nel quadro D del modello 730, al rigo “compensi di lavoro autonomo non derivanti da attività professionale”. Le varie tipologie di reddito sono distinte da un apposito codice. Riferimento Art. 53 – 54 del DPR n. 917 del 22.12.1986, Tuir. Le detrazioni previste Per tali compensi, non derivanti da attività professionale sono previste delle detrazioni dall’imposta lorda che, se spettanti, verranno riconosciute dal soggetto che presta l’assistenza fiscale. Dette detrazioni, infatti, sono teoriche poiché la determinazione delle stesse dipende dalla situazione reddituale del contribuente non sono cumulabili con quelle previste per i redditi di lavoro dipendente e pensione. La detrazione: è collegata all’ammontare del reddito complessivo del contribuente spetta secondo due diverse modalità di determinazione, corrispondenti a due classi di reddito complessivo, in particolare: fino a euro 4.800,00 da euro 4.801,00 a euro 55.000,00. Ai contribuenti titolari di reddito complessivo superiore a euro 55.000,00 non spetta alcuna detrazione d’imposta. Il reddito complessivo è al netto del reddito dell’abitazione principale e relative pertinenze. Nel reddito complessivo è compreso anche il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni. Importo della detrazione La detrazione di imposta per questa tipologia di redditi assimilati è pari a euro 1104,00. Se il reddito complessivo del contribuente non supera euro 4.800,00, tale importo è effettivo. Se il reddito complessivo del contribuente è compreso tra euro 4.800 e euro 55.000, l’importo di euro 1.104 è invece teorico Per determinare la detrazione effettivamente spettante è necessario applicare la seguente formula: 1.104,00 x (55.000,00 – reddito complessivo) 50.200,00 L’importo da tassare L’importo che viene assoggettato a tassazione e concorre alla formazione del reddito complessivo è diverso in riferimento alle varie tipologie di reddito dichiarate. Nel prospetto di liquidazione verrà riportato: nella sezione “riepilogo dei redditi” nel rigo corrispondente agli “altri redditi” l’importo che concorrerà alla formazione del reddito complessivo nella sezione “calcolo dell’Irpef” nel rigo corrispondente a “detrazione per redditi assimilati a quelli di lavoro dipendente ed altri redditi” l’importo della detrazione Tutti i calcoli necessari sono effettuati dal CAF. Cd 2 REDDITI di LAVORO AUTONOMO UTILIZZAZIONE ECONOMICA DELLE OPERE DELL’INGEGNO. I proventi derivanti dalla utilizzazione economica di opere dell’ingegno Rientrano in questa categoria i redditi, anche occasionali, derivanti dalla cessione di diritti, beni immateriali tutelati dalle norme sul diritto di autore da parte dell’autore o inventore, non conseguiti nell’esercizio di imprese commerciali. Soggetti diversi dall’inventore I proventi destinati a soggetti diversi dall’inventore o dall’autore, come ad esempio l’erede o colui che ha acquistato a titolo oneroso il diritto all’utilizzazione, costituiscono invece reddito diverso. La documentazione I compensi sono certificati da un documento che riporta o l’ammontare lordo del compenso, o l’ammontare delle ritenute effettuate, o l’ammontare netto erogato. La compilazione del modello 730 I redditi derivanti dall’utilizzazione economica delle opere dell’ingegno sono indicati nel quadro D del modello 730, al rigo “compensi di lavoro autonomo non derivanti da attività professionale”, contraddistinti dal codice 1. Sono opere d’ingegno: • i brevetti industriali ed i processi, le formule e informazioni acquisite in campo industriale, scientifico e commerciale, • il software, • i disegni, • le opere d’architettura, • le opere letterarie e musicali, • i modelli ornamentali di utilità, • gli articoli per giornali e riviste. Nella colonna “redditi” deve essere indicato il compenso lordo, mentre nella colonna “ritenute” le ritenute subite. L’importo da tassare Il reddito imponibile delle opere d’ingegno corrisponde all’ammontare dei proventi percepiti nell’anno d’imposta, in denaro o in natura, ridotto di un importo a titolo di deduzione forfetaria delle spese. Si tratta di una forfetizzazione dei costi deducibili dal reddito, in quanto non è ammessa la deduzione di spese documentate. Tale deduzione è pari: • al 25% dei proventi percepiti da soggetti di età superiore a 35 anni, (reddito imponibile 75%) • al 40% dei proventi percepiti da soggetti di età inferiore a 35 anni, (reddito imponibile 60%) La ritenuta applicata dal sostituto d’imposta, nella misura del 20% sul reddito imponibile, è a titolo d’acconto. Cd 3 Pertanto, solo il 75% o 60% del reddito dichiarato è assoggettato a tassazione e concorre alla formazione del reddito complessivo. Tale importo viene riportato nel prospetto di liquidazione 730/3 nella sezione “riepilogo dei redditi” nel rigo corrispondente agli “altri redditi”. I calcoli necessari per determinare l’importo della deduzione e del reddito da assoggettare a tassazione sono effettuati dal CAF. Le ritenute indicate vengono invece riportate nella sezione “Calcolo dell’Irpef” al rigo “ritenute” sommate alle altre ritenute. Esempio Un esempio aiuterà a comprendere meglio come si compila il quadro D e il meccanismo di calcolo. Un contribuente di età superiore a 35 anni percepisce un compenso per diritti d’autore di 1.000 euro, per il quale sono state operate ritenute d’acconto pari a 150 euro. Compenso per diritto d’autore = 1.000 euro Ritenute d’acconto = 150 euro Nel quadro D, per tale reddito indicheremo: alla colonna “tipo reddito”, il codice 1, che identifica il reddito alla colonna “reddito”, l’importo del reddito lordo, 1000 alla colonna “ritenute”, l’importo delle ritenute 150 Nel quadro prospetto di liquidazione (730-3) al rigo “altri redditi” sarà riportato l’importo di 750 euro, cioè il reddito lordo diminuito del 25%. Nel caso in cui il contribuente avesse avuto un’età inferiore a 35 anni nel quadro prospetto di liquidazione (730/3) sarà riportato al rigo “altri redditi” l’importo di 600 euro, cioè il reddito lordo diminuito del 40%. Cd 4 REDDITI di LAVORO AUTONOMO COMPENSI PER ATTIVITÀ DI LEVATA DEI PROTESTI La levata dei protesti Con levata del protesto si intende l’attività con la quale un pubblico ufficiale, tra cui il segretario comunale accerta il mancato pagamento o la mancata accettazione di un titolo di credito tramite la redazione di un atto formale. I compensi in denaro versati ai segretari comunali per l’attività di levata dei protesti costituiscono reddito di lavoro autonomo. La documentazione I compensi sono certificati da un documento che riporta l’ammontare lordo del compenso. La compilazione del modello 730 I compensi ai segretari comunali devono essere indicati nel quadro D del modello 730, al rigo “compensi di lavoro autonomo non derivanti da attività professionale” contraddistinti dal codice 2. Nella colonna “redditi” deve essere indicato il compenso lordo, cioè l’intero ammontare percepito e nella colonna “ritenute” l’ammontare delle stesse. L’importo da tassare E’ prevista una riduzione forfetaria del reddito, a titolo di rimborso spese, pari al 15% . Pertanto, solo l’85% del reddito dichiarato è assoggettato a tassazione e concorre alla formazione del reddito complessivo. Tale importo viene riportato nel prospetto di liquidazione 730/3 nella sezione “riepilogo dei redditi” nel rigo corrispondente agli “altri redditi”. Le ritenute indicate vengono invece riportate nella sezione “Calcolo dell'IRPEF” al rigo “ritenute” sommate alle altre ritenute. I calcoli necessari per determinare l’importo della deduzione e del reddito da assoggettare a tassazione sono effettuati dal CAF. Cd 5 REDDITI di LAVORO AUTONOMO UTILI da CONTRATTI di ASSOCIAZIONE in PARTECIPAZIONE e UTILI SPETTANTI a PROMOTORI e FONDATORI di SOCIETÀ. Contratti di associazione in partecipazione Con contratto di associazione in partecipazione si intende un contratto di scambio di natura consensuale (atto pubblico o scrittura privata registrata) in cui l’associante attribuisce all’associato una partecipazione agli utili della sua impresa a seguito di un determinato apporto. L’apporto può consistere in una somma di denaro, o di beni mobili, immobili, ovvero in una prestazione d’opera non subordinata da parte dell’associato. Gli utili corrisposti all’associato in partecipazione che apporta esclusivamente lavoro costituiscono reddito assimilato a quello di lavoro autonomo e possono essere indicati nel modello 730. Quando trattasi di lavoro autonomo. Se l’apporto è costituito da solo lavoro siamo in presenza di redditi assimilati a quelli di lavoro autonomo; La condizione è che l’associato non eserciti per professione altre attività di lavoro autonomo. Il compenso non rientra nel campo di applicazione dell’IVA in quanto la prestazione non si considera effettuata nell’esercizio di arti e professioni. Se, invece, l’apporto è costituito da capitale o misto (capitale e lavoro) siamo in presenza di redditi di capitale. Utili spettanti ai soci fondatori e i promotori di società. Sono assimilati ai redditi di lavoro autonomo anche gli utili percepiti dai soci promotori e dai soci fondatori di società di capitali (S.p.A., S.R.L., S.A.P.A.), a seguito della loro attività di lavoro autonomo svolta per promuovere la nascita delle stesse o per raggiungere i primi risultati utili d’esercizio. Proprio per questo i compensi, che per loro natura rientrerebbero tra i redditi di capitale, vanno dichiarati tra i redditi assimilati a quelli di lavoro autonomo. Sono considerati promotori coloro che nella costituzione di una società hanno firmato il programma che identifica l’oggetto, il capitale e le principali disposizioni dell’atto costitutivo. Sono invece soci fondatori coloro che hanno stipulato l’atto costitutivo. La documentazione. I compensi sono riportati in una certificazione rilasciata dalla società che evidenzia: - l’ammontare lordo del compenso, - l’ammontare delle ritenute effettuate pari al 20% - l’ammontare netto erogato. La compilazione del modello 730 Tali redditi sono indicati nel quadro D del modello 730, al rigo “compensi di lavoro autonomo non derivanti da attività professionali” contraddistinti dal codice 3. Nella colonna “redditi” deve essere indicato il compenso lordo, cioè l’intero ammontare effettivamente percepito; nella colonna “ritenute” l’ammontare delle stesse. Cd 6 L’importo da tassare Il reddito indicato nella colonna “redditi” del rigo “compensi di lavoro autonomo non derivanti da attività professionali” concorre alla formazione del reddito complessivo e pertanto viene riportato nel prospetto di liquidazione 730/3 nella sezione “riepilogo dei redditi” nel rigo corrispondente agli “altri redditi”. Le ritenute indicate nella medesima colonna vengono invece riportate al rigo “ritenute” sommate alle altre ritenute. Riepilogo I proventi derivanti dall’utilizzazione economiche di opere dell’ingegno sono identificati nella colonna “tipo di reddito” dal codice 1, nella colonna “redditi” deve essere indicato l’intero ammontare del reddito percepito, nella colonna “ritenute” le ritenute subite. Il reddito imponibile riportato nel mod. 730-3 è pari al 75% dell’importo indicato nella colonna “redditi” se il contribuente ha un’età superiore a 35 e/o pari al 60% dell’importo indicato nella colonna “redditi” se il contribuente ha un’età inferiore a 35 anni I compensi derivanti dall’attività di levata protesti dei segretari comunali sono identificati nella colonna “tipo di reddito” dal codice 2, nella colonna “redditi” deve essere indicato l’intero ammontare del reddito percepito. Il reddito imponibile riportato nel mod. 730-3 è pari al 85% dell’importo indicato nella colonna “redditi” I redditi derivanti dai contratti di associazione in partecipazione e gli utili spettanti ai promotori e ai soci fondatori di società soggette ad IRES sono identificati nella colonna “tipo di reddito” dal codice 3, nella colonna “redditi” deve essere indicato l’intero ammontare del reddito percepito, nella colonna “ritenute” le ritenute subite. Il reddito imponibile riportato nel mod. 730-3 è pari al 100% dell’importo del reddito lordo. Cd 7 Reddito di lavoro autonomo Tipologia di Colonna “tipo reddito reddito” TABELLA Proventi derivanti dall’utilizzazione economica di opere dell’ingegno Compensi derivanti dall’attività di levata protesti dei segretari comunali. Redditi derivanti dai contratti di associazione in partecipazione e gli utili spettanti ai promotori e ai soci fondatori di società soggette ad IRES. Colonna “redditi” Colonna “ritenute” codice 1 Intero ammontare del reddito percepito Ritenute subite Codice 2 Intero ammontare del reddito percepito Codice 3 Intero ammontare del reddito percepito Cd 8 Reddito imponibile riportato nel mod 730/3 75% dell’importo della colonna redditi (importo al netto della deduzione del 25%) e/o 60% dell’importo della colonna redditi (importo al netto della deduzione del 40%) 85% dell’importo della colonna redditi (importo al netto della deduzione del 15%) Ritenute subite 100% dell’importo della colonna redditi (intero ammontare del reddito)