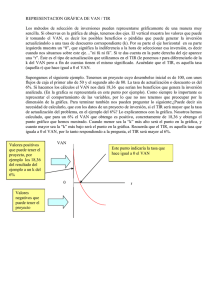

Mercado de Bienes y Servicios, y Mercado de Dinero

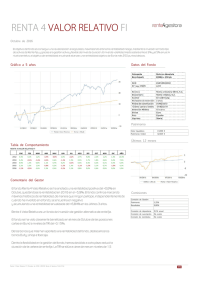

Anuncio