No cobrar

Anuncio

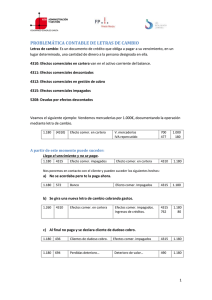

TEMA 1. acreedores y deudores por operaciones comerciales y otras cuentas a pagar y cobrar relacionadas con la explotación (II) 1.1. operaciones formalizadas mediante letras de cambio La factura es un documento que formaliza una operación de compra-venta, ya sea al contado o a crédito. La letra de cambio no es más que una orden de pago cuyas diferencias con la factura se basan, en la mayor fuerza legal que adquieren los derechos y obligaciones que de ella se derivan, una vez aceptada; y en la posibilidad de que intervengan varios sujetos, pudiéndosele con ello dar otras utilidades al mismo documento. Es un título-valor mediante el cual el sujeto emisor, o librador, ordena al librado que pague el valor nominal que en ella figura, en el vencimiento expresado. Al conjunto de los efectos que posee una empresa se le denomina cartera de efectos. Términos y sujetos que intervienen en el documento: - Valor nominal, es el importe de la letra (lo designaremos por VN). - Vencimiento, la fecha en la que habrá de ser pagada. - Librador, es quien la emite, debiéndola firmar necesariamente. - Librado, es el sujeto obligado a pagar. La aceptación, mediante firma, de la letra, refuerza considerablemente el valor del crédito. - Tomador, es a quien hay que hacer el pago (generalmente el librador o una entidad financiera) - Tenedor, es el poseedor de la letra, quien la cobrará (normalmente el tomador). Por la venta a crédito formalizada mediante factura, ———————— ———————— (430) Clientes a (700) Ventas…. ———————— ———————— Una vez emitida y aceptada la letra, ———————— ———————— VN (431) Clientes, efectos a (430) Clientes comerciales a cobrar ———————— ———————— Por último, al cobrar la letra: VN ———————— ———————— (57x) Tesorería a (431) Clientes, efectos comerciales a cobrar ———————— ———————— VN VN - En cartera pendientes de vencimiento EFECTOS A COBRAR - En gestión de cobro - Endosados a un tercero - Descontados o negociados - Cobrados a su vencimiento - No cobrados (Ef. Impagado) - Cobrados tras ser reclamados - Aplazamiento (girando un nuevo efecto) - Protesto - Juicio ordinario PGC : (431) Clientes, efectos comerciales a cobrar (4310) Efectos comerciales en cartera (4311) Efectos comerciales descontados (4312) Efectos comerciales en gestión de cobro (4315) Efectos comerciales impagados 1.1.1 mantenimiento de los efectos en cartera, esperando al vencimiento para su cobro 1.1.1 MANTENIMIENTO DE LOS EFECTOS EN CARTERA, ESPERANDO AL VENCIMIENTO PARA SU COBRO VN ———————— (4310) Efectos comerciales en cartera ———————— ———————— a (430) Clientes VN ———————— Llegado el vencimiento: ———————— ———————— VN (57X) Tesorería a (4310) Efectos comerciales en cartera ———————— ———————— VN Una empresa vende, el 1 de junio, mercancías diversas a un nuevo cliente por valor de 60.320,00 euros (IVA incluido del 16%). La forma de cobro establecida es 10.320,00 euros en el momento de la venta, mediante la entrega de un cheque que se ingresa en cuenta, y cinco efectos de igual cuantía y vencimiento mensual a partir del 30 de junio, que el cliente acepta debidamente. El día 30 de junio, al llegar la fecha de vencimiento, cobra de su cliente, mediante un cheque que ingresa en su cuenta bancaria, el primero de los efectos. Realice los correspondientes registros contables, utilizando el cuadro de cuentas del PGC. 60.320,00 10.320,00 50.000,00 10.000,00 1)——————— (4300) Clientes 1/6 ———————— a (700) Venta de mercaderías a (477) Hacienda Pública IVA repercutido ———————— ———————— (572) Banco c/c (4310) Efectos comerciales en cartera a (4300) Clientes 2)——————— 30/6 ———————— (572) Banco c/c a (4310) Efectos comerciales en cartera ———————— ———————— 52.000,00 8.320,00 60.320,00 10.000,00 1.1.2 CESIÓN DE LA LETRA A UNA ENTIDAD PARA SU GESTIÓN DE COBRO Al ser aceptados: ———————— ———————— VN (4310) Efectos comerciales en a (4300) Clientes VN cartera ———————— ———————— Cuando los efectos sean enviados para su gestión: ———————— ———————— VN (4312) Efectos comerciales en a (4310) Efectos VN gestión de cobro comerciales en cartera ———————— ———————— Cuando la entidad liquide los efectos y cobre su comisión: ———————— ———————— Líquido (57) Tesorería a (626) Servicios bancarios y (4312) Efectos comerciales Comisión similares a en gestión de cobro VN ———————— ———————— La empresa del ejercicio anterior, al no disponer de personal suficiente, cede el segundo de los efectos a su entidad bancaria para que, llegado el momento le gestione el cobro. El día 3 de agosto recibe la notificación del banco en la que se le indica el abono en cuenta del nominal de dicho efecto menos 5,00 euros de comisión por la gestión. 1)——————— 10.000,00 (4312) Efectos comerciales en gestión de cobro 2)——————— 9.995,00 (572) Banco c/c 5,00 (626) Servicios bancarios y similares ———————— a ———————— (4310) Efectos comerciales en cartera 10.000,00 3/8 ———————— a (4312) Efectos comerciales en gestión de cobro ———————— 10.000,00 1.1.3 CESIÓN DE LA LETRA A UN TERCERO, ENDOSÁNDOSELA debe debe A B C paga Al ser aceptados: VN ———————— (4310) Efectos comerciales en cartera ———————— ———————— a (4300) Clientes VN ———————— Al identificar la nueva situación del efecto: VN ———————— (400) Proveedores (410) Acreedores, etc. ———————— ———————— a (4310) Efectos comerciales en cartera ———————— VN Siguiendo con los datos del ejercicio anterior, el 15 de agosto la empresa adquiere de su proveedor habitual, equipos informáticos, por importe de 14.500,00 euros (IVA incluido del 16%). La operación se liquida mediante la aceptación, en ese momento, de un efecto girado por el proveedor, por importe de 4.500,00 euros y el endoso de uno de los efectos a cobrar que componen su cartera, cuyo vencimiento es el 31 de agosto. ———————— 15/8 ———————— 12.500,00 (227) Equipos para (401) Proveedores, procesos de efectos comerciales a información pagar 2.000,00 (472) Hacienda a (523) Proveedores de Pública IVA inmovilizado a corto soportado plazo ———————— ———————— 10.000,00 (523) Proveedores de a (4310)Efectos inmovilizado a corto comerciales en plazo cartera ———————— ———————— 4.500,00 10.000,00 10.000,00 1.1.4 DESCONTARLOS O NEGOCIARLOS, UTILIZÁNDOLOS COMO INSTRUMENTO FINANCIERO El tomador de un efecto obtiene su importe antes del vencimiento, tras cederlo a una entidad financiera. Ésta, adelanta el nominal de la misma menos los intereses correspondientes al anticipo del efectivo y menos la comisión por el cobro, si la hubiera. Al ser aceptados: ———————— ———————— VN (4310) Efectos a (4300) Clientes comerciales en cartera ———————— ———————— Al identificar la nueva situación del efecto: ———————— ———————— VN (4311) Efectos comerc. a (4310) Efectos descontados comerciales en cartera ———————— ———————— Al recibir anticipadamente el importe líquido, y reconocer el riesgo: ———————— ———————— Líquido (572) Bancos c/c (6653) Intereses por Intereses descuento de efectos (626) Servicios bancarios (5208) Deudas por Comisión y similares a efectos descontados ———————— ———————— Cuando, llegado el vencimiento, el librado atienda el efecto: ———————— ———————— (5208) Deudas por efectos a (4311) Efectos comerciales VN descontados descontados VN VN VN VN Si, llegado el vto. el efecto no es atendido, la entidad financiera reclamará el valor nominal a la empresa que lo descontó, cargándole además los gastos que haya supuesto el impago y la devolución. VN Gastos VN ———————— (5208) Deudas por efectos descontados (*) ———————— a (572) Bancos c/c ———————— (4315) Efectos comerciales impagados ———————— ———————— a (4311) Efectos comerciales descontados ———————— VN + Gastos VN El día 1 de septiembre, la empresa, ante la necesidad de efectivo, decide descontar en el banco los dos últimos efectos que le quedan, cuyos vencimientos son el 30 de septiembre y el 31 de octubre. El banco le abona en cuenta el nominal menos 112,50 euros de intereses y 10,00 euros de comisión. Unos días después, su proveedor de equipos informáticos le informa que el efecto que le endosó no ha sido atendido a su vencimiento, por lo que le reclama la deuda pendiente. Ante la imposibilidad de comunicar con el cliente, paga a su proveedor mediante un cheque de su cuenta bancaria. 20.000,00 19.877,50 112,50 10,00 1)——————— (4311)Efectos comerciales descontados ———————— (572) Banco c/c (6653) Intereses por descuento de efectos (626) Servicios bancarios y similares 2)——————— 10.000,00 (4315)Efectos comerciales impagados 3)——————— 10.000,00 (523) Proveedores de inmovilizado a corto plazo ———————— 1/9 ———————— a (4310)Efectos comerciales en cartera ———————— a (5208) Deudas por efectos descontados 3/9 ———————— a (523) Proveedores de inmovilizado a corto plazo ———————— a (572) Banco c/c ———————— 20.000,00 20.000,00 10.000,00 10.000,00 1.1.5 LOS EFECTOS VENCIDOS Y NO COBRADOS: EFECTOS IMPAGADOS Cobrar tras efectuar la reclamación VN ———————— (4315) Efectos comerciales impagados ———————— ———————— a Según la situación (véanse puntos 1,2,3 y 4) ———————— VN Al cobrar, VN + Gastos recuperados ——————— (57) Tesorería ———————— a (4315) Efectos comerciales impagados Ingresos…(*) ——————— ———————— VN Gastos recuperados Al fin se consigue hablar con el cliente quien informa del desafortunado error que se ha producido, ofreciendo toda clase de disculpas y procediendo al pago del efecto vencido mediante una transferencia bancaria. ———————— 10.000,00 (572) Banco c/c ———————— ———————— a (4315) Efectos 10.000,00 comerciales impagados ———————— Conceder un aplazamiento girando una nueva letra VNn ———————— (4310) Efectos comerciales en cartera ———————— ———————— a (4315) Efectos comerciales impagados (769) Otros ingresos financieros ———————— VNn Valor nominal nuevo; VNa Valor nominal antiguo VNa VNnVNa El día 2 de octubre, el banco carga en cuenta, al no haber sido atendido, el nominal del efecto de vencimiento 30 de septiembre, más 500,00 euros por los gastos de la devolución. Puestos nuevamente al habla con el cliente, confiesa estar atravesando dificultades financieras “de carácter muy transitorio”, por lo que se le acepta su solicitud de girarle un nuevo efecto de vencimiento 31 de octubre, incluyendo los gastos de la devolución. El efecto queda aceptado, aunque no se lleva al banco a descontar. 1)——————— 2/10 ———————— 10.000,00 (5208) Deudas por efectos descontados 500,00 (4300) Clientes ———————— 10.000,00 (4315)Efectos comerciales impagados 2)——————— 10.500,00 (4310) Efectos comerciales en cartera a a a ———————— (572) Banco c/c ———————— (4311)Efectos comerciales descontados ———————— (4315)Efectos comerciales impagados (4300) Clientes ———————— 10.500,00 10.000,00 10.000,00 500,00 No cobrar ———————— VN (650) Pérdidas de créditos comerciales incobrables ———————— ———————— a (4315) Efectos comerciales impagados ———————— VN El día 2 de noviembre, el banco carga nuevamente en cuenta el nominal del último efecto que la empresa tenía descontado, de vencimiento 31 de octubre, más otros 500,00 euros por los gastos de la devolución. Cualquier intento de hablar con el cliente resulta estéril al leer en la prensa la “desaparición” del mismo y el aviso de busca y captura por parte de las autoridades judiciales y fiscales del país. Se decide, por último, reconocer la pérdida definitiva por el importe total de la deuda. 10.000,00 500,00 10.000,00 21.000,00 1)——————— 2/11 ———————— (5208) Deudas por efectos descontados (4300) Clientes a (572) Banco c/c ———————— ———————— (4315)Efectos a (4311)Efectos comerciales comerciales impagados descontados 2)——————— ———————— (650) Pérdidas de a (4315)Efectos créditos comerciales comerciales incobrables impagados a (4300) Clientes a (4310) Efectos comerciales en cartera ———————— ———————— 10.500,00 10.000,00 10.000,00 500,00 10.500,00 1.2. clientes y deudores de dudoso cobro Los créditos por operaciones comerciales pueden valorarse por su valor nominal. Pero si existe un deterioro de ese valor, es decir, que exista evidencia de que vaya a darse una reducción de los flujos de efectivo estimados futuros, debe registrarse esa pérdida. La pérdida por deterioro, según la norma de valoración 9, relativa a partidas a cobrar, será la diferencia entre el valor en libros y el valor actual del importe que se estime cobrar. Partiendo de un planteamiento general de la cuestión, una insolvencia podría registrarse en dos momentos diferentes: - A posteriori. - A priori. A posteriori ———————— (430) Clientes (431) Clientes, efectos a cobrar … ———————— ———————— a (700) Ventas (7) Ingresos… ———————— Al producirse la insolvencia en firme: ———————— (650) Pérdidas de créditos comerciales incobrables ———————— a (430) Clientes (431) Clientes, efectos a cobrar … No actuando prudentemente ni aplicando la correlación entre ingresos y gastos, con lo que se desvirtuaría el resultado de los dos ejercicios afectados. A priori Se reconoce el riesgo cuando se tenga la duda razonable del cobro de algún saldo: 1) Se reconoce la nueva situación: Clientes de dudoso cobro. Activo corriente. 2) Se reconoce la pérdida: Pérdidas por deterioro de valor de créditos comerciales. Cuenta de gastos. 3) Se crea la debida cuenta de deterioro de valor: Deterioro de valor de créditos comerciales. Cuenta correctora de Activo corriente. ———————— ———————— (430) Clientes a (700) Ventas (431) Clientes, efectos a cobrar (7) Ingresos… … ———————— ———————— Al sospecharse de una posible insolvencia ———————— (436) Clientes de dudoso cobro ———————— (694) Pérdidas por deterioro de valor de créditos comerciales ———————— ———————— a (430) Clientes ———————— (490) Deterioro de valor de a créditos comerciales ———————— Estimación del riego de fallidos: Basta con conocer la situación de los clientes. Normalmente ello no es posible por lo que actuaremos según las siguientes situaciones. Situaciones posibles: 1. Empresas cuya relación con sus clientes es muy directa. Conocimiento individualizado. 2. Empresas con un elevado número de clientes. Estimación del riesgo de forma global (porcentaje de las ventas). 3. Situación intermedia. 1.2.1. valoración de la pérdida por deterioro VALORACIÓN INICIAL: a) Si el vto. crédito es superior al año: VALOR ACTUAL. b) Si el vto crédito no es superior al año: b1) no existe un tipo de interés contractual: VALOR ACTUAL B2) por su VALOR NOMINAL (más aconsejable) VALORACIÓN POSTERIOR: HASTA QUE NO SE HAYA COBRADO EL CRÉDITO, DEPENDERÁ DEL CRITERIO DE VALORACIÓN INICIAL. VALORACIÓN POSTERIOR VALORACIÓN INICIAL VALOR NOMINAL VALOR NOMINAL VALOR ACTUAL COSTE AMORTIZADO COSTE AMORTIZADO: Implica ir aumentando el crédito (clientes) por el interés devengado (ingresos financieros). Al menos, el aumento del crédito se hará a final del ejercicio. ———————— (430) Clientes ———————— Valor actual (700) Ventas de a mercaderías ———————— ———————— Y al final del ejercicio: Valor actual por el (430) Clientes tipo de interés a (762) Ingresos de créditos El crédito (clientes) aparece valorado al COSTE AMORTIZADO Norma de valoración 9 del PGC: PÉRDIDA POR DETERIORO = VALOR EN LIBROS DEL CRÉDITO - VALOR ACTUAL DE LOS FLUJOS DE EFECTIVO ESPERADOS (si se ha valorado inicialmente a VALOR ACTUAL) a) Cálculo de la pérdida por deterioro si el crédito se valoró a VALOR NOMINAL PÉRDIDA POR DETERIORO = VALOR NOMINAL DEL CRÉDITO - FLUJOS DE EFECTIVO ESPERADOS 2 situaciones: a.1.) La pérdida por deterioro afecta a todo valor del crédito. Por tanto, no se espera recuperar ningún flujo de efectivo. PÉRDIDA POR DETERIORO = VALOR NOMINAL DEL CRÉDITO – 0 = VALOR NOMINAL 1. Supongamos que se venden mercaderías el 1 de enero por importe de 5.000 euros, a cobrar el 31 de diciembre del mismo año. El tipo de interés anual es del 5%. La empresa contabiliza el crédito a valor nominal. 2. Al cabo de seis meses se estima que el cliente no pagará su deuda, con lo que se procede a registrar la pérdida por deterioro. 5.000 1 ———————— (430) Clientes ———————— 5.000 5.000 2 ———————— (436) Clientes de dudoso cobro ———————— ———————— (694) Pérdidas por deterioro de créditos por operaciones comerciales ———————— ———————— (700) Ventas de a mercaderías ———————— ———————— a (430) Clientes ———————— ———————— (490) Deterioro de a valor de créditos por operaciones comerciales ———————— 5.000 5.000 5.000 a.2.) La pérdida por deterioro afecta a parte del crédito. PÉRDIDA POR DETERIORO = VALOR NOMINAL DEL CRÉDITO VALOR DE LOS FLUJOS DE EFECTIVO ESPERADOS Supongamos que en el ejemplo anterior, se estima que se cobrará al vencimiento, únicamente la mitad del crédito, es decir 2.500 euros. 2.500 2.500 ———————— (436) Clientes de dudoso cobro ———————— ———————— (694) Pérdidas por deterioro de créditos por operaciones comerciales ———————— 30-06 ———————— a (430) Clientes A ———————— ———————— (490) Deterioro de valor de créditos por operaciones comerciales ———————— 2.500 2.500 b) Cálculo de la pérdida por deterioro si el crédito se valoró a VALOR ACTUAL PÉRDIDA POR DETERIORO = COSTE AMORTIZADO DEL CRÉDITO VALOR ACTUAL DE LOS FLUJOS DE EFECTIVO ESPERADOS b.1) La pérdida por deterioro afecta a todo el valor del crédito. PÉRDIDA POR DETERIORO = COSTE AMORTIZADO – 0 = COSTE AMORTIZADO 1. Se venden mercaderías el 1 de enero por importe de 100 euros, a cobrar el 31 de diciembre del mismo año. El tipo de interés anual es del 5 %. La empresa decide contabilizar el crédito a valor actual. 2. Al cabo de seis meses se estima que el cliente no pagará su deuda, con lo que se procede a registrar la pérdida por deterioro. El 1 de enero, la venta de mercaderías y el crédito se registran al valor actual (100 euros, actualizados un año al 5 %) V.A. = 100 / (1+0,05) = 95,24 95,24 1 ———————— (430) Clientes ———————— ———————— (700) Ventas de a mercaderías ———————— 95,24 Al cabo de seis meses, el 30 de junio, debemos proceder a actualizar el valor del crédito por los intereses devengados, antes de proceder al registro de la insolvencia, así tendremos el crédito a valor de coste amortizado. Si el interés anual es del 5%, el interés equivalente semestral resulta ser del 2,5 %. 2,38 ———————— (430) Clientes (95,24 x 0,025) ———————— ———————— (762) Ingresos de a créditos ———————— 2,38 La pérdida por deterioro será, como siempre la diferencia entre el valor en libros en ese momento y el valor actual de los flujos de efectivo esperados. El valor en libros es el coste amortizado, que asciende a 30 de junio a 97,62 (95,24 + 2,38). El valor de los flujos esperados es cero y por tanto su valor actual también. La pérdida coincide con el coste amortizado, es decir la totalidad del crédito en ese momento, ya que estimamos que el importe a cobrar es cero. 97,62 97,62 2 ———————— (436) Clientes de dudoso cobro ———————— ———————— (694) Pérdidas por deterioro de créditos por operaciones comerciales ———————— 30-06 ———————— a (430) Clientes a ———————— ———————— (490) Deterioro de valor de créditos por operaciones comerciales ———————— 97,62 97,62 b.2.) La pérdida por deterioro afecta a parte del valor del crédito PÉRDIDA POR DETERIORO = COSTE AMORTIZADO - VALOR ACTUAL DE LOS FLUJOS DE EFECTIVO ESPERADOS A partir del ejemplo anterior, teniendo en cuenta el registro a valor actual, suponer que la reducción del crédito es parcial y la empresa estima tras seis meses que únicamente cobrará la mitad de la deuda, al cabo de un año. El valor en libros es el coste amortizado (97,62) El importe estimado a cobrar es de 50 euros. Pero debemos actualizar este importe, ya que el criterio de valoración inicial del crédito fue el valor actual. Su valor actual es el importe hoy de lo que estimamos vamos a cobrar dentro de seis meses. Utilizando el interés semestral V.A. = 50 / (1 + 0,025) = 48,78. La pérdida por deterioro será: 97,62 – 48,78 = 48,84 48,84 48,84 ———————— (436) Clientes de dudoso cobro ———————— ———————— (694) Pérdidas por deterioro de créditos por operaciones comerciales ———————— 30-06 ———————— a (430) Clientes ———————— 30-06 ———————— (490) Deterioro de a valor de créditos por operaciones comerciales ———————— 48,84 48,84 CUADRO RESUMEN Valoración inicial Valor nominal Valor actual Pérdida por deterioro = Valor en libros – Valor actual flujos de efectivo esperados Pérdida por deterioro total del Pérdida por deterioro parcial del crédito crédito Valor nominal del crédito – Flujos de Valor nominal del crédito – Flujos de efectivo esperados (0) = Valor efectivo esperados nominal del crédito Coste amortizado del crédito – Valor Coste amortizado del crédito - Valor actual de los flujos de efectivo actual de los flujos de efectivo esperados esperados (0) = Coste amortizado del crédito 1.2.2. PROCEDIMIENTO INDIVIDUALIZADO ———————— (436) Clientes de dudoso cobro ———————— ———————— (694) Pérdidas por deterioro de créditos por operaciones comerciales ———————— ———————— a (430) Clientes ———————— ———————— (490) Deterioro de a valor de créditos por operaciones comerciales ———————— Paralelamente a su registro contable la empresa irá realizando las oportunas gestiones para cobrar esos saldos, pudiéndose dar algunas de las situaciones siguientes: - Se cobra todo: la pérdida ha sido reversible - Se pierde todo: la pérdida ha sido irreversible - Se cobra una parte y se pierde el resto. Se cobra todo ———————— (57) Tesorería ———————— ———————— (490) Deterioro de valor de créditos por operaciones comerciales ———————— ———————— a (436) Clientes de dudoso cobro ———————— ———————— a (794) Reversión del deterioro de créditos por operaciones comerciales ———————— Se pierde todo Al reconocer la pérdida definitiva y saldar la cuenta del cliente: ———————— ———————— (650) Pérdidas de a (436) Clientes de créditos comerciales dudoso cobro incobrables ———————— ———————— Al retroceder la dotación: ———————— (490) Deterioro de valor de créditos por operaciones comerciales ———————— ———————— a (794) Reversión del deterioro de créditos por operaciones comerciales ———————— Se cobra una parte y se pierde el resto Al registrar el cobro y reconocer la pérdida definitiva: ———————— (57) Tesorería (650) Pérdidas de créditos comerciales incobrables ———————— Al retroceder la dotación, ———————— (490) Deterioro de valor de créditos por operaciones comerciales ———————— ———————— a (436) Clientes de dudoso cobro ———————— ———————— a (794) Reversión del deterioro de créditos por operaciones comerciales ———————— La composición de las ventas de EL TOCHO, SA empresa dedicada a la fabricación de materiales para la construcción es la siguiente: un 80% se encuentra concentrada en 20 grandes clientes mayoristas (empresas constructoras) y el 20% restante, repartida en un elevado número de pequeños clientes particulares (consumidores). Durante este ejercicio X, ha sabido que dos de sus grandes clientes están teniendo problemas financieros. 1. La empresa OBRAS, cliente antiguo, le debe dos facturas, de vencimientos ya atrasados, por importe de 67.500,00 euros. Tras hablar con él, e informarse de su situación, decide dotar el deterioro de valor por el importe del crédito. 2. Opción a) En el ejercicio siguiente, cobra toda la deuda pendiente mediante una transferencia a su cuenta corriente. Opción b) Definitivamente no se cobrará nada Opción c) Se cobran 20.000 euros y el resto se considera incobrable. 1)——————— 67.500,00 (436) Clientes de dudoso cobro ———————— 67.500,00 (694) Pérdidas por deterioro de créditos por operaciones comerciales 2 a)——————— 67.500,00 (572) Banco c/c 67.500,00 67.500,00 67.500,00 47.500,00 20.000,00 67.500,00 ———————— (490) Deterioro de valor de créditos por operaciones comerciales 2 b) —————— (650) Pérdidas de créditos incobrables (490) Deterioro de valor de créditos por operaciones comerciales 2 c) ——————— (650) Pérdidas de créditos incobrables (572) Bancos (490) Deterioro de valor de créditos por operaciones comerciales ———————— (430) Clientes 67.500,00 a a a a a a a a ———————— (490) Deterioro de valor de créditos por operaciones comerciales ———————— (436) Clientes de dudoso cobro ———————— (794) Reversión del deterioro de créditos por operaciones comerciales ———————— (436) Clientes de dudoso cobro (794) Reversión del deterioro de créditos por operaciones comerciales ———————— (436) Clientes de dudoso cobro (794) Reversión del deterioro de créditos por operaciones comerciales 67.500,00 67.500,00 67.500,00 67.500,00 67.500,00 67.500,00 67.500,00 1.2.3. PROCEDIMIENTO GLOBAL Ante la imposibilidad de conocer directamente la situación de sus clientes, la empresa procederá a estimar de forma global el riesgo de fallidos de cada ejercicio, anticipándose así, prudentemente, a la realización del hecho. Para ello, al final del mismo, y tras calcular la posible cuantía de las insolvencias, dotará la correspondiente pérdida de valor. ——————— Valor global (694) Pérdidas por estimado deterioro de valor año X de créditos por operaciones comerciales ——————— 31/12/X a ———————— (490) Deterioro de Valor global valor de créditos por estimado año X operaciones comerciales ———————— En el ejercicio siguiente pueden pasar dos cosas: - Que se produzca alguna insolvencia (o varias). - Que no se produzca ninguna. En el ejercicio siguiente se producen insolvencias en firme ———————— ———————— Saldo dudoso (436) Clientes de a (430) Clientes individual dudoso cobro ———————— ———————— ———————— Por lo cobrado (57) Tesorería Por lo pendiente (650) Pérdidas de créditos comerciales incobrables ———————— Estimación ejercicio X-1 Saldo dudoso individual ———————— a (436) Clientes de dudoso cobro Saldo dudoso individual ———————— ———————— 31/12/X ———————— a (490) Deterioro de (794) Reversión del valor de créditos por deterioro de créditos operaciones por operaciones comerciales comerciales ———————— ———————— Estimación ejercicio X-1 Y se procederá nuevamente a estimar el riesgo de fallidos sobre las ventas de ese otro ejercicio: 31/12/X ———————— ———————— a Estimación (694) Pérdidas por deterioro (490) Deterioro de valor de Estimación global ejercicio de valor de créditos por global ejercicio créditos por operaciones X X operaciones comerciales comerciales ———————— ———————— El 20% de la facturación de EL TOCHO, SA está diseminado entre gran cantidad de clientes particulares. La experiencia ha demostrado que cada año un 2% de esas ventas llegan a resultar fallidas por lo que a final de ejercicio dota una pérdida por deterioro por dicho importe que asciende a 12.600,00 euros. La del año anterior fue de 12.000,00 euros. Se ha sabido, por la prensa, del fallecimiento de un conocido cliente, de los particulares, que debía 850,00 euros. Poco tiempo después se averigua que el cliente no tenía familia, por lo que se cancela la deuda definitivamente. 2)——————— 850,00 (436) Clientes de dudoso cobro 3)——————— 850,00 (650) Pérdidas de créditos comerciales incobrables ———————— a a 31/12 ———————— 12.000,00 (490) Deterioro de valor de a créditos por operaciones comerciales ———————— 12.600,00 (694) Pérdidas por deterioro a de valor de créditos por operaciones comerciales (430) Clientes ———————— (436) Clientes de dudoso cobro ———————— (794) Reversión del deterioro de créditos por operaciones comerciales ———————— (490) Deterioro de valor de créditos por operaciones comerciales 850,00 850,00 12.000,00 12.600,00 En el ejercicio siguiente no se produce ninguna insolvencia ———————— 31/12 ———————— Anulación (490) Deterioro de Anulación a (794) Reversión del dotación valor de créditos por deterioro de créditos dotación X-1 X-1 operaciones por operaciones comerciales comerciales ———————— ———————— Estimación (694) Pérdidas por Estimación a (490) Deterioro de global X deterioro de valor de valor de créditos por global X créditos por operaciones operaciones comerciales comerciales ———————— ———————— Modelo de balance Activo … B) Activo corriente II. Existencias III. Deudores comerciales y otras cuentas a cobrar 1.Clientes por ventas y prestaciones de servicios: 430, 431, 436, (437), (490) Modelo de Cuenta de pérdidas y ganancias A) Operaciones continuadas 1. Importe neto de la cifra de negocios …. 7. Otros gastos de explotación … c) Pérdidas, deterioro y variación de provisiones por operaciones comerciales: (650), (694), 794