El Seguro de Desempleo

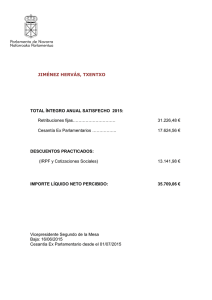

Anuncio