tesis de magíster en economía - Instituto Economía Pontificia

Anuncio

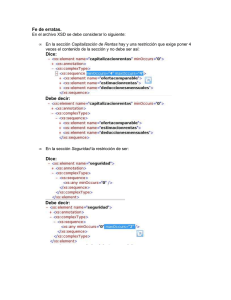

E C O N O M Í A TESIS de MAGÍSTER IInstituto N S T I de T Economía U T O D E DOCUMENTO DE TRABAJO 2005 Inversión Privada y Restricción Crediticia: Evidencia para Chile Eduardo Guerrero. www.economia.puc.cl Pontificia Universidad Católica de Chile Facultad de Ciencias Económicas y Administrativas Programa de Magíster en Economía TESIS DE MAGÍSTER EN ECONOMÍA INVERSIÓN PRIVADA Y RESTRICCIÓN CREDITICIA: EVIDENCIA PARA CHILE ABSTRACT ¿Existe restricción crediticia para las empresas en Chile? El presente trabajo aborda la existencia y naturaleza de la restricción crediticia que enfrentan las empresas chilenas, y fue elegido debido a que a juicio del autor es un tema relevante para nuestro país, y su desarrollo representa una excelente oportunidad de aplicar con la mayor profundidad los conocimientos adquiridos durante su carrera en la Universidad. La metodología empleada fue efectuar una comparación entre dos modelos de análisis de tasa de inversión, cuya diferencia radica en la incorporación o no de las restricciones crediticias. Para este efecto, se utilizaron paneles dinámicos empleando el instrumental Arellano Bond, disponible en el software Stata 8.0. Las principales fuentes de información utilizadas fueron las Fichas Estadísticas Codificadas Uniforme (FECUS), que presentan trimestralmente las sociedades que se transan en bolsa, además de la literatura pertinente, tanto teórica como empírica. Como conclusión, se ha establecido que efectivamente las empresas chilenas afrontan una restricción crediticia claramente manifiesta, que aumenta en razón inversa a su solidez financiera. Por otra parte, se concluye también que las dificultades para acceder a nuevo financiamiento se explican en mayor medida por la limitada oferta de créditos (credit crunch), que por el costo financiero de los mismos (tasa de interés). Consecuentemente, para estimular la inversión resulta imprescindible perfeccionar el sistema financiero, reduciendo al mínimo los problemas de asimetría de información y costos de agencia, y poniendo especial énfasis en facilitar el acceso al crédito a las empresas medianas y pequeñas, que son las que mayor empleo generan y las que más fuertemente se ven afectadas por las aludidas restricciones. Finalmente, debe dimensionarse el real impacto que tiene la conducción de la política monetaria sobre la restricción crediticia que enfrentan las empresas, debiéndose otorgarle una adecuada ponderación a los denominados “efectos de segundo orden”, que podrían resultar tanto o más importante que los primeros. Alumno: Comisión: Profesores: Eduardo Guerrero Macroeconómica Luis Felipe Lagos Sebastián Claro Miguel Fuentes 1 AGRADECIMIENTOS A los integrantes de la Comisión del Seminario de Tesis, don Luis Felipe Lagos (coordinador general), don Sebastián Claro y don Miguel Fuentes, por sus valiosos comentarios y sugerencias. Al profesor Rodrigo Cerda, por su gentil disponibilidad para atender mis frecuentes requerimientos respecto al desarrollo empírico. A los profesores Juan Eduardo Coeymans y Fernando Ossa, por sus consejos, ideas y decidida confianza en esta tarea. A todos quienes de una u otra forma me dieron su apoyo y respaldo, en particular a mis padres y seres queridos por su incondicional afecto y cariño, pilares fundamentales para mi crecimiento personal y éxito académico. Muchísimas gracias. 2 ÍNDICE N ° Página I.- INTRODUCCIÓN 2 II.- REVISIÓN DE LA LITERATURA 4 III.- METODOLOGÍA 11 IV.- RESULTADOS 15 V.- CONCLUSIONES 20 VI.- BIBLIOGRAFÍA 21 VII.- APÉNDICES 24 3 I.- INTRODUCCIÓN Uno de los desafíos más grandes de la ciencia económica ha sido estudiar y comprender las variables que posibilitan el desarrollo económico, en miras a replicar dichas experiencias, atendiendo a las significativas ganancias en bienestar y calidad de vida, que trae aparejado consigo este fenómeno. En este sentido, no hay duda del papel protagónico que juega la inversión en el crecimiento de largo plazo de una economía. Cuando un país invierte más en crear nuevos proyectos productivos, se genera más empleo y mayores ingresos. Para estudiar empíricamente la inversión, el enfoque económico tradicional, inspirado en los modelos teóricos clásicos, ha utilizado una función de inversión agregada, que si bien resulta útil para modelar el comportamiento de esta variable, atendiendo a que su principal objetivo es proyectarla, no permite realizar un análisis más minucioso de las variables que la explican. En efecto, desde fines de la década del 60, las estimaciones que surgieron a partir del modelo neoclásico utilizaron datos agregados, situación que se transformó en una importante limitante al momento de distinguir entre variaciones de la inversión, producto del ciclo económico, o de cambios particulares de otras variables agregadas, que tienden a moverse juntas durante el ciclo, dificultando la posibilidad de aislar los efectos individuales de las distintas variables sobre la inversión. La situación descrita motivó el enfoque de la presente tesis, que aborda el estudio de la inversión a través de los datos micro, dejando de considerar supuestos que impiden un análisis más acabado de las variables en juego, como por ejemplo el supuesto habitual de las modelaciones agregadas respecto a que la proporción de inversión financiada con endeudamiento es constante e igual para todas las empresas1. 1 Bravo y Restrepo 2002 es sin duda uno de los trabajos nacionales más citados que consideran dicho supuesto. 4 En este contexto, el desarrollo de modelos de inversión con datos micro es un área poco desarrollada. En el caso chileno, destacan los trabajos en que, a partir de la premisa de las dificultades de acceso al financiamiento para las organizaciones más pequeñas, se ha puesto especial énfasis en el efecto generado por los impuestos. Dentro de esta área de estudio, el objetivo principal de la presente tesis es validar empíricamente la hipótesis de restricción crediticia que enfrentarían las empresas en Chile, presunción basada tanto en desarrollos teóricos referidos principalmente a las asimetrías de información entre prestamista y prestatario, como también en evidencia empírica que se ha encontrado en otras economías sobre el mismo tema. En este contexto la originalidad del presente trabajo pasa por estudiar, dicha restricción crediticia, partiendo de los variables económicas y financieras más fundamentales, como razones de endeudamiento de la firma y variables de liquidez entre otras, características sólo posibles de abordar, mediante el empleo de datos microeconómicos; labor hasta ahora no realizada por investigadores nacionales. En la siguiente sección se presenta una breve revisión de la literatura pertinente, explicitándose la discusión existente en torno a las fricciones que pueden darse en presencia de un mercado de capitales imperfecto, que ha inspirado una amplia variedad de trabajos empíricos, los cuales también son presentados en dicho apartado. En la tercera sección se presentan la metodología y los datos utilizados. En la cuarta se comentan los resultados de las modelaciones realizadas, para finalmente, en la última sección, presentar las principales conclusiones y comentarios del trabajo realizado. 5 II.- REVISIÓN DE LA LITERATURA La decisión de inversión por parte de una firma se basa en el estudio de los beneficios y costos asociados a dicho proyecto. De esta forma, típicamente cuando se generen proyectos con Valor Presente Neto (VPN) positivo, se concretarán dichas iniciativas. Uno de los trabajos teóricos pioneros respecto a este tema, fue el desarrollado por Jorgenson, primero en 1963, que posteriormente diera origen a un segundo trabajo que tuvo como coautor a Hall, en 1967. Cabe destacar 4 elementos importantes que sirvieran de base al estudio del comportamiento de la inversión en un modelo neoclásico, que son: la importancia de la rentabilidad del capital, la trayectoria de tasas de interés, los precios del capital y las políticas tributarias. Si bien este modelo constituyó un sustancial aporte a la investigación y estudio de la inversión, al ser testeado empíricamente presentó falencias, destacándose que la varianza de la inversión pronosticada resultó ser muy superior a la que efectivamente se producía en la realidad2. A partir de estos resultados se desarrollaron nuevas teorías3, que intentaron explicar el comportamiento efectivo de la inversión. En este contexto, una importante e innovadora vertiente ha considerado las imperfecciones de los mercados financieros, aspecto central que aborda la presenta tesis. El financiamiento de la inversión de una empresa depende de dos fuentes: la disponibilidad de fondos internos (flujos de caja y retención de utilidades), y fondos externos (endeudamiento y emisión de acciones). 2 Si bien la inversión es fluctuante con el ciclo, los ajustes que se producen en ella no son instantáneos, sino toman tiempo, y es precisamente esta idea la que no logra capturar esta aproximación. 3 Entre estas teorías destacan la Hipótesis del Ajuste Gradual, la Hipótesis de Costos de Ajuste (Eusner y Streits 1963), (Lucas, 1967), las Teorías con Retornos Crecientes (Doms y Dunn, 1993), y las denominadas de “Nueva Generación”, que consideran pricipa1mente rendimientos crecientes, irreversibilidad e incertidumbre. 6 La teoría financiera sustentada sobre el supuesto de que los mercados de capitales son perfectos (Modigliani y Miller, 1958), señala que la decisión respecto a la forma de financiamiento para concretar un proyecto de inversión sería irrelevante, pues se podría acceder con igual facilidad a cualquiera de ellos, atendiendo a que entre ellos serían todos sustitutos perfectos. Sin embargo, en presencia de asimetrías de información, costos de agencia, selección adversa, riesgo moral, costos de bancarrota y problemas en el cumplimiento de los contratos, dichos mecanismos de obtención de recursos dejan de ser sustitutos perfectos, pues se generan diferenciales en los costos de acceso a dichos fondos. Respecto a este tema, uno de los trabajos pioneros es el de Stiglitz y Weiss (1981), quienes concluyen que si los mercados no son perfectos, los oferentes de recursos no pueden observar el retorno de los proyectos de inversión que indirectamente financian, y así se genera el espacio para que se den equilibrios caracterizados por el racionamiento de crédito con considerables repercusiones sobre los niveles de inversión en la economía. Tal situación también podría traducirse en la existencia de diferenciales entre los costos de financiamiento con recursos externos e internos, de tal forma que el mayor costo sobre los fondos externos que tiene que enfrentar una firma dependería directamente de sus condiciones financieras. Un trabajo posterior de Myers y Majluf (1984), se centra en las asimetrías de información en la perspectiva del financiamiento vía emisión de acciones, tomando en consideración el problema de los “limones” del trabajo de Akerlof (1970). Lo que esos autores plantean, es que la empresa dispone naturalmente de toda la información respecto de sus activos y de los proyectos de inversión que tiene en carpeta, mientras que los potenciales financistas no son capaces de distinguir la calidad de la empresa, parámetro que precisamente considera el valor de sus activos, y la rentabilidad de sus proyectos de inversión. Consecuentemente, los financistas valorarían todos sus posibles “clientes” en una calidad promedio, y de esta forma, si una firma decide emitir acciones, los nuevos accionistas implícitamente le exigirán un mayor premio, por si se tratara de una “empresa limón,” elevándose así el costo de financiamiento vía emisión de acciones. 7 Una argumentación similar puede emplearse para mostrar que la deuda es una forma de financiamiento más costosa que los recursos internos. En este sentido, los efectos del leverage sobre el costo de fondos de las empresas se basan en un costo marginal creciente para la nueva deuda, debido tanto a los costos de las dificultades financieras4, que surgen cuando una firma tiene problemas financieros para cumplir con las obligaciones que posee con los acreedores (el caso extremo sería la bancarrota), como a los problemas de incentivos de los administradores, que surgen de la característica de responsabilidad limitada o incompleta que poseen los contratos de deuda. El trabajo de Jensen y Meckling (1976), se centra precisamente en este último punto, en los conflictos de intereses entre los distintos dueños de la empresa, que elevan el costo de financiarse con deuda. Básicamente, lo que plantean es que si una firma posee altos niveles de deuda, sus administradores optarán por la concreción de proyectos más riesgosos (en un todo o nada), atendiendo a la existencia de responsabilidad limitada. Es claro entonces como los intereses de los accionistas pueden ser opuestos al de los acreedores. Un segundo elemento que incrementaría el costo de financiamiento vía deuda, es presentado por Gale y Hellwig (1985), quienes estudiaron los costos de vigilancia y monitoreo de dicha deuda, producto de la información asimétrica que se da entre los dueños de la firma y el oferente del crédito. En síntesis, la existencia de información asimétrica en los mercados de capitales, hace que para las empresas no sean indiferentes las distintas alternativas de financiamiento de sus proyectos de inversión. Las imperfecciones en estos mercados imponen restricciones sobre los costos y disponibilidad de recursos externos a las empresas, de manera que las decisiones de inversión no sólo se toman basándose en la senda óptima de capital, como propone la teoría neoclásica, sino que también dependen de las posibilidades de financiamiento. En consecuencia, el comportamiento inversor de la empresa está sujeto a sus condiciones financieras, que determinan tanto el costo como el monto de los recursos externos a los que puede acceder. 4 Para mayor información respecto a los diferenciales de costos para el caso chileno, ver el trabajo de Galetovic (2005) 8 Uno de los primeros trabajos empíricos en considerar estos elementos fue el de Fazzari, Hubbard y Petersen (1988), quienes tras estudiar algunas empresas manufactureras de EEUU, mediante la teoría de la Q de Tobin, demuestran cómo algunas de ellas no tienen suficiente acceso a fondos externos, de manera que su gasto en inversión no responde ante reducciones en los costos del capital, menores precios de los activos, o beneficios tributarios, entre otros incentivos. Tras este trabajo aparece el de Bernanke y Gertler (1989), quienes estudiaron los posibles diferenciales entre los costos de financiamiento con recursos externos e internos mencionados previamente. Para tales efectos, construyeron un modelo en el que dicho premium dependía inversamente de los activos que el deudor podía proveer como garantía del crédito que estaba tomando, y de esta manera concluyen que, cuanto mayor sea la proporción del colateral sobre el crédito, menores serían los incentivos del prestatario para embarcarse en proyectos de inversión riesgosos. En esta línea, los trabajos internacionales más recientes y relevantes que han considerado los elementos previamente descritos son: Whited (1992), quien mediante un estudio desarrollado para EEUU, tomando datos de 325 empresas manufactureras para el período comprendido entre 1972 y 1986, concluye que las restricciones financieras son más fuertes para las firmas que no participan en el mercado corporativo de acciones que para aquellas que sí lo hacen. Señala además que las dificultades en el acceso a nueva deuda tienen un impacto negativo sobre la inversión, es decir, la inversión depende también de variables de liquidez. Hubbard, Kashyap y Whited (1995), quienes concluyen que las firmas jóvenes y con bajos pagos de dividendos están financieramente restringidas. De esta forma, la inversión sí respondería a las condiciones crediticias agregadas, cuando los costos de acceso a fondos externos están en función del margen de riesgo. 9 Love (2000), quien a través de un estudio que incluye a 40 países, determina que el desarrollo financiero tiene impactos reales, al reducir las restricciones financieras que limitan la inversión empresarial. Por tales motivos, existiría una relación negativa entre el desarrollo de los mercados financieros y la sensibilidad de la inversión a la disponibilidad de recursos internos. En lo que respecta al panorama nacional, entre los trabajos que considerando las restricciones de financiamiento, abordan la inversión desde una perspectiva micro, destacan: Medina y Valdés (1998), quienes empleando información de las empresas transadas en la Bolsa estudian la importancia de los flujos de caja sobre sus decisiones de inversión. En este contexto, hacen dos separaciones, las de empresas “afepeables” y “no afepeables” (dependiendo si pueden o no ser parte del portafolio de las AFP), y por otra, la de pertenencia o no a un conglomerado grande (holding). Es así como concluyen que las empresas que carecen de facilidades de acceso a financiamiento por no ser afepeables o por no pertenecer a grandes grupos económicos, al disponer de mayor liquidez concretan mayores proyectos de inversión, quedando de manifiesto que la forma de financiamiento y la disponibilidad de fondos internos es relevante en la concreción de sus proyectos de inversión. Gallego y Loayza (2000) estudiaron cómo el desarrollo del mercado financiero chileno ha afectado el desempeño y comportamiento de las empresas nacionales. Utilizando una muestra de 79 empresas transadas en el mercado accionario, para el período 1985-1995, concluyeron que una empresa enfrenta un sistema financiero en mejores condiciones, primero, cuando su inversión es más sensible a cambios en su valor, segundo, cuando su inversión está menos determinada por los flujos de caja de la empresa, y tercero, cuando su inversión es menos sensible a la composición de los pasivos de la empresa, representados por la razón deuda-capital. 10 De esta forma, sus resultados demuestran que durante los 80 la restricción era mucho más fuerte que durante los 90, asimismo, un mayor tamaño y nivel de actividad del sector bancario las llevaría a preferir deuda en vez de patrimonio, mientras que no parecería afectar el plazo de maduración de sus obligaciones de deuda. Además, un mayor tamaño y nivel de actividad del mercado accionario llevaría a las empresas a expandir su patrimonio con respecto a su nivel de deuda. Adicionalmente, observaron que un mayor tamaño del mercado de bonos privado lleva a las empresas a aumentar el plazo de maduración de sus obligaciones de deuda. Hsieh y Parker (2002), mediante el estudio de datos agregados a nivel de industria y plantas, presentan evidencia respecto al impacto negativo que tienen los impuestos sobre las utilidades retenidas en el proceso de inversión. Más aún, demuestran como el boom de inversión que tuvo Chile a mediados de los 80, se explica fundamentalmente por la reducción considerable de la carga impositiva de las empresas. Bustos, Engel y Galetovic (2004), en un trabajo basado en el comportamiento de la inversión de las sociedades anónimas abiertas, concluyen por su parte que el efecto de los impuestos corporativos sobre el stock de capital de largo plazo no es significativo. Cerda y Larraín (2005), muestran evidencia en la dirección opuesta al trabajo mencionado previamente, y exponen, entre sus principales conclusiones, que un aumento de 10% en la tasa de impuesto corporativo, reduce la inversión como fracción del stock de capital, entre un 0.2% y un 1%. Asimismo, reconocen que dicho impacto variaría dependiendo del tamaño de la compañía. Siguiendo en la línea de la restricción al financiamiento por parte de las empresas más pequeñas, destacan que sobre estas últimas recae el mayor impacto negativo del alza de impuestos. Un papel fundamental juega la disponibilidad de estos datos, obtenidos de la encuesta chilena de la industria manufacturera (ENIA), que incluye las pequeñas empresas, no consideradas en los estudios previos. 11 En este contexto, la contribución de la presente tesis radica en considerar desde una perspectiva más amplia la restricción al financiamiento que afecta a una parte importante de las empresas, puesto que si bien los flujos de caja y los impuestos permiten dimensionar en algo este problema, son aproximaciones todavía lejanas a dicha realidad. Cabe asimismo señalar la valoración que se da en este trabajo, tanto a la “salud financiera” de la empresa, como también a la oferta disponible de crédito, como elementos claves en sus decisiones de inversión, debido a la posible existencia de restricción de fondos. De esta forma, de encontrarse evidencia respecto a que los elementos previamente señalados impactan considerablemente las posibilidades de financiamiento de las firmas, y por tanto la concreción de sus proyectos de inversión, será posible establecer un nexo aún más fino de los mecanismos de transmisión de la política monetaria5, en particular en lo que se refiere a la inversión. Típicamente se ha postulado que la política monetaria podría tener efectos tanto sobre la oferta de crédito como sobre la denominada “hoja de balance”, que se refiere a la salud de los indicadores financieros de las firmas. Dicha conexión, podría ser la respuesta respecto a por qué los trabajos empíricos sobre la inversión con datos agregados dan tan poco valor a la variable de política monetaria, reflejada en la tasa de interés. En este contexto, el aporte de los datos micro resulta de primera importancia, para obtener información relevante de la “hoja de balance”, lo que no es posible lograr mediante la modelación con datos agregados6. 5 Nótese que existen diversas conclusiones respecto a la respuesta de la oferta de crédito bancario frente modificaciones de la política monetaria. Un trabajo interesante al respecto es el de Bank Lending Channel and the Monetary Transmission Mechanism: the Case of Chile, de Rodrigo Alfaro, Helmut Franken Carlos García y Alejandro Jara (2003). 6 Agradezco las sugerencias y referencias propuestas por el profesor y coordinador de la tesis, don Luis Felipe Lagos en relación a los mecanismos de transmisión de la política monetaria. 12 III.- METODOLOGÍA Con el objeto de estudiar empíricamente el impacto de las restricciones financieras sobre la inversión, se desarrollan dos modelos, uno que sólo considera las variables fundamentales que inciden sobre la inversión, sin considerar las posibles restricciones financieras, y una segunda especificación que sí las considera; y que permite obtener conclusiones acerca de la utilidad y relevancia de incluirlas. En este contexto, el denominado modelo estructural, sigue la teoría neoclásica de inversión, desarrollando como argumentos fundamentales la rentabilidad y el costo financiero. De este modo, la inversión deseada queda determinada al igualar el retorno marginal de la inversión a su costo financiero, donde VMPKt es el valor del producto marginal del capital, δ es su tasa de depreciación y rt el costo financiero7: (1) VMPK t rt La condición (1) se dará con igualdad si la inversión deseada es positiva. Partiendo del supuesto que la función de producción de las firmas (o de la economía) es del tipo Cobb- Douglas, es posible reescribir (1) de la siguiente manera: (2) Pt y (1 t )Yt rt Pt k Kt 7 Se utiliza la tasa de interés de colocaciones ofrecida por los bancos de uno a tres años en promedio, utilizada por el Programa Interamericano de Macroeconomía Aplicada (PIMA) 13 Donde Yt Kt es el producto marginal del capital (α es la participación del capital en la producción) Pt Y mientras que K mide el valor del producto marginal del capital en unidades de stock de capital, Pt τ y t denota la tasa de impuesto corporativo8. De (2), es posible definir la siguiente función implícita de los determinantes de la inversión deseada de una firma: (3) Pt y (1 t )Yt I f k , rt Kt Pt * t Típicamente las estimaciones realizadas con datos agregados han tomado como base la ecuación previamente expuesta. Por tanto, en el presente trabajo partiendo de los datos micro, se desarrollará una versión similar de dicha estimación para luego comparar los resultados obtenidos con la segunda especificación que sí considera las variables que reflejan las posibles restricciones financieras a las que se verían enfrentadas las firmas. Atendiendo a las explicaciones presentadas en el marco teórico, respecto de la posible presencia de asimetrías de información, costos de agencia y problemas de contratos entre otros, que dificultarían el acceso al financiamiento de las firmas, así como también de la importancia de la disponibilidad de fondos para créditos, la segunda especificación intenta capturar dichos aspectos y así entrega elementos que permiten dimensionar su impacto. 8 Para la estimación econométrica se utiliza el ingreso por ventas como aproximación al producto, el activo fijo como capital y una participación de este mismo en la función de producción de 40%. El resto de las variables considera los valores efectivos. 14 Como es de suponer, las instituciones financieras al momento de decidir si otorgar o no un crédito a una firma en particular, revisan exhaustivamente las variables financieras del demandante de fondos, más aún considerando las asimetrías de información entre las partes, y es en este contexto que pueden exigir condiciones financieras que las firmas no logren cumplir y las lleven a quedarse sin el tan ansiado financiamiento. Por tales razones, la nueva estimación corresponde a: Pt y (1 t )Yt I f k , rt , Cajat , DARt , COVt ,t Kt Pt * t (4) Donde la Inversión deseada ya no sólo depende de las variables de rentabilidad y costo financiero (primeros dos argumentos), sino que además de la posibilidad de poder acceder al financiamiento crediticio, que se verá reflejado en las siguientes cuatro variables: Cajat = Disponibilidad de fondos internos, que refleja la capacidad de pago que tiene la empresa para afrontar sus compromisos de corto plazo. DARt = Razón deuda/activos, que muestra lo comprometido que están los retornos de los activos de la empresa con prestatarios de la misma (cuyos pagos, por cierto, son de primera prioridad). COVt = Proporción del flujo de caja que se destina al pago de intereses, que presenta el apalancamiento financiero que tiene la firma. t = Crecimiento de cartera de créditos del sector financiero al sector privado Variables que jugarían un rol fundamental para representar la decisión del prestamista de otorgar o no créditos a las distintas firmas9. Correspondiendo las 3 primeras variables (Cajat, DARt, COVt) a aspectos propios de cada una de las firmas, y la última en cambio ( t ), la disponibilidad de fondos prestables, a la decisión de las instituciones financieras, que es independiente de la situación de las firmas en particular. 9 En términos prácticos la variable caja se incorpora a través de la cuenta “disponible” de las empresas, la razón deuda activos precisamente con la división de dichas cuentas, y respecto a la cov, los pagos de intereses son representados mediante el item “gastos financieros”. 15 Finalmente, un último punto a considerar, es que las ecuaciones expuestas previamente se refieren a la inversión deseada, y como es usual en la literatura, se debe considerar la existencia de costos de ajuste. Por tanto, se estiman modelos dinámicos que consideran rezagos en el impacto de las variables exógenas sobre la inversión. Respecto a las características de la estimación y econometría utilizada, corresponde señalar que se realiza la estimación de las ecuaciones (3) y (4) considerando como variable dependiente la razón: inversión/capital10. El estudio se realiza mediante la construcción de un panel balanceado que incluye información financiera de 90 sociedades anónimas11 en una muestra trimestral que va desde septiembre de 1990 a marzo 200012, lo que da como resultado, una muestra con 2970 observaciones. Considerando la necesidad de tener en cuenta las características no observadas propias de cada una de las firmas del panel (los efectos fijos de cada firma), se estiman en primeras diferencias dichas ecuaciones según el procedimiento Arellano Bond (Arellano y Bond, 1991), quienes demostraron que su estimador de Método Generalizado de Momentos (GMM) en diferencias es un estimador eficiente para modelos dinámicos con datos de panel como el que se presenta en este trabajo. El detalle de los resultados de dichas estimaciones es presentado en la siguiente sección. 10 Se utiliza el capital rezagado para evitar posibles problemas de simultaneidad. Datos obtenidos a partir de la Información financiera reportada en las Fichas Estadísticas Codificadas Uniformes (FECUS) que presentan las sociedades anónimas a la Superintendencia. Las empresas en estudio y características de de los datos se presentan en los Cuadros 3 y 4 respectivamente de la sección Apéndices. 12 La selección de dicha muestra y período pasó por la consideración de cambios en definiciones contables que dificultaban trabajar con datos más recientes, la estabilidad en materia de impuestos, además de la necesidad de contar con un grupo heterogéneo de firmas que tuvieran datos a lo largo de todo el período en análisis. 11 16 IV.- RESULTADOS En el Cuadro 1 se presentan los resultados de la estimación empírica de la ecuación (3), que corresponde al denominado modelo estructural, caracterizado por incorporar solamente variables de rentabilidad de la inversión y de costo financiero: CUADRO1 ESTIMACIÓN ESTRUCTURAL Arellano-Bond dynamic panel-data estimation Group variable (i): empresa Number of obs Number of groups Wald chi2(5) = = = 2970 90 135.37 Time variable (t): trimestre Obs per group: min = avg = max = 33 33 33 One-step results -----------------------------------------------------------------------------D.razi | Coef. Std. Err. z P>|z| [95% Conf. Interval] -------------+---------------------------------------------------------------razi | LD | .0378165 .0187158 2.02 0.043 .0011342 .0744989 rent1 | D1 | .2220185 .0207426 10.70 0.000 .1813636 .2626733 razi2 | D1 | -.0544955 .0191428 -2.85 0.004 -.0920147 -.0169762 razi4 | D1 | .0430542 .0189671 2.27 0.023 .0058794 .080229 ti4 | D1 | -.0030353 .0010261 -2.96 0.003 -.0050465 -.0010241 _cons | -.0013629 .0002505 -5.44 0.000 -.001854 -.0008719 -----------------------------------------------------------------------------Sargan test of over-identifying restrictions: chi2(560) = 1305.99 Prob > chi2 = 0.0000 Arellano-Bond test that average autocovariance in residuals of order 1 is 0: H0: no autocorrelation z = -44.52 Pr > z = 0.0000 Arellano-Bond test that average autocovariance in residuals of order 2 is 0: H0: no autocorrelation z = 1.16 Pr > z = 0.2451 ---------------------------------------------------------------------------------------------- Corresponde comenzar señalando que la consistencia de la estimación en diferencias propuesta por Arellano y Bond (1991) está sujeta a que el error no presente autocorrelación serial de segundo orden. Lo anterior se debe a que el proceso de diferenciación genera un residuo autoregresivo de primer orden, que en diferencias, no debe estar autocorrelacionado. 17 En este sentido, los test que se presentan en la parte inferior del cuadro, son consistentes con lo previamente planteado, mostrando además ausencia de sobreidentificación, a través del test de Sargan, característica también necesaria para poder dar una correcta interpretación a los resultados. Teniendo en cuenta lo anterior, es posible comentar los aspectos más propios de la estimación realizada. Como es de esperar, a partir de otros trabajos realizados en torno al tema, la inversión depende positiva y mayoritariamente de la rentabilidad, en cambio negativamente y en menor grado de la tasa de interés. Respecto de la dinámica encontrada, se destaca el papel que juega la tasa de inversión rezagada, incluso hasta con un año de diferencia; sin lugar a dudas, ello responde al hecho de que los proyectos de inversión tienen un período de ejecución que va más allá de un simple trimestre, y en este sentido, los signos de los coeficientes que acompañan a dichas variables (la diferencia de tasas de inversión (razi), la tasa de inversión rezagada en dos períodos (razi2) y la tasa de inversión rezagada en 4 períodos (razi4), reflejan dicho comportamiento. Cabe referirse sin embargo, a la poca dinámica estadística que presentan tanto la rentabilidad del capital como la tasa de interés, en este sentido, especial atención merece esta última variable, pues la intuición económica esperaría la presencia de dicha variable con más de un rezago13. Adicionalmente, es posible plantear que dicha situación esté siendo capturada por los rezagos de la variable dependiente. A continuación se presentan los resultados que consideran las posibles restricciones al financiamiento, a partir de los cuales será posible sacar conclusiones relevantes no tan sólo en relación a este tema, sino que también respecto al papel que juega la política monetaria en relación con dicha restricción. 13 Las estimaciones que incluyeron más rezagos de la tasa de interés resultaron poco significativas para dichas variables 18 CUADRO 2 ESTIMACIÓN DE RESTRICCIÓN CREDITICIA Arellano-Bond dynamic panel-data estimation Group variable (i): empresa Time variable (t): trimestre Number of obs Number of groups = = 2970 90 Wald chi2(7) = 188.38 Obs per group: min = avg = max = 33 33 33 One-step results -----------------------------------------------------------------------------D.razi | Coef. Std. Err. z P>|z| [95% Conf. Interval] -------------+---------------------------------------------------------------razi | LD | .0294689 .0184822 1.59 0.111 -.0067555 .0656932 rent1 | D1 | .2258102 .0204982 11.02 0.000 .1856344 .265986 razi2 | D1 | -.0496977 .0188974 -2.63 0.009 -.0867359 -.0126595 razi4 | D1 | .0434334 .0187213 2.32 0.020 .0067403 .0801264 ti4 | D1 | -.00258 .0010128 -2.55 0.011 -.0045651 -.0005949 coloc | D1 | .3511812 .1222965 2.87 0.004 .1114844 .5908779 dar1 | D1 | -.2977216 .0487637 -6.11 0.000 -.3932966 -.2021466 _cons | -.0004672 .0003408 -1.37 0.170 -.0011352 .0002008 -----------------------------------------------------------------------------Sargan test of over-identifying restrictions: chi2(560) = 1311.03 Prob > chi2 = 0.0000 Arellano-Bond test that average autocovariance in residuals of order 1 is 0: H0: no autocorrelation z = -43.13 Pr > z = 0.0000 Arellano-Bond test that average autocovariance in residuals of order 2 is 0: H0: no autocorrelation z = 0.47 Pr > z = 0.6393 ---------------------------------------------------------------------------------------------- Esta segunda modelación considera, además de las variables presentadas en la primera especificación, la variable de razón de endeudamiento (dar1: deuda/activos) y la variable de crecimiento de la oferta de créditos (coloc), que juntas grafican la restricción al financiamiento enfrentada por las empresas. En este contexto, en la medida que aumenta la disponibilidad de recursos para créditos, aumenta la tasa de inversión; así, un aumento de un 5 % en el volumen de dichos recursos, genera un aumento en la tasa de inversión de 1,8 %. Una situación contraria se presenta ante aumentos en la razón de endeudamiento, pues su crecimiento hace disminuir la tasa de inversión. De esta forma, si la razón de endeudamiento alcanza 15% la caída en la tasa de inversión será de un 4%. 19 Adicionalmente, existen elementos que permiten plantear que el impacto de las variables previamente mencionadas (col y dar1), sobre la inversión de las pequeñas y medianas empresas (PYMES) ha de ser aún más decisivo; típicamente, son las empresas más pequeñas las que están mayormente endeudadas (Cerda y Larraín, 2005), y más aún si consideramos el efecto que provocan las empresas más grandes al sustituir parte de su financiamiento internacional con financiamiento nacional, ante condiciones financieras internacionales adversas, pues desplazan a las firmas más pequeñas, las que se quedarían con una disponibilidad de fondos residual14. A continuación se presenta un gráfico que permite apreciar los movimientos similares entre la tasa de inversión medida como porcentaje del PIB y el crecimiento de las colocaciones: 0.29 0.4 0.35 0.3 0.25 0.2 0.15 0.1 0.05 0 % Inversión 0.27 0.25 0.23 0.21 0.19 inv/pib crec colocac 0.17 03 02 20 01 20 00 20 99 20 98 19 97 19 96 19 95 19 94 19 93 19 92 19 19 19 91 0.15 % Cartera Inversión Privada (%PIB) y Crecimiento de la Cartera de Créditos al Sector Financiero Fuente: Datos del Programa Interamericano de Macroeconomía Aplicada (PIMA) y de la Superintendencia de Bancos Continuando con la interpretación de los resultados econométricos, puede apreciarse también que los efectos de la rentabilidad, de la tasa de interés y de la dinámica se mantienen, lo que refleja la estabilidad de la estimación realizada. 14 Esta idea se desarrolla con mayor extensión en Caballero, Engel y Micco (2004) en “Flexibilidad Macroeconómica en América Latina”. 20 Corresponde señalar además, que se testeó el impacto de las variables Caja y Cov, como señalara la ecuación (4), sin embargo, no se encontró evidencia significativa como para establecer un nexo directo entre ellas y la tasa de inversión. Al respecto, cabe recordar que por razones de disponibilidad de información, la muestra sólo incluye sociedades que se transan en bolsa, y probablemente por tal motivo, dichas variables no resultan ser tan relevantes para sus oferentes de crédito. Sin embargo, es posible plantear la posibilidad de que dicho resultado cambie para las PYMES. Un aspecto que llama la atención es el bajo peso que tiene la tasa de interés en las estimaciones previamente anexadas, ante lo cual corresponde realizar dos consideraciones: la primera, que dice relación con el posible peso relativo del "credit crunch" (corte de préstamos a la firma), reflejado en las variables de restricción crediticia, frente al costo de los mismos, manifestado en la tasa de interés, y una segunda reflexión, en torno a la posibilidad de que la inclusión de una sola tasa logre capturar completamente el costo de financiero de los fondos15. Sin embargo, dicha situación no ha de despreciar el impacto de la política monetaria sobre las tasas de inversión, puesto existen otros canales de transmisión, que precisamente dicen relación con las variables de restricción crediticia. Efectivamente, entre los mecanismos de transmisión de la política monetaria, adicionales a la tasa de interés, destacan el impacto sobre la oferta de créditos y el efecto “hoja de balance” que se da sobre las finanzas de las empresas. Por tanto, los resultados aquí reportados cobran aún mayor relevancia, reforzando la importancia de los efectos mal llamados de “segundo orden” de la política monetaria. 15 Se considera una sola especificación de la tasa de interés, por razones de parsimonia y consistencia con los estudios tradicionales entorno al tema. 21 V.- CONCLUSIONES El análisis precedente permite concluir en primer término que efectivamente las empresas chilenas enfrentan una manifiesta restricción crediticia. La solidez de esta conclusión se corrobora aún más al tener en cuenta que en la muestra utilizada en este trabajo, se han considerado datos correspondientes a empresas que presentan condiciones financieras claramente superiores a la gran mayoría de las empresas nacionales, lo que permite aseverar con bastante fundamento que las pequeñas y medianas empresas enfrentan una restricción crediticia aún mayor. En segundo lugar, al considerar la naturaleza de las restricciones crediticias, se concluye que la dificultad para acceder a nuevo financiamiento se explica en mayor medida por la limitada oferta de créditos (credit crunch), que por el costo financiero de los mismos (tasa de interés). Así por ejemplo, en períodos de tasa de interés decreciente o muy bajo, el típico discurso de los responsables de la política económica de que resulta más barato o más fácil endeudarse, no pasa de ser una ilusión para miles de empresas que por no calificar para recibir financiamiento, deben postergar sus inversiones, aún en aquellos proyectos de alta rentabilidad. Consecuentemente, las políticas encaminadas a promover la inversión deben necesariamente incentivar la oferta de recursos para financiar dichos proyectos. En virtud de lo anterior, resulta imprescindible perfeccionar nuestro sistema financiero a fin de reducir al mínimo los problemas de asimetría de información y costos de agencia, poniendo especial énfasis en la situación de las empresas medianas y pequeñas, que son las que mayor empleo generan y las que más fuertemente se ven afectadas por las aludidas restricciones. Finalmente, cabe señalar que los resultados obtenidos refuerzan la necesidad de dimensionar el real impacto que tiene la conducción de la política monetaria sobre la restricción crediticia que enfrentan las empresas, y exigen, consecuentemente, otorgarle una adecuada ponderación a los denominados “efectos de segundo orden”, que podrían resultar tanto o más importante que los primeros. 22 VI.- BIBLIOGRAFÍA Alfaro, García y Jara “Bank Lending Channel and the Monetary Transmission Mechanism: the Case of Chile”. Banco Central de Chile, Documentos de Trabajo Nº 223, Agosto 2003. Álvarez (2002) “Canal de Crédito y Transmisión de la Política Monetaria en Chile”, Seminario de Título Macroeconomía, Segundo Semestre 2002. Arellano y Bond (1991), “Some test of specification for panel data: Montecarlo evidence and an application to employment equations”, Review of Economic Studies, 58, 277-297. Benavente, Galetovic y Sanhueza (2005) “La dinámica industrial y el Financiamiento de las Pyme”. Documento de Trabajo CEA (Centro de Economía Aplicada) Nº 201. Bernanke y Gertler “Agency Costs, Net Worth, and Business Fluctuations”, The American Economic Review, Vol. 79, No. 1., Marzo 1989, pp. 14-31. Bravo y Restrepo (2002) “Funciones Agregadas de Inversión para la Economía Chilena”. Banco Central de Chile, Documentos de Trabajo Nº 158, Junio 2002. Bustos, Engel, y Galetovic, "Could Higher Taxes Increase the Long-Run Demand for Capital: Theory and Evidence for Chile" Yale University Economic Growth Center Discussion Paper No. 858, Julio 2003. Cerda y Larraín “Inversión Privada e Impuestos Corporativos: Evidencia para Chile”. Documento de Trabajo Nº 297 del Instituto de Economía de la Pontificia Universidad Católica de Chile, Agosto 2005. Fazzari, Hubbard y Petersen (1988) “Financing Constraints and Corporate Investment”. Quarterly Journal of Economics, vol 115, no. 2, pp. 695-705. 23 Gale y Hellwig (1985) "Incentive Compatible Debt Contracts I: The One-Period Problem (Revised version now published in Review of Economic Studies (1985).)," STICERD Theoretical Economics Paper Series 80, Suntory and Toyota International Centres for Economics and Related Disciplines, LSE. Gallego y Loayza (2000) “Estructura Financiera en Chile: Desarrollos Macroeconómicos y efectos Macroeconómicos”. Este trabajo fue presentado en la conferencia “Financial Structures and Economic Development,” organizada por Asli Demirguc-Kunt y Ross Levine por el Banco Mundial los días 10 y 11 de febrero de 2000. Hsieh y Parker (2002) “Taxes and Growth in a Financially Underdeveloped Country: Evidence from Chilean Investment Boom”. Hsieh trabajó en este paper cuando visitó al Grupo de Crecimiento y Macroeconomía del Banco Mundial. Hubbard, Kashyap y Whited (1995) “Internal Finance and Firm Investment”, published as Journal of Money, Credit and Banking, vol. 27, no. 3, pp. 683-701, August 1995. Jensen y Meckling (1976) “Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure”. Journal of Financial Economics 3: 305-360. Jorgenson, (1963) “Capital Theory and Investment Behavior”, American Economic Review Papers and Proceedings 53, 247-259. Medina y Valdés (1998) “Flujo de Caja y Decisiones de Inversión en Chile: Evidencia de Sociedades Anónimas Abiertas”. Cuadernos de Economía 35(106): 301-23. Modigliani y Miller, (1958) “The Cost of Capital, Corporate Finance, and the Theory of Investment”, American Economic Review, 50, 261-297. 24 Myers y Majluf (1984) “Corporate Financing and Investment Decisions when Firms have Information That Investors do not have”. Journal of Financial Economics, Vol. 13, (1984), pp. 187-221. Stiglitz, J.E. y Weiss, A. (1981). “Credit rationing in markets with imperfect information”, American Economic Review (September), 71, 393 – 410. Whited (1992) “Debt, Liquidity Constraints, and Corporate Investment: Evidence from Panel Data”. Journal of Finance, American Finance Association, vol. 47(4), pages 1425-60. 25 VII.- APÉNDICES CUADRO 3 Empresas que forman parte de la muestra AGRICULTOR EMELAT LUCCHETTI ANASAC EMELSA MADECO ANDACOR EMILIANA MADERAS ANDINA EMOS MANTOS CARRERA ENDESA MASISA CEMENTOS ENERSIS MELON CERVEZAS ENTEL MINERA CGE EPERVA MOLYMET CHILECTRA ESPANA PIZARRENO CHILQUINTA ESTACIONAM PUCOBRE CHOLGUAN ESVAL PUERTO CIC FOSFOROS RIO MAIPO CIRCULO GASCO SABIMET COCESA GE-CHILE SAESA COLBUN GENER SANITAS COLOSO HIPICO SINTEX COMERCIO HIPODROMO SOFRUCO CONCHATORO HORNOS SOMELA COPEC IANSA SOPROCAL CORDILLERA INDISA SOQUIMICH CRISTALES INDUGAS SPORTING CTC INFORSA TATTERSALL CTI INMOBVINA TELCOY EDELMAG INTEROCEAN TELSUR EDELNOR IPAL UNDURRAGA ELECDA IQUIQUE VALORES ELECMETAL LABCHILE VAPORES ELIQSA LAN VICONTO EMEC LIRQUEN VICTORIA EMELARI LITORAL VOLCAN CUADRO 4 Estadísticas descriptivas: Muestra de 90 empresas entre 1991 y 2000 promedio mediana max min Razón Deuda/Activos 0.276905438 0.288533 0.682232494 0.001874471 Tasa de Inversión (% del capital) 0.075234112 0.075617649 0.144421246 -0.006991709 26