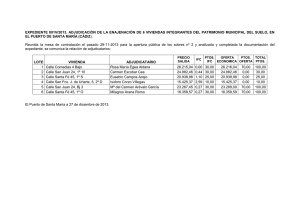

Acelerar las oportunidades de hacer negocios inclusivos

Anuncio