Definición y caracterización de un modelo comercial para la asesoría y venta de seguros

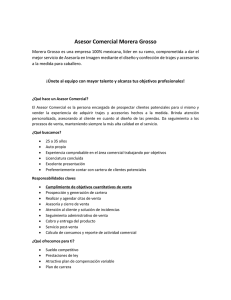

Anuncio